正停牌进行重组的海航控股(600221.SH)3月23日披露了公司2017年年报。

年报显示,报告期内海航控股实现营业收入599.04亿元,同比增长47.26%;归属于上市公司股东的净利润为33.23亿元,同比增长5.89%。

海航控股的营收大增,主要归因于天津航空的并表。海航控股在2017年年初完成了对天津航空的股权收购,后者及其控股的北部湾航空同时并表。

海航控股旗下除海南航空外,还囊括新华航空、长安航空、山西航空、云南祥鹏航空、福州航空、乌鲁木齐航空、天津航空和广西北部湾航空等8家航空公司。

其中,天津航空在去年贡献了上百亿元的营收。天津航空2017年实现营业收入113.72亿元,实现净利润5.93亿元。同时,北部湾航空2017年营业收入20.47亿元,净利润0.47亿元。

不过,海航控股的净利润增长就不尽人意了,不到6%的增幅,远远落后于营收的增长。

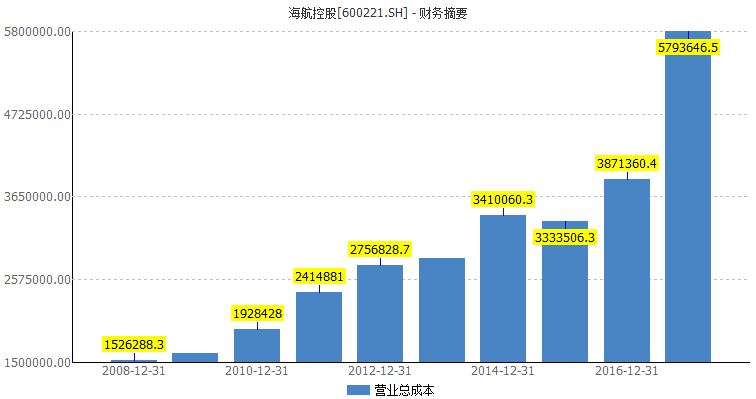

海航控股增收净利仅微增的原因主要在于成本的上升。公司营业成本上升了65.15%,增加金额超过200亿元。尽管200亿元中也包括了天津航空并表后的成本,但其上升的速度已远超预期。

在航空公司的各项成本中,航油成本占比最高。数据显示,海航控股航油成本由2016年的78.59亿元上升至2017年的145.90亿元,单这一项的成本绝对值便增加了67.31亿元,航油成本占比也由上一年的25.06%上升至28.17%。这也意味着航油成本上升吞噬了近70亿元的利润。

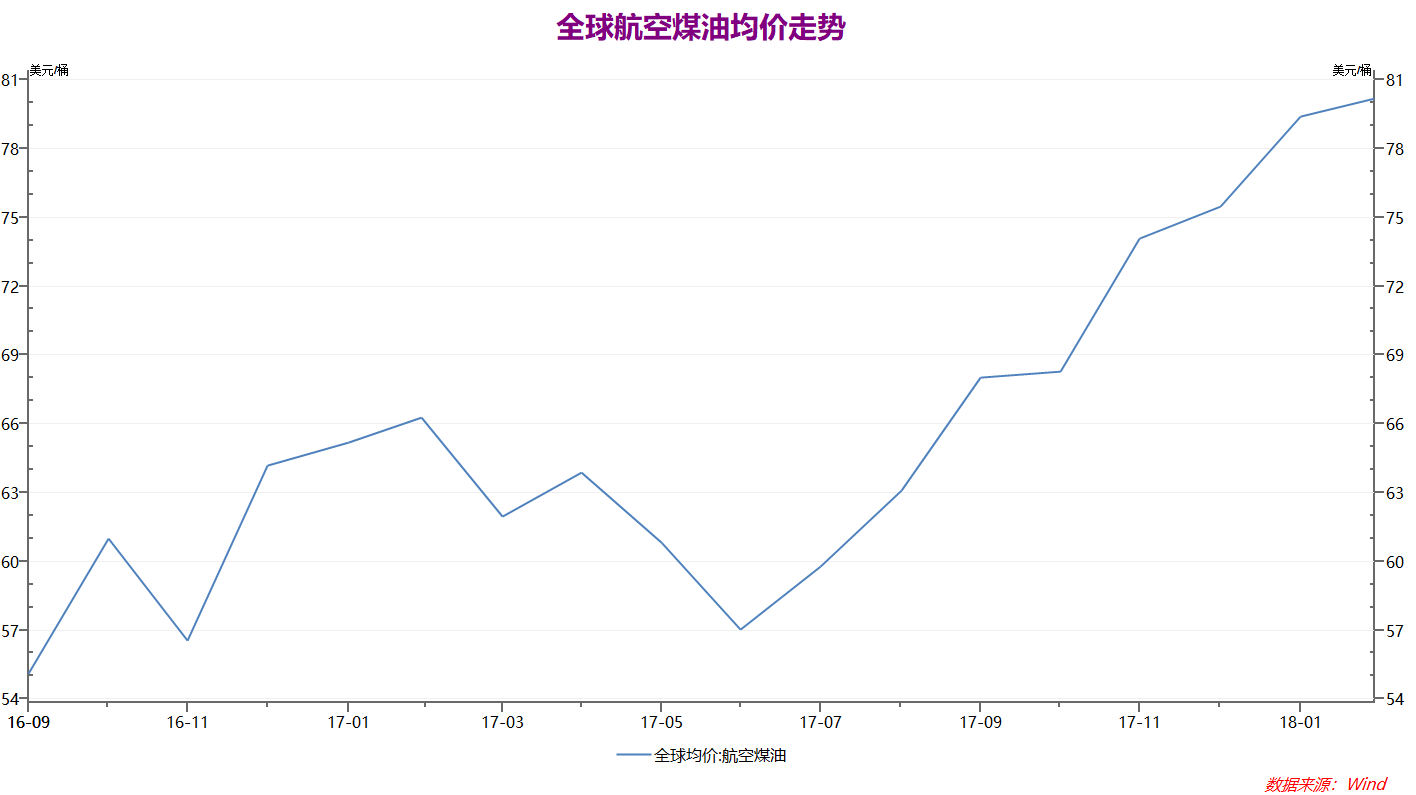

在2015年、2016年航油价格低位运行之时,航空公司躺着盈利。随着国际油价的回升,这种时代已然过去。

2017年全球航空煤油价格涨幅约两成。全球航空煤油均价由2017年1月的65.16美元/桶上升至2018年1月的79.39美元/桶,2018年2月的均价已突破了80美元/桶。

航油价格的高低,直接影响航空公司的生产成本,进而影响航空公司的经营业绩。海航控股表示,航油价格每增加或降低5%,则公司将增加或减少营业成本约7.30亿元。

照此计算,约两成的航油涨幅,直接使得海航控股的营业成本增加约30亿元。此外,天津航空并表也使得这部分成本有所增加。

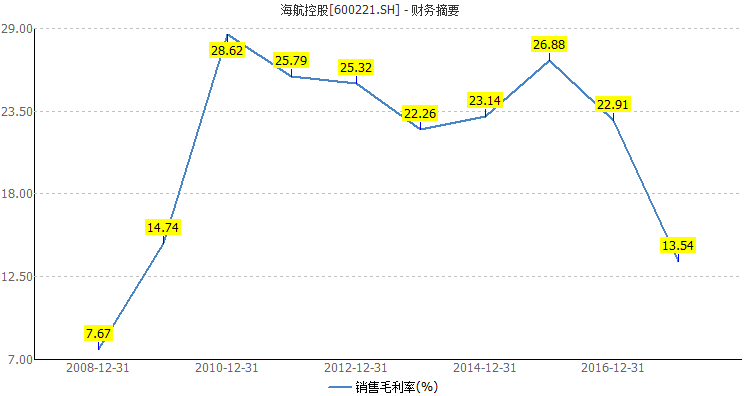

正由于成本激增,海航控股去年的销售毛利率大降。

海航控股销售毛利率由2016年的22.91%下降至2017年的13.54%,减少了9.37个百分点。这也是公司自2009年至今销售毛利率最低的一年。

航油等成本上升,使得资产负债率向来高企的航空公司面临流通性难题。

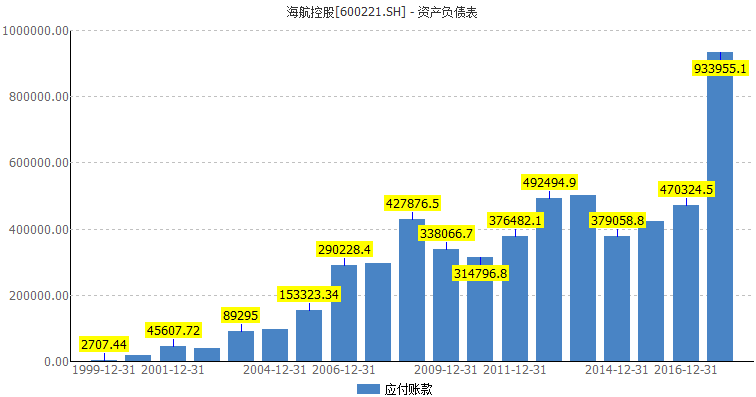

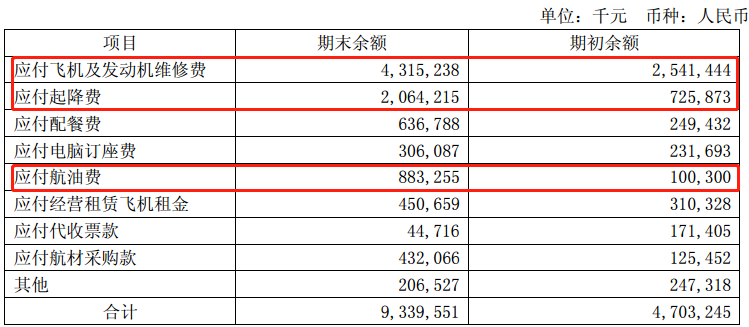

截至报告期末,公司应付航油费用为8.83亿元,较上一年增加7.83亿元。值得注意的是,海航控股整体应付账款几近翻倍,由2016年末的47.03亿元上升至2017年末的93.40亿元,增幅98.58%。从下图可以看出,去年底的应付账款为公司有史以来最高值。

应付账款的奇高与航油关系并不密切,反而是另两项应付费用增长迅速。

在应付账款这一项目中,增加规模较大的为应付飞机及发动机维修费、应付起降费两项,两项分别较上一年增加了27.74亿元和13.38亿元。

与此同时,海航控股资产负债率在上升。公告显示,公司的资产负债率由54.18%上升至2017年末的62.52%。

海航控股的其他数据,也反映出公司现金流正吃紧。

报告期内,海航控股经营活动产生的现金流量净额129.60亿元,同比增长5.48%,主要为销售收入增加所致。但5.48%的增幅,远远不及海航控股整体营业收入近50%的增幅。

同时,公司投资活动产生的现金流量净额仍为负数,为-94.27亿元,同比下降48.61%,主要为合并天津航空取得现金流入所致;筹资活动的现金流量净额81.64亿元,同比也下降24.33%。

影响航空公司业绩的三大因素,除了航油成本外,还有市场需求及汇率。

在汇率方面,2017年人民币升值的汇率走势是利好航空企业的。海航控股去年财务费用发生额21亿元,同比下降53.54%,主要为汇兑收益所致。

航空公司的大多数租赁债务及部分贷款以外币结算(主要是美元,其次是欧元),并且海航控股经营中,外币支出一般高于外币收入,故人民币汇率的波动与业绩密切相关。

如果人民币对美元升值或贬值5%,则海航控股增加或减少税前利润约17.35亿元。

市场需求方面,海航控股的综合载运率为85.22%,同比下降了1.86个百分点。不过,公司机队规模大幅上升,截至2016年12月31日,海航控股运营飞机共238架,截至2017年12月31日,公司运营飞机共410架。

一年增加172架飞机,机队规模已与南方航空(600029.SH)700余架、中国国航(601111.SH)600余架及东方航空(600115.SH)约600架的规模差距大幅缩小。

目前,海航控股及旗下控股子公司共运营国内外航线近1800条,其中国内航线1500余条,国际和地区航线234条。

从1月10日停牌至今已两个月有余的海航控股正谋划着从控股股东海航集团及其控制企业、独立第三方手中收购资产。

根据最新的重组进展披露,这些资产涉及航空主业、维修、飞行训练、酒店等与主营业务紧密相关的领域。

具体拟进行交易的标的资产包括,境内标的西部航空有限责任公司、桂林航空有限公司、海航航空技术股份有限公司、海南天羽飞行训练有限公司、海航酒店控股集团有限公司,境外标的SR Technics Holdco I GmbH(境外航空MRO公司)、境外酒店企业。

这些标的中,除桂林航空为海航集团参股外,其余都为海航集团控股标的,而海航控股同样拟取得桂林航空参股,及其他标的的控股权。

目前具体方案正在沟通、协商和论证中。且本次重大资产重组存在导致公司实际控制人发生变更的可能性,但预计不构成借壳上市。

从机队规模和总营收等可以看出,海航控股正朝着“三大航”奋起直追,差距在不断缩小。此次停牌重组集团资产,也将充实公司航空主业。不过,海航控股流动性问题依然不容小觑。步子迈得太大了,总要停下来稳稳根基。

评论