8月2日,为机关企事业单位提供供应链服务的食材配送商望家欢获得普洛斯近4亿人民币的A轮投资。今年上半年,已有多家餐饮食材供应链企业获得融资。随着海底捞、真功夫等传统餐饮企业不断向产业链上游发力,京东、美团等互联网巨头纷纷入局,餐饮食材B2B有望迎来破局爆发。

相伴餐饮市场而生,餐饮食材供应链万亿级市场吸引众多玩家纷纷入局

近三年来,我国餐饮行业一直以两位数的中高增速稳定增长,2017年餐饮行业市场规模接近4万亿,以30%的食材成本估算,餐饮食材供应链是一个有超过万亿体量的庞大市场,预计未来还将随着餐饮行业的增长不断放大。

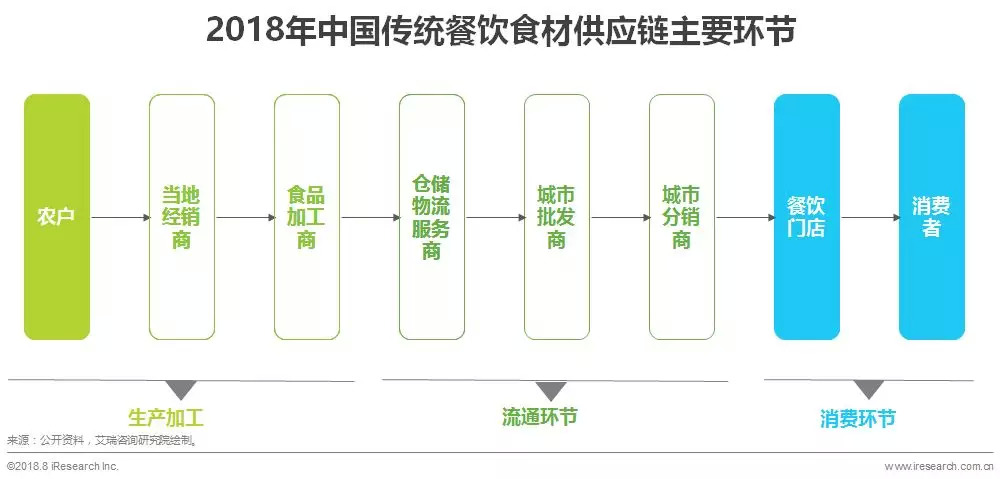

餐饮的食材供应从源头产地最终到餐厅,要经过多级批发商,中间环节的加价率成为众多食材B2B企业所觊觎的大蛋糕。餐饮B2B企业可以通过将数千家中小型餐厅的采购需求集中起来,形成规模效应,增强在采购环节的议价能力,同时通过压缩中间环节,降低采购成本。

以2014年美菜网上线为标志,一大批参与者看到了通过互联网对传统餐饮供应链进行改造的巨大前景,果乐乐、链农、饭店联盟等一大批瞄准餐饮后端供应链的食材B2B企业纷纷上线并获得融资。很快,这一行业也引起了外卖巨头美团和饿了么的关注,2015年饿了么上线“有菜”,2016年美团上线“快驴”。传统餐饮企业如海底捞、农产品批发商如新发地等纷纷入局。

众多企业想做中国的Sysco 但中美餐饮行业环境存在较大差异

北美餐饮供应链巨头Sysco,是众多餐饮食材供应链企业心中的标杆型公司。美国餐饮协会数据显示,2017年美国餐饮业销售额为7990亿美元,同样以30%的食材采购成本计算,美国餐饮食材供应链市场规模约为2397亿美元,2017年Sysco实现营收553.7亿美元,占美国餐饮食材供应链市场份额约23%。众多企业纷纷喊出“做中国的Sysco”的口号,但事实上中国餐饮行业的环境与美国相比,存在较大差异,对于中国来说,想要形成类似Sysco级别的巨头还比较遥远。

中美餐饮环节的差异具体体现在以下几个方面:

1.食材生产环节

餐饮食材原料多为农产品,美国农产品产地集约化经营和机械化的种植技术,为Sysco实现产地标准化奠定了基础,食材在进入Sysco仓库之前就已经完成了标准化及质量控制。而在中国,分散的农户或中小型供应商在上游供应商中占据重要比例,源头的质量控制及标准化难度较大。

2.标准化程度

与中餐相比,西餐的标准化程度更高,西式快餐的标准化为供应链提供了便利条件。中式菜肴历来以工序繁复但色香味俱全著称,中餐难以标准化历来是餐饮企业高速发展的掣肘,同时也对食材供应链提出了更高要求。

3.采购环境差异

美国大部分餐企其门店都拥有一定的食材保鲜能力,在客流稳定的情况下,通常一次会采购可供维持2-3天正常运作的食材。而在中国,很多餐厅门店租金成本高,为了节省成本,大多数餐厅门店不愿意留库存,基本上只采购当天的食材,相对来说每次采购每个品类的商品的量较小,对餐饮食材B2B企业的配送时效性及成本都提出了较高的要求。

市场难“啃”,大批创业企业盈利乏力、亏损倒闭

餐饮食材B2B企业根据经营模式大体可以分为两大类:一类是以自采自营为主的自营模式;另一类是以搭建平台撮合交易为主的平台模式。

自营模式下,企业直连产地与餐饮企业,相对毛利率更高,对交易及商品的质量把控能力更强,但这种模式下,采购、分拣、仓储、物流等各环节的建设成本高、难度大,对于企业的资金和运营能力都提出了较大的挑战。

平台模式下,企业只需搭建平台,可以实现低成本下解决餐饮供应链信息不对称的问题,一定程度上实现行业资源的整合。但在这种模式下,平台对交易及产品质量的把控能力不强,难以保证供应商及餐饮商户两端的粘性,更重要的是,平台模式在未形成规模效应的情况下,缺少壁垒保护,难以面对巨头的冲击。

从整个产业链条来看,中国餐饮食材供应链的上、中、下游均处于极其分散的状态:上游供应商中分散的农户或中小型供应商占据重要比例,产业链的中游多为中小加工商和流通商,产业链下游是数量庞大的餐饮商户。分散的供应对应分散的需求,交易环节复杂且难以管控,整合难度大。

对于这样一个复杂难“啃”的行业,无论自营企业还是平台企业都面临盈利乏力的困境。

食材B2B企业很难获取大型餐企客户,大型餐企在多年的发展下往往已经形成了相对稳定的供应链且有一定的议价能力,食材B2B企业对其吸引力不高。且供应链对这些大型餐企来说至关重要,大多数企业并不愿意将自身命脉交由其他第三方来负责。

因此,当前大多数餐饮食材B2B企业将目光瞄准了数量庞大的中小餐厅。这些以夫妻店形式为主的中小餐厅通常由店员或老板个人进行采购,缺乏议价能力且花费时间,食材采购的痛点一直存在。这些中小餐厅往往采购频次高、品种多、且每次采购的量都不大,致使配送成本难以降低,在供应产品本身溢价水平就处于较低水平的情况下,食材B2B企业实现盈利平衡难度较大。于此同时,这些小“B”客户高度价格敏感,忠诚度极低。食材B2B企业想要从这些商户中赚到钱困难重重。众多企业在低价竞争中资金断裂,冻品互联、小农女等一大批平台已被吞并或倒闭。

巨头入局,但行业仍处发展初期,困境待解

今年3月,京东B2B平台新通路宣布正式进军餐饮B2B,为全国中小餐饮门店提供综合性的餐饮解决方案。美团也在今年3月对餐饮B2B业务进行了人事调整,宣布正式任命前联想集团高级副总裁陈旭东担任美团高级副总裁,负责大零售事业群B2B事业部,餐饮B2B业务即归该事业部负责。

餐饮食材供应链领域虽然玩家众多,但到目前为止仍处在发展初期。行业整体供销两头小而散,交易环节多,品种复杂的现状仍未改变。巨头入局之后,是否能凭借自身在品牌、资金、管理、供应链方面的优势,加速整个行业的洗牌,仍有待进一步观察。

评论