流动性是经济学家经常谈论的名词,但现在,这个词却可能成为金融市场崩溃的导火索。

上月末,纽约大学经济学教授鲁比尼(Nouriel Roubini)在Project Syndicate撰文称,全球央行的宽松政策导致宏观经济流动性过剩,但金融市场的流动性却不足。这一矛盾是2008年金融危机后政策造成的结果,并可能在最终导致市场崩溃。

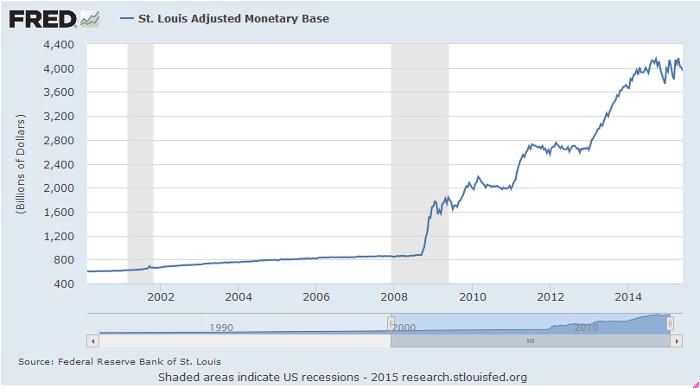

文章称,多数发达经济体设定的政策利率接近于零,有些经济体还推行负利率政策,导致货币基础大幅增加,是危机前的两倍或三倍,而美国的货币基础甚至达到危机前的四倍。短期和长期利率均处在极低水平,降低了债券市场的波动性,并推升了许多资产的价格。

美联储下属圣路易斯联邦储备银行公布的数据显示,2015年5月,美国货币基础约为3.95万亿美元。2008年9月,这一数字为8470亿美元。

货币基础包括银行持有的和流通中的现金,以及银行在央行的存款。如上图所示,美国货币基础在2008年9月以后就走上了迅速膨胀的道路,时间点与金融危机的高峰重合。2008年8-9月,美国政府支持的按揭贷款机构房利美和房地美陷入危机,最后不得不接受政府救助。雷曼兄弟破产、保险商美国国际集团(AIG)陷入危机、美国联邦政府向国会提交7000亿美元金融救助计划,这些事件也都发生在2008年9月。

鲁比尼2006年准确预测到美国将发生次贷危机,距危机发生还有一年半的时间。2008年预言成真后,鲁比尼名声大噪,被许多金融界人士成为“末日博士”。

尽管宏观经济充斥着流动性,但金融业投资者却要面对另一个问题:即便美国股市、美国国债和德国国债等交易量庞大的成熟市场,也会出现流动性不足的情况。按照中国央行2006年给出的定义,在宏观经济层面上,流动性常被直接理解为不同统计口径的货币信贷总量,而某个具体市场的流动性,就是在几乎不影响价格的情况下迅速达成交易的能力。

2010年5月美国股市发生“闪电崩盘”,美国主要股指在30分钟内下跌了近10%。2013年春,时任美联储主席伯南克暗示在考虑退出购买债券的量化宽松政策时,美国长期利率上升了100个基点。

类似地,在2014年10月,美国国债收益率曾在几分钟内下跌近40个基点,有统计学家称这种现象30亿年才会发生一次。今年4月份,10年期德国国债收益率数天内从0.05%升至近0.8%。据美国投资杂志《巴伦周刊》分析,对于股市投资者来说,德国国债收益率上升0.5个百分点似乎并不多,但对于债券市场来说,这类似于道琼斯指数下跌800点。

对于宏观经济流动性与金融市场流动性出现背离的现象,鲁比尼列举了四个原因:

1. 股市的高频交易。越来越多的交易员使用计算机算法进行趋势交易,这些交易已占总交易规模的更大比例。现在的美国股市,开盘后一小时和收盘前一小时的交易较多,盘中余下时间交易较少。

2. 债券交易的制约性。与股票不同,国债、公司债和新兴市场债券等固定收益资产并未在交易所上市,而是通过流动性较低的场外市场进行交易。

3. 开放式基金可以随时被赎回。不论是在金融危机前还是金融危机后,全球债券发行都在不断扩张,而开放式基金是这些债券的主要持有者。由于投资者可以随时进行赎回,债券价格大幅波动也就难以避免。

4. 新的银行监管规定。2008年前,银行是固定收益产品的主要做市商,持有大量债券,并因此给市场提供了流动性。但金融危机后,银行被要求提高资本金比例,持有债券的规模也就下降了。这导致银行削减做市活动,因此债券市场的流动性减少了。

鲁比尼称,宏观经济和金融市场的流动性差异是一个“定时炸弹”。到目前为止,市场遇到的还只是股市“闪电崩盘”和债券收益率突然波动等。但随着央行继续向宏观经济注入流动性,越来越多的资金将进入债券等估值过高、流动性却在变差的资产。从长期来看,市场崩溃的风险将会加大。

目前,市场正面临美联储在今年9月份或者明年加息的可能。但从历史上看,情况令人难以感到乐观。彭博社的一篇文章指出,美联储曾在1994年将基准利率上调250个基点,结果是抛售导致10年期美国国债的收益率上升了203个基点。与现在相比,当时债券市场的流动性应该要高得多。

1999年,美联储在6月份开始加息,加剧了当年美国国债的跌势。结果在那一年,美国国债收益率累计上升了179个基点。甚至在2003年,市场认为美联储降息力度不够,导致美国国债收益率上升了43个基点。美联储降息通常推动美国国债收益率下降,加息通常推动收益率上涨。

现在市场看上去还风平浪静,但这与1987年很相似。《巴伦周刊》援引金融服务公司ITG首席经济学家Steve Blitz的回忆称,1987年夏天,美国股市仍在温和走高,但交投量开始萎缩。随后债券收益率突然暴涨,时任美国财政部长詹姆斯·贝克被迫宣布他宁愿美元贬值也不愿债券收益率进一步上升。在股票整体市盈率超过20倍时,30年期美国国债收益率超过了10%。这种债券回报太有竞争力了,于是股市也崩溃了。

评论