记者 |

编辑 | 张慧

摆在全球最大光伏组件商晶科能源(NYSE: JKS)面前的,是一场已经打响的“守擂”赛。

光伏行业“第一”的头衔既甜蜜又沉重,这似乎是个有期限的美丽诅咒。九年前,无锡尚德超越美国First Solar成为全球组件出货第一的企业。自此之后,这个位置再没出现过外企的身影。

2011-2016年,无锡尚德、英利、天合光能这三家老牌企业分别先后承包了两年的“老大”。但此后,这些昔日王者们或破产重整,或摘牌、退市,很有些宿命论的意味。

自2016年攻擂天合光能成功后,晶科能源连续两年守擂成功,成为首个全球“三连冠”的光伏组件企业。它能否打破“老大”必倒的诅咒?

“擂主”是如何炼成的

“我们有信心继续保持第一。”

3月底,面对界面新闻的提问,晶科能源副总裁钱晶笑着给出回答。根据Globaldata统计,2018年全球出货量前十名的组件商依次为晶科能源、晶澳、天合光能、隆基乐叶、阿特斯、韩华QCells、东方日升、协鑫集成、顺风(尚德)、中利腾晖。

晶科能源能反超天合光能成为全球组件老大,至少三件事功不可没:切换单晶路线、全球化布局和市占率优先策略。

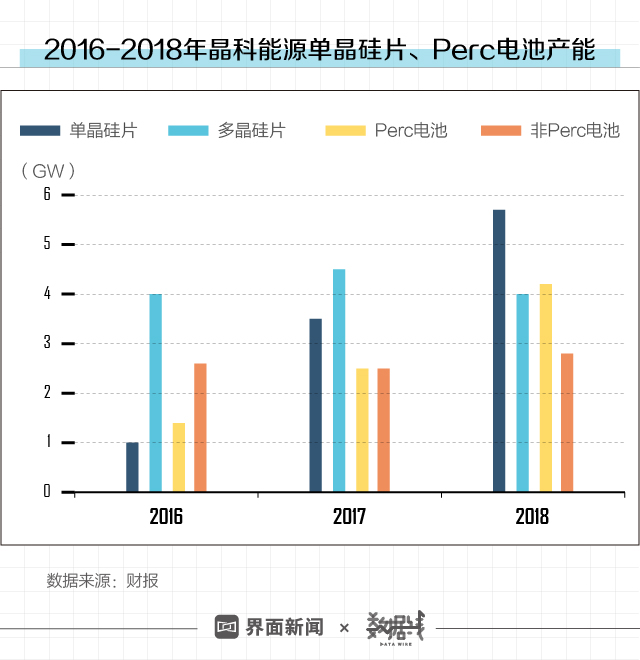

在近年来这轮单晶替代多晶、Perc电池等技术革新中,晶科能源抢占了先机,是其攻擂成功的重要原因。

单晶、多晶是晶硅太阳能的两种技术路线,由于不同的物理性质,单晶的光电转换效率高于多晶,但多晶因度电成本相对较低,长时间占据主流市场。Perc电池则是近几年光伏业内最火热的高效电池技术之一。

2016年是单、多晶之争的“高潮年”,在连续投料和金刚线切割技术的带动下,单晶持续蚕食多晶的市占率。

在此之前,晶科能源和其他传统厂商一样,销售的大部分产品为多晶组件。2016年,天合光能等大部分传统多晶厂商对单晶仍选择观望,晶科能源则在年底决心投产单晶硅片,并在第二年实现单多晶硅片持平的水平。

晶科能源在一年之内踩住刹车并且掉头。“ 这一轮向单晶及Perc技术的切换,晶科是最迅速、积极且坚决。”进化论基金研究员张治雨评价。

一家光伏企业管理层人员对界面新闻表示,光伏行业技术更新较快,后发企业在某种意义上具备一定优势。天合光能、阿特斯等多晶企业的历史包袱太重,沉没成本拖累了它们转向单晶的速度。

就组件出货量而言,晶科能源与传统第一梯队选手的差距还在拉大。2018年,晶科能源组件出货量11.6GW,超出第二名2.8GW,2017年和2016年,这一差距分别为0.6GW和0.2GW。

近年来,由于中国光伏企业在美估值普遍过低等因素,中概股纷纷主动私有化并退市以回归国内A股,其中包括晶澳太阳能、天合光能、阿特斯等传统一线组件厂商。

“天合光能2017年退市后背负了沉重的债务,国内又没能及时上市,落得尴尬。”上述人士说。

长期看,“回A”决策无关好坏,但由此产生的竞争真空,短期内给予了晶科能源继续拉开差距的机会。

某光伏企业技术研究员对界面新闻解释称,“天合光能国内一时无法上市,融不到资金升级设备。目前国内新上产能对它压力很大,为了维持现金流只能持续生产,承受亏损压力”。

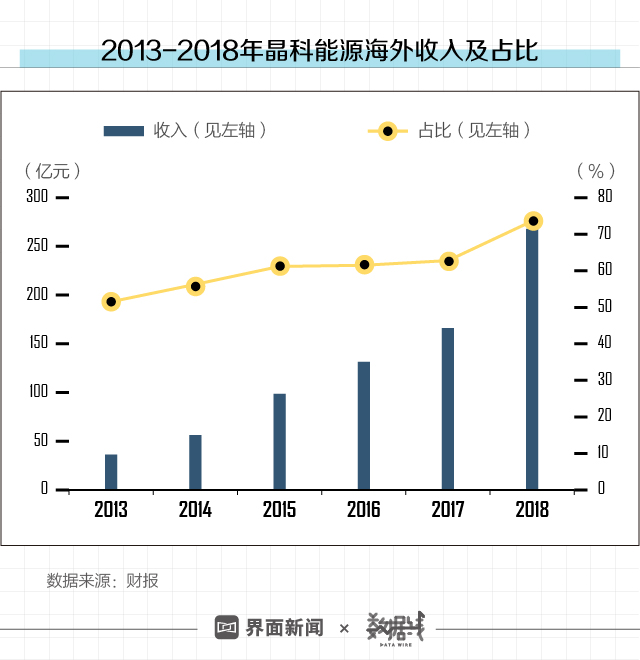

晶科能源做对的第二件事,是较早布局全球化市场,进一步稳固了其组件龙头的地位。

2012年,遭遇欧美“双反”重挫后,大部分中国光伏企业选择将发展重心放在需求冒头的国内,晶科能源却选择继续开拓新市场进行全球布局,迅速以低价抢占了渠道和市场份额。

2018年,晶科能源海外收入实现184.3亿元,占总收入的73.6%,为2013年以来最高水平,国内收入占比已由2013年的48.9%下降至26%。

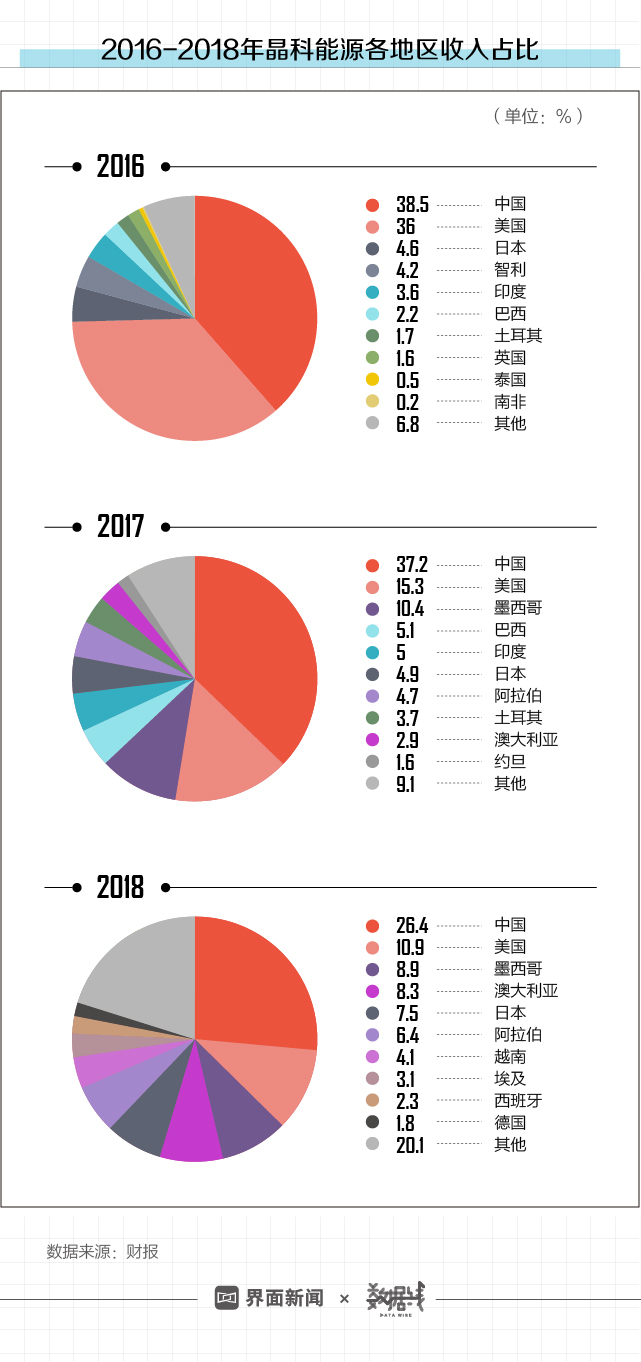

中国和美国分别为晶科能源的第一、二大市场。全球化布局使晶科能源可根据各国政策变化调整战略市场,减轻了对个别市场的依赖。

2017年,美国针对光伏电池及组件发起“201”调查,作为全球最大组件出货商,晶科能源首当其冲受到影响,美国收入占比由2016年的36%缩水至2018年的11%;2018年,受中国“531新政”冲击,晶科能源在中国收入的占比由2017年的37%下降至26%。

新兴市场消化了这两大市场政策波动带来的风险,成为它最大的销售增长点。2018年,晶科能源在六个海外国家及地区实现了10亿元以上的销售收入。

墨西哥、澳大利亚、阿拉伯、越南、埃及这五个新兴市场是晶科能源重点开拓的对象。截至目前,晶科能源在全球拥有7个生产基地、21个销售团队、15家海外子公司。其在中东非、拉美意、亚太等区域市场份额近30%,北亚、北美、欧洲等区域市场份额达到10%以上。

晶科能源为成为全球组件老大所做的第三件事,是其执行的低价及市占率优先策略。“低价为王,薄利多销”的模式,成为它占据市场的重要法则。

晶科能源曾凭借低价在全球拿下了不少项目:2016年,晶科能源低价中标了五个领跑者项目;2017年,在阿布扎比报出了0.0242美元/千瓦时的全球投标大型电站最低价等。

2017年,在市场需求超预期增长和原材料价格大涨的情况下,晶科能源依旧执着于市场份额,不惜牺牲利润选择代工生产。当年,其在实现营收同比增长23.4%至264.7亿元的情况下,仅实现了1.42亿元的利润,为五年来最低水平。

但天合光能等传统一线组件厂商对晶科能源的威胁并未就此消失。

“天合光能和晶澳都在上市前夕,目前压力较大,但如果成功在A股融资,会抵消晶科能源的一部分优势。”上述光伏企业管理层人士认为。

天合光能CEO高纪凡曾表示:“我们这个行业生产容易,卖出去难”。一线传统厂商们具备销售渠道和品牌认知度的积累,这两大重要资产成为他们翻盘的基础。

“海外市场的口碑上,天合的销售并不比晶科能源差。”该管理层人士说道,如果能解决单晶硅片的供应,它在海外竞争不见得会占下风。

新攻擂者

晶科能源在逐渐拉开与老牌组件商差距的同时,却迎来了新攻擂者——隆基股份(601012.SH),它可能比前者更具威胁。

2017年,一个陌生的身影闯入了全球组件出货的前十排名。隆基股份旗下公司隆基乐叶以4.4GW的出货量,位列全球第七。一年后,其凭借7.2GW的出货量跃至全球第四。

隆基股份本是全球最大的单晶硅产品制造商。2015年,为了给自身产能寻找出口,它成为国内首家由单晶硅片扩张到电池、组件端的光伏企业。

更令同行惊讶的是,进军组件业务仅两年后,隆基股份在国内组件出货量已高于晶科能源,首次坐上全国出货第一的位置,并连续三年蝉联全球单晶组件出货第一。仅三年后,全球组件产能已超过阿特斯、韩华、协鑫集成、尚德,成功跻身组件商第一梯队。

隆基股份在组件端的扩张速度,拨动了所有传统组件商的神经。

以晶科能源为代表的组件型企业,与以隆基股份为代表的原料型企业的“战役“打响。前者立足庞大的组件销售网络加码硅片、电池环节;后者仰仗多利的单晶硅片端为其组件业务铺路。

隆基股份崛起的背后,是单晶替代多晶的大势。

单晶玩家隆基股份、中环股份接连投掷重磅扩产和降价消息,迅速形成了单晶硅片双寡头垄断的产业格局。截至2018年底,隆基股份产能约28GW,中环股份产能约25GW,合计53GW,约占市场整体产能的75%。

留给老牌组件商的选择非常有限。“不扩单晶就是等死,除此之外并没有更好的选择。” 上述光伏企业管理层人士对界面新闻直言,这适用于包括晶科能源在内的所有传统一线厂商。

面对过于集中的单晶硅片供应商,以及它们几近翻倍的扩产宣言,协鑫、晶科能源、晶澳、天合光能等组件商显然不愿受制于人,也纷纷加入单晶硅片的扩产大潮中去。

光伏行业上一次的集体产能竞赛,是2008-2011年间“拥硅为王,达产成金”的硅料扩产潮。原本专注电池、组件生产的尚德、赛维、保定天威(英利)纷纷向上游硅料端扩张,最终由于产能严重过剩,叠加欧美“双反”政策寒冬均以破产而告终。

人早已不是那群人,但江湖还上演着相似的故事。这一轮的单晶硅片竞赛,会不会重蹈硅料的覆辙?

“单晶硅片今年是缺的,不会过剩。” 进化论基金研究员张治雨对界面新闻表示,去年底单晶硅片月产出量约为9亿片,供应处于紧平衡状态。随着今年一季度Perc电池产能的密集释放,二季度单晶硅片的月需求量会达到12亿片,供求缺口会持续一整年。

但按照目前的扩产进度和需求情况,单晶硅片未来存在过剩的可能。届时,考验的是企业的组件销售渠道,即是否具备消化产能的能力。

“海外销售方面,隆基股份一直在追赶,但仍有差距,品牌认知度、渠道建设、团队国际化程度等各方面都是不小的挑战。”上述光伏企业管理层人士说。

组件商非常清楚自己的优势所在。钱晶表示,未来的海外市场竞争会更加激烈。她认为,“晶科的全球化已经从海外销售发展到了海外制造。对同行来说,还有赶超的时间差”。

这也是晶科能源死守美股的主要原因:为了保持品牌的全球性。

一位要求匿名的新能源券商行业分析师表示,海外市场的“蛋糕”虽在增长但量有限。“尤其在越来越多的国家取消最低进口价(MIP)政策后,国内很多二三线企业品牌也可以打入,海外市场将会变成第二个国内市场”。

他还指出,“从隆基股份、东方日升近两年拿下的海外市场份额可以看出,老牌组件厂商销售渠道的‘护城河’的确有壁垒,但并没有那么难突破”。

守擂的代价

面对竞争对手的产能“狙击”,晶科能源并没有坐以待毙。

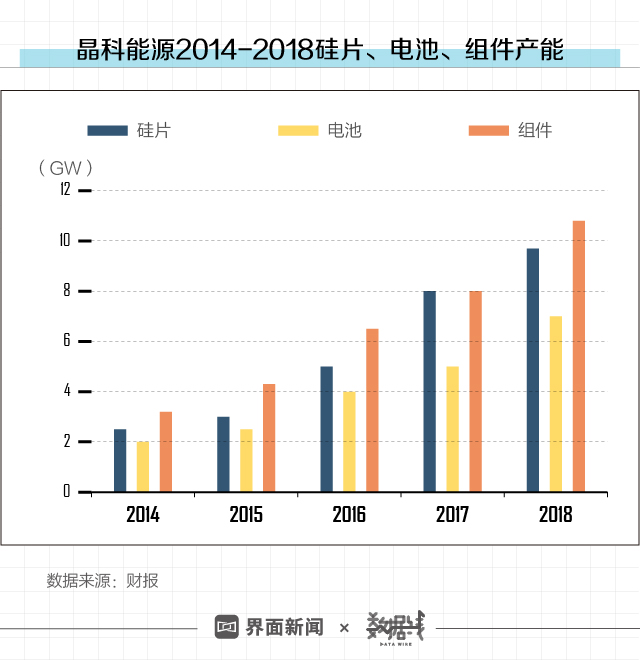

晶科能源今年将开展一次公司史上规模最大的产能扩张。2019年底硅片、电池片、组件端的年产能将分别达到15GW、10GW、15GW,分别同比增长54.6%、42.9%和38.9%。其中,硅片端计划产能增幅最大,尤其是单晶硅片。

“去年高效组件一瓦难求,我们遇到一些产能端瓶颈。”钱晶解释扩产的原因。

钱晶对界面新闻表示,晶科能源今年将在国内新建几个工厂来弥补硅片、电池端的产能,但未透露扩产计划的具体产能、投资额、时间及地点。

四川乐山和青海西宁很可能成为其在国内的新据点。界面新闻获悉,晶科能源正为这两个项目招兵买马。4月16日,晶科能源宣布将在四川乐山项目上投资150亿元。

截至目前,晶科能源近两年已宣布的投资总额至少为380亿元。除乐山项目外,还包括浙江海宁80亿元的高效电池及组件项目,江西上饶投资150亿元的项目。

光伏行业历来存在专业化和垂直集成两条路线。这两种发展道路各有优劣,对企业在不同产业周期作出正确判断的能力是种考验。在这一轮“单晶热”中,垂直集成的全产业链扩张模式再次受到企业追捧。

“目前看,光伏企业加强垂直集成布局是降本的最好办法,但这对现金流和终端市场的要求非常高。” 上述光伏企业技术研究员表示。

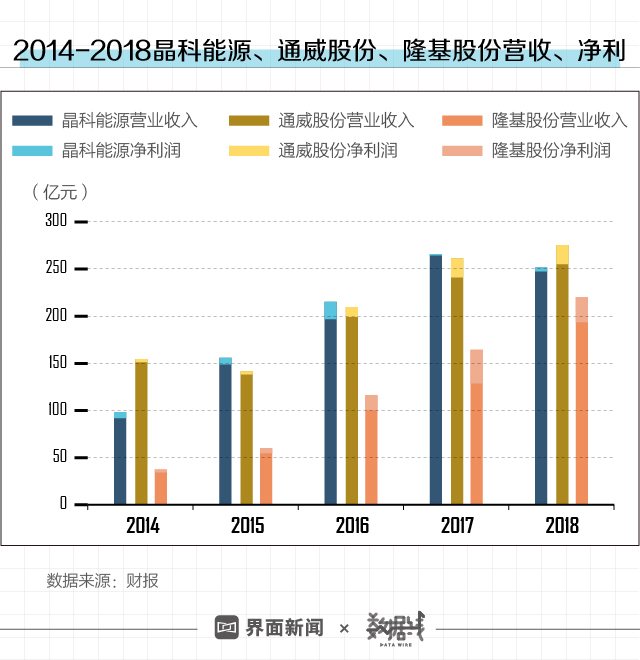

晶科能源、隆基股份、通威股份(600438.SH)分别是组件端、单晶硅片端、电池端的龙头老大。近两年,整个光伏产业链的利润集中在单晶硅片和电池片,相比之下,晶科能源的利润显得有些寒酸。

2018年,晶科能源净利润实现4.1亿元。同期,隆基股份在同比下滑三成的情况下,仍实现净利25.58亿元;通威股份(600438.SH)的净利润为20.19亿元,同比增长0.51%。

晶科能源的存货和应收账款一直在增长。截至2018年底,其应收账款为56.9亿元,同比增长19.5%;存货为57.4亿元,同比增长34.4%。

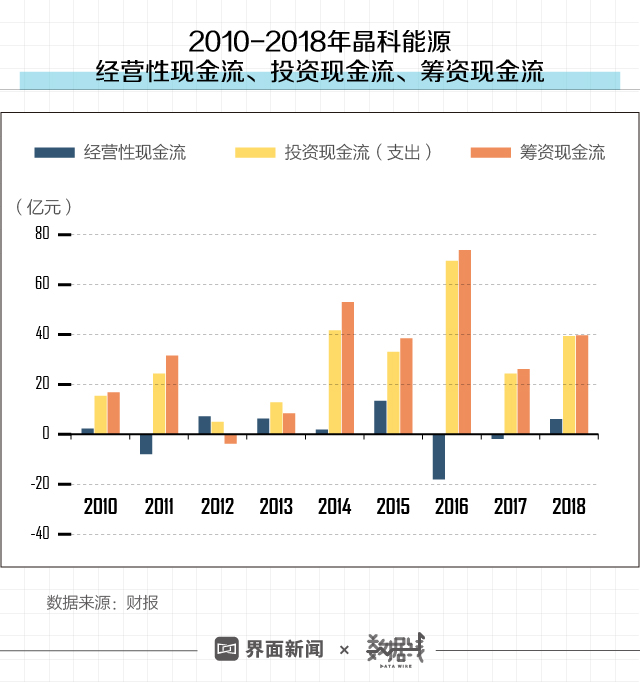

2016-2017年,晶科能源连续经历两年经营性现金流为负,分别为-18.3亿元和-1.8亿元。去年,该指标终于实现了正向增长。截至2018年底,其经营性现金流为6.1亿元,主要由于客户预付款的增加。

晶科能源目前的盈利和融资能力是否匹配其投资支出和偿债计划,还有待观望。

利润和现金流的捉襟见肘,使晶科能源近年来的投资支出主要靠融资借债完成。经界面新闻统计,自2010年上市以来,该公司筹得资金净额累计约284.3亿元,投资支出净额累计约265.5亿元。

目前,该公司存在较大的短期偿债压力。截至2018年底,晶科能源现金及现金等价物净额为31.04亿元,包括长期银行借款的当期部分,当前账上有未偿短期借款71亿元,两者存在近40亿元的债务资金缺口,是上市首年末的6.2倍。

晶科能源目前资产负债率已达到76.42%,较上市首年末的55%上升21个百分点。

面对来势汹汹的攻擂者和蓄势待发的老对手们,晶科能源的资金链能支撑这场“守擂”赛多久,仍要打个问号。

评论