记者 陈毛

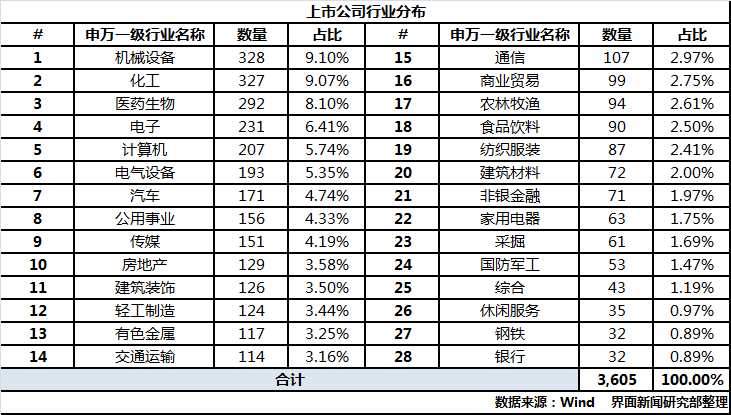

截止5月4日,沪深上市公司的业绩披露已基本完成。界面新闻跟据Wind整理,3,610家上市公司中共有3,605家完成了2018年年报的披露,其中沪市2,146家,深市1,459家,计算包含19年新上市公司。上市公司申万一级行业分布如下:

哪些行业在近一年脱颖而出?界面新闻从核心财务数据、核心财务比率及市场表现的角度对各行业板块进行了分析统计。

核心财务数据篇

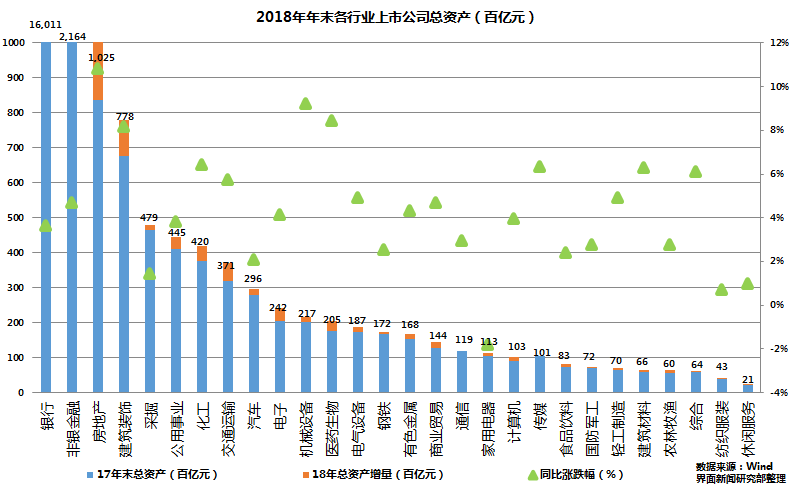

I.行业总资产

2018年末全行业总资产为2,423,994亿元,较去年年初上升7.81%。去掉金融行业后全行业总资产为606,553亿元,较去年年初上升11.65%。

第一位的是银行业,以1,601,054亿元的总资产占全行业的66.05%, 规模相较去年年初增长6.51%;规模增速最高的行业是房地产业,也同样是非金融行业从规模角度的领头羊。自18年年初至年末,房地产业的资产规模已扩张至102,468亿元,规模增长22.32%。通过图中橙色区域的占比可以看到各行业在18年的资产规模增长情况,在房地产行业的带动下,建筑装饰行业同步大幅增长;传媒及通信行业规模呈现降幅,分别相较去年下滑2.71%以及0.43%。

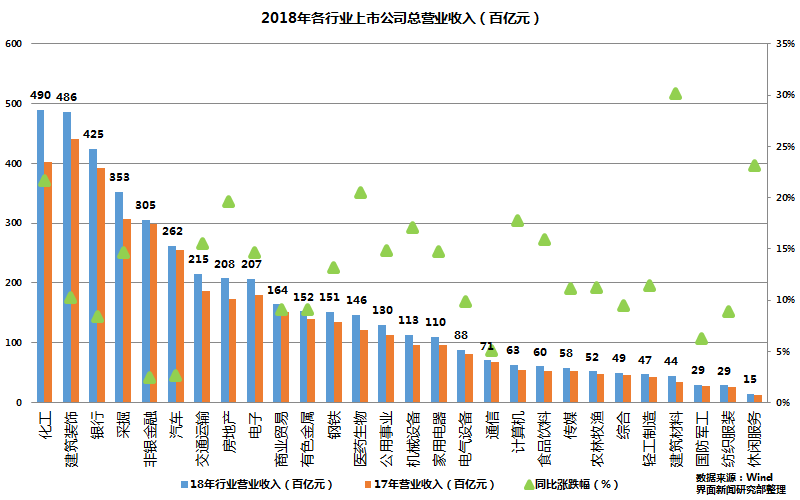

II.行业总营业收入

2018年度全行业总收入为452,533亿元,同比增长12.32%。其中,第一位的是化工行业,以49,007亿元的总收入占全行业的10.83%,行业营收同比增长21.69%;第二位的是建筑装饰业,年度总收入为48,611亿元,同比增长10.28%。

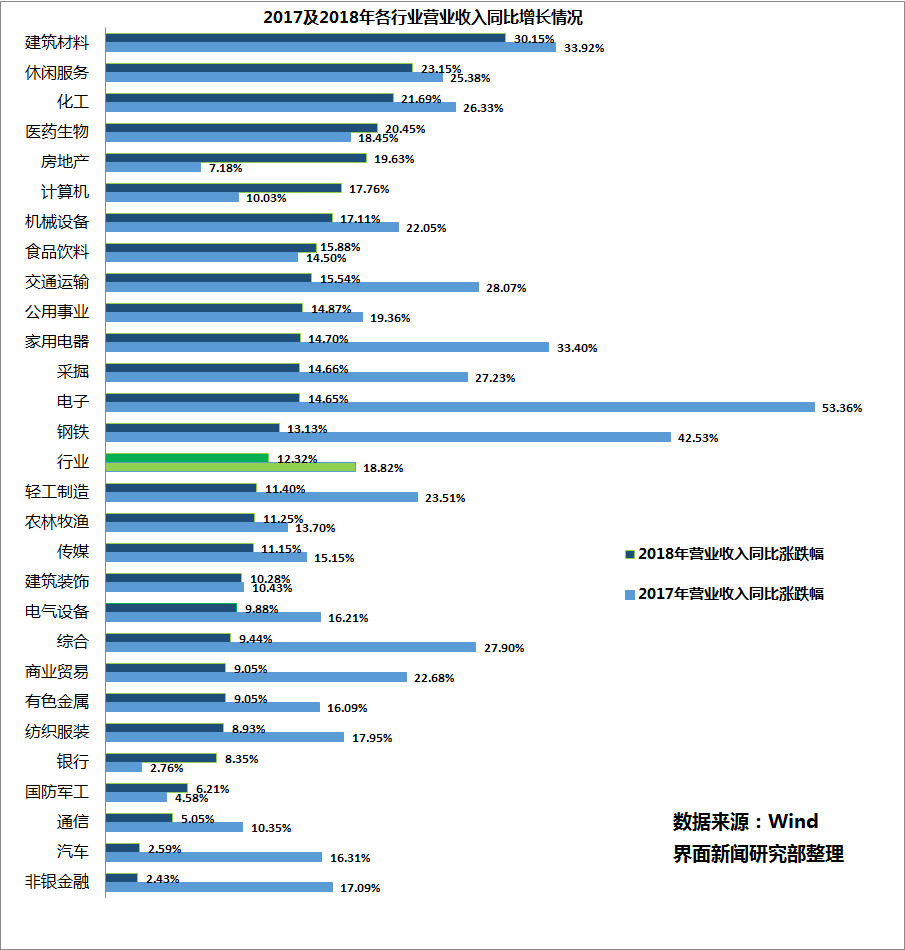

2018年度全行业营收同比增速为12.32%。增速最高的行业为建筑材料业,年度总收入为4,432亿元,同比增长30.15%。

2018年收入增速最高的四个行业依次是建筑材料、休闲服务、化工及医药生物。这四个行业均实现了超20%的稳定收入增长。

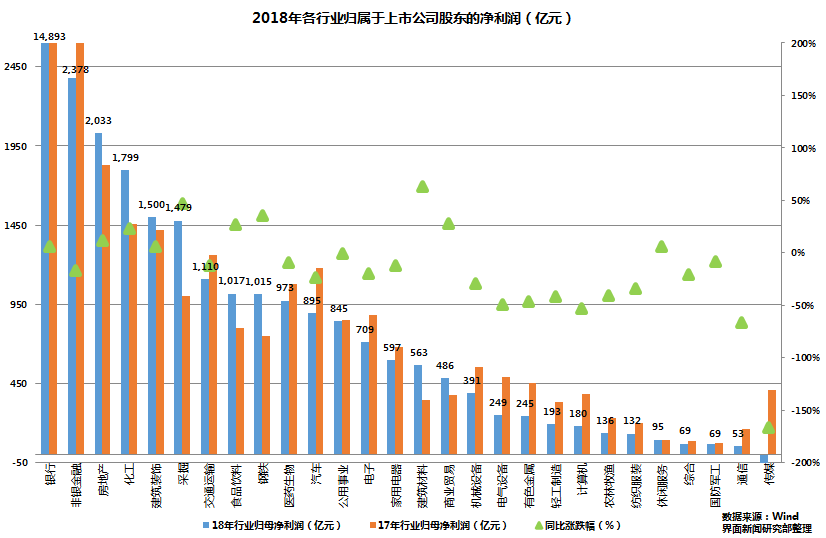

III.行业归属于上市公司股东的净利润

2018年度全行业归母净利润为33,833亿元,同比下滑1.48%,前一年2017年度全行业归母净利润则实现了19.02%的同比增长。其中,第一位的是银行业,以14,893亿元的净利润占全行业的44.0%,行业规模净利润同比增长5.59%;

非金融业第一位的是房地产板块,同比增长11.27%。最后一位为传媒行业,行业去年亏损270亿元。2018年非金融全行业归母净利润为16,561亿元,同比下滑4.62%,17年则同比上升32.88%。

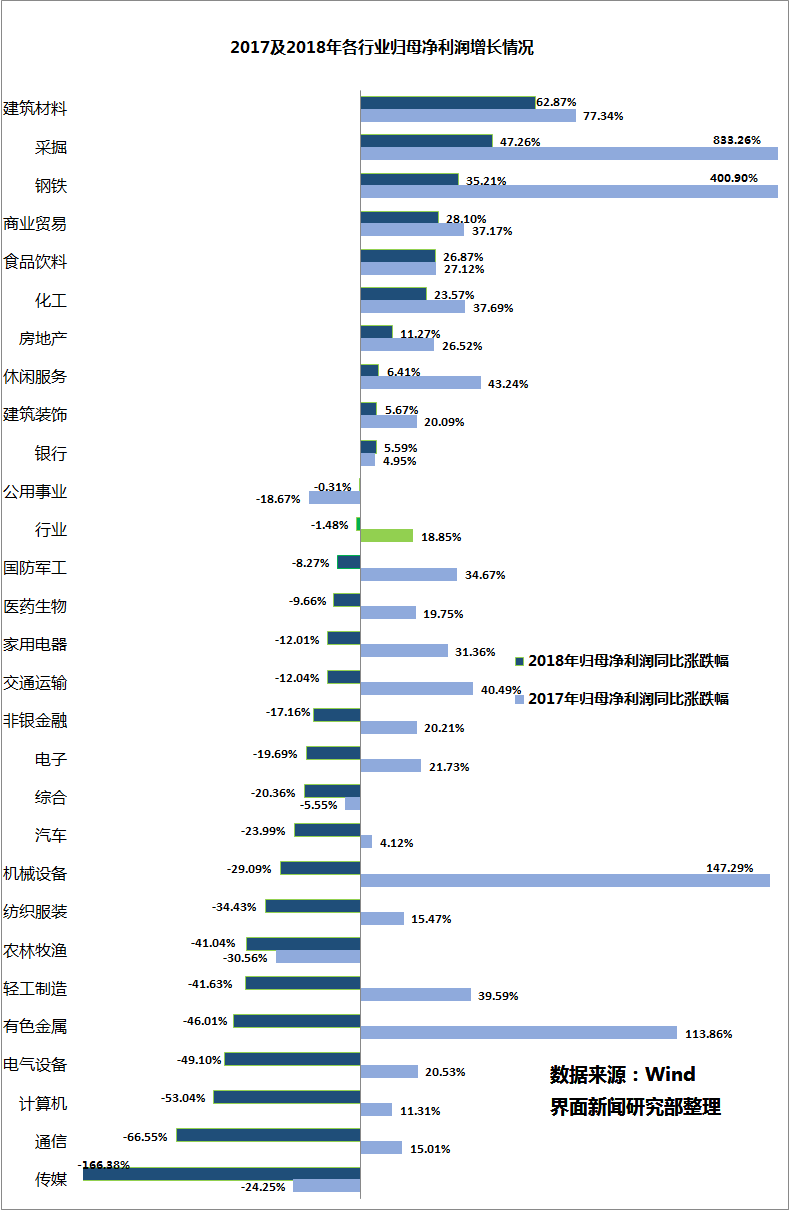

全行业归母净利润在近年首度出现下滑。其中,受商誉减值影响的传媒行业以及中美贸易战影响的通信行业业绩增速排在后两位。之前年度低基数,17年产品价格持续上涨的采掘、钢铁、建筑材料业等周期性行业在17年业绩大幅改善,18年增速虽仍增长强势,但由于17年较高的基数增速有所放缓。而综合、公用事业、农林牧渔以及传媒行业的业绩近两年呈连续下滑。

2018年归母净利润同比增速与2017年同比增速相较,增速改善最为明显的是公用事业行业,归母净利增速由-18.67%至-0.31%,下降幅度放缓。除银行与公用事业外,各行业净利增速均呈同比下滑。

2018年,实现正向收益但归母净利未超过7亿元的上市公司占到总数量的8成有余,业绩分布峰度较高,反映为业绩扎堆的现象。数据的另一个特点是呈明显右偏分布,即右边长尾。右边零散的数据点拉高了平均收益,收益平均值为9.38亿元,中位数1.24亿元。

此外,由负到正净利呈明显跃升,较明显的显示了上市公司追求正业绩的倾向。

核心财务比率篇

I.盈利能力 - 行业毛利率与净利率

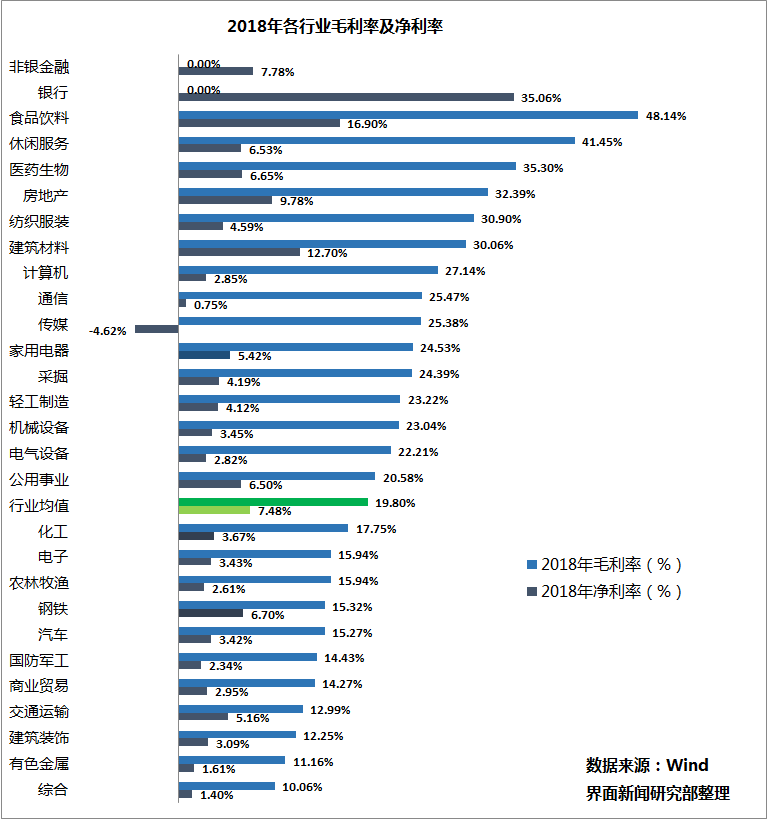

毛利率与净利率是用来衡量销售及成本控制的综合能力。除去两个金融板块,26个行业中有15个行业跑赢了全行业均值。全行业毛利率为19.80%,净利率为7.48%。剔除掉银行及非银金融板块后,净利率为4.36%。毛利率相较17年呈微幅改善,但净利率呈下滑。

2018年毛利率角度,食品饮料行业最高,为48.14%,最低的为综合行业,为10.06%。2018年净利率角度,银行业为35.06%,占据榜首。由于银行的盈利模式主要通过利差产生的利息净收入,而利息支出部分已在营业收入中扣除,收入基数小,盈利模式不同质影响了其净利率远高于其他行业。非金融行业中, 2018年净利率最高的为食品饮料行业,为16.90%,最低的为传媒板块,为-4.62%。

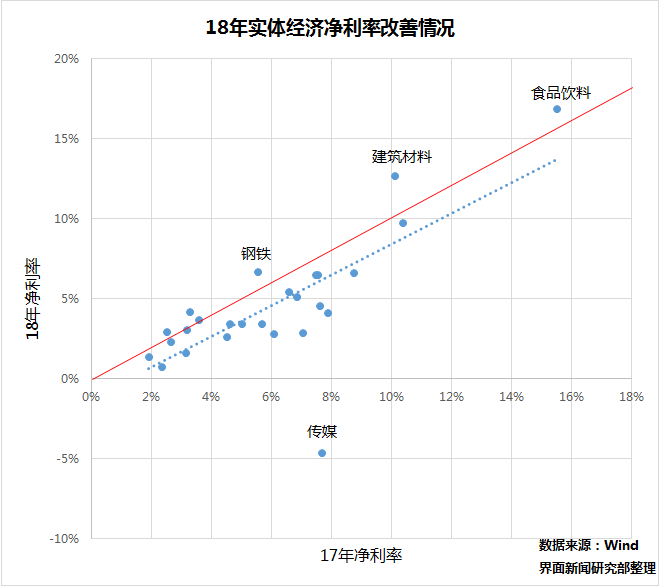

2018年部分行业盈利能力有所改善。图中每个点代表一个行业,图中未包含资金流转的金融行业。当点落在图中红线上意为该行业18年业绩反映的盈利能力与17年相同,蓝色的线则为18年实际情况的趋势线。蓝线低于红线意味着大部分行业业绩情况仍落后于去年。其中,建筑材料、食品饮料以及钢铁业盈利能力改善幅度较为明显。传媒行业表现最为不佳。

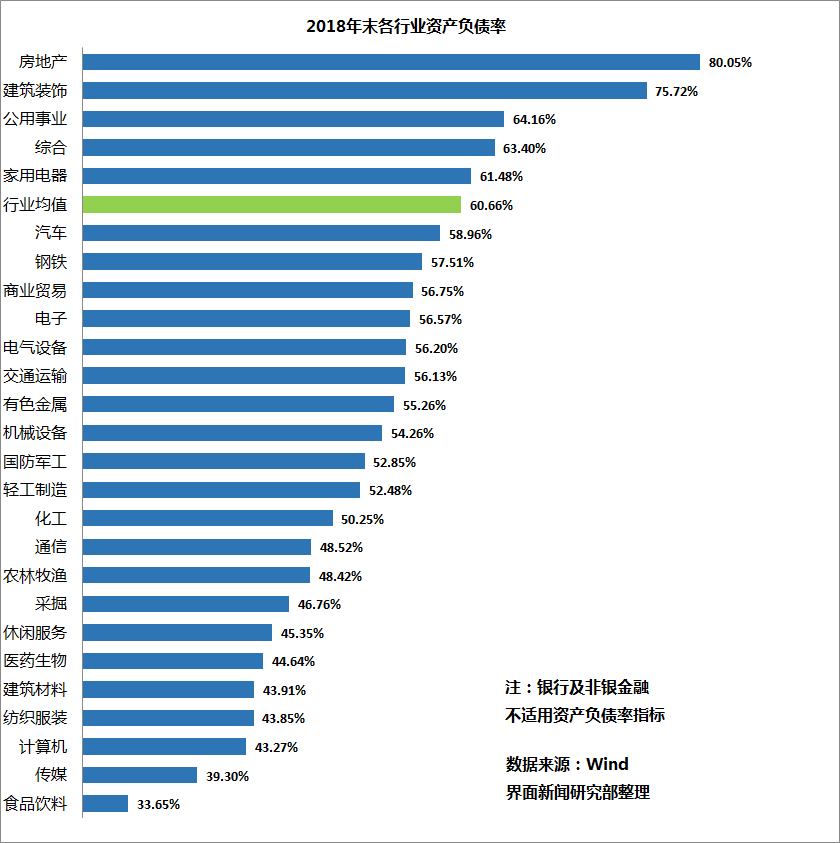

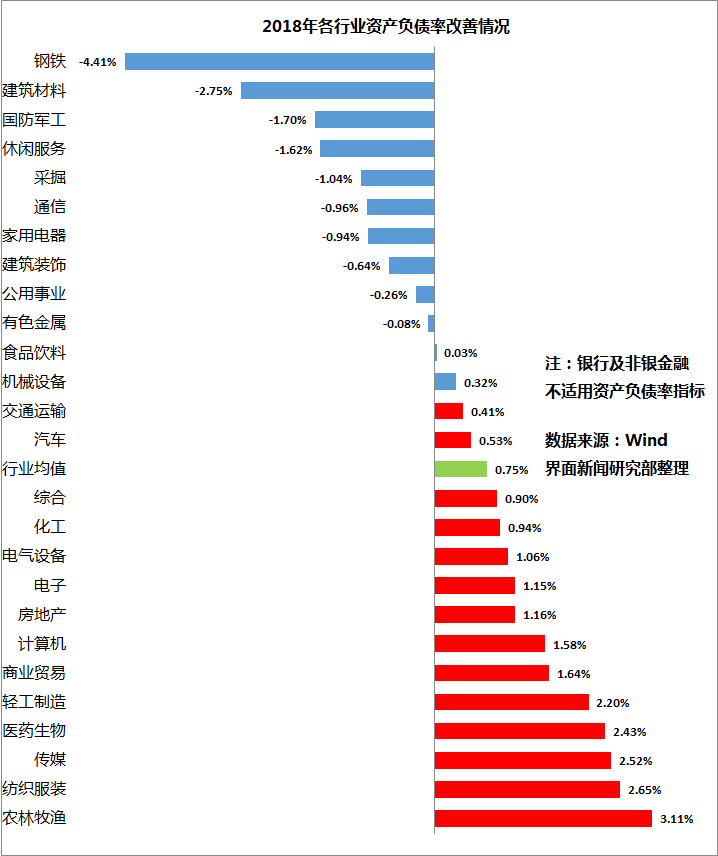

II.偿债能力 - 行业资产负债率

资产负债率是衡量负债水平及风险程度的重要标志。截止2018年末,非金融行业里房地产业一举超过建筑装饰业,资产负债率最高,为80.05%,资产负债率最低的行业为食品饮料行业,为33.65%。剔除掉银行与非银金融板块后,全行业资产负债率为60.66%,与17年末的59.91%相比微幅上升。

去杠杆、调结构下,部分行业杠杆进一步降低。钢铁行业降幅最为显著,18年资产负债率下降4.41%。而18年农林牧渔业资产负债率相较去年年末上升幅度最大,增幅达3.11%。

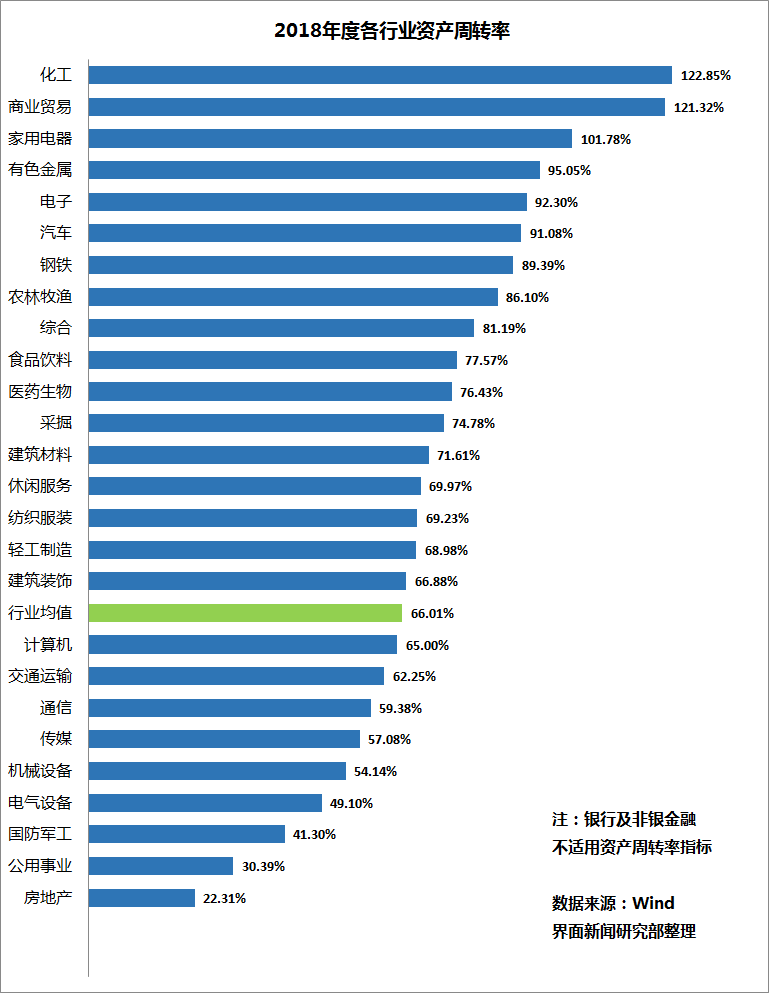

III.营运能力 - 行业资产周转率

资产周转率体现经营期间全部资产从投入到产出的流转速度,反映企业全部资产的管理质量和利用效率。2018年,非金融业中化工行业的资产周转率最高,为122.85%,最低为房地产企业,资产周转率为22.31%。剔除掉银行与非银金融板块后,全行业资产周转率为66.01%。

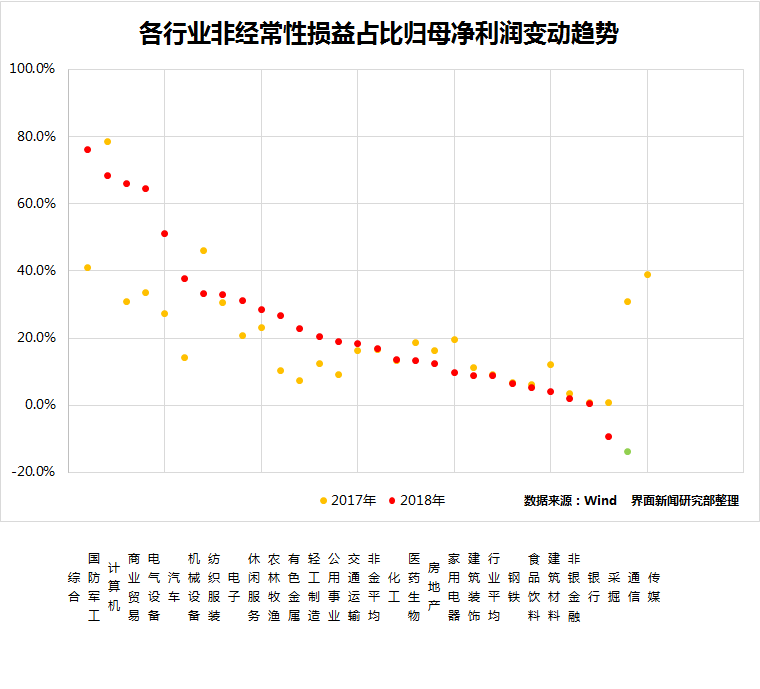

IV.收益质量 -非经常性损益占比归母净利润

非经常性损益占比归母净利润反映了非内生业绩对公司业绩的贡献程度。比例越低,说明公司粉饰财务报表的程度及可能性小,公司更关注于主营业务,业绩质量越高。各行业对应两个时间节点的比率分别以红黄两色表示,当红在黄下面时,说明该行业的收益质量正在持续改善。

从非金融行业角度看,非经常性损益的占比有所提升,由17年的16.6%上升到17.0%。

2018年,比率最高的行业依次为综合、国防军工以及计算机,其中综合的比率高达76.2%,2018年共有9个行业非经常性损益占净利比超过30%。

市场表现篇

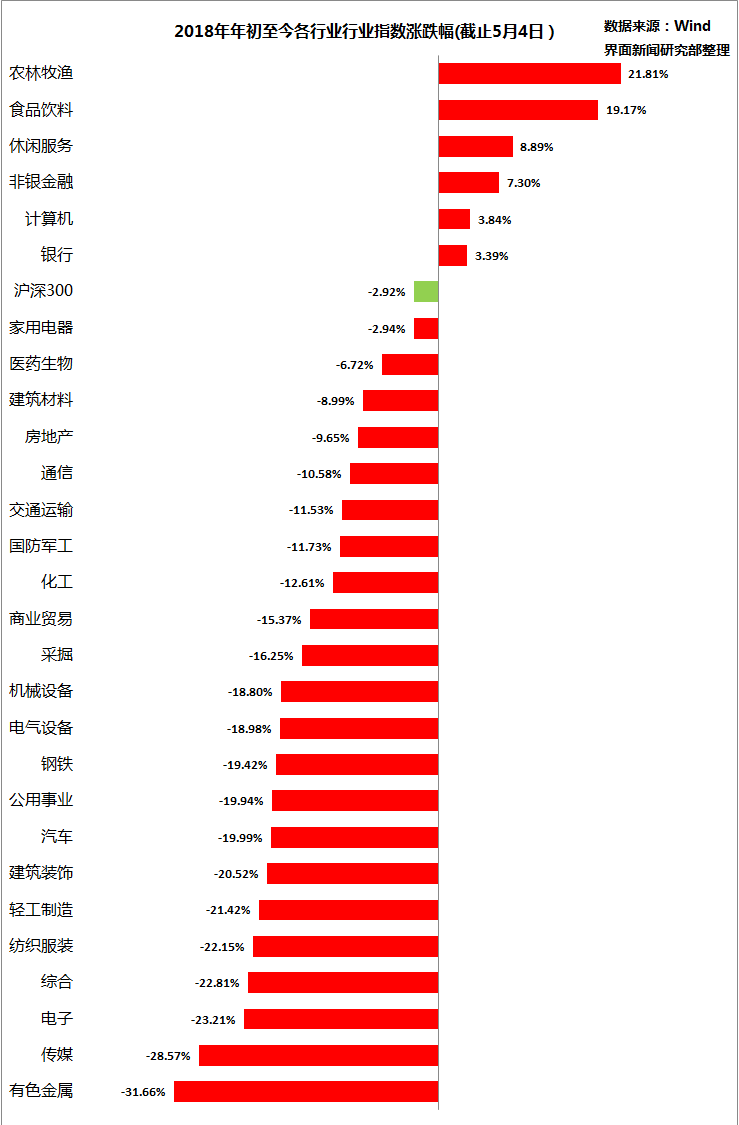

I.行业指数涨跌幅

2018年年初至今,28个板块中,除农林牧渔、食品饮料、休闲服务、非银金融、计算机、银行六个行业外外均未跑赢沪深300。有色金属、传媒、传媒、电子板块跌幅最深,跌幅均超2成。

总结

今年的业绩延续了前三季度的业绩趋势,业绩为王的逻辑依然成立。简要来讲, 2018年仍是以周期加大消费为主支撑业绩增长的盈利架构,供给侧改革重点影响的钢铁、水泥等传统周期行业以及消费升级带动需求影响下的旅游餐饮业、食品饮料、家电行业在今年业绩均有相对突出的业绩表现。从业绩各项增量数据上看,化工板块今年的表现最为突出。

今年的重点仍在商誉减值对公司的业绩的影响上,传媒、计算机、医药生物等行业受影响最大,相对应行业及公司受大幅亏损影响,二级市场估值已有反映。

评论