文丨接招 文婷

GGV合伙人团队

一家风险投资基金的赚钱能力有多强,IRR(内部回报率)被认为是一个很重要的指标。不过很少有基金公开自己的数字,敢于对外说的,通常都是底气比较足的。

比如,GGV。

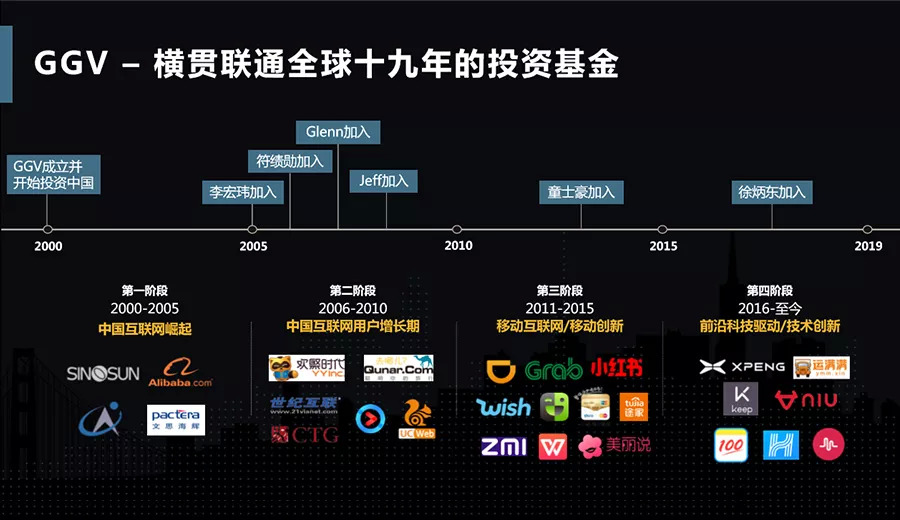

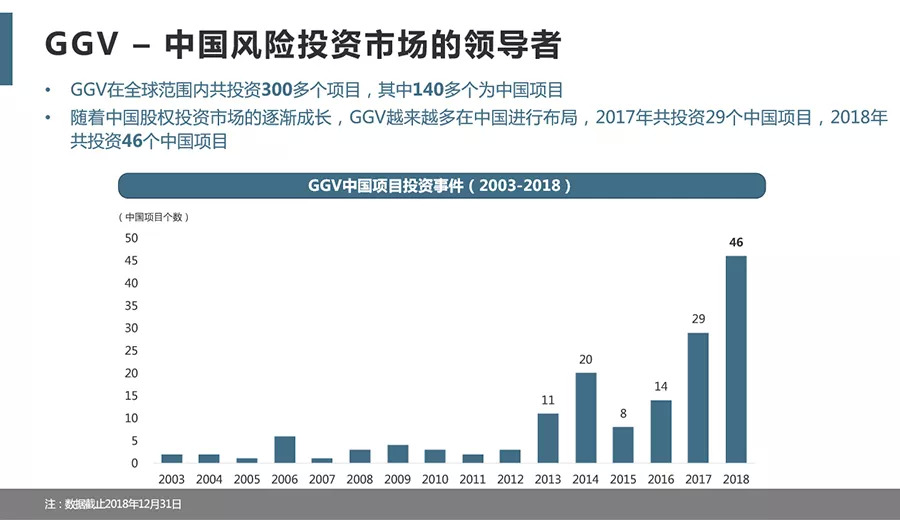

这家投资全球的基金,在华投资IRR达到50%。通常情况下,行业平均水平是30%。而且,这是GGV成立19年以来的连续业绩。

但是光讲IRR是不够的。LP更关心DPI,也就是拿回来的钱跟当初投出去的钱相比,到底涨了多少。

GGV还有话说。2017年,他们投资的新加坡公司Heptagon卖给AMS,单个项目就让GGV拿到近5亿美金的现金回报。

“从现金角度讲,这是退出最高的回报”。GGV纪源资本管理合伙人符绩勋说。

所有投资人都想成功穿越周期,不管资本市场是高潮还是低谷,取得连续回报。目前来看,GGV做到了。

稳定回报依赖准确判断。正如《原则》里所写,最重要的事情不是预知未来,而是知道在每个时间点上如何针对可获得的信息作出合理的回应。

符绩勋毫不避讳地跟创始人说,“你走的这条路,可能就是有天花板的。到了那个时候,大家都要坦诚地说,我已经到了天花板,这个行业可能需要以并购的方式整合。”

他会继续告诉创业者,你投资的是时间、青春和精力,时间成本很高。不要因为之前太多情感关系,就把自己绑死在项目上不退出。“这不是一个好的选择”。

当年优酷与土豆合并、携程和去哪儿合并,运满满和货车帮联姻,GGV都是花了很多功夫在里面的。

甚至在建设基金规模的时候,他们都提前考虑到怎样取得高回报倍数,市场空间在哪里。GGV的几位管理合伙人都会很直接告诉你,“我们对回报的要求是比较高的。”

全屏攻击

如果从结果倒推投资逻辑,你会发现,这家基金为了提高投资命中率,已经做了能做的所有事情。

GGV的另一位管理合伙人徐炳东分享过一组数字,他们每年看的项目数量在四千到六千之间。一个小时可能就会对一个项目完成初步判断,以最高效的方式做筛选,然后把主要精力聚焦在少数项目。

徐炳东20个月投出14个项目,管理合伙人童士豪在美国5年内拿下30个项目。“我们在变”,这是GGV的真实状态。

最明显的变化是,他们正在进入更广的投资领域,更宽的投资周期。

“既有能力投晚期,也可以投早期,多阶段的这种投资策略可以让我们把握住趋势与机会。有时候在项目早期看不清,后期哪怕高估值仍然可以进去,因为我们的基金体量支持这样的投资。”符绩勋说。

不可否认的一个趋势是,好基金总是能更早地拿到好项目。徐炳东的感触是,长尾基金想投到早期好的项目非常难,这已经不是二八法则,甚至是一九定律。

有些模式必须投得早。他见过一些极端情况,有的机构在一个行业甚至投资3家以上的公司。“这是一种核心能力,不管是创造风口还是跟着风口一起走,这都是一种感觉和能力。2014年第5期基金,GGV就开始布局早期投资。

GGV在种子轮时期投进英语流利说,估值不到一千万美金;2014年,也是以估值几千万美金投资了小红书,目前这家当红社区已经超过30亿美金的体量。

更早出手,这是投资机构的趋势。但他们也没有放弃中后期的布局,因为后者拥有比较高的成长空间和较高回报的可能性,这样机构更倾向那些稳健型选手。

全生命周期布局,要求基金规模体量必须足够大。既能长期陪跑,又能出得起大笔资金。

符绩勋承认,有能力的话都会把基金规模做大。“可以更多下注,投到头部比较好的公司,优势也更明显。”

2018年10月,GGV完成新一轮18亿美金的募资之后,管理的基金总规模达到62亿美金。对于一家VC,尤其是偏向早期投资的基金来说,这个数字还是很少见的。

如果这是牌桌上的赌局,即便如是说出他们的投资逻辑,依然很难看懂所有投资策略。

“我们在不同项目上都有投资,但是下注的深浅,以什么估值进场,是否持续下注,其中有很多思考。可能你只看到大家都入场,落座,但是没有注意到筹码其实不一样。”徐炳东点到为止,“每次的筹码不一样,这里面就是一个概率。”

所谓风口

GGV并不避讳“风口”二字,但他们的理解有所不同。

那些大格局,比如万亿级的市场体量;或者公司的产品可能影响一代人,能撬动几千万以上用户数;以及增长速度非常快。如果一家公司符合这三个规律,恰好能被捕捉到,大概率这会是一家标杆型的公司。

在选择新模式新机会的时候,两个方向最受关注。一是提高效率,二是创造价值。

比如,GGV在消费领域投资了环球捕手,看中的就是他们在用户获取层面,拥有极高的效率或极低的成本。原先几乎每家互联网公司都在花钱买用户,但存在转化率的问题。再比如,社区电商方向GGV投资了你我您。原先电商的履约成本需要公司自行承担,但是社区平台却变成合伙人负责,电商行业的这个突破,就是最大的价值所在。

徐炳东说,价值一定是真实存在的,而不是风口的价值。

而且GGV看一个项目的时候,通常不会只看GMV,交易量等,即使是天文数字,背后产生的实际价值是多少,是否可持续,依然存疑。对他们而言,用户消费时长、DAU等代表持续性的指标更重要。

这么多年累积下来,徐炳东的感受是,打法没有发生巨变,给LP讲的故事是一样的,基金赚钱的模式是可持续的。

具体到投资路线图,GGV不是遵循赛道逻辑,而是崇尚主题性投资。

2014年童士豪投资了小红书,之后,他又捕捉到一家叫Wish的公司。这是同一领域,却是方向相反的两家公司。前者把世界供应链引入到中国,后者则是中国走向全球。

同样的故事还发生在出行市场。GGV在投后估值5400万美元的时候投资了东南亚打车Grab,如今这是一家估值超过120亿美金的超级独角兽。之后的2014年,他们投资了滴滴,再之后的两年投资了哈啰出行;2017年和2018年分别投资了基于美国和欧洲的共享出行平台Lime以及在南美的Yellow。Yellow和墨西哥的另外一家公司合并后成立新品牌Grow,这家公司在南美占据市场统治地位。

这些被投公司都有一个共同特点,以区域性公司身份崛起,快速发展,最终在全球立足,辐射影响力。

徐炳东说,这就是GGV非常有意思的布局,“当我们在一个区域看到一种迹象的时候,可以迅速在其他区域,甚至一些大的市场做出进一步的快速布局。”

当然,这又涉及到GGV另外一个核心话题,合伙人关系。

每个管理合伙人都有自己关注的领域,以及被验证过的业绩。合伙人之间可以提不同意见,甚至负面意见,但仅供参考。很多时候,负责相应领域的合伙人要自己承担风险。

因为他们相信,投资永远需要少数人去决策,如果最前线的那个负责人都不能做出一个明确判断,需要更多人举手表决通过才能决定,“这时候你往往投到的是一个坏项目,而不是一个好项目。”

评论