文|小食代

刚刚,全球最大啤酒公司百威英博集团旗下的百威亚太控股有限公司(下称“百威亚太”)发出一份通报,首次正式公布其申请于中国香港联交所主板上市的详情。

根据通报显示,百威亚太全球发售的1,626,526,000 股股份(视乎超额配股权行使与否而定),初步包括国际发售1,545,199,000 股股份(可予重新分配,并视乎超额配股权行使与否而定)、香港公开发售81,327,000 股股份(可予重新分配)及超额配股权涉及最多243,978,000 股额外发售股份,约占全球发售下初步提呈发售股份数目最多约 15%。指示性发售价范围介乎每股发售股份40.00港元至47.00港元。

也就是说,百威亚太此次赴港IPO的募资金额在650.61亿港元到764.47亿港元左右。

这预期将成为2019年迄今为止全球最大规模的IPO,甚至有望成为全球食品行业有史以来最大规模的IPO。

资料显示,今年5月上市的Uber共募得资金81亿美元(约合631亿港元)。而在2001年登陆资本市场的卡夫食品,募得资金接近87亿美元(约合677亿港元)。

对比起来,即使此次百威亚太以最低募资金额来算,也将超过Uber的募资规模。如果其以最高募资金额来算,则有望超过卡夫食品的募资规模,成为史上全球食品行业最大规模的IPO。

5日,这家亚太最大啤酒公司将在港交所迎来其高光时刻。

百威亚太在通报中表示,香港公开发售将于2019 年7月5日(星期五)早上九时正开始,并于2019年7月11日(星期四)香港时间正午12时正结束。最终发售价及分配结果预期将于2019年7月18日(星期四)公布。股份预期将于2019年7月19日(星期五)开始在香港联交所主板买卖,股份代号为1876(BUD APAC),每手买卖单位预期为100股股份。

根据通报,全球发售受有关条件,包括但不限于由公司及联席代表(J.P. Morgan 及摩根士丹利代表联席全球协调人、联席账簿管理人及联席牵头经办人)同意的股份价格。

“我们很高兴今天能够透过开展香港公开发售,向下一个目标迈进,推动我们的业务成为亚太地区领导者。”百威亚太控股有限公司执行董事兼首席执行官杨克(Jan Craps)4日在通报中说。

他表示,凭藉旗下“深受欢迎的独特品牌组合”,开发创新产品的丰富经验,以及自身强大的平台,相信百威亚太“有能力预测、塑造并满足亚太地区消费者不断变化的喜好” 。

小食代注意到,在4日发布的通报中,百威亚太首次提及了此次募集资金的用途。“全球发售所得款项净额将全部即时用于偿还应付百威集团附属公司的贷款以完成某些子公司自百威集团向百威亚太的转让。”该公司表示。

目前看起来,此次募集的资金不会用于并购扩张。小食代留意到,据路透社4日报道,杨克本周四在香港接受采访时曾表示,在百威亚太于香港上市后,这一市场也不会依赖并购来扩展业务。

“我们并不依赖并购来打造一家成功的公司......我们不需要进行并购以实现稳健增长。”杨克表示,百威亚太可以继续与区域酿酒商合作,以向更多国家扩张。

目前,亚太地区是全球最大的消费市场,而百威亚太则是该地区最大啤酒公司。

根据GlobalData的数据,截至2018年,按消费量及价值计,亚太地区是全球最大啤酒消费市场,亦是全球啤酒消费量增速最快的地区之一。

与此同时,GlobalData的数据显示,按2018年零售额计,百威亚太为亚太地区最大的啤酒公司。该公司的产品销往亚太地区39个地区,包括其主要市场,即中国、澳洲、韩国、印度及越南。

资料显示,截至2019年3月31日,该公司的业务由主要位于中国、澳洲、韩国、印度及越南的62家酿酒厂(包括一家苹果酒厂)及73个经销中心组成。

事实上,百威亚太旗下的啤酒品牌对很多中国消费者来说,都并不陌生。

该公司在亚太地区生产、进口、推广、经销及出售超过50个啤酒品牌组合,包括百威、时代、科罗娜、贝克、福佳、徕福及鹅岛等国际品牌, 于中国销售的哈尔滨、雪津及拳击猫。

此外,该公司还在澳洲销售Great Northern、Carlton Draught、 Victoria Bitter、Pure Blonde及Yak Ales,于韩国销售凯狮及Hand & Malt,以及于印度销售的Haywards 5000及Knockout等。

“百威亚太的业务独特而多元化,在高溢利市场均占据领先地位,而且在高增长及利润扩大的市场稳定增长,并在多个亚太地区主要市场占据领先地位。”该公司表示。

百威亚太这次备受瞩目的上市,会对中国啤酒格局产生什么影响吗?

4日,一位业内资本界人士向小食代分析称,如果光从百威亚太上市的情况看来,“预计不会对中国啤酒格局影响太大”。

“因为百威亚太上市是一个结果而不是一个原因,融到的一部分钱会拿到母公司那边进行一个债务偿还。如果没有债务偿还这个事情,单独上市不一定那么急迫。”上述人士表示。

因此,他认为,预计百威亚太不会因此次募资所得而进行大力的市场推广,或者市场竞争,因此对啤酒行业竞争格局“并没有很大的影响”。

“融资得到的钱其实不会乱花,就是说会以利润和现金流为重。预计会把钱都省下来,然后还到母公司那边。”他说。

从百威亚太披露的业绩数据来看,该公司近期一直实现收入及盈利能力增长。

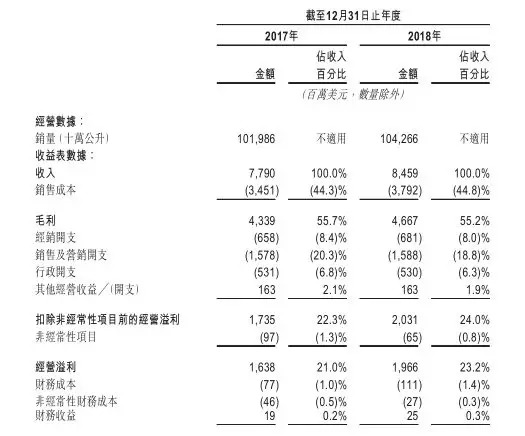

据披露,百威亚太2017财年及2018财年的收入分别为77.90亿美元及84.59亿美元,内生增长率6.1%。此外,该公司在2017财年及2018财年的纯利分别为10.77亿美元及14.09亿美元。

4日,百威亚太还在通报中谈到了上市后的“发展策略”。

该公司表示,第一,透过“四大商业策略”推动收入增长,即规模性高端化、核心类别差异化、核心类别差异化、发展关连非啤酒类饮品。第二,透过技术促进业务转型:运用数据推动全方位业务创新。第三,提升声誉。第四,继续保持卓越营运并推动营运杠杆及效率提升。第五,继续在亚太地区进行地区性并购,以探索该地区非内生扩展机会。第六,继续以“梦想-人才-文化”的理念投资人才库。

尽管单独拆分上市,但百威亚太和母公司百威集团依然“关系密切”。

小食代留意到,在4日发布的通报中,百威亚太指出,百威集团与百威亚太于双方关系中“互惠互利”。一方面,百威集团透过持有百威亚太主要多数股份以取得对其成功的重大权益,并透过合同安排收取款项。

另一方面,百威亚太受益于其有能力获取自百威集团多个领导品牌的许可权,并能够通过参与百威集团的某些全球安排(包括全球营销和采购服务)以利用百威集团的规模效益。

“此外,百威亚太与百威集团能够分享最佳实务,从而支持相互成功及增长。”该公司表示。

评论