文|万钊(经济学博士,招商银行金融市场部高级分析师)

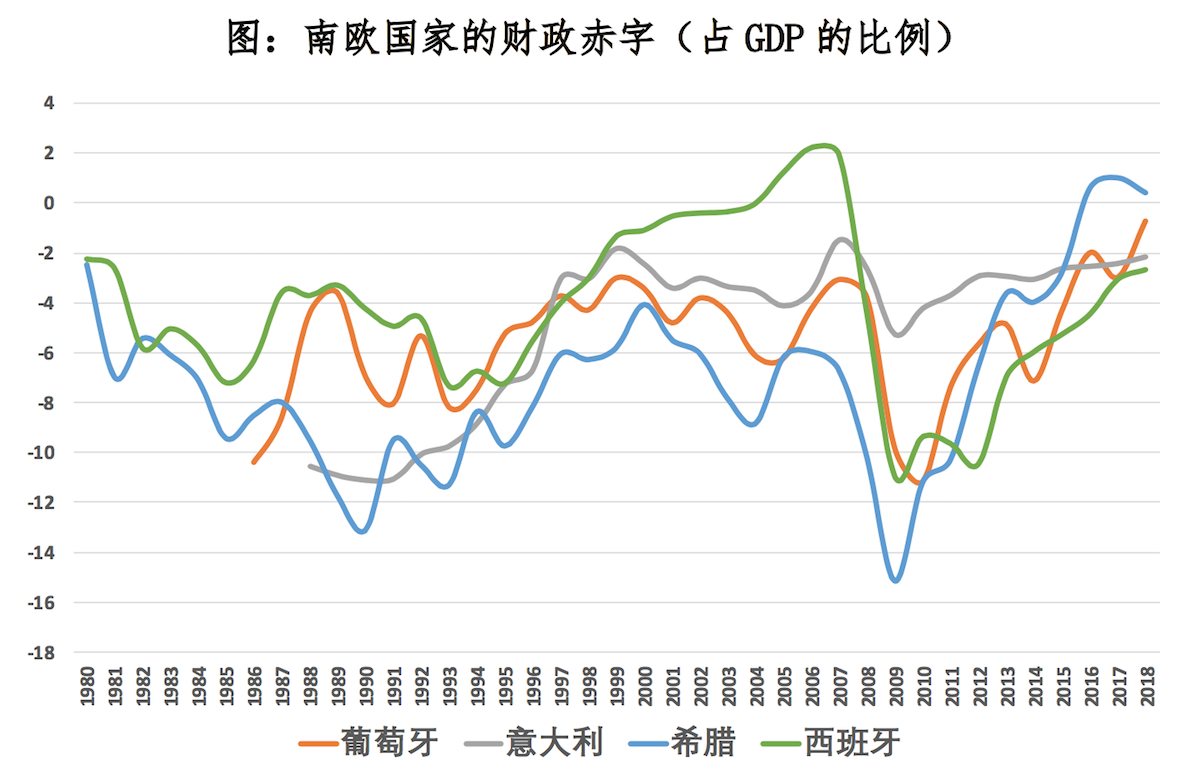

前几天,我的一位好朋友提到了一个很有意思的观察,南欧国家的财政状况正在好转。从下图中南欧国家的财政赤字(占GDP的比例)来看,2018年(估算值)希腊的财政转为盈余,为0.422%;葡萄牙赤字-0.698%,也即将转为盈余;意大利和西班牙的赤字也明显收窄。

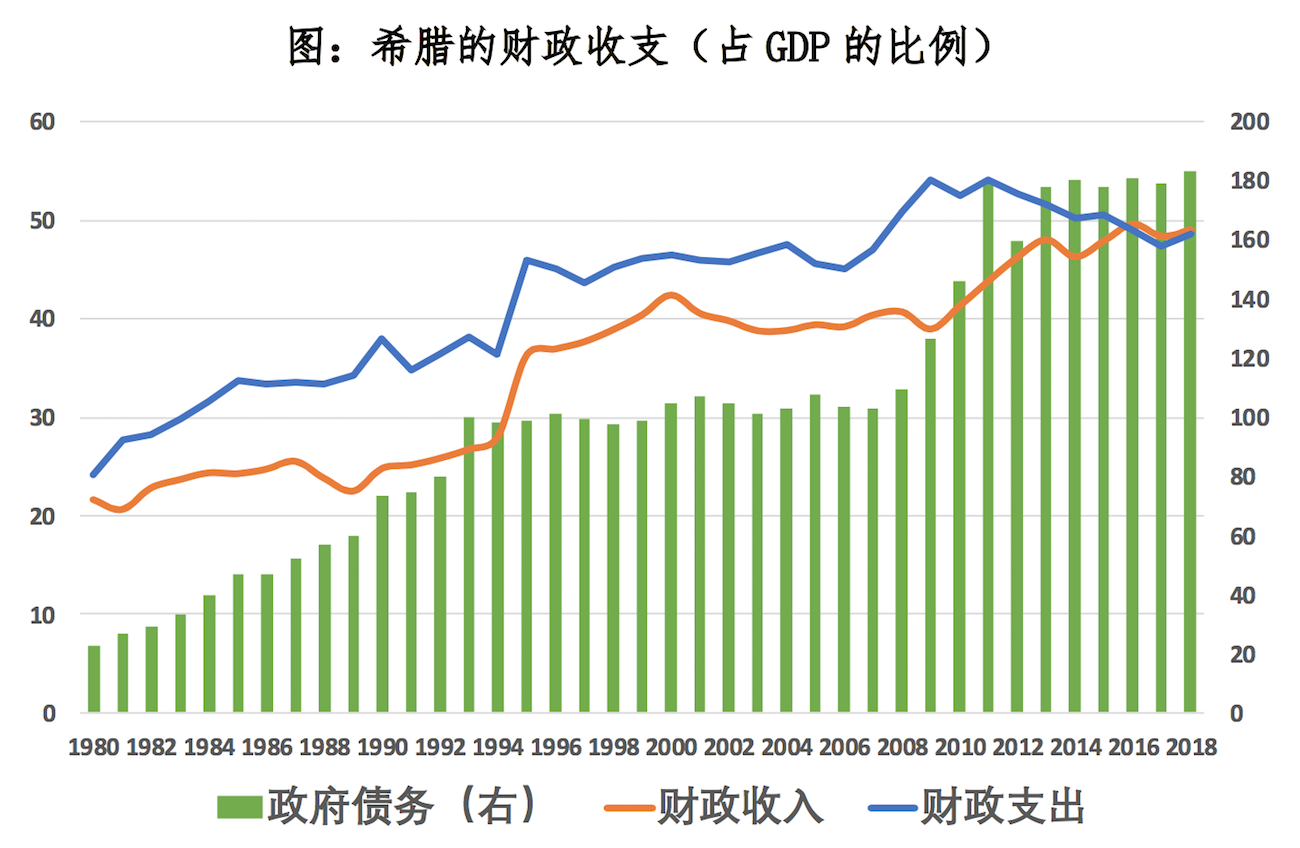

我们以希腊为例,来看看这些南欧国家的财政状况是如何好转的。从下图可以看到,希腊的财政状况好转,既有财政收入增加的因素,但更多是源于财政支出的下降,即财政支出的紧缩。

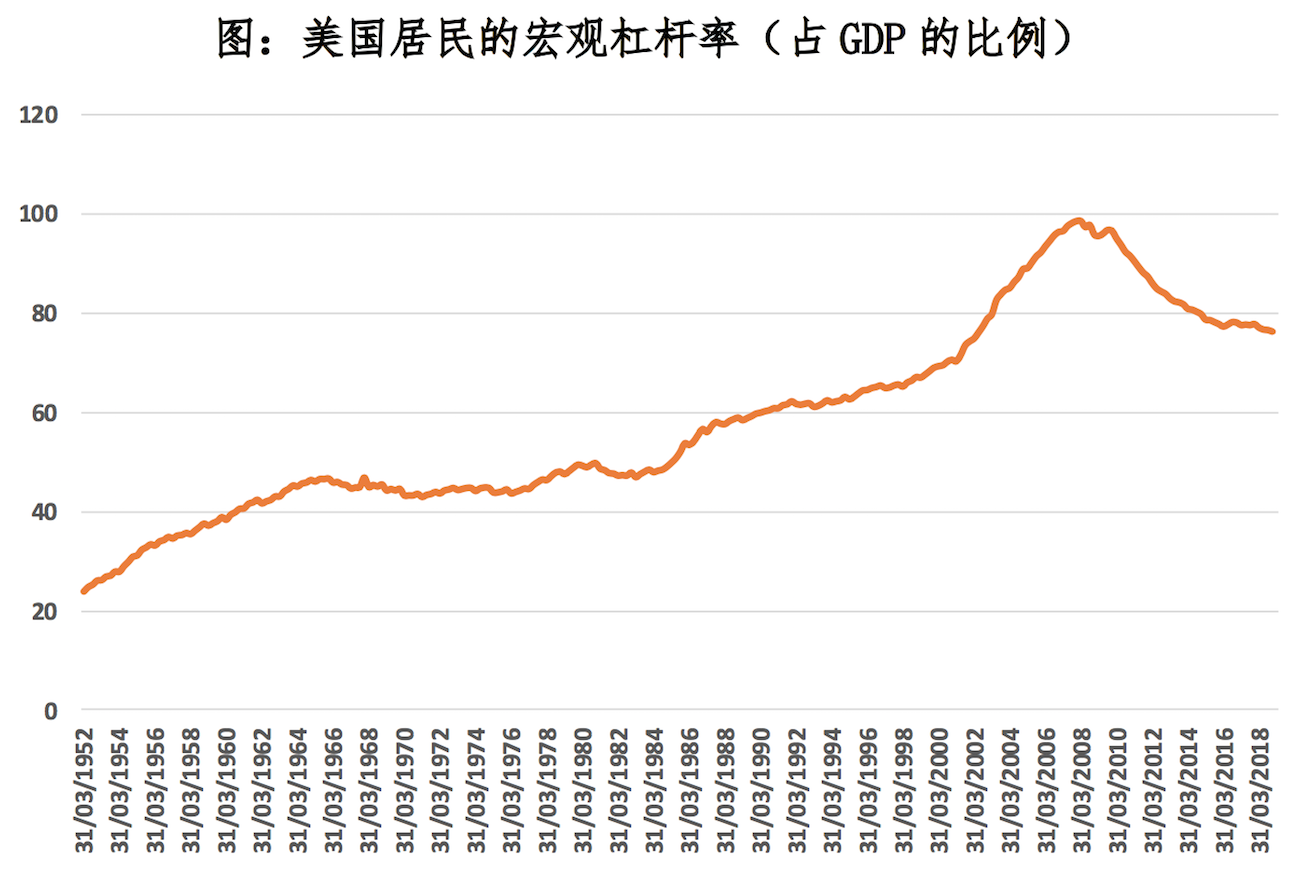

我们再来看看美国的情况。2008年次贷危机源于美国居民的杠杆率太高,很多低资质的购房者办理按揭贷款,生产了大量的有毒资产,最终风险在金融体系间传染。

2001年二季度到2008年年中,美国居民的宏观杠杆率出现了加速攀升,这与美国房地产市场的过热是相匹配的。2008年次贷危机爆发后,美国居民快速收缩杠杆,杠杆率由2008年的高点98.6%,下降到2018年底的76.3%。

通过简单回顾欧洲和美国的两组数据,我们可以得到一个直观的感受:引发2008年美国次贷危机和随后欧债危机的美国居民高杠杆问题和欧洲财政赤字问题,目前都得到了极大缓释,危险程度明显低于危机前。2008年次贷危机后引发的全球监管加强,成效显著。

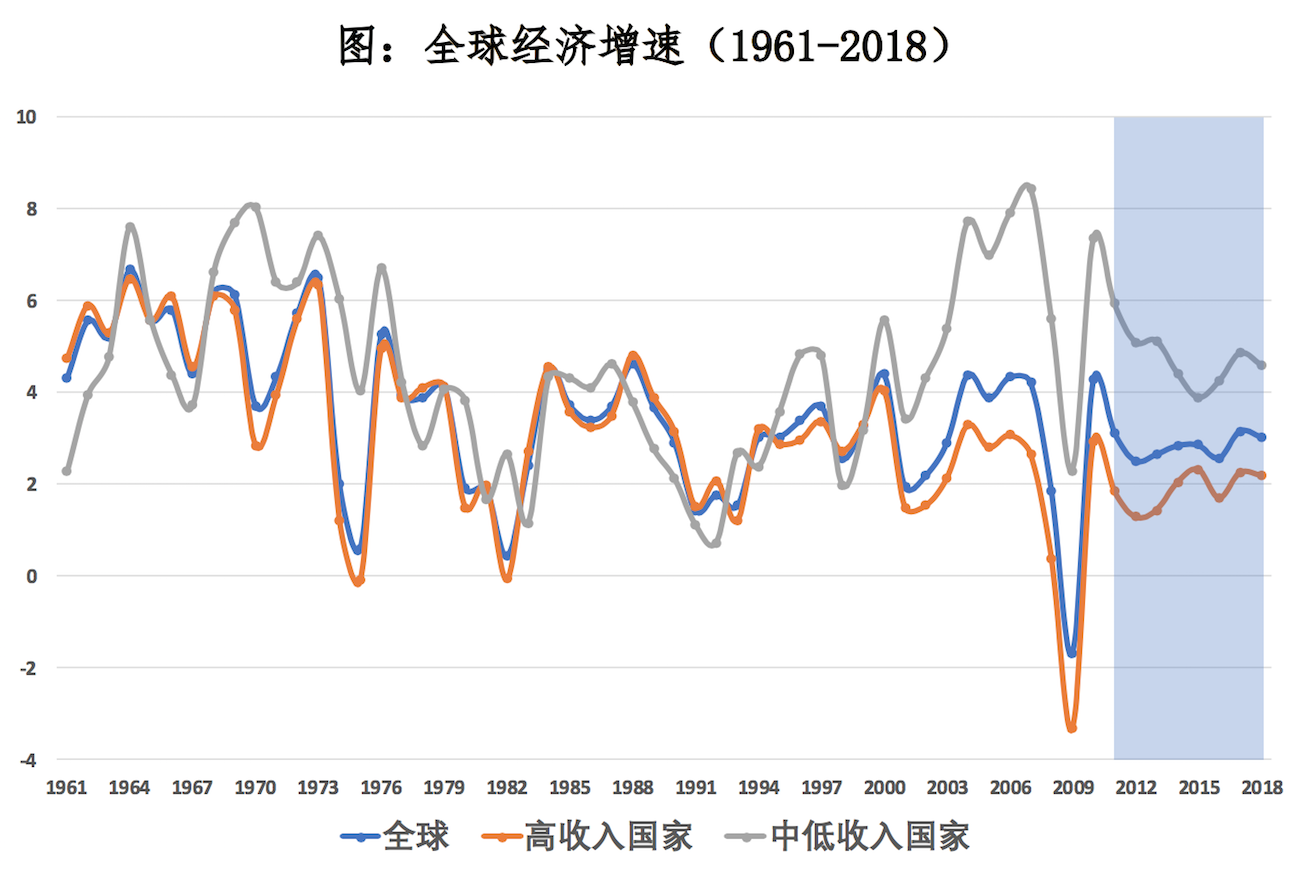

但是另一方面,现在全球的经济运行比较沉闷,表现为增速低,波动小。我们如果回顾一下1961年以来的全球经济增速可以看到,2010年至今的经济增速,无论是全球整体,还是高收入国家,抑或是中低收入国家,都出现了历史上罕见的平稳。用更形象的说法,就是“沉闷”。

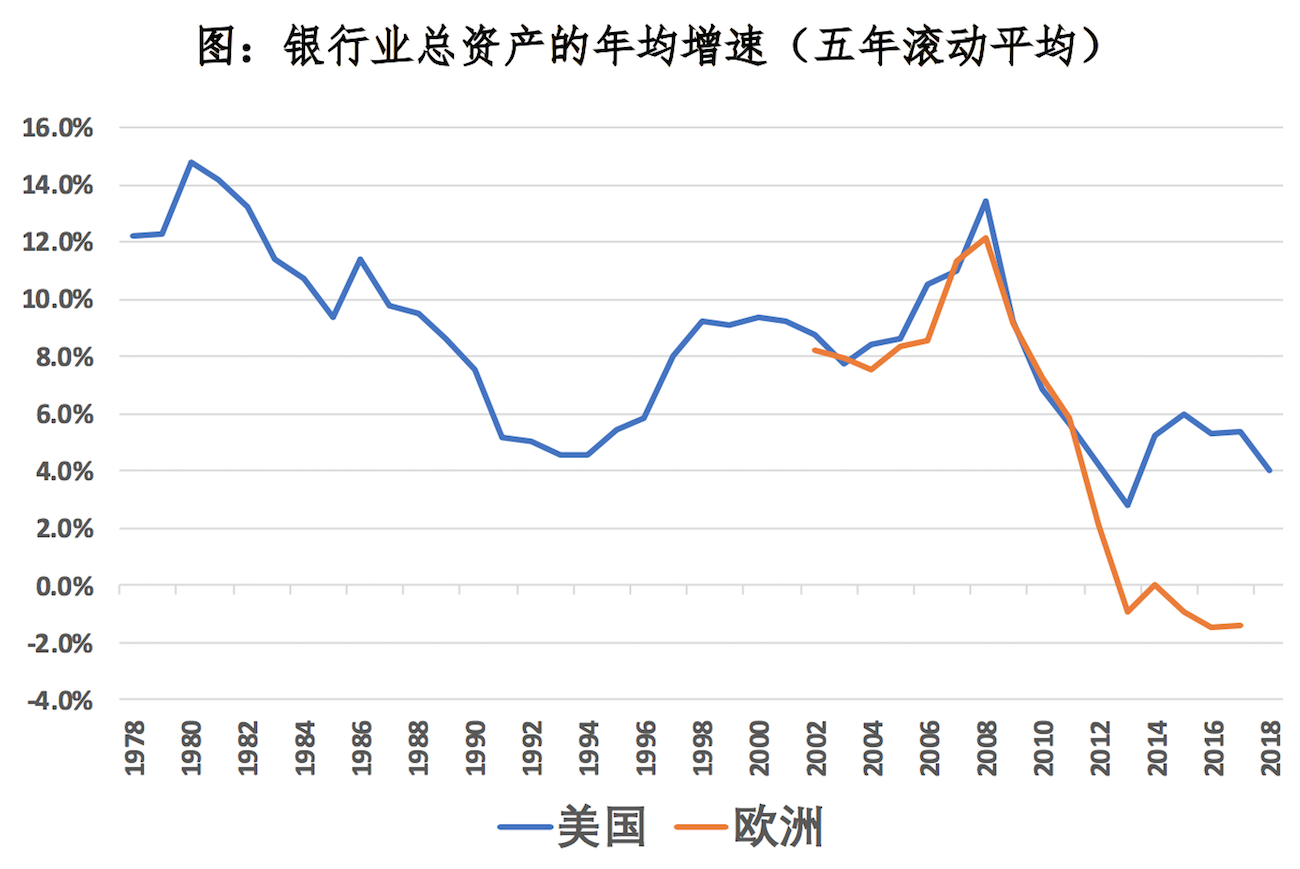

再来看看银行体系的扩张速度。美国银行业的扩张速度已经到了1973年以来的极低水平,而欧洲银行业已经进入净收缩状态。也就是说,美国和欧洲银行业的扩张意愿极低。

上述三种现象——财政和金融风险得到明显缓释,经济增长低迷而稳定,金融机构扩张速度和意愿极低——同时出现,有什么内在联系吗?我们知道,过去上千年的时间,人类社会的发展是非常缓慢的。现代经济的快速发展,也就是最近几百年的事情,主要得益于两个重要支撑:技术的进步和现代金融体系的发展。

一部分在技术、管理、营销方面有特殊才能的人,兼具冒险精神,他们在风险资本、股市或者银行体系的帮助下,通过快速筹集大量资本来冒险,其中少数最终获得成功,成功推动整体社会的技术进步,并获得极高的回报。这就是技术进步和现代金融的良好互动。

但是这种模式也是有弊端的,由现代金融市场推动的技术冒险和进步,在客观结果上造成了收入和财富的再分配,形成头部集聚效应。整体社会的收入和财富分配结构,逐步由橄榄球型,演变成不对称的哑铃型。不对称的哑铃型,其问题在于本应占大多数的中等收入人群出现萎缩,进而使得总需求出现萎缩。

市场的作用在于赏善罚恶,给予敢冒险、有能力、运气好的人以充分的激励和回报,以充分发挥他们的主观能动性,来推动技术进步。但是这个过程客观上造成了财富再分配和贫富差距扩大。而政府的作用在于劫富济贫,充实扩大中低收入人群的购买力,以维持足够的总需求。这就是笔者理解的,市场在资源配置中起决定性作用和更好发挥政府作用的辩证关系。

因此研判一个经济体是否有活力,主要是看:1、市场容量、激励机制和金融市场能否给予冒险和创新足够的正向激励;2、市场演化出的利益格局固化之后,能否有外力给予打破和重构;3、政府行为在加大贫富差距,还是在缩小贫富差距。如果随着冒险过程的持续,财富向头部越来越集中,那么新生代想逆袭的概率越来越低,而过去的胜利者由于失去了鲇鱼效应的威胁而趋于守成,那么经济体的创新发展就会陷入沉寂。

沿着这个思路,我们可以看到,2008年次贷危机之后,全球监管的收紧,削弱了金融市场激励创新的能力,而新生代的资本家,与政府和权力的捆绑更加紧密,使得利益格局难以被撼动,而政府收缩,降低了劫富济贫的能力,导致总需求不振。

如果这种格局没有大的变化,那么我们可能会进入一个比较长期的、没有风险但也没有增长的发展期,有点类似于回到了过去的农耕文明,只不过此时的“上帝”,是新生代资本。

(文章仅代表作者观点。)

评论