进入二季度以来,除了食品价格指数超预期上涨之外,整体宏观经济指标表现出来的经济运行态势还是下行压力较大,尤其是作为经济重要的景气指标的制造业PMI指数已经连续5个月低于50%荣枯线,预示着本月即将公布的三季度GDP增速可能进一步下降。日前,日经调查的结果显示,多数经济学家预计中国三季度经济增速在6.1%左右。

若随后统计局公布的三季度经济增速确实未见明显好转,相信届时市场对于国内货币政策转向宽松的预期就会自然升温,毕竟今年以来全球范围内,越来越多经济体的货币政策转向了宽松。而就在国庆节前(9月24日)的“新闻发布会”期间,中国人民银行行长易纲在回答中国货币政策空间的记者提问时,表示“我认为我们应该在整个货币政策操作的过程中,珍惜正常的货币政策的空间,使得我们能够在这个正常的货币政策的空间中尽量长地延续正常的货币政策,这样对整个经济的可持续发展和老百姓的福祉是有利的。”

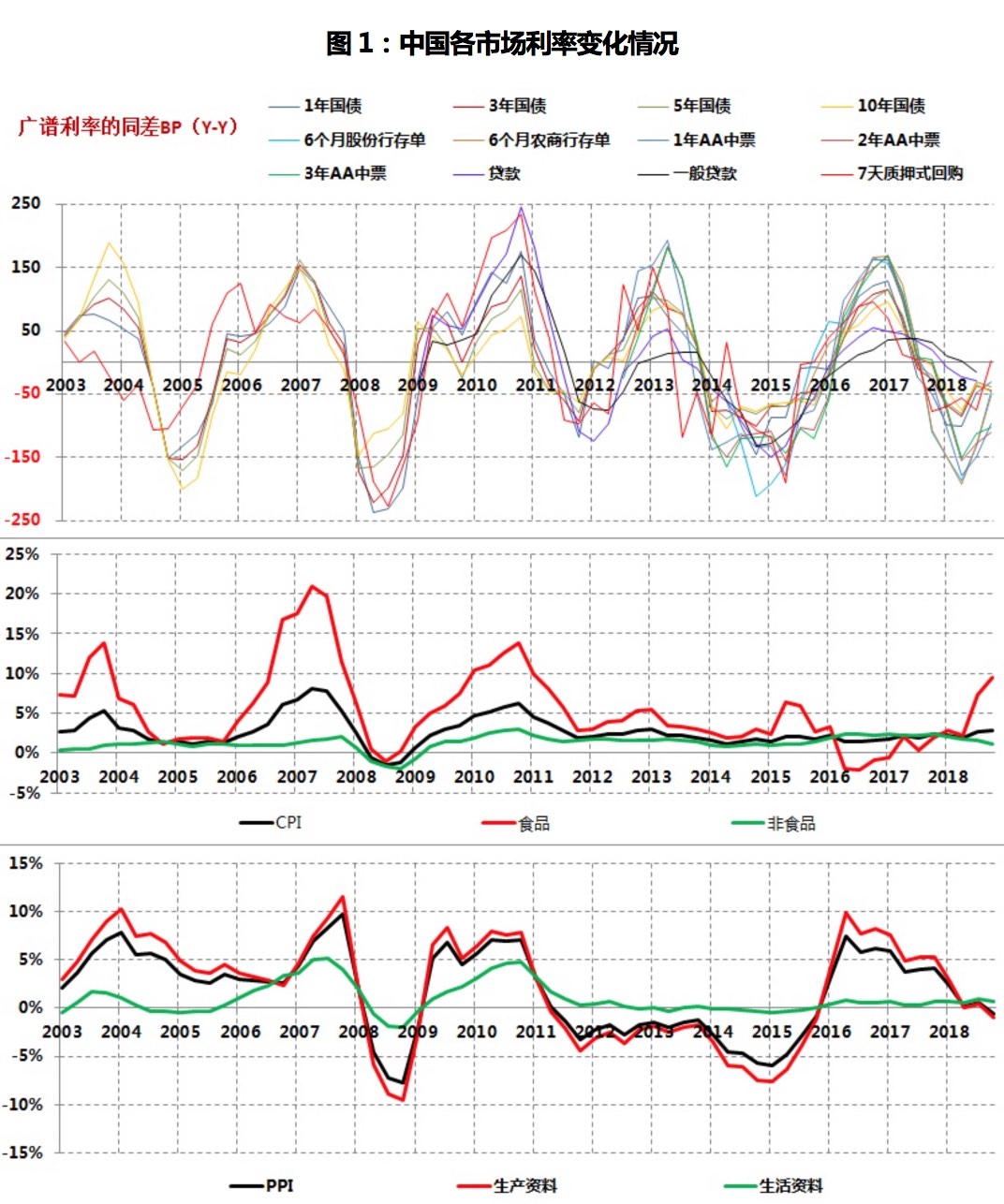

那么,从易行长的最新表态来看,央行十分在意目前中国的货币政策空间,而从市场各类利率的实际变化情况而言,央行在实际操作中确实一直固守着“稳健中性”的货币政策,包括货币市场的资金利率、商业银行同业存单利率、国债利率和实体企业债券和信贷融资利率等各类市场利率自2018年初开始同步回落,持续到今年一季度末,回落幅度150-200基点(一个基点等于万分之一),基本是将之前持续两年的金融去杠杆产生的紧缩效应对冲掉,之后各利率开始边际回升,即年同差(当期利率与上年同期利率的点差)降幅持续回升。换言之,从二季度开始,中国整体利率中枢实际上是处于回升态势。

另外,观察利率和物价变化的同步性,从2017年金融去杠杆开始,利率和物价走向的相关性大幅下降,表明央行的利率政策已由以往侧重币值实际购买力转向金融稳定,原因应主要是两点:一是2017年“健全货币政策和宏观审慎政策双支柱调控框架”正式写入党的十九大报告;二是2017年召开第五次全国金融工作会议,决定设立国务院金融稳定发展委员会,2018年中国银监会和中国保监会实现职能整合,组建中国银保监会。目前形成了国务院金融稳定发展委员会统筹抓总,“一行”“两会”“一局”和地方分工负责的金融监管架构。

因而,无论是逆周期调控,还是金融稳定重要性的提升,均要求中国人民银行保持一定程度的政策空间。

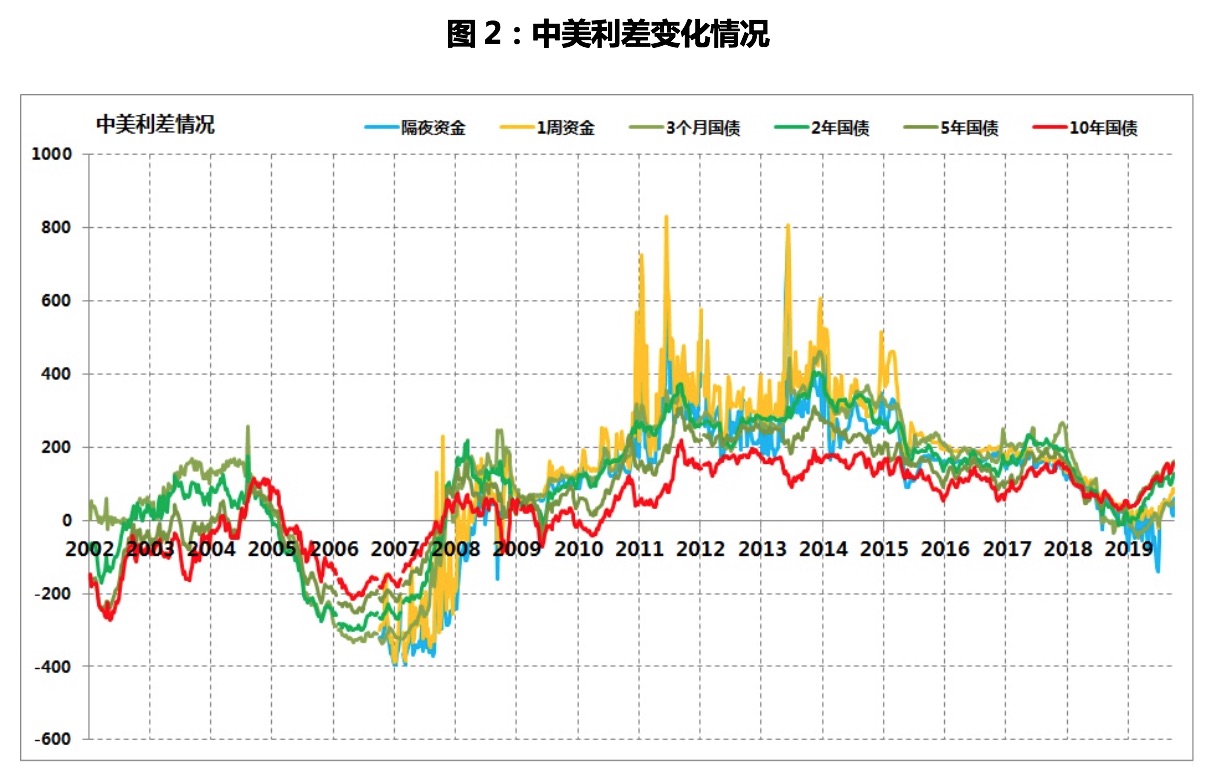

从另外一个层面,保持一定程度的中美利差,也让央行在抵御外部不确定性因素时,具有更灵活的操作空间,同时也能让汇率政策更好地发挥“自动稳定器”功能,所以我们看到,2013年至今的7年间,除了2018年前三个季度中美利差出现明显收窄之外,在其余时期内,各期限中美利差基本稳定在150-200基点的水平。2018年中美利差收窄主要是美联储加息和中国内部由金融去杠杆转向稳杠杆叠加影响的结果。

综上,我想易行长提出的“正常的货币政策的空间”应该包括两层含义:其一是维护国内金融稳定的政策需要;其二是抵御外部风险冲击的政策需要。由此,自然就连带出一个问题,这个政策空间使用的触发条件又是什么呢?参照中国整体利率同差和中美利差的历史数据,央行潜在的正常降息空间还有2个百分点左右。就目前的形势看,只要中国经济增速不突破宏观底线,央行就不会使用此政策空间,而何谓宏观底线,年初的《政府工作报告》明确GDP的预期目标为6%-6.5%,那么我们就可以把6%的增速视为宏观底线。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com)

评论