记者 |

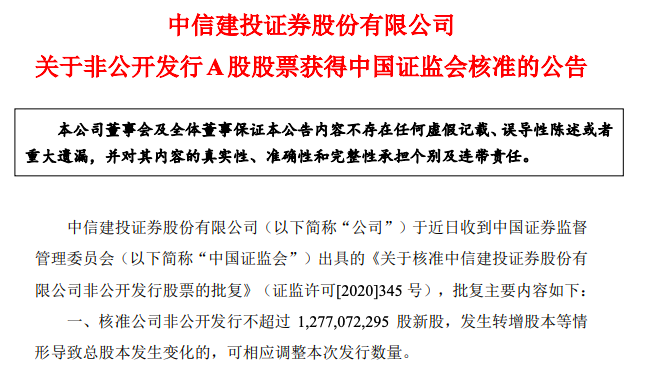

中信建投非公开发行12.77亿新股获证监会核准。

3月13日,中信建投(601066)发布公告称,公司非公开发行A股股票获得中国证监会核准。将发行不超过12.77亿股新股,发生转增股本等情形导致总股本发生变化的,可相应调整本次发行数量。

按照此前发行预案披露的信息,此次非公开发行募集资金总额不超过人民币130 亿元,扣除发行费用后将全部用于补充公司资本金和营运资金,以扩大业务规模,提升公司的市场竞争力和抗风险能力。

中信建投此次非公开发行成功,得益于再融资市场的放宽。

2018年6月中信建投在A股上市,募集了21.68亿元资金,2019年1月中信建投再推出130亿元定增计划。两次间隔不过7个月,这在2018年末再融资政策修订前是不可能的。

2017年2月,证监会方面规定,上市公司申请增发、配股、非公开发行股票的间隔期确定为“不得少于18个月”。但到2018年11月上市公司再融资的间隔期调整为“不得少于6个月”。中信建投对这一新规作了充分利用。

另外值得注意的一点是,中信建投自2016年末在香港市场上市以来尚未进行过再融资行为,A股上市7月就募资130亿,此举也引来了市场热议。

不过,中信建投此次拟募集的资金规模并未能做后续修改。

2019年2月证监会在对《再融资规则》进行修订的同时,同步对《发行监管问答——关于引导规范上市公司融资行为的监管要求》进行修订。此前要求上市公司申请非公开发行股票的,拟发行的股份数量原则上不得超过本次发行前总股本的20%,现改为30%,适度放宽了非公开发行股票融资规模限制。但中信建投非公开发行事项已在当年1月获发审委审核通过,未能享受新政利好。

此次中信建投非公开发行募集不超过130亿的资金,正对应12.77亿股A股股份。而中信建投目前总股本是76.5亿股,其中A股总股本63.85亿股。12.77亿股A股股份正对应此前再融资规则要求的20%上限。

130亿资金中,不超过55亿元将用于发展资本中介业务;不超过45亿元用于发展投资交易业务;不超过10亿元用于信息系统建设;不超过15亿元用于增资子公司,另有不超过5亿元用于其他运营资金安排。

其中,资本中介业务方面,募集资金将具体用于扩大融资融券、股票质押等信用交易规模。截至2019年6月末,中信建投融资融券余额为272.10亿元,在头部券商中排名第9,与行业龙头中信证券更是相差近350亿元。

中信建投表示,在目前行业佣金率普遍下调的大背景下,需要发展资本中介业务,挖掘客户综合金融服务需求,因而公司将发展融资融券和股票质押式回购等资本中介业务,打造线上、线下交易的全面服务平台,提高资本中介业务在中高端零售客户和企业客户中的渗透率,提高资本中介业务收入占比。

投资交易业务上,发展固定收益类自营业务和权益类自营业务等投资交易业务是中信建投的目标。截至2019年6月末,公司自营权益类证券及其衍生品/净资本为11.8%,显著低于其他头部券商;自营非权益类证券及其衍生品/净资188.22%。

因而中信建投认为,相比同行业上市公司,公司的自营投资业务整体规模偏小。公司计划增强对市场的研究分析,抓住市场机会,做好固定收益类产品的投资与销售,进一步完善FICC 全线产品布局,加强各类细分产品的投研能力和产品设计能力,提升做市能力。

目前,中信建投全资拥有中信建投期货、中信建投资本、中信建投国际、中信投建投资,控股中信建投基金五家子公司。关于增资哪一家子公司,公司认为在科创板保荐需要券商跟投的背景下,将优先对另类投资子公司——中信建投投资进行增资,扩充资本实力。

实际上,早在今年3月中信建投已经自筹资金先行对中信建投投资增资15亿元。待本次非公开发行募集资金到位后,公司将对自有资金前期投入予以置换,由此可见公司对备战科创板的急迫。截至2019年6月末,中信建投投资的注册资本为25亿元,净资产为12.66亿元。

评论