记者 |

3月31日晚间,九阳股份(002242.SZ)披露2019年度报告,全年实现营业收入93.51亿元,同比增长14.48%;归母净利润8.24亿元,较上年同期增9.26%。这也是公司上市来的业绩新高。同时,公司拟按每10股派发现金红利5.8元(含税)。

值得一提的是,在2019年中报九阳股份已经实施了每10股派发现金红利5元(含税)的分红,意味着全年总分红规模将达到8.29亿元(中报分红3.84亿元、年报拟分红4.45亿元),将超过全年净利润。

整体来看,2019年九阳股份的营收增速创近四年新高,净利润增速则与去年相当。现金流非常充沛,经营现金净流入创上市以来新高。虽然资产负债率攀升明显,但有息债务规模整体较小,货币资金在资产中的占比持续提升,但库存有所增加。

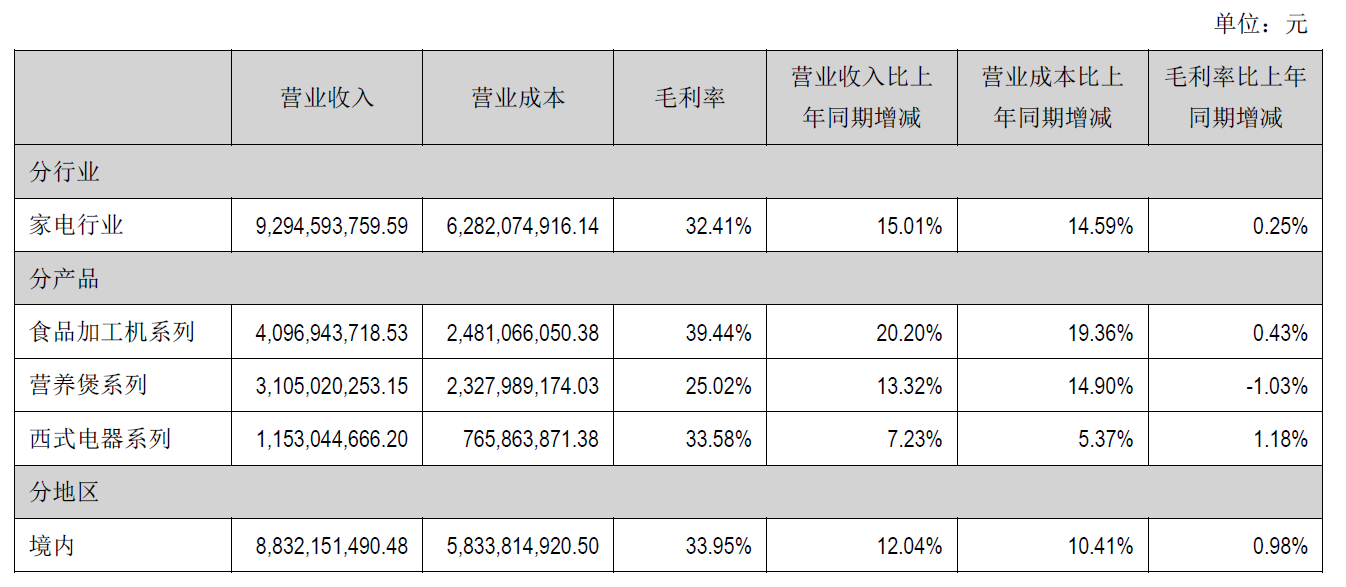

主营业务方面,家电行业贡献了九阳股份2019年营业收入的99.39%,毛利率为32.41%,同比增加0.25%。其中94.45%的收入来自于境内贡献。

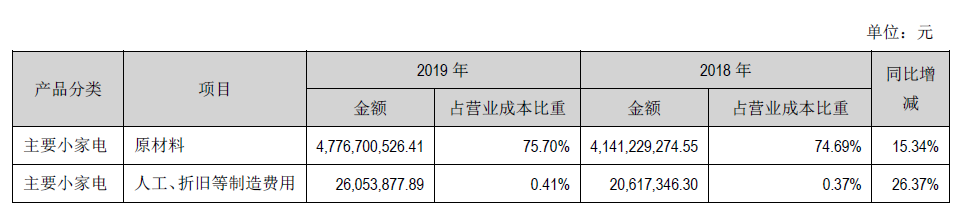

2019年其营业成本为63.10亿元,同比上升了13.82%,与营收增速相匹配。其中原材料带来的营收成本47.77亿元,占营业成本中的75.70%与2018年变动不大。

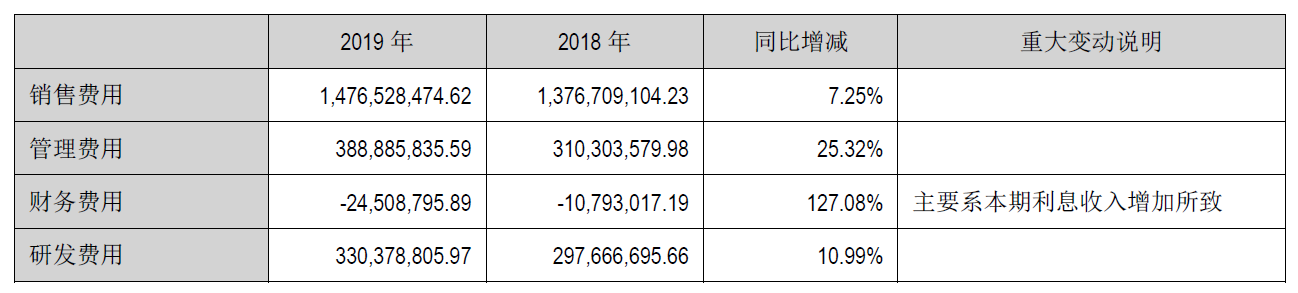

期间费用的增长与业绩增速相匹配,2019年其销售费用为14.77亿元,同比上升7.25%,销售费用率15.79%,同期下降1.06个百分点;管理费用为3.89亿元,同比增长25.32%,管理费用率4.16%,上升0.36个百分点;研发费用为3.3亿元,同比增长10.99%。财务费用连续负增长,意味着九阳股份基本不受有息债务的困扰。

现金流方面,2019年九阳股份实现经营现金净流入12.53亿元,较上年同期上升206.59%,其表示“主要系本年营业收入增长且回款较好所致”。这意味着利润转为现金流入的比例很高,而不是应收账款。

资产负债方面,截止2019年末,九阳股份的资产负债率为49.77%,2016年-2018年分别为33.38%、38.37%、43.17%,连续几年增长较快。

其中,2019年负债合计37.17亿元,较2018年增加8.87亿元,主要是流动负债发生明显变化。其中应付票据及应付账款增加9.36亿元,短期借款、长期借款、应付债券均为0。

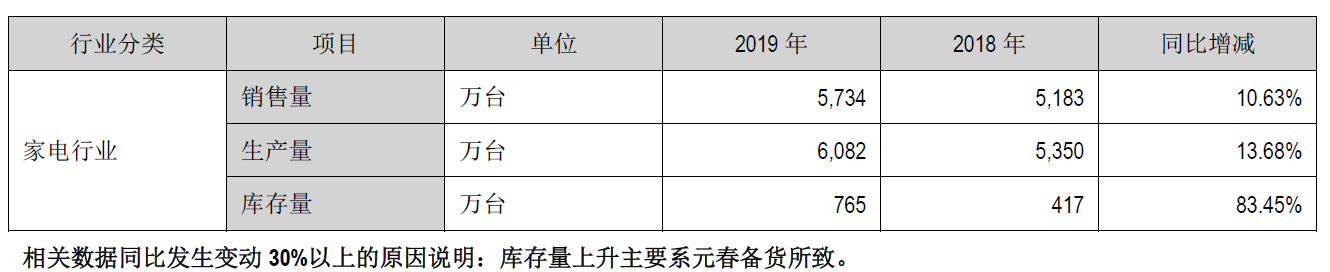

资产合计74.68亿元,较2018年增加8.08亿元,主要是流动资产变动明显。其中货币资金增加5.12亿元,达到16.03亿元,占到总资产约21.46%。存货增加3.39亿元,根据年报来看是给2020年初双节备货导致的。

从存货数据来看,九阳股份可能需要时间来消化2020年一季度疫情带来的的负面影响。

评论