文|三文娱 Dkphhh

近期,《愤怒的小鸟》母公司公布了2019年年报:

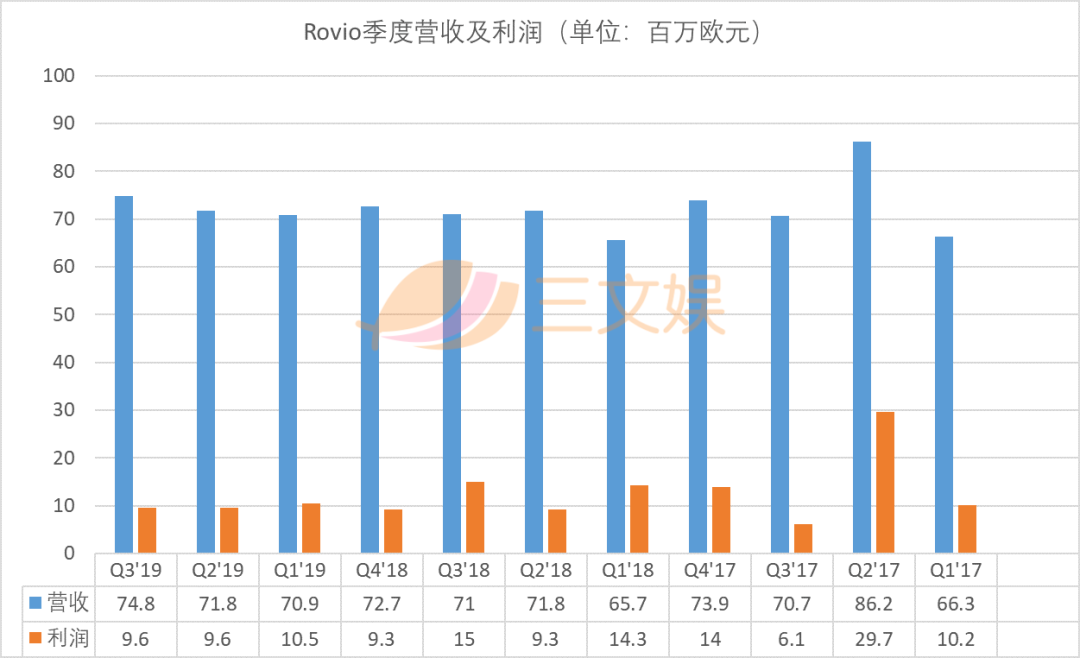

- 年收入2.89亿欧元,约合人民币22亿元,同比增长3%;

- 利润(EBITDA)3235万欧元,约合人民币2.49亿元,同比下滑32%;

- 经营性现金流1051万欧元,约合人民币8111万元,较去年同期下滑了75%;

- 期末现金及短期存款1.24亿欧元,约合人民币9.57亿元,较去年略有上升;

在刚刚过去的2019年,愤怒的小鸟迎来了自己的10周年生日,但他们的母公司Rovio经营状况看起来不太好。

Rovio曾经风光过,《愤怒的小鸟》手游开启了第一次手游浪潮,Rovio估值一度达到90亿美元。从2011年开始,Rovio就在四处收购,展开新业务,做动画片、建造乐园,全世界买衍生品,一切向迪士尼看齐。

2014年,Rovio的大裁员标志着多元化战略的失败。但初期的盲目扩张,让Rovio失去了在手游市场做大做强的机会,等到再回过神来,手游市场已经发生了天翻地覆的变化。

不过,多元化战略的失败并不意味着Rovio这家公司的失败。将近3亿欧元的年收入在欧洲的手游公司里依旧排得上号。横向对比国内的公司,22亿元的收入也是妥妥的一线。裁员、整合业务、重新聚焦到最核心的游戏业务,是明智之举。

而且,前期的失败并不意味着布局泛娱乐是错的,IP化经营依旧是Rovio游戏之外的另一个重点。在砍掉了动画、媒体等业务之后,Rovio选择通过授权,将IP形象扩展到影视动画、衍生品等环节。

37%的收入来自1款游戏,Rovio说到底还是一家游戏公司

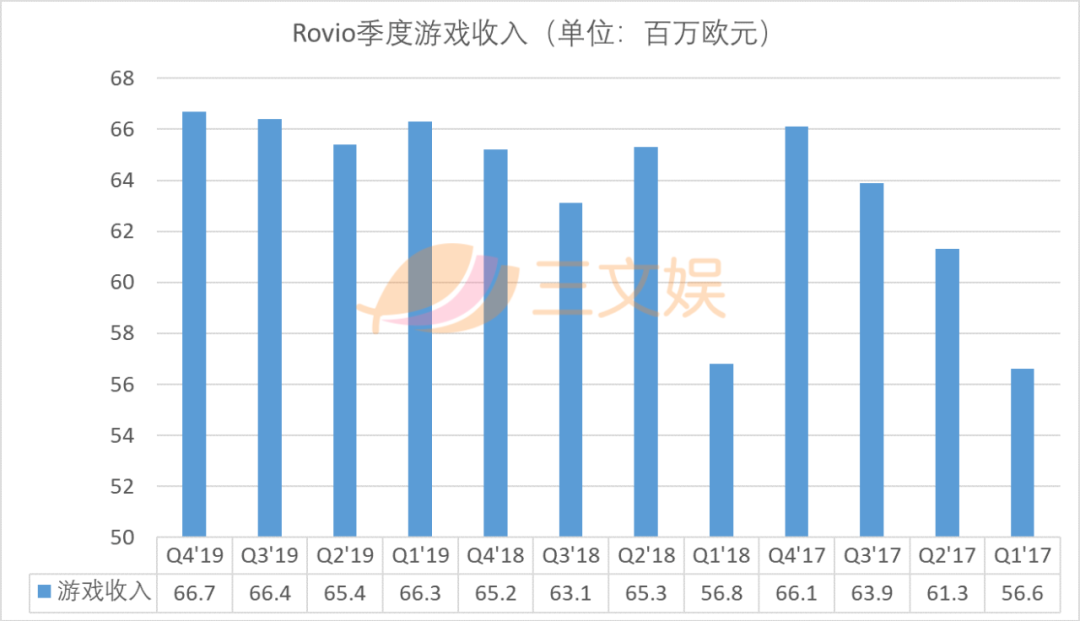

2019年,Rovio游戏业务收入2.64亿欧元,较去年同期增长5.7%,其中:

- 来自游戏内购的收入2.25亿欧元,较去年同期增长2%,占游戏收入的85%;

- 游戏内广告收入3788万欧元,较去年同期增长32%,占游戏收入的14%;

- 定制服务收入102万欧元,较去年同期下滑32.8%,占游戏收入的1%。

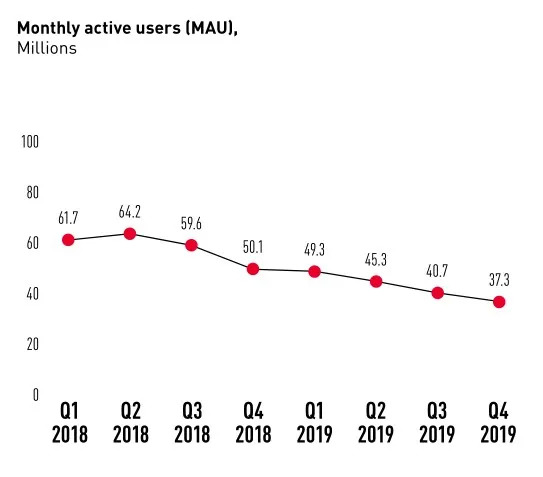

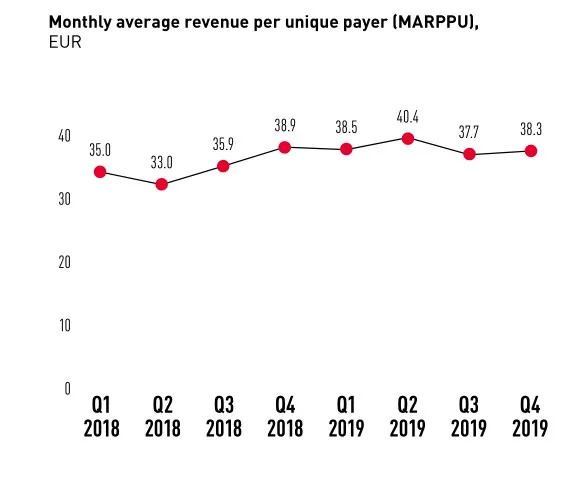

用户的运营数据如下图所示:

月活用户呈现出明显下滑的趋势。2018年到2019年,月活用户从6000万下滑到了3700万。

月均用户付费倒一直维持在35欧元到40欧元的水平,没有下滑。

与用户下滑相对应的获客成本的上升,2019年Rovio获取新用户的成本达到了9970万欧元,同比增长了31.4%。

Rovio的游戏收入主要依赖两款有些年头的《愤怒的小鸟》游戏,但不断下滑的用户量说明老游戏的生命力正在衰退,玩家消费的减少说明愤怒IP对用户的吸引力也在减弱。

2015年上线的《愤怒的小鸟2》,2019年收入1.08亿欧元,较前一年的1.17亿欧元下滑了7.7%。这一款游戏就为Rovio带来了一半的游戏收入,是今年营收的三分之一。

《愤怒的小鸟朋友版》2012上线,2019年收入2600万欧元,生涯总收入1.46亿欧元,较前一年的3100万欧元下滑了16%。

这两款游戏都延续了《愤怒的小鸟》经典玩法,属于闯关类的休闲游戏。但这种玩法和时下流行的竞技类手游相比,有一个明显的硬伤是玩家通关后就会流失。虽然他们也加入了每日挑战和竞技场这样的玩法,但也只能起到延缓作用。

Rovio当然也明白这一点,所以一直不停地在开发新游戏,推出新IP,开始用愤怒的小鸟IP搭配各种玩法、他们尝试了RPG、三消、赛车等等。从2009年第一款手游上线至今,Rovio已经陆陆续续推出了超过50款手游。但正如前面的那些数据所展示的那样,新游戏的成绩大都乏善可陈,钱都是老游戏赚的。

Rovio在推出这些新游戏时没有了昔日的创新精神,只是市面上什么游戏火就快速仿造一个,推进市场试水。譬如2018年推出的《Angry Birds Blast Island》,就是仿造之前大火的《梦幻家园》,同样的三消加模拟经营造房子的玩法,只不过加了一个“怒鸟”的IP,把背景搬到了海岛上。

AngryBirds Blast Island

愤怒的小鸟IP的核心在于游戏,Rovio游戏业务的式微导致了衰退。老玩家逐渐离开,同时又没有新玩家接触,愤怒的小鸟就这样渐渐被人遗忘了。

2019年,Rovio一共推出了三款新游戏:《愤怒的小鸟梦幻爆破 》《糖果砰砰乐》《Small Town Murders》。前两款本质上是一个游戏,只不过《愤怒的小鸟梦幻爆破》披了一层IP皮,后者是一个完全的新IP。另外,解密游戏《Small Town Murders》也是一个新IP。这三款游戏也是Rovio对当前超休闲游戏大行其道的一种回应,《愤怒的小鸟梦幻爆破 》和《糖果碰碰乐》本身模仿了《消除星星》的核心规则。

但是,从财报给出的数字来看《糖果砰砰乐》的市场表现远远不如《愤怒的小鸟梦幻爆破》。

《愤怒的小鸟梦幻爆破》在2019年1月上线,截至期末,收入5800万美元,平均下来一个月收入483万欧元。

《糖果砰砰乐》在2019年9月上线,截至2019年底,游戏总收入是300万欧元,平均下来一个月100万欧元。

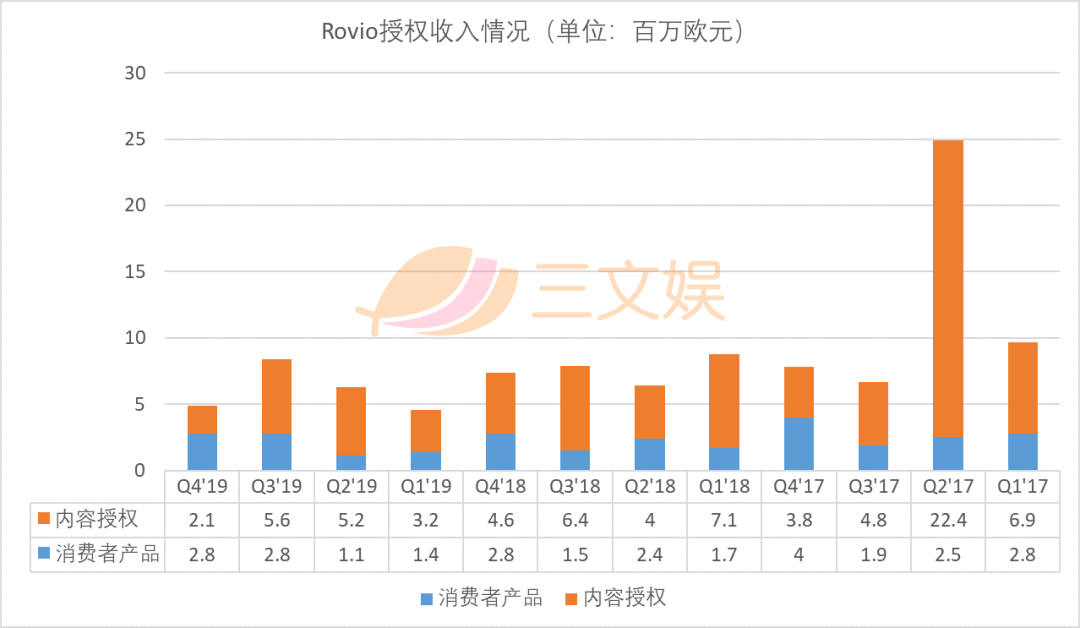

电影票房失利,授权业务收入下滑

2019年,Rovio的品牌授权收入2427万欧元,同比下滑了21%,其中:

- IP授权和商品销售收入809万欧元,同比下滑了5.4%,占了授权收入的33%。

- 动画播出与发行收入1582万欧元,同比下滑了27.9%,占授权收入的65%。

- 广告收入36.2万欧元,同比增长了33.5%,占授权收入的1.5%。

Rovio的授权业务和游戏业务相辅相成,《愤怒的小鸟》游戏退居二线以后,依靠IP影响力展开的授权业务自然也无力回天。

年报上说,今年的授权收入主要来自2016年《愤怒的小鸟》电影的账款。这部电影以7300万美元的成本收获了3.5亿美元全球票房,从投资回报率的角度看,可能是最成功的游戏改编电影了。

2019年的Rovio最大的一笔授权也是电影——索尼的《愤怒的小鸟2》。但这部电影就比较失败了,制片成本6500万美元,全球票房1.47亿美元。其实影评人对这部电影的评价比前作高得多,其失败的根本原因还是在于愤怒的小鸟IP影响力在这3年里下滑太多,观众对其失去兴趣。

《愤怒的小鸟》动画电影

Rovio在年报上说,因为分账模式有所改变,这部电影对Rovio的营销比较小,大概会在未来10年里内容授权的收入会累计减少500万欧元。如此看来这部电影确实亏钱了。

在年报上,Rovio直言不讳地说今年的收入没有达到公司的预期,并且已经在2019年底缩减了授权团队的规模,将授权业务并入公司的市场部门。

但Rovio没有放弃授权业务。在今年3月份,Rovio和Netflix达成合作,将会联合推出40集,每集11分钟的动画《Angry Birds: Summer Madness》,预计2021年播出。

“动画在我们的长期IP策略中占据关键地位。在我们的游戏、电影、衍生品取得了成功以后,这是愤怒的小鸟第一次进入长篇动画剧领域。我们很高兴能和CAKE继续合作,将《Angry Birds: Summer Madness》带给Netflix的观众”,Rovio的CMO Ville Heijari 说。

CAKE是一家儿童动画制作公司,之前已经为Rovio制作了3部《愤怒的小鸟》动画。不过这些动画都是时长在5分钟左右的泡面番,而且最新的一部也是2017年的作品。随着多元化战略的失败,Netflix就再也没有做过正经的动画剧,只在YouTube上更新一些简单的动画短片。这次Rovio和Netflix合作算是再度让这个IP回归电视。

衍生品方面,和电影、动画一样,也因为游戏本身热度褪去,消费者渐渐流失。年报没有公布什么特别具体的信息,除了今年的销售额以外,就只说了愤怒的小鸟衍生品累计销售超过18亿件,全球有300个授权合作伙伴。

衍生品业务过去是Rovio非常重要的收入来源。在2013年,Rovio的衍生品收入达到了7314万欧元,占了公司收入的42%,是仅次于游戏的第二大收入来源。当时愤怒的小鸟玩具甚至能摆进沃尔玛的货架,在国内,Rovio也和天猫建立了合作关系。乐高也推出了愤怒的小鸟IP的积木。

K-swiss愤怒的小鸟联名款

但从2015年开始,随着游戏热度衰退,Rovio的衍生品明显不好卖了,新的合作伙伴开始变少,原来的也不续约。

整个2019年,Rovio新签下的商品授权合作方只有4个,两个时装品牌,一家玩具公司,和一个做小商品的公司,这些合作方的知名度和能覆盖的渠道都不是之前哪些合作伙伴所能比拟的。

Rovio也投资了云游戏,但看起来前景并不明朗

Rovio说到底还是一家游戏公司。在谈到未来业务的布局的时候,Rovio的布局重点还是在游戏上,例如5G、机器学习和游戏的结合,不过这些概念化的东西暂时还没有落地的产品,唯一一个能看到点东西的是云游戏。

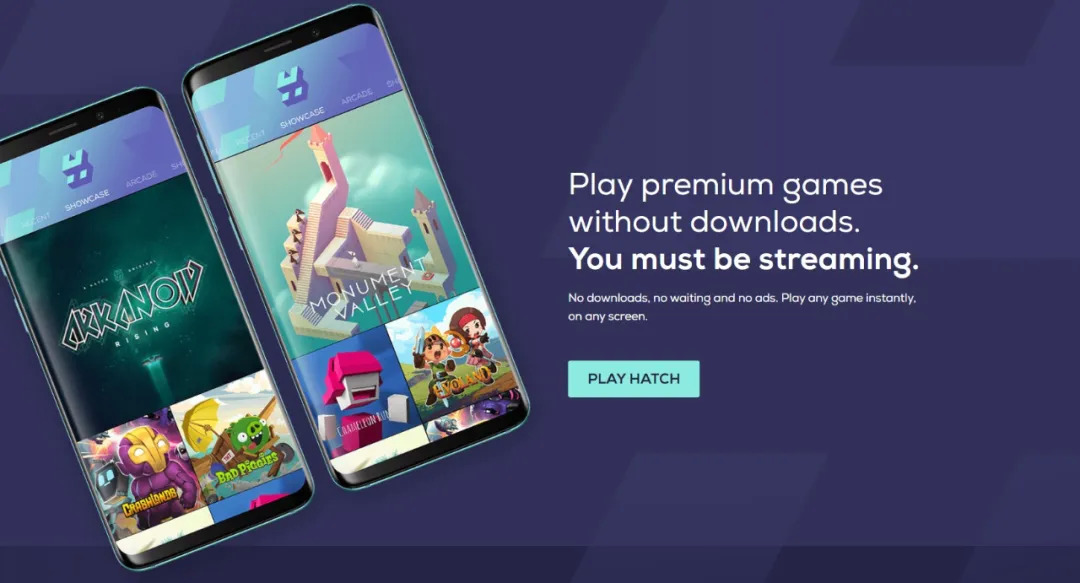

Rovio之前孵化了一家云游戏公司Hatch Entertainment,拥有80%的股份。这家公司有“云手游”平台Hatch 和Hatch Kids。他们的盈利模式依靠订阅,玩家也可以免费使用,但会有广告,同时功能上有一些限制。Hatch Kids只有付费用户才能使用。

Hatch

Hatch 上有超过50款手游,Hatch Kids则是一个偏向儿童教育的平台,里面提供超过80款寓教于乐的小游戏。

不过云游戏和流媒体差不多,前期的投入成本极高,这样的成本不是Rovio这样的小公司能承受的,尤其是在营收进入瓶颈期的当下。

无论是Rovio还是Hatch都希望能通过融资将后者独立出来。Rovio不想再烧钱了,今年Rovio利润率下滑,有一部分原因就是在Hatch身上花了1100万欧元。Hatch则认为如果一直作为Rovio的子公司,不利于他们和其他游戏公司合作。

2019年初的时候Rovio试图出售一部分股权以换取融资,但最终没有找到合适的买家。在卖不出去的情况下,Rovio选择调整Hatch的经营方向。

根据Games Industry的报道,Rovio的CEO Kati Levoranta 现在想把公司的重点放在Hatch Kids上,“Hatch Kids已经在芬兰、瑞典两个国家启动了测试,我们收到了非常积极的反馈,”她说。如果调整经营方向,将重心放到Hatch Kids,每年能为Rovio省下600万欧元的开支。

Hatch Kids

之所以会把重心放到Hatch Kids,一部分原因是因为欧洲的5G建设进展缓慢,另一方面原因是今年Google、微软都开始在云游戏方面发力,加大了市场竞争,Hatch没有办法正面竞争,进入垂直市场或许是一个机会。

Hatch Kids的游戏内容合作伙伴主要是一些做儿童游戏的公司,包括好未来旗下的熊猫博士、Spin Master旗下的Toca Boca和Sago Mini,以及Studio Pango。

评论