记者 |

4月24日晚间,兴业证券发布2019年及2020年第一季度业绩报告。

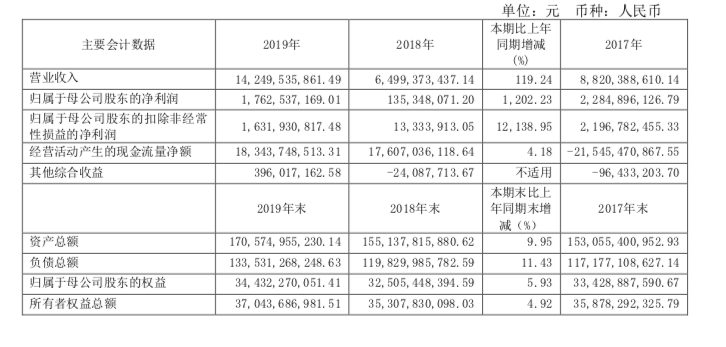

报告显示,2019年,公司实现营业收入142.50亿元、净利润19.15亿元,归属于母公司股东的净利润17.63亿元,同比增幅分别为119.24%、232.87%和1202.23%。

不过,去年业绩刚刚回暖,今年第一季度,兴业证券却似乎遭遇了“倒春寒“。

数据显示,公司一季度营业收入36.1亿元,同比下降5.86%;净利润2.71亿元,同比下降72.83%。与此同时,公司还披露,第一季度公司合并报表共计提信用减值准备2.59亿元,将减少合并报表利润总额2.59亿元,减少归属于母公司股东净利润人民币1.34亿元。

自营大赚海外狠亏

兴业证券主要业务分为四大板块,分别是财富管理业务、 机构服务业务、自营投资业务、海外业务。

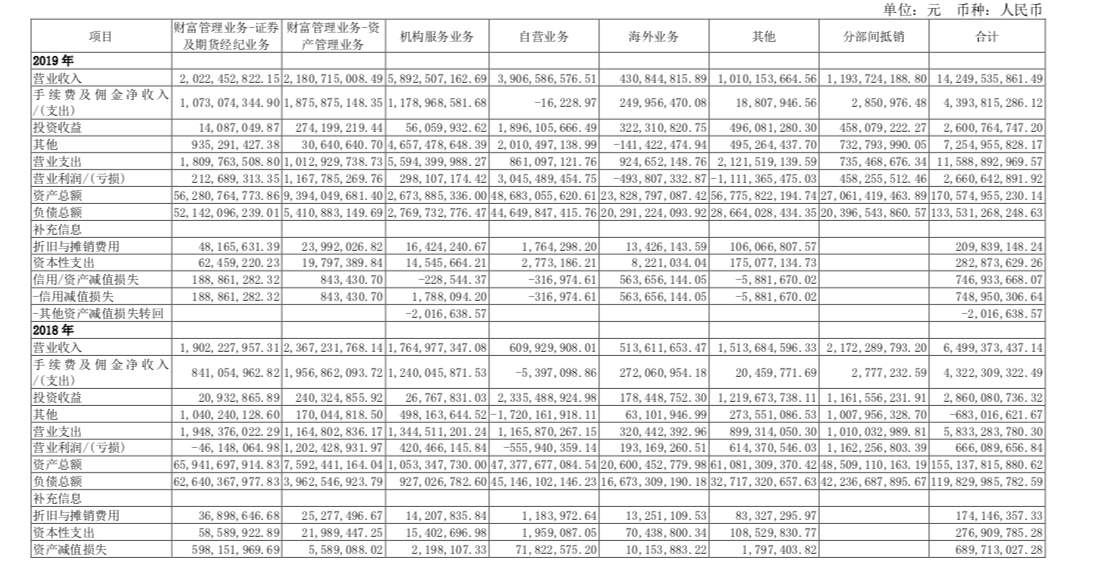

从各业务板块表现来看,公司自营投资业务在去年获得营收 39.07 亿元,同比增长最快,达到了540.50%,实现利润30.45亿元,2018年同期则亏损了5.56亿元。

机构服务业务实现营业收入58.93 亿元,同比增长 233.86%,是对营收贡献最大的板块,占总收入比重为41.35%;实现利润2.98亿元,同比减少了29.1%。

报告期内,公司担任保荐机构和主承销商的福光股份实现科创板首批上市,并根据 wind 统计数据,2019 年公司完成主承销 2 单 IPO 项目、6 单再融资项目,主承销金额 77 亿元,行业排名第 24 位,2019 年末在会项目数量为23 个;2019 年公司完 成主承销 10 单企业债、92 单公司债,主承销金额 636 亿元,行业排名第 15 位。

证券及期货经纪业务实现营业收入人民币 20.22 亿元,同比增长 6.32%,实现利润2.13亿元,而2018年该项业务亏损了4614.81万元。

根据交易所公布数据,兴业证券在2019 年股票基金交易总金额 5.09 万亿元,同比增长 47%,市场份额为 1.86%,较上年提升 0.13 个百分点。全年母公司实现代理买卖证券业务净收入(不含席位)7.86 亿元,较上年增长 37%。2019 年末公司代销产品保有规模超过 500 亿元,较上年末增长 27%。母公司全年实现代理金融产品销售净收入 1.99 亿元,行业排名第六位。

相比之下,资产管理业务和海外业务营收则双双出现下滑。其中,资产管理业务实现营业收入人民币 21.81 亿元,同比减少 7.88%,实现利润11.68亿元,同比减少了2.88%。

报告显示,截至 2019 年12月末,兴证资管受托管理资产规模 624 亿元;兴证基金资产管理总规模 3,790 亿 元,较年初增长 46%,其中公募基金规模 3,072 亿元,较年初增长 64%;集团全资子公司兴证创新资本管理有限公司管理基金规模 66 亿元。

海外业务实现营业收入人民币 4.31 亿元,同比减少 16.11%,亏损则达到了4.94亿元,兴业证券表示,主要是因为计提的信用减值损失同比增长。

界面新闻记者翻阅此前公告发现,公司曾对2019年1-6月、第三季度、以及11、12月分别进行过计提资产减值准备1067.70万元、9985.22万元、1.49亿元和2.68亿元。其中,因2019年11月证券市场持续下跌,兴业证券曾在公告中表示,兴证国际部分保证金融资客户账户出现风险敞口,“为及时、审慎的反映融资类项目可能产生的风险,兴证国际在定期审查客户保证金账户组合及财务状况后,根据减值相关制度及预期信用损失模型,就相关保证金贷款计提信用减值准备折合人民币14744.61万元“。

兴证国际计提信用减值准备将减少公司2019年度归属于母公司股东净利润人民币6393.92万元。

一季度“倒春寒“

今年前两个月,兴业证券分别实现营收5.31亿元和7.81亿元,实现净利润1.64亿元和2.95亿元。然而3月公司业绩却急转直下,营收-1.51亿元,亏损2.52亿元,上年同期为盈利1.69亿元,旗下兴证资管,在3月也亏损了251.89万元。

“ 2020年3月当月,公司营业收入亏损主要是受到三月份二级市场大幅下挫影响(上证综指下跌4.51%,深证综指下跌9.28%),公司持仓证券出现较大幅度的回撤,权益投资业务当月亏损,公司其他业务,包括证券经纪业务、投行业务和债券投资等仍然取得较好的收益。由于证券公司报表的特殊性,营业收入都是以净收入呈现的,因此自营业务的当月亏损会以负数的方式记入营业收入,最终导致营业收入为负数。受到营业收入下滑影响,公司当月净利润环比下滑。“公司董秘在回答投资者提问时如此解释。

自营亏损之外,大额计提也是拖累公司一季度业绩的另一“元凶“。

根据公告,受质押证券市值波动影响,公司计提买入返售金融资产减值准备6058.18万元;计提融出资金减值准备1.89亿元,计提其他金融资产减值准备965.10万元。此外,兴业证券还披露,受大宗商品交易市场现货价格下跌影响,公司下属子公司兴证期货有限公司大宗商品存货可变现净值低于成本,本期共计提其他资产减值准备1.78亿元。

“兴证期货有限公司购入大宗商品的同时,已建立相应期货对冲头寸,存货跌价损失和相应期货盈利对冲后,将增加公司2020年度合并报表利润总额人民币1594.02万元,增加公司归属于母公司股东净利润人民币1190.14 万元。“兴业证券称。

值得注意的是,兴业证券在前几日还发布了一则公告,称“接到有关方面通知:公司副总裁陈德富先生因个人原因,接受组织调查“。

公开资料显示,陈德富曾任福建省发展和改革委员会主任科员、福建省政府办公厅正科级干部、福建省政府办公厅副处级干部、金融办专职副主任、兴业证券董事会秘书等职务。在兴业证券担任党委委员、纪委书记、副总裁,兼任兴证期货有限公司董事长,负责公司纪委工作,分管纪检监察室、信息技术部、运营管理部、资产托管部,联系兴证期货有限公司。

最新年报仍显示,陈德富“现任本公司党委委员、副总裁“,其任期为2011年11月21日至2020 年 11 月 28 日,2019年获得的薪酬为252.07万,而他在兴证期货的董事长一职则已于2019 年 11 月 25 日到期终止。

对于陈德富接受调查的具体缘由,兴业证券相关人士表示,一切以公告为准。

评论