文丨姜超@海通证券

1. 全球财政收支恶化

失速的财政收入。

新冠肺炎疫情对全球经济造成了巨大的冲击,而对财政收入的冲击还要更大。这一方面是因为经济衰退,居民和企业的收入下滑,其上缴的税收也必然下降。另一方面,政府为了缓解疫情的影响,往往会大幅减税或者是延迟缴税,这会加剧税收的下降。

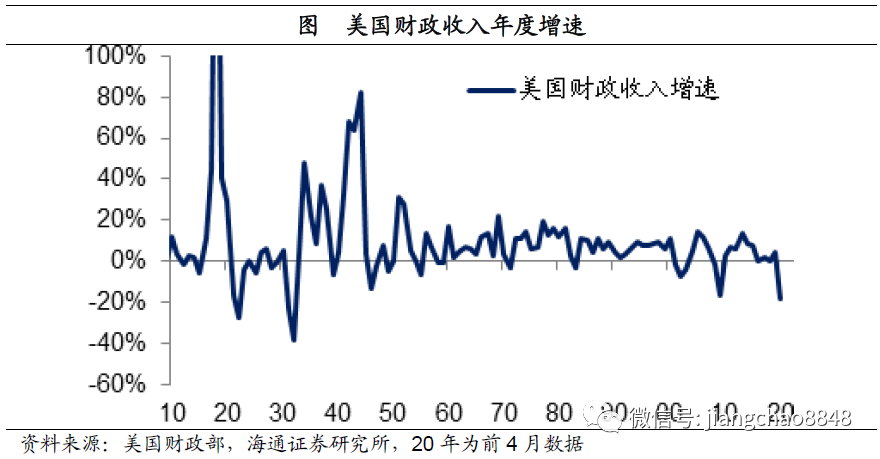

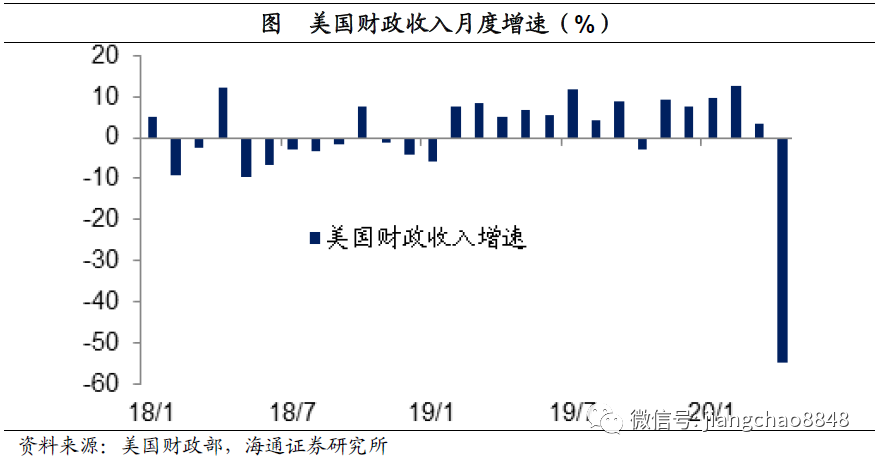

以美国为例,根据IMF在4月份的最新预测,预计2020年的美国经济将同比萎缩5.9%,而财政收入则会同比下降20%。事实上,美国今年前4个月的财政总收入同比下降了18.5%,这一降幅已经超过09年的16.6%,创下1933年以来的新低。

尤其是在今年4月份,理论上每年的4月是全年税收占比最高的月份,但今年4月份的美国财政收入仅为2400亿美元,同比减少了55%。

激增的财政支出。

与此同时,为了应对疫情对经济的伤害,财政支出必然会大幅上升。

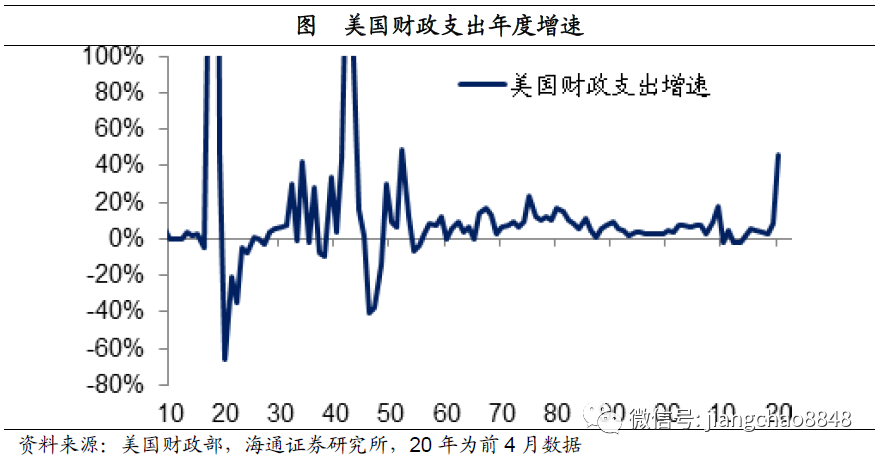

按照IMF的预测,在今年美国经济同比下滑5.9%的背景下,其财政支出会逆势扩张8%。事实上,美国今年前4个月的财政支出总额达到1.1万亿美元,同比上升了46%,财政支出增速创下1953年以来的新高。

财政支出的激增,源于史无前例的财政刺激计划。到目前为止,美国已经出台了4轮财政刺激计划,合计的财政刺激总规模接近3万亿美元,其中最大规模的是3月底生效的第三轮刺激,全称是《冠状病毒援助、救济和经济安全法案》,简称《维生法案》。

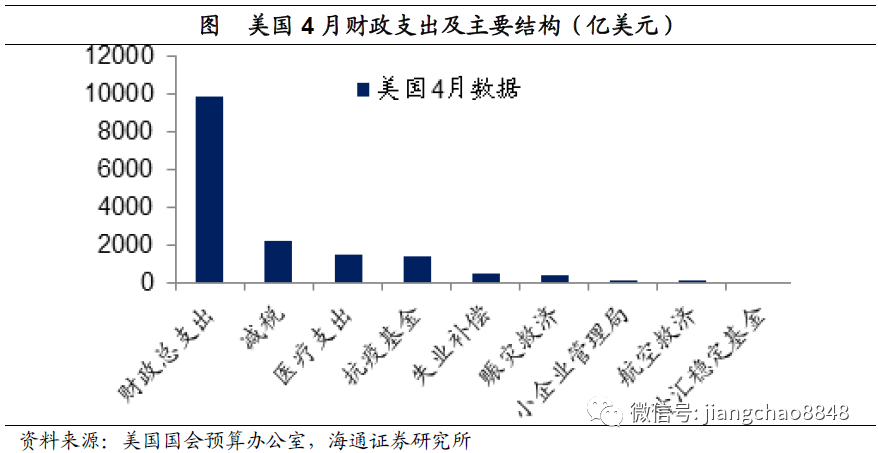

正是因为《维生法案》的生效,美国4月份的财政支出高达9800亿美元,比去年同期增长了1.6倍,其中主要的支出包括减税2210亿美元,医疗支出1520亿美元,抗疫基金支出1420亿美元,失业补偿490亿美元,赈灾救济400亿美元,其他还有给小企业、航空业等提供的各种补助。

由于花钱速度太快,美国国会又在酝酿第五轮3万亿美元财政刺激法案。

飙升的财政赤字。

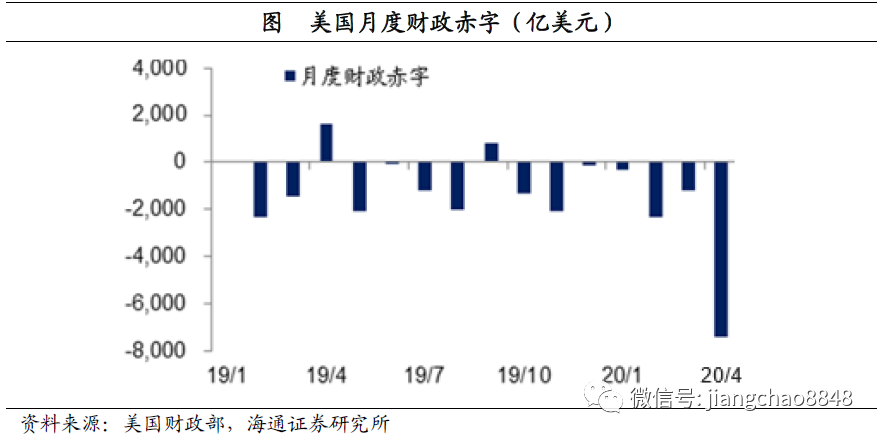

财政收入大幅下滑,叠加财政支出激增,意味着财政赤字的大幅飙升。今年前4个月,美国财政赤字总额为1.1万亿美元,比去年同期增加了9000亿美元。

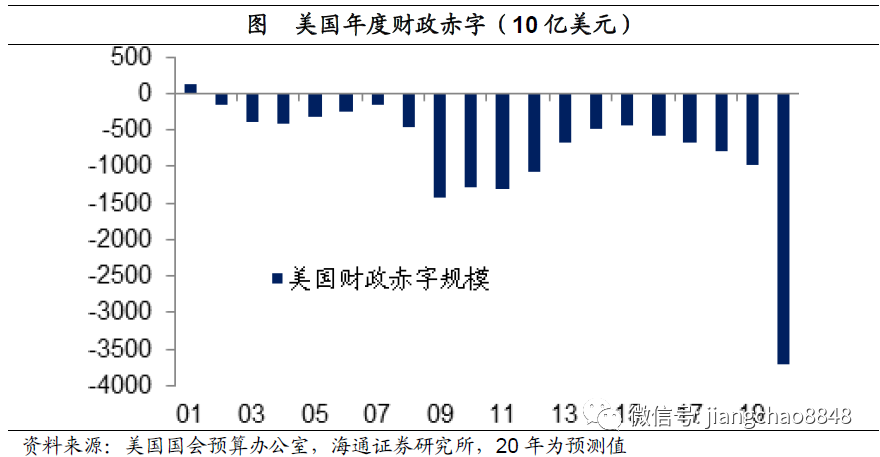

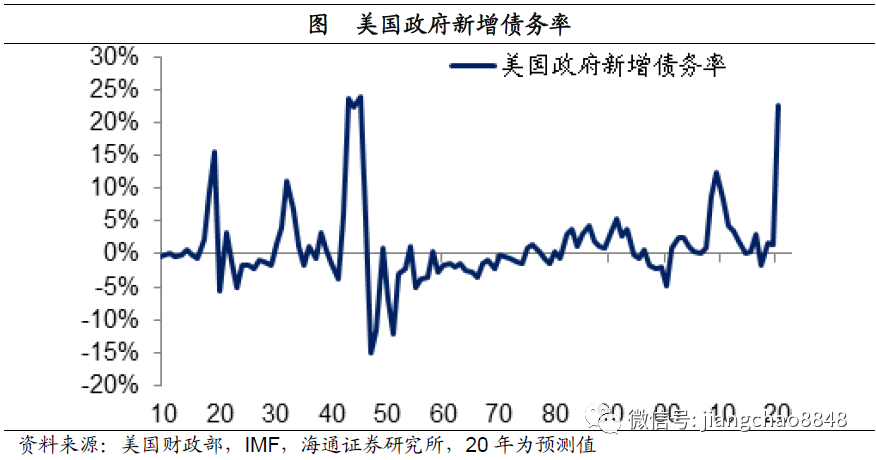

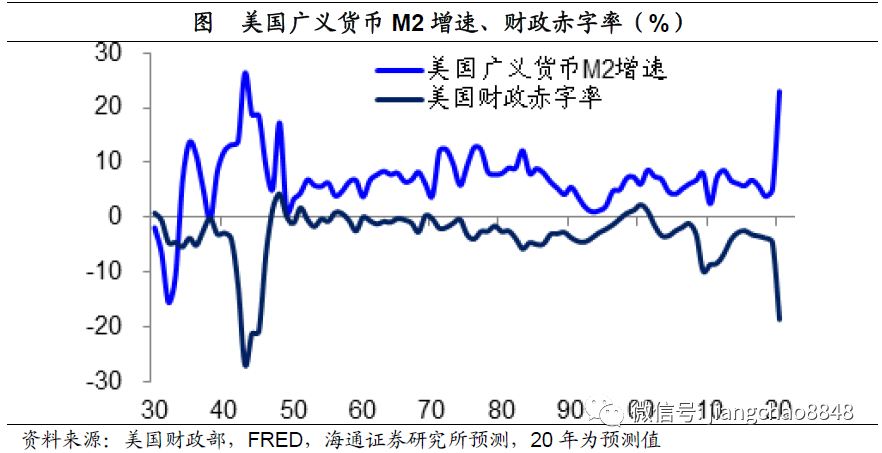

根据美国国会办公室的预测,在2020财年,美国财政赤字总额将达到3.7万亿美元,财政赤字率将飙升至18%。相比之下,哪怕在次贷危机下的09年,美国财政赤字总额最高也就达到1.4万亿美元,财政赤字率最高达到9.8%。

这也意味着美国今年的财政赤字将比此前的历史最高峰超出1倍以上,而其财政赤字率也将超越过去的74年,直追二战时期创下的20%以上的历史最高峰。

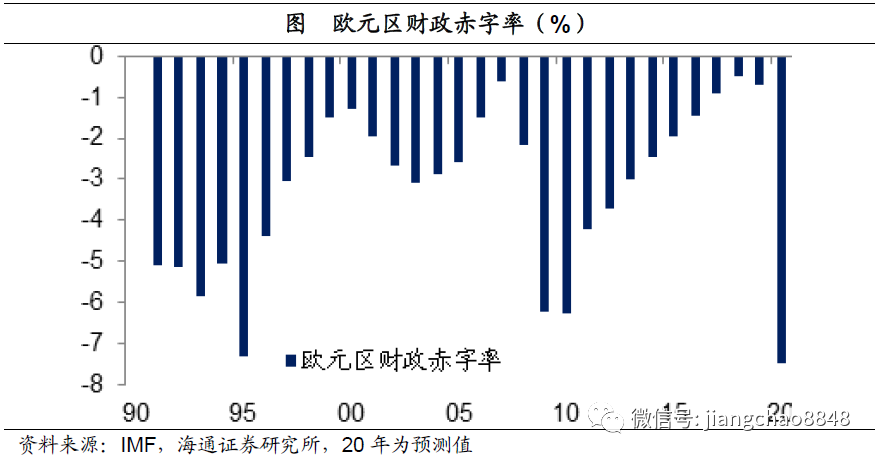

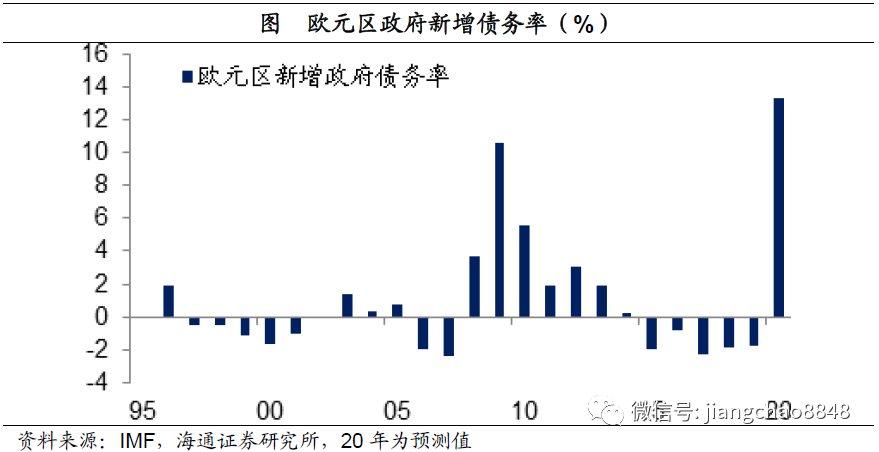

财政赤字飙升的不仅是美国。根据IMF的预测,今年欧元区整体预算赤字率将从2019年的0.7%升至2020年的7.5%,创下欧元区成立以来的新高。其中德国、法国、意大利、西班牙的财政赤字率将分别达到 5.5%、9.2%、8.3%和9.5%。

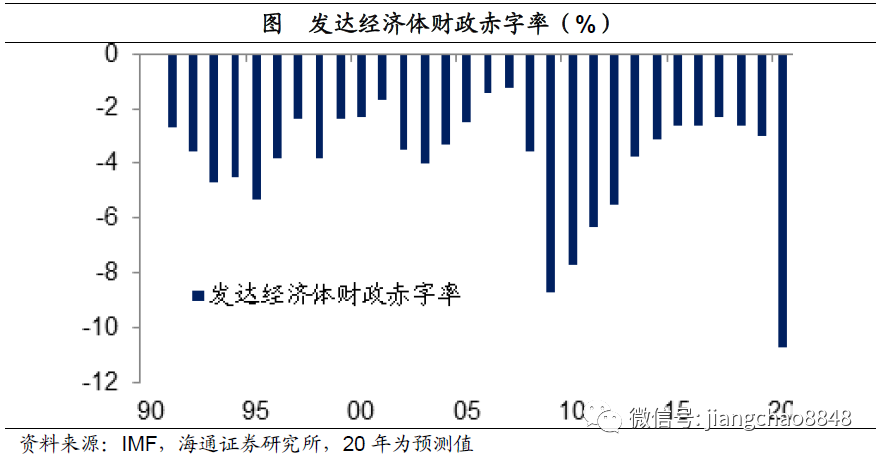

根据IMF的预测,今年发达经济体的整体财政赤字率将从19年的3%升至10.7%,超过上一轮金融危机时期09年最高的8.9%,创下近30年的新高。

2. 财政赤字货币化

国债发行激增。

如何应对财政赤字的飙升?在疫情期间,增加财政收入以及压缩财政支出都不太可能,因而唯一的办法就是增加国债的发行,弥补财政赤字。

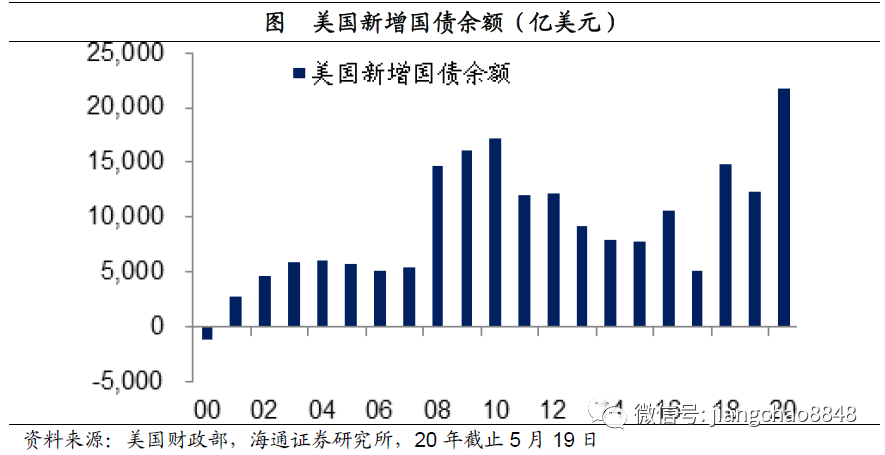

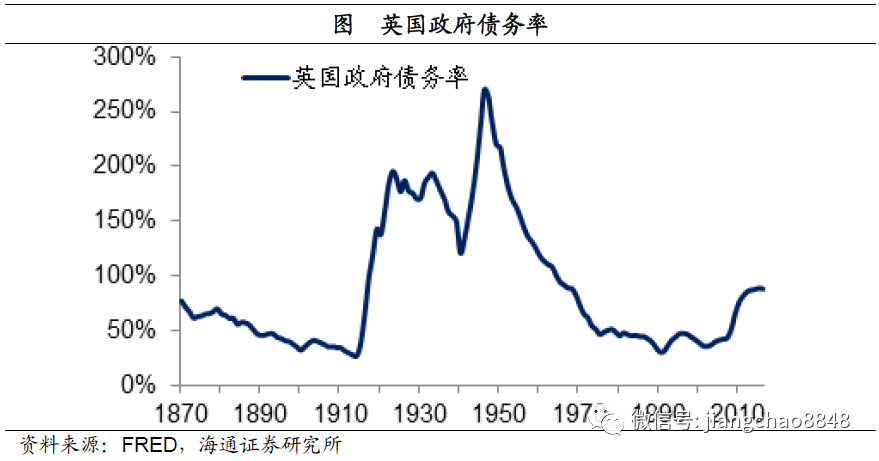

截止到今年5月19日,美国国债余额为25.4万亿美元,比年初增加了2.2万亿美元,年度新增规模已经超过2010年的1.7万亿美元,创出历史新高。从新增政府债务率来看,今年已经新增了16.4%,超过2009年的新增12.5%,创下1946年以来的74年新高。

根据IMF的预测,今年美国政府债务率将升至131%,比19年提高22%,而此前只有二战时期1943-45年的新增政府债务率超过20%。

在欧元区也有类似的现象,今年1季度其政府债券余额新增2000亿欧元,已经超过去年全年的新增1200亿欧元。根据IMF的预测,今年欧元区的新增政府债务将达到8000亿欧元,欧元区政府债务率将从84.1%升至97.4%,新增债务率12.7%,超过2009年的新增10.4%,创下欧元区成立以来新高。

央行购买国债。

如何为巨额的国债发行融资?在发达国家,主要是靠央行印钞来买单。

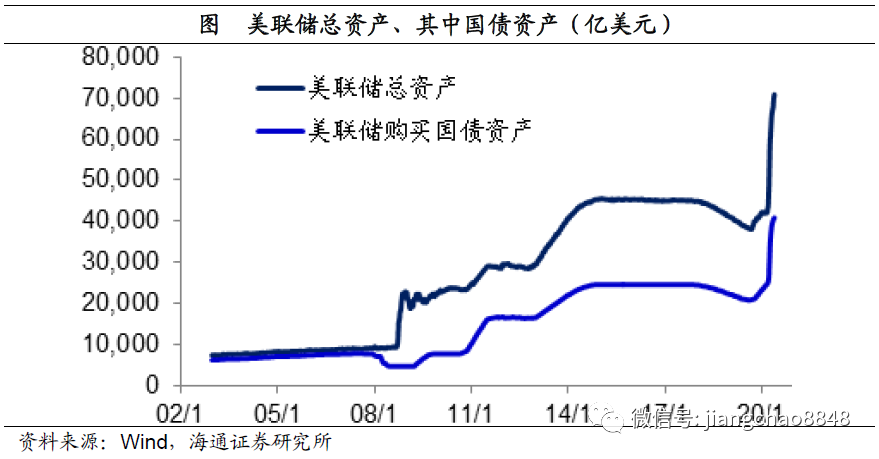

在美国,美联储已经在3月份启动了不限量的量化宽松货币政策。截止5月20日,美联储的总资产已经达到7.1万亿美元,比去年末增加近3万亿美元,其中新增国债1.8万亿美元,这意味今年以来美国新发的2.2万亿美元国债,绝大部分都是被美联储印钞所购买。

在欧元区,截止到5月15日,欧央行的总资产比年初已经上升了8100亿欧元,其中很大一部分也是欧洲各国的政府债券。

财政赤字货币化。

而财政部发行国债,并且通过央行购买的行为,其实就是财政赤字货币化。

虽然欧美国家的央行并没有直接印钞拿给政府花,也就是央行没有在一级市场上直接购买国债,而主要都是在二级市场上购买。但从结果来看,欧美政府今年实施的巨额财政刺激,其实最终都是靠央行印钞来买单的。

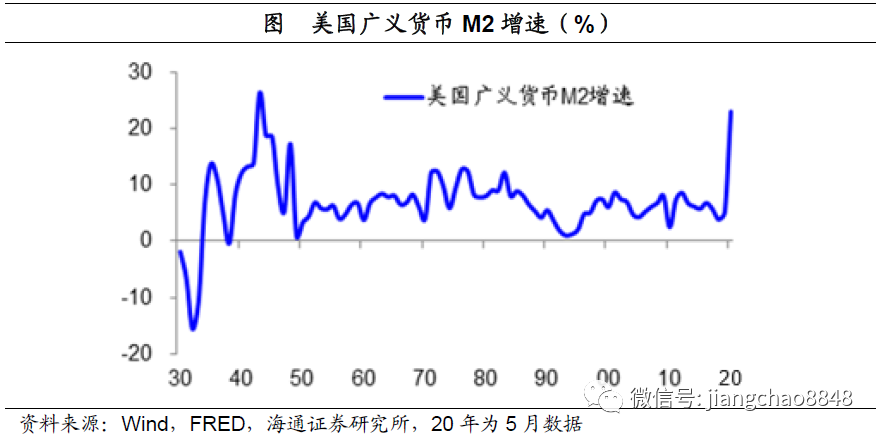

财政赤字化等同于央行直接印钞,其结果就是欧美各国的广义货币增速大幅上升。截止5月11日,美国广义货币同比增速已经达到23%,创下二战以来的最高增速。而欧元区3月广义货币M3增速达到7.4%,创下了09年以来新高。

3. 中国财政三管齐下

财政压力很大。

今年以来,受到疫情的冲击,中国财政收支的压力也非常大。

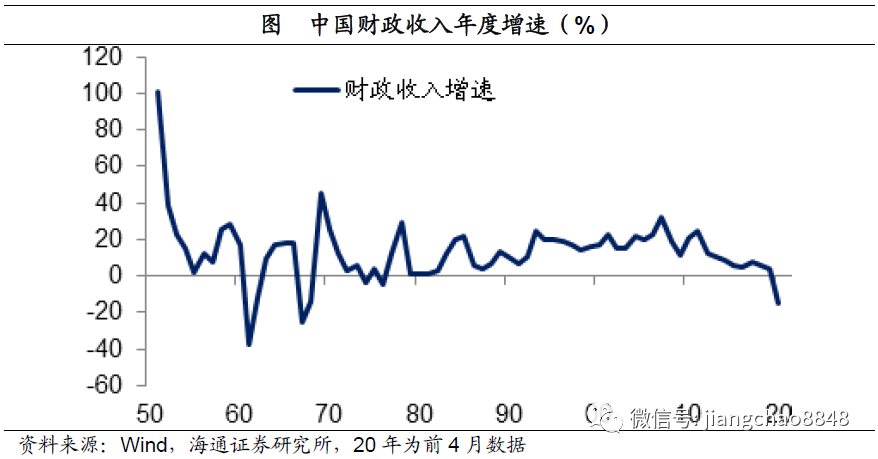

截止4月份,全国财政收入累计同比下滑14.5%,增速创下1968年以来的新低。

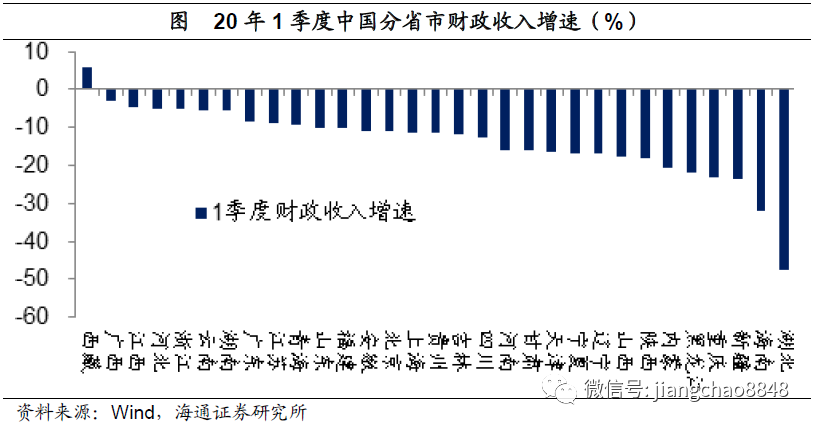

而从地方政府的财政数据来看,1季度除了西藏财政收入保持正增长以外,其余30省市自治区的财政收入全部出现负增长,其中内蒙、黑龙江、重庆、新疆的财政收入降幅超过20%,海南财政收入降幅超过30%,而疫情重灾区的湖北财政收入降幅接近50%。

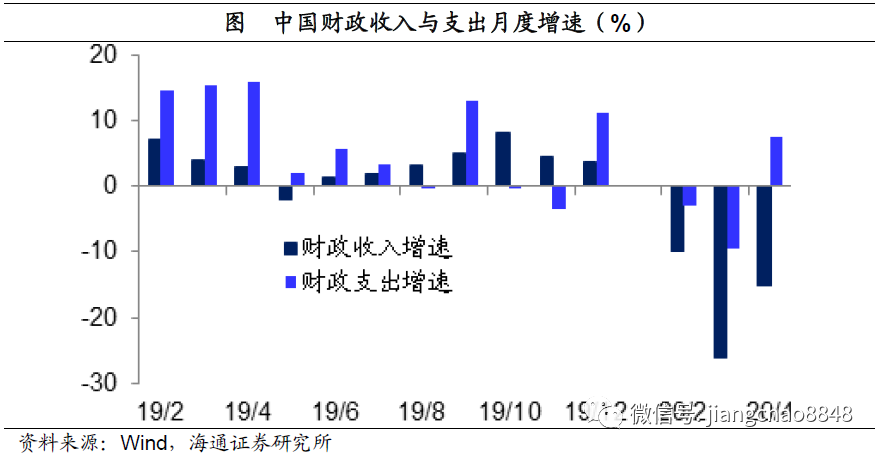

在财政支出方面,今年前4月全国财政支出累计同比下滑2.7%,降幅远低于财政收入。而且在4月份,全国财政收入同比降幅依然高达15%,但全国财政支出增速已经由负转正至7.5%。在地方政府层面,1季度全国绝大多数省份的财政支出降幅都在10%以内,其中山西、广西、河北、西藏、黑龙江五省的财政支出依然维持正增长。

财政赤字激增。

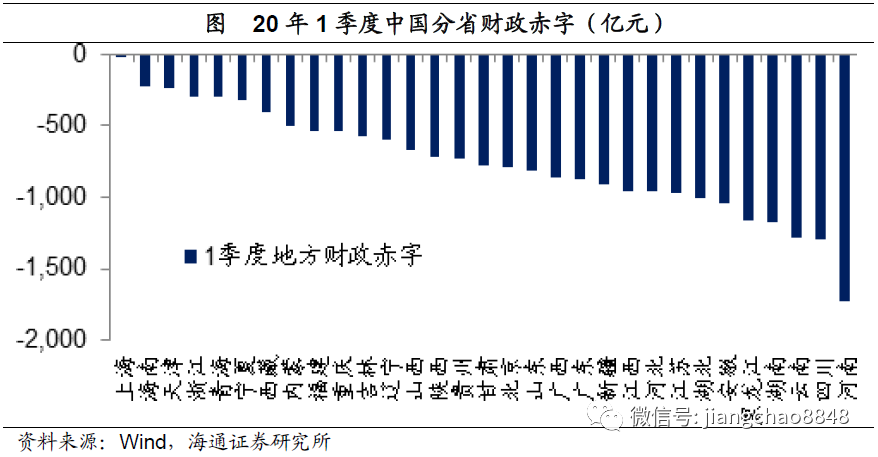

由于财政支出增速远高于财政收入增速,前4个月中国财政赤字总额为1.15万亿,比去年同期高出8400亿。其中地方政府的财政压力还要更大,1季度中国31省市财政皆为赤字,其中湖北、安徽、黑龙江、湖南、云南、四川、河南等七省的财政赤字均超过1000亿。

单纯的财政赤字还不足以显示财政所面临的压力,因为我国的财政有两本大账,一个是公共财政预算,主要是税收和相关支出;另一个是政府性基金收支预算,主要是各种非税收入和支出,尤其是土地出让金相关的收支。

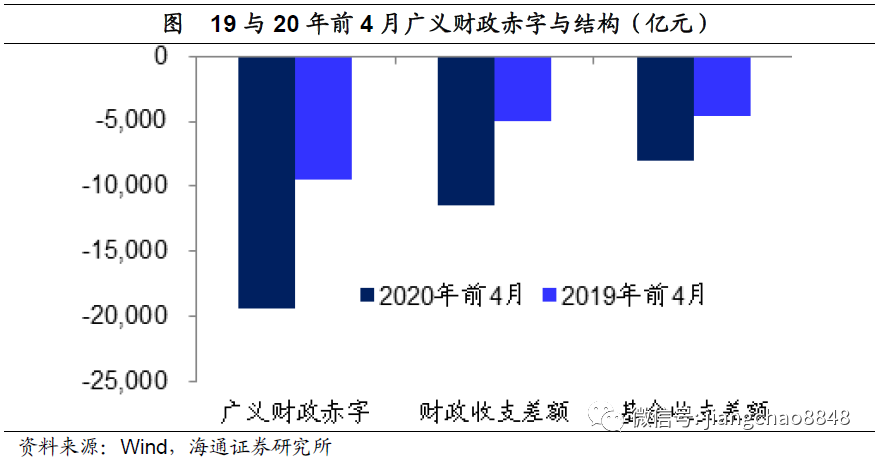

而今年前4个月,我国政府性基金收入同比下降9.2%,但基金支出增长14.9%,使得政府性基金收支也出现了8000亿元的赤字,比去年同期高出5100亿元。因此,今年前4个月我国政府广义的财政赤字达到1.95万亿元,同比多增了1.36万亿。

根据两会预算报告,预计今年后几个月,随着生产生活秩序恢复,财政收入开始企稳回升,全年财政收入为18万亿,同比下降5.3%。同时预计全年财政支出为24.8万亿,同比增长3.8%。合计的实际财政赤字总额为6.8万亿。

在政府性基金预算方面,预计全年政府性基金预算收入为8.15万亿,同比下降3.6%。预计全年政府性基金预算支出为12.6万亿,同比增长38%,对应的政府基金收支赤字为4.45万亿。

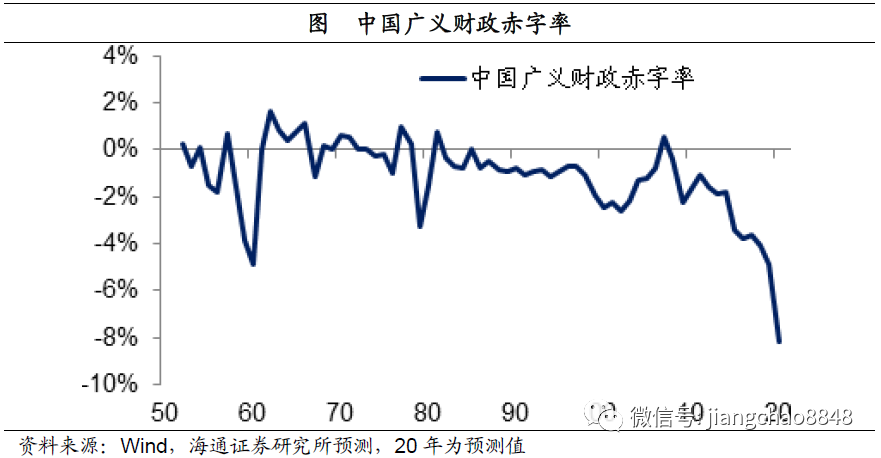

而在公共财政和政府性基金预算中有一部分重合,原因是政府性基金不计入赤字预算,因而可以从政府性基金向公共财政调入资金,来弥补财政赤字。预计今年从政府性基金向公共财政调入资金约3万亿,从而使得预算财政赤字降至3.76万亿,以实现3.6%的名义财政赤字率。扣掉这部分重合之后,今年的广义财政赤字总额约为8.5万亿,对应广义财政赤字率约为8.2%,创下1952年以来的新高。

财政三管齐下。

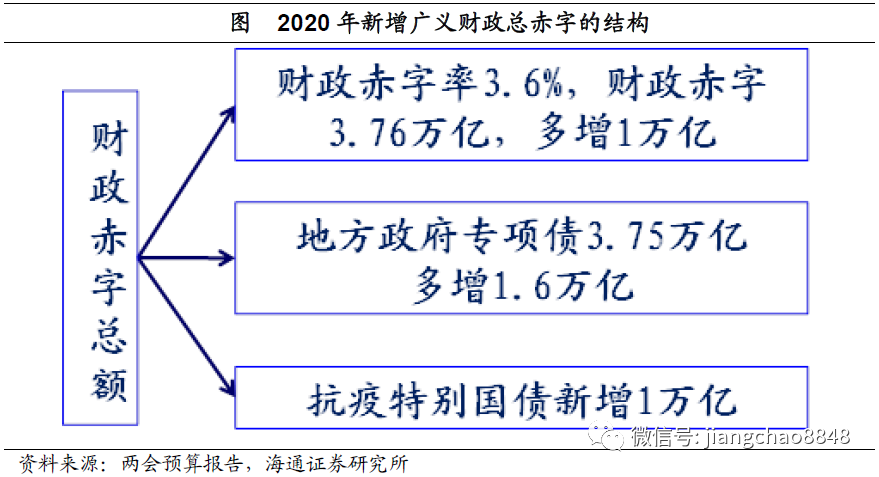

如何为这8.5万亿财政赤字融资?今年积极的财政政策三管齐下。其中预算财政赤字增加到3.76万亿,比去年增加1万亿。发行地方政府专项债券3.75万亿,比去年增加1.6万亿。另外还将新发了1万亿的抗疫特别国债。

4. 货币创造政府背书

商业银行购买国债。

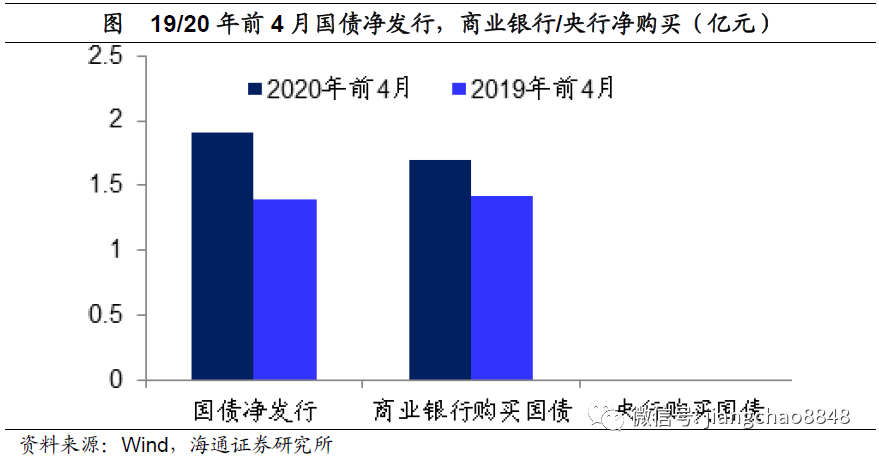

与财政赤字大幅上升相应的,是前4个月我国政府债券净发行规模达到1.91万亿,同比多增5200亿。

而与欧美等国的区别在于,我国的政府债券主要不是由央行购买,而是由商业银行购买。今年前4月,我国央行持有的政府债权没有任何变化,而商业银行持有的政府债权增加了1.7万亿,这意味着今年新发政府债券的绝大部分都是由商业银行所购买。

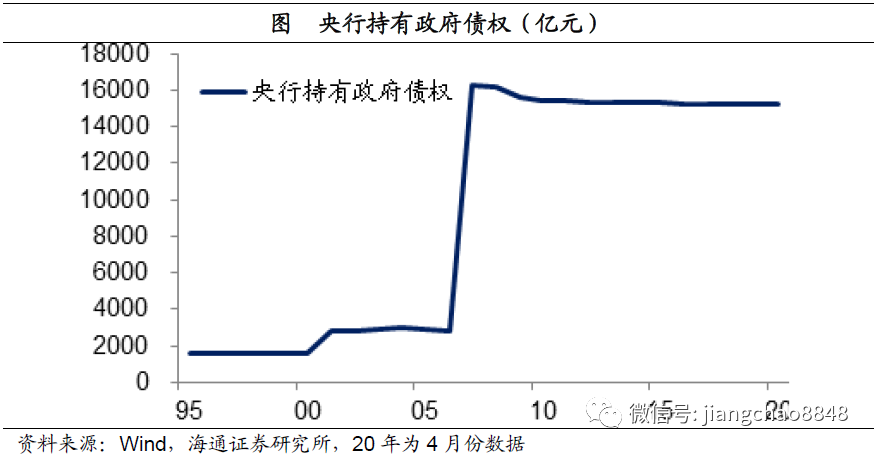

我国的《中国人民银行法》规定,央行不得对政府财政透支,不得直接认购、包销国债和其他政府债券。也就是说,我国央行不能直接购买国债,但可以间接购买国债。从历史数据来看,除了少数特殊情况以外,我国央行基本上没有主动购买过国债资产。

我国央行正式披露资产负债表是从1995年开始,当时央行持有1500亿的国债资产,此后一直稳定在这一水平附近。一直到2007年,为了筹集中投公司的资本金,财政部发行了1.55万亿的特别国债,其中有1.35万亿向农行定向发行,发行当天央行从农行再认购了这部分特别国债,这也是唯一的一次央行持有国债资产的大幅增加。此后央行持有的国债资产稳定在1.5万亿左右,一直持续至今。

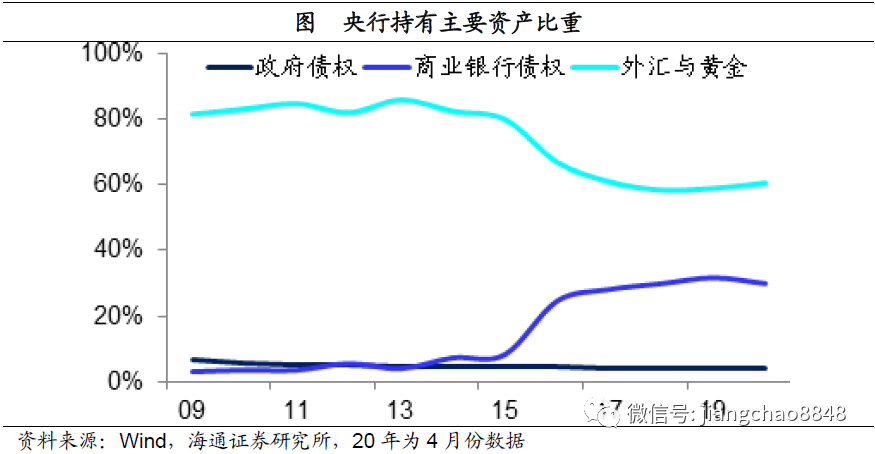

截止20年4月,我国央行总资产为36万亿,其中国债1.5万亿,占比仅为4%;占比最大的是22万亿国外资产,占比高达60%,主要是外汇和黄金,这意味着我国央行发行人民币主要是以外汇和黄金背书的,而黄金和美元都是全球硬通货。

但央行资产中占比第二大的是11万亿对商业银行债权,占比也达到30%,而且这一比例在过去10年大幅上升,从2010年的4%升至当前的30%,这说明央行在持续增持商业银行债权,并且将其作为人民币的背书。反过来说,这也意味着商业银行的背后有着央行的背书,商业银行购买国债资产也离不开央行的支持。

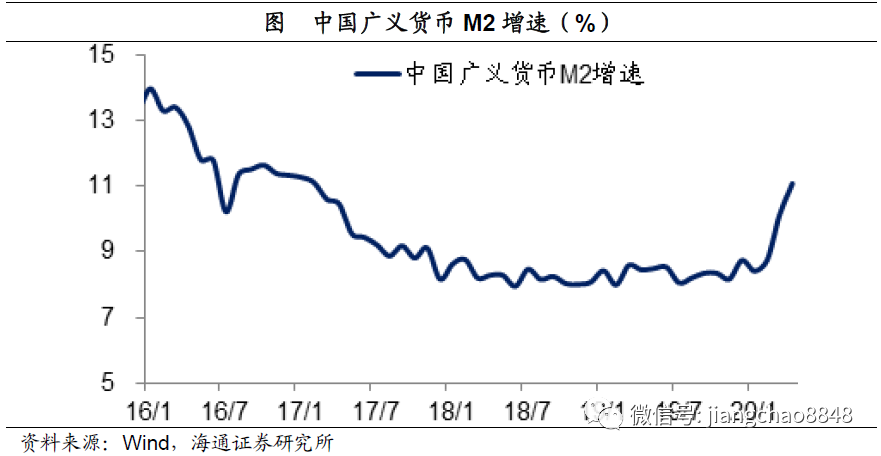

银行购买国企债权。

目前我国的广义货币总量高达200万亿,如果只是新增8.5万亿的财政赤字,哪怕这部分财政赤字全部都货币化,也就是带来4%的货币增速。但是截止到今年4月份,我国广义货币增速已经达到11.1%,比去年末高出2.4%,这还是在财政赤字没有上调、特别国债没有发行的情况下实现的。

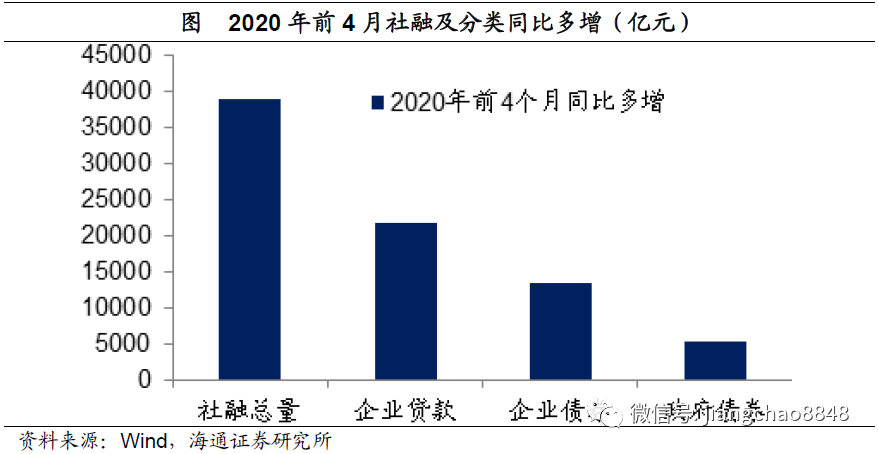

在货币创造的过程中,政府、居民和企业都可以向银行借钱,从而创造出广义货币。今年前4个月,我国社会融资总量同比增加了约4万亿,其中约5000亿是政府债券,有2.2万亿是企业贷款,还有1.3万亿是企业债券。而我国的企业贷款和债券的80%左右都是国企的贷款和债券,这意味着融资需求的增加主要靠的是国企和政府,同时靠商业银行购买,由于中国商业银行主要都是国有银行,背后还有央行的背书,这其实也是政府隐性信用背书下的货币化过程。

今年政府对于货币政策的定调是稳健的货币政策更加灵活,并且明确表示要引导广义货币和社会融资规模增速明显高于去年,这也预示着未来广义货币增速有望继续回升。

5. 货币超发必然贬值

危机印钞难以避免。

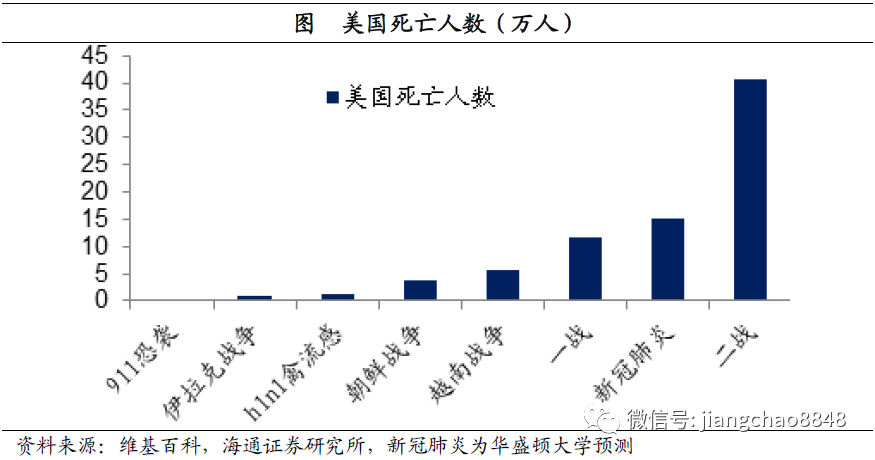

新冠肺炎对于全球而言是一次巨大的危机,而且其影响在很多方面都类似于一场战争。包括大面积的边境封锁和人员伤亡,以及经济的大面积冻结等等。例如根据华盛顿大学的最新预测,到8月4日美国死于新冠肺炎的人数或达到近15万,这意味着其导致的美国死亡人数将超过越战和一战,仅次于二战。为了应对疫情,全球各国发行大量国债,并且通过央行来购买,这也是战争时期的普遍现象。

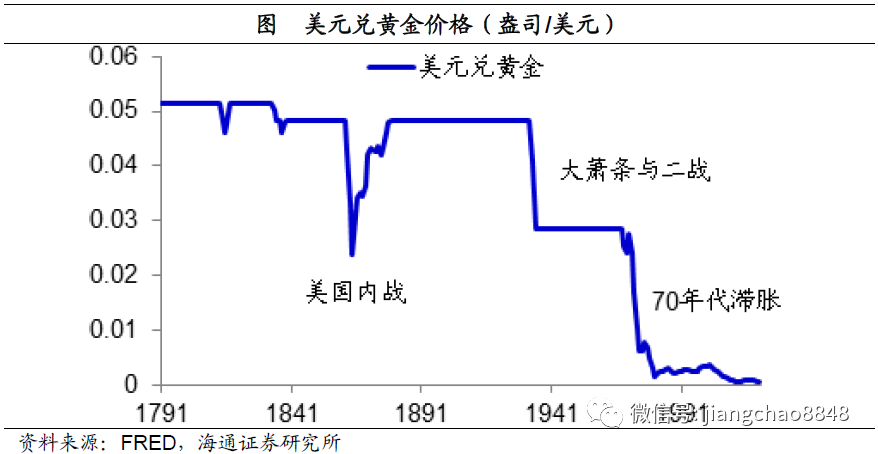

纵观美国的货币和财政史,我们发现历史上与当前最为类似的是二战时期。例如今年美国的财政赤字率或与1943-45年一样超过20%,而当前美国广义货币M2增速已经超过20%,接近1943年创下的26%的历史峰值。

货币贬值如何保值?

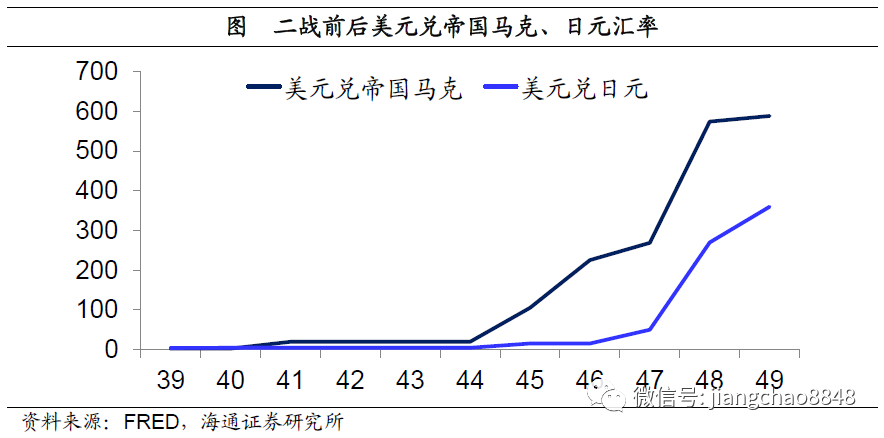

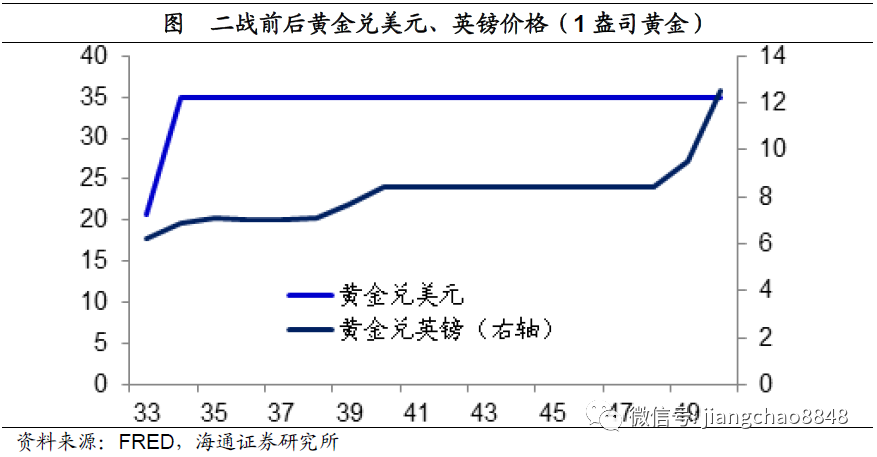

在二战期间和战后,我们发现主要货币对黄金都出现了明显的贬值。作为战败国的德国和日本,其货币对美元和黄金都出现了指数级的贬值。

而即便是战胜国的英国,由于战争期间累积了巨额的债务,其政府债务一度超过GDP的2倍还多,因而在二战结束之后英镑对黄金和美元也出现了大幅贬值。

唯一在二战期间对黄金保持稳定的货币是美元,但其实美元早在1933年就宣布脱离金本位,并且一次性贬值了40%,相当于提前释放了贬值压力。

我们研究了历史最悠久的纸币包括英镑和美元,发现其长期对黄金都是贬值的,而且主要的贬值都发生在战争或者危机时期,这对于当前的投资也非常有借鉴意义。

今年以来,在美联储大笔印钞的背景下,美元指数反而还升值了3.5%,意味着美元对主要发达国家货币都是升值的,而新兴市场货币对美元贬值的幅度还要更多。

美元升值的原因是大家都在放水,很多货币还不如美元。但是美元本身其实也是贬值的,体现为黄金对美元大涨了14%。

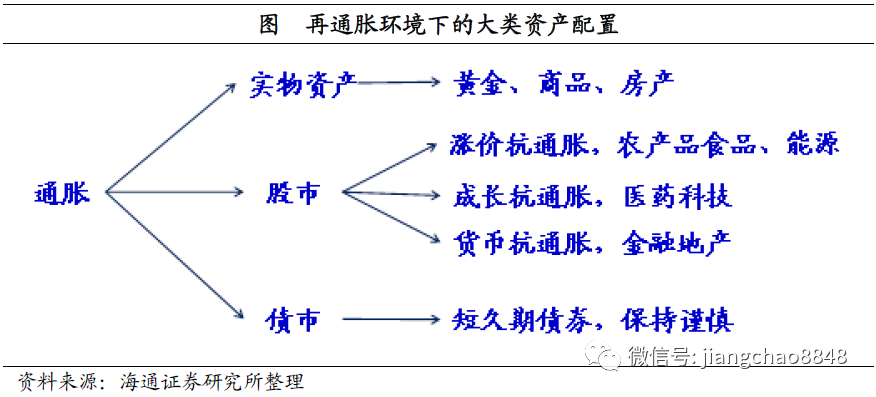

总结来说,在疫情的冲击之下,财政巨额赤字和货币超增的趋势不可避免,货币的贬值将是必然的趋势,我们未来需要从保值的角度来配置资产。相比于持有几乎没有回报的现金类资产,未来无论是持有优质的实物资产还是股票,应该会有更高的回报。实物资产可以寻找需求稳定、同时供给有约束的商品,包括黄金、部分食品农产品、原油、房地产;股市中可以从涨价抗通胀、成长抗通胀和货币抗通胀三个方向来寻找优质资产。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论