文|资本侦探 舷歌 小军

编辑|周楷

在二次上市的助推下,今年京东的“618”热闹更超往常。

作为今年在香港二次上市最受关注的标的之一,京东在投资市场上热度相当高:6月17日,京东配售结果显示,超额认购178.9倍,公开发售超过39万人申请,最终一手中签率10%,定价226港元,股票代码正是“9618”。

从正式上市前一天的个别暗盘交易情况来看,京东也相当被投资者所看好:京东的股价一度高开10%,最终收市价格也涨了7%以上,较美股溢价近3%。

而在上市首日,京东也是不负众望,开盘价239港元,较发行价高开5.75%,走势强劲。

不过,上市首日亮眼的开盘表现只是一个起点。京东在港股市场上的长期发展能否延续当下强劲的势头,还是要回归几个更为本质的问题:京东为何要在香港二次上市?京东的二次上市又会对京东自身的发展,及接下来的市场会带来哪些影响?京东对未来的布局判断又是否足以支撑更大的发展想象空间?

上市六年,从互联网新贵到零售巨头

要讨论京东为何在港股二次上市,还是要先把视线拉回到京东六年前在美首次上市的时点。

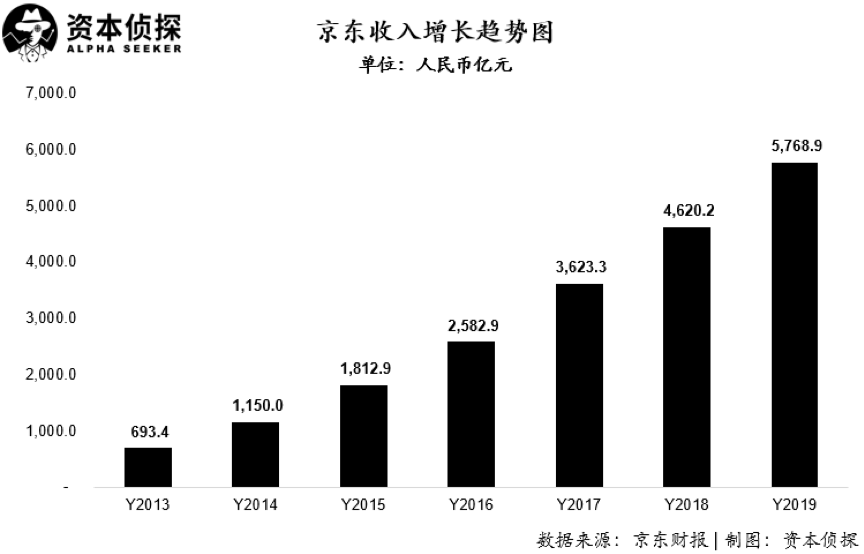

2013年,京东全年净收入693亿元,Non-GAAP净利润2.24亿元。截至2013年12月31日,京东年度活跃用户数4740万。2014年5月22日,京东在纳斯达克上市时,以19美元的发行价计算,彼时京东的市值仅为260亿美元。

短短6年之后,京东净收入已经增长了8.3倍,NonGAAP净利润增长48倍,用户数增长7.6倍。而市值也从260亿美元增长至了超800亿美元,增幅达3倍以上。

京东美股上市以来股价表现(图源:雪球)

这样的业绩高速增长背后,六年时间白驹过隙,无论是京东,还是京东所处的行业、所服务的用户都发生了巨大的变化。

2014年,国内的网上零售额只有不到3万亿元,占到全社会消费品零售总额的比例刚刚超过10%;现在,国内的网上零售额已经超过了10万亿元,占到整个社会消费品零售总额的比例也接近了26%。

但与此同时,6年后国内的网上零售额的增速却已经从50%降到了16%,在今年前四个月受到疫情的影响甚至一度降到了1.7%。

电商渗透率快速增长,但行业整体增速下降——这正是当下电商行业所面对的大背景。

不过,在这样的竞争格局与商业环境中,京东的表现依旧算是可圈可点:

京东2019年全年销售收入达到5768.9亿元人民币,是2013年销售收入的5倍还要多;年度平均复合增长率(Compound Annual Growth Rate,CAGR)高达42.3%,远超过行业平均增速。

二级市场对京东经营规模的快速增长也给予了积极的回应,自今年以来京东股价连创新高,目前已稳定的站在900亿美元之上。

很显然,资本市场对公司价值的评估有明显的印迹可循,对于初创公司主要看中增长,而对于成熟公司则在关注增长的同时看中稳定的盈利输出。

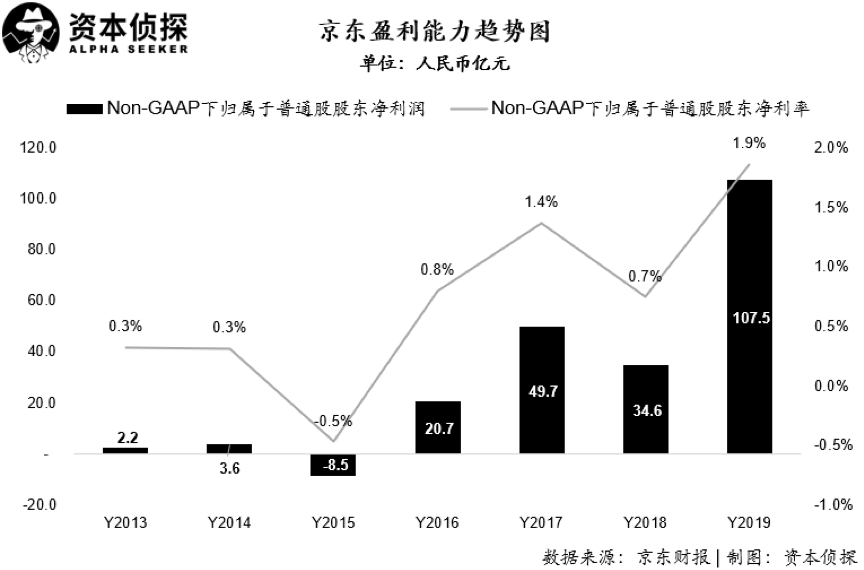

京东在这方面其实是个典型,除了在营收方面方面保持了高速增长以外,在2019年一通快准狠的操作后,被市场长期以来诟病的盈利能力不稳定,也明显有了提升。

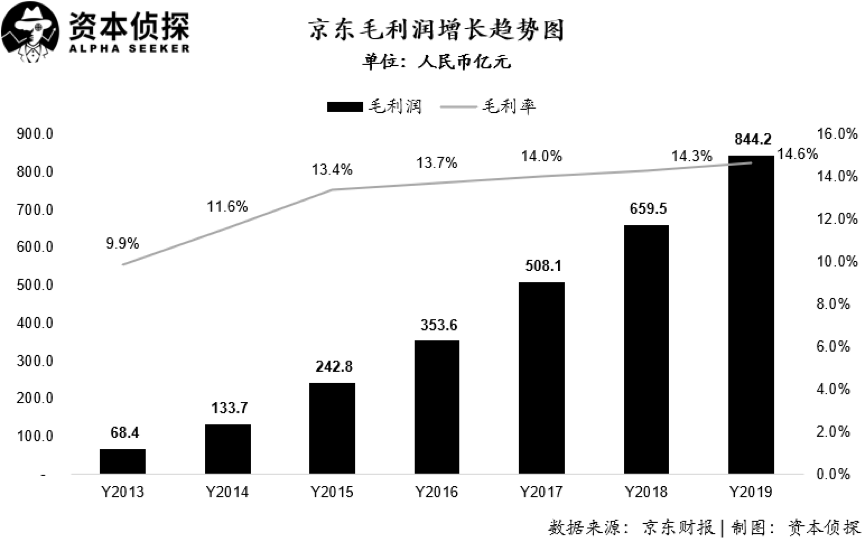

从数据上来看,京东2019年取得毛利润844.2亿元,较上年同期增长28%;毛利率也达到历史最高的14.6%,连续六年实现毛利正向提升。而公司Non-GAAP下归属于普通股股东净利润则全年首次突破100亿元人民币,达到107.5亿,净利润率为1.9%,为过去6年来最高。

在这个方面,已上市的头部互联网企业中能排在京东前面的已经不多了。

京东降本提效、转变战略措施的效果是从去年第三季度开始显现,相应的业绩也回到了快速增长轨道上。

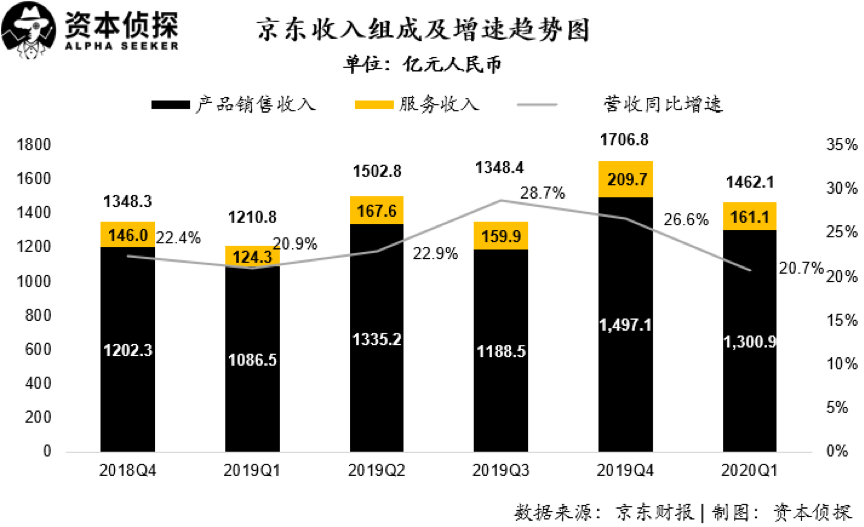

根据最新的一季报,京东2020一季度营收为1462亿元,同比增长20.7%,高于市场预期;经调整净利润为30亿元,上年同期为33亿元;调整后每ADS收益为1.98元,市场预期为0.75元。

从营收增速的变化来看,京东的增长趋势虽然相比此前有所放缓,但考虑到疫情对电商行业冲击明显,其取得20.7%的增长已属不易。

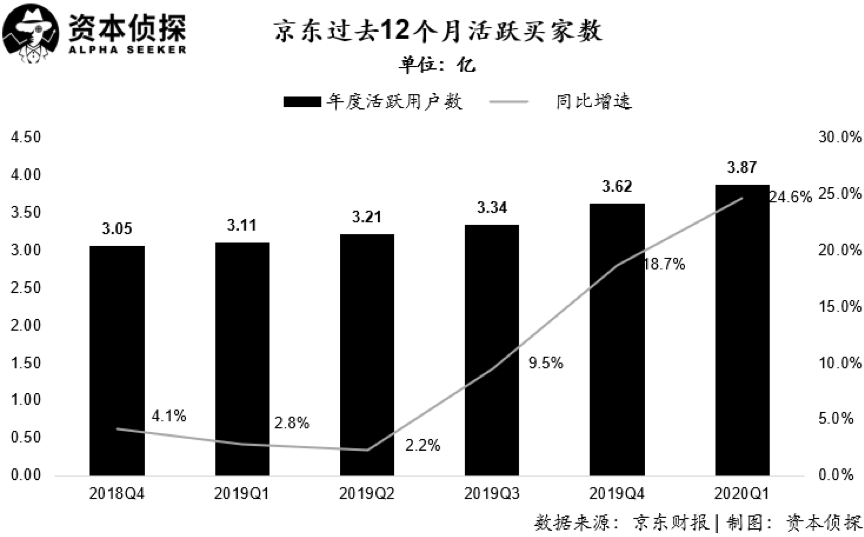

用户数量方面,京东的增长也相当可观:2019年的年度活跃购买用户数增长至3.62亿,环比截至第三季度末的年度活跃购买用户数新增2760万,单季新增年度活跃购买用户数创下过去12个季度以来的新高,其中第四季度的新增用户中超过七成来自三至六线城市;2019年12月,京东移动端月活跃用户数较2018年同期增长41%;

截至2020年3月31日,京东年度活跃用户数达3.874亿,环比2019年第四季度末大幅增长超2500万,较去年同期的3.105亿增长24.8%,净增加超过7600万,创行业淡季(Q1和Q3)单季用户绝对值增长新高。2020年3月,京东移动端日均活跃用户数较去年同期大幅增长46%。

京东在疫情之下仍能够取得如此快速的增长,强大的自建物流体系以及供应链能力起了不小的作用。

一季度国内疫情处于爆发最严重的时期,国内第三方物流行业很长一段时间处于停滞状态,只有京东、顺丰、中国邮政等物流公司仍坚持在一线,而这也保证了京东的商品能够以最快的速度运送到用户。

这可谓是曾经被外界视为“拖累”京东集团盈利的自建物流的高光时刻。而这背后,是京东长期以来对自建物流体系相当大手笔的投入。

在2014年2月,京东在全国34个城市运营82个仓库,仓储总面积仅为130万平方米;而截至到2019年末,京东在全国89个城市运营超过700个仓库,仓储总面积约为1690万平方米。在不到6年的时间里,京东运营的仓库数量增长了8.5倍,仓储总面积增加了13倍。

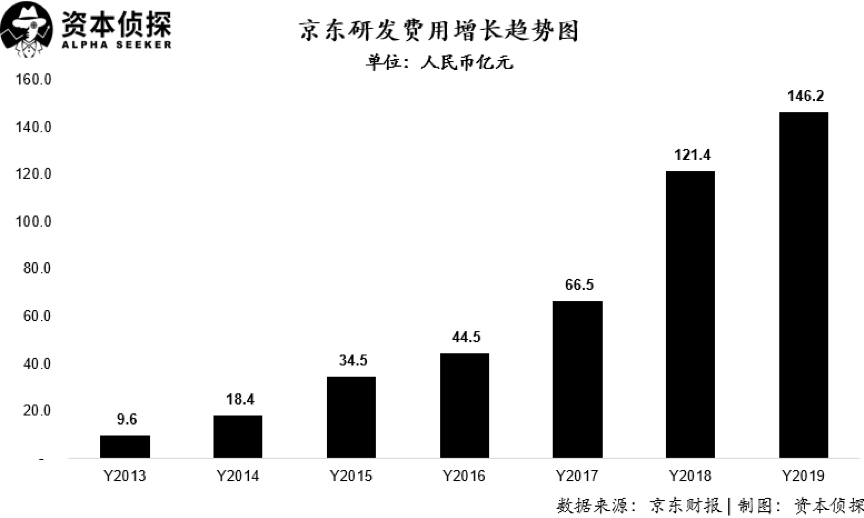

数量增长之余,京东仓库的智能化水平也一直在提升。从招股书里可以看到,截至目前,京东已经运营了25座大型智能化物流中心“亚洲一号”,并投用了全国首个5G智能物流园区。在研发投入方面,京东在2013年全年技术研发费用9.6亿元人民币,而这一数字在2019年已达到146.2亿元,6年期间增长超过14倍。

京东凭借围绕行业基础设施的重投入,为自身打造出了一条坚固的护城河,反倒在疫情这样的特殊时期,通过业绩表现说明了过去这些“苦活”“累活”的价值,以及这部分资产对京东“反脆弱”能力的意义。

而在经历了互联网高速发展期之后,如何在接下来的发展中挖掘增长潜力,则是观察京东下一步发展的重要线索。

二次上市,特殊时期的必然之举

从近期的业务表现与战略调整来看,京东对在当下的电商市场格局中,下一步该如何走已经有了明确的计划。这也是京东在这个时间点上选择二次上市的内驱动力。

招股书披露,京东此次赴港上市,所募集的资金将用于投资以供应链为基础的关键技术创新,以进一步提升用户体验及提高运营效率。具体来说有三点:一是,投资一系列关键运营系统以进一步开发及提升零售技术与客户参与度;二是,投资物流技术为客户提供可靠服务;三是,投资及提升整体研发能力。

技术是下一个阶段互联网市场竞争的核心要素,也必然是京东花钱的重点。

从京东近期对外发声也不难看出京东以“技术”立身的思路。2020年初,刘强东就曾在全员信中提出,京东定位于“以供应链为基础的技术与服务企业”;不久前,京东也正式刷新了使命为“技术为本,致力于更高效和可持续的世界。”

京东选择大力投入技术也在情理之中。

从宏观视角来看,当前,网上零售额占到全社会消费品零售总额的比例接近了26%;同时,网上零售额的增速却已经从50%降到了16%,在今年前四个月受到疫情的影响甚至一度降到了1.7%。

前方,线上零售想要渗透到剩余的四分之三零售份额中,已经越来越艰难;后方,过去十年间支撑起线上零售快速增长的移动互联网流量红利正在衰退,网上零售的高速增长难以为继。

这样的市场情况下,市场竞争必然回归到刘强东此前所说的零售市场的三个要素“用户体验、成本、效率”之中,而在如今的成熟市场环境下,技术显然是在这三个竞争要素中的重中之重。

开始向剩余四分之三的零售市场份额渗透的京东,需要通过技术的“软实力”对供需更精准、更高效、更智能的匹配,从而重构许多行业的价值链。对技术的投入更形象的来说就是对未来的投入。

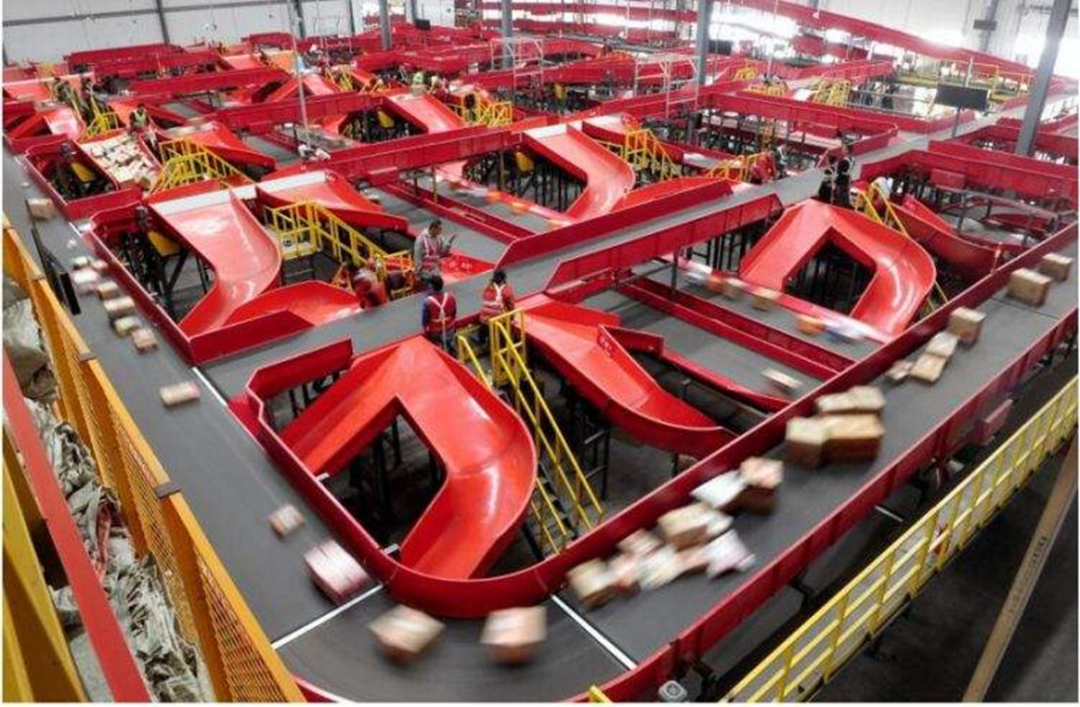

京东智能化的仓储物流中心

而从趋势来看,京东的技术与服务价值也正在凸显。招股书中也提到,基于原有的供应链、大数据等方面的技术基础,京东已经将自己部分技术能力产品化,甚至已经开始基于这部分产品获得营收。

比如说,京东旗下的开普勒技术服务平台能够为利用第三方流量的合作伙伴提供零售服务,而2018年4月建立的智能供应链平台NeuHub,则能为各大企业、创业公司以及各级政府提供从计算资源、模型算法到平台应用的一站式全流程智能供应链服务等等。

这部分技术服务的营收对京东整体业务的贡献也随着京东对技术的持续提升而持续增加。2019年,京东净服务收入662亿元,占净收入的比重为11.5%,而2016年同期,这两个数值分别为225亿元和8.6%,增长趋势显著。

所以,京东为了长期的技术投入而融资的目的和意义已经非常明确了,那么选择赴港二次上市对京东的募资需求又意味着什么?

上市对企业最直接的意义就是融资和价值认定。大体量的互联网企业在业务扩张、投资、并购等方面有很高花费,地主家也需要储备余粮,通过二次上市,再次融资扩大现金流,对任何一家企业都很有诱惑力。

与港股、A股的同类型企业相比,美股上市企业的市盈率相对较低,二次上市有利于市场对企业进行价值重估。而且在持续改革下,港交所对于新经济公司的吸引力也在不断增强。

同时,这也是美股上市企业分散风险的自然操作。年初以来,瑞幸事件的出现使得中概股在美股市场面临着更大的不确定性,多家中概股也频频在市场上遭到做空机构的狙击。

对于企业而言,出于保障日常经营的需求,也必然要采取一定的风险防御手段,避免股价的大幅波动阻碍企业的稳定发展。

不过,从长期来看,企业赴港二次上市背后更加深层次的决定因素,还是在于市场环境的变化。

一方面,港股持续改革、A股注册制改革全面铺开为新经济公司们在母国市场上市提供了前提条件。像是港交所推行上市制度改革,放开对同股不同权架构的公司在港交所上市的限制,为互联网企业赴港上市创造条件。

对回港二次上市的企业,港交所在申请流程和信息披露等方面也给予了一定程度的便利:

企业上市申报时可以直接采用美国会计准则编制的财务报表;

可申请豁免披露部分财务信息;

企业可采用秘密申请程序。

港交所的一系列举措目的明确,就是要吸引新经济公司进入香港的资本市场。限制放开之后,港股市场的活力已经有了很大变化,并逐渐培养了新经济圈层、氛围及专业投资人。这些资本市场的结构性变化,就为企业赴港二次上市奠定了基础。

港交所行政总裁李小加

另一方面,对于企业而言很重要的一点在于,回港更接近母市场,也将迎接更多更懂中国市场的投资者——像对京东来说,面对更懂理解中国电商市场竞争格局与趋势的投资人,更有利于京东面向未来做更坚决的投入。

就市场本身来说,不仅是中概股们需要通过二次上市再次融资,港交所也需要大型企业的IPO来刺激市场,巩固自身的业务地位,这也是港交所为中概股二次上市大开方便之门的原因所在。

从市场表现来看,双方也确实是各不辜负,阿里巴巴从去年11月在港股上市以来,股价上涨了23.75%,网易在上周登陆港股之后,股价也已经上涨了4.45%。

而在港交所敲锣后的京东,乘着“618”的势头,或许也将成为港股市场上投资者新的宠儿。

评论