记者 |

又一券商在港分支机构被罚。

6月22日,因曾干犯多项内部监控缺失及违规事项,国泰君安证券(香港)有限公司被香港证监会谴责并处以2520万港元罚款。具体涉及打击洗钱、处理第三者资金转帐和配售活动、侦测虚售交易及延迟汇报等多类违规问题。

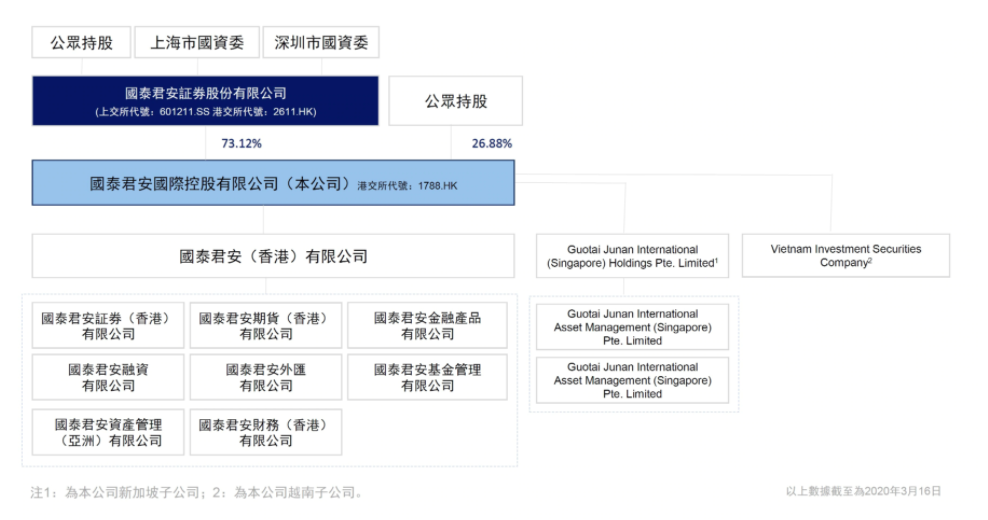

国泰君安(香港)系国内大型券商国泰君安的孙公司。国泰君安持有港股上市公司国泰君安国际(1788.HK)73.12%的股份,而国泰君安国际则通过子公司间接持有国泰君安(香港)股份。穿透后,国泰君安间接持有国泰君安(香港)68.48%的股份。

国泰君安国际子公司架构(图片来源:国泰君安国际官网)

第三者资金转帐未进行适当审查

据香港证监会调查,国泰君安在2014年3月至2015年3月期间为其客户处理超过1.5万笔合计约375亿港元的第三者存款或提款时,没有采取合理措施,确保设有合适的保障以减低洗钱及恐怖分子资金筹集风险。

香港证监会认定,尽管有预警显示部分第三者资金转帐存在可疑迹象,但国泰君安没有充分地监察其客户的活动,对有关资金转帐进行适当的审查,及识别可疑交易并及时向联合财富情报组报告。就第三者资金转帐而言,国泰君安也没有确保其适当及有效地实施有关打击洗钱及恐怖分子资金筹集的政策及程序。

此外,国泰君安在2015年7月至2016年6月期间处理了5406笔第三者存款,但没有常常将存款人的身分、帐户持有人与存款人之间的关系和作出该等第三者存款的理由记录在案,有违该公司的书面政策及程序。

公司也未能识别出2015年12月的两笔合计3820万元用作股份认购的存款并非来自有关客户,而是来自一名第三者。据调查,国泰君安(香港)直至大约2016年9月才制定用作识别第三者存款的书面程序。

配售活动未采取合理步骤

香港证监会调查显示,在2015年12月至2016年1月期间,国泰君安在担任一家香港上市公司的全球发售配售代理时,没有采取合理的步骤,以确定客户的认购申请与国泰君安对有关客户的背景和资金来源的认识是否相符,并在有怀疑的理据时作出适当的查询。

值得注意的是,五名客户用于认购该上市公司价值2,880万元的股份的资金,是由同一名第三者存入他们各自的客户帐户内的,而有关金额远远超过他们自行申报的资产净值。

尽管出现这些预警迹象,国泰君安没有采取合理的步骤来核实该等客户帐户的最终实益拥有人和其资金来源,也没有进行适当的查询以确定有关客户是否独立于该上市公司。最后,该五名承配人中有三人原来是该上市公司的雇员,而他们获配发的股份占该上市公司国际配售部分总额的11%。

未能及时侦测虚售交易

除上述“罪状”外,2014年1月至2016年7月期间,国泰君安(香港)因缺乏足够的书面交易监察程序或指引,以及交易模式监控系统出现技术故障,未能及时侦测到590宗潜在的虚售交易。

直至2016年7月国泰君安香港才察觉到210宗潜在虚售交易,并在2017年2月完成对香港证监会的汇报。

香港证监会认定,尽管交易模式监控系统的故障主要归因于第三方供应商,但国泰君安(香港)未能侦测到虚售交易的情况持续了两年以上,期间大约有590宗潜在的虚售交易没有被发现。

据了解,国泰君安(香港)已采取补救措施,承诺在12个月内向证监会提供由独立检讨机构拟备的报告,确认所有被识别出的关注事项获得妥善纠正。

证监会法规执行部执行董事魏建新先生(Mr Thomas Atkinson)表示,对国泰君安(香港)的严重系统性缺失和内部监控缺失的处罚,应可令持牌法团有所警惕,明白设立充分且有效的保障措施的重要性,以减低在面对潜在可疑交易时成为助长洗钱等非法活动的工具的真正风险。

评论