记者 |

编辑 | 周卓然

疫情后零售业黯然舐伤,中国本土的彩妆集合店却像匹一骑绝尘的黑马——数店同开,开业必火。

THE COLORIST调色师和WOW COLOUR是最大的两匹黑马,它们通常开在商场客流最多的地铁层和一楼,门店大、设计亮眼,囊括近百个中低档价格的海内外品牌,并且经常更新。顾客大多是结伴而行的年轻人,提着小购物篮在货架前涂涂抹抹,久久不愿离去。

这样的盛况在疫情后期表现得尤为明显。在上海、广州等城市促进恢复零售消费的努力下,美妆行业没有让人失望。

据国家统计局数据,在今年6月的社会消费品零售总额中,化妆品类零售额增速为20.5%,是复苏最快的品类。

新兴品牌成就新兴集合店

这些美妆集合店目前正处在快速扩张门店的阶段。

诞生于深圳的THE COLORIST调色师去年10月落地了首店,目前已在全国开出约150家。而来自广州的WOW COLOUR速度更猛。今年1月面世,计划年内开够600家,明年达到千店规模,还要走出国门。

和过去的本土美妆店,如娇兰佳人、妍丽相比,新兴美妆集合店们更重视适应新市场,能为年轻客群提供最新的品牌组合。

可以说,它们是伴随着本土美妆品牌的成长而进阶的一代,彼此之间也渐渐形成了相互依存的关系。

近年来,完美日记、花西子、橘朵等国货品牌横扫电商和各大社交媒体的热门榜单,一些头部品牌也拥有了自己独立的门店基础。

它们团队年轻、思维灵活,依附着互联网营销和红人带货从抖音、小红书、微博走红。产品颜值高、价格低、爆品穿透力强,面世不久就能在电商购物节收获4位数的增长率。

这是中国初代美妆集合店不具备的。

“十多年前,所有化妆品牌几乎都没有一个能销售额超过15亿。虽然市场很大,但靠品牌自己单独支撑不起来实体店。”五岳资本合伙人钱坤对界面时尚说。

因此,诞生2000年初的娇兰佳人、妍丽等美妆集合店内贩售的大多是知名度不高的本土品牌和一些外来品牌。它们扎根于三四线城市,以中低端价位打开市场。店内有护肤品、彩妆、护肤工具、身体护理等等。

这与2005年在上海淮海中路开了首店的丝芙兰形成了差异化竞争的格局,让其凭借着21世纪初的渠道优势也早已经实现了千店计划。

作为美妆集合店的先驱者,成立于1969年的化妆品集合店丝芙兰曾经是中国初代美妆集合店的参照样本。由于诞生在彩妆市场成熟的欧美,它擅长依托市场经验进行精细化运营,很早便开始讲究眉吧、卸妆试妆区域、造型区等店内体验。

很多人认为,如果彩妆集合店能成为“中国丝芙兰”就算是个不错的结局。

事实上,丝芙兰成功的关键也是因为它有足够丰富的品牌资源。背靠LVMH集团,丝芙兰拥有DIOR、CHANEL等美妆品牌的代理权,这些品牌的定位也决定了美妆集合店的定位,因此,丝芙兰一进中国就立足于一二线城市。

然而,近年来美妆市场发生了急剧变化,新一代消费者的自我护肤教育更加完善,更认可知名品牌、高端外资品牌在渠道方面愈发强势。

同时彩妆开始占领上风,主力客群结构也转移到90后、00后身上,导致以街边店为主的娇兰佳人开始失去年轻人的心。

但受限于太过庞大的渠道体系,娇兰佳人等本土美妆集合店也出现了转型困难的难题。近年来,它们开始放弃原先的开店计划,转而将精力调整到升级门店形象、精简店铺数量、继续下沉、甩脱低价形象、调整品牌组合等方面上去。

“中国人买护肤品是很认品牌的,越知名越好卖,”钱坤对界面时尚说,“而且很多老牌连锁至今还比较依赖导购,批量培养优质导购很难,一定程度上也影响了扩张速度。”

老牌美妆连锁或衰退、或发展停滞,根本原因在于未及时根据市场和消费者变化调整策略。

但也是这样的变化为新兴业态的兴起创造了空间。

更具互联网思维的产品策略

吸收了前辈的经验、又立足于当下的风口,新兴美妆店发展的关键是争夺品牌资源。

在这波国货彩妆热度之下,早几年成立的卡婷、滋色、HEDONE等都再度凭借互联网思维翻红。

和老牌子相比,这些新国货彩妆都像开了2倍速。有了名气后,供应链、品类组合、上新、品质升级、社群建立都能很快得到完善。

同样获得市场注意的还有海外小众品牌。社交媒体让消费者跟着美妆博主就能完成彩妆教育和品牌认知。Colorpop、NYX、Wet n Wild等未进中国就先在网上火了。

但这些品牌和新国货一样,都存在一个共性:基本都以线上渠道为主,有能力开实体店的其实不多。

而中国彩妆集合店则能解决这个问题。这使得这些具有互联网思维的小品牌从线上走到线下的道路也顺畅了许多。

据知情人介绍,调色师首店开业后的一个月内,600多家购物中心的入驻邀约便一股脑冲了过来。

调色师母公司是广东快客电子商务有限公司,也被称作KK集团,是近几年国内最受关注的新零售企业之一。

2015年创立至今,KK集团已融资到E轮,旗下有进口品集合店KK馆、生活方式品类集合店KKV和专注彩妆的调色师。后两者2019年面世,更侧重线下渠道。

此前KK馆在新零售方面积累的大数据、运营经验等资源都能移植到KKV和调色师身上。因此,它们不算从0到1的零售企业。

即便如此,调色师还是从2017年起做了长达两年的项目筹备,因为当时人们对彩妆的需求还没那么大。

了解调色师运营的内部人士告诉界面时尚,立项做市场调研时发现,海外的彩妆和护肤市场比例是7:3,而中国是反过来的。

KK集团想打差异化竞争,押注彩妆。幸运的是,市场没有让它等太久。在社交媒体催生大批美妆博主、市场教育充分的背景下,彩妆品牌认知度极大提升、小众和创新品牌陡增、国货品牌崛起,多方因素推动中国彩妆市场在2018年迎来爆发。

现在在调色师,可以看到热门国货卡婷、菲鹿儿,也有海外网红美妆博主的品牌Morphe、Pony Effect,平价大热门日本品牌Kiss me和泰国品牌Mistine等等。

“和以往传统的消费品比,彩妆的增长非常惊人。需求催生海量供给,涌入大量彩妆商家。”钱坤说。而这就是彩妆集合店出世的好时候,挑一个好位置,组一盘好货,消费者自然会被吸引过来。

WOW COLOUR在此时也迎着风口诞生。

它的背后是名创优品母公司赛曼集团。据天眼查信息,2020年1月5日,WOW COLOR品牌母公司色界(广东)美妆有限公司获得了来自赛曼基金的战略融资10亿元人民币。而赛曼基金的创始人叶国富也是名创优品的联合创始人。

此前集团旗下家居品牌店曾引进过国货彩妆品牌,仅4%的SKU占比却创造了月业绩40%,这让集团产生了开辟彩妆集合店业务的念头。

“项目筹备速度很快,现在核心策略是在线下迅速扩张、抢占市场先机,目标是做到行业龙头位置。”WOW COLOUR品牌负责人迮琳对界面时尚说。

疫情曾拖住调色师和WOW COLOUR扩张的脚步,但随着线下零售恢复,它们又加足马力,几乎以一天一店,甚至数店的速度进发。WOW COLOUR称,疫情后几乎还保持着增长。

如今,资本继续添柴,KK集团日前完成了约10亿元新融资。新玩家加紧入场,7月初,仅筹备了4个月的HEAT喜燃在广州落地。

彩妆集合业态迎来热闹开局。

迎合社交需求、淘汰传统导购

事实上,彩妆集合店某种程度上很像快时尚。数千个SKU、快速更替上新、中低档价格、大量开店,和十几年前开辟中国市场的Zara、H&M类似。

不同之处在于,彩妆集合店比快时尚服装多了些顺应时代的特点。

它们善用数据化运营,对客群和货品有更深的了解。会利用数据对店内货品上架及库存周转进行及时调整,保证良好动销率,精准分析客群以匹配最合适商品。因此,获取数据成为拥有大量店铺时保证运营效率的关键。

品牌的标准化呈现就是获取精准数据的方式之一。

在调色师,几乎看不到某个品牌独放异彩,而是所有品牌都待在九宫格货架上,仅logo处是自己的视觉风格。

调色师这样做的考虑是,适当弱化单品牌会让消费者更平等地看到每个产品,这样一来反馈会更纯粹,集合店就知道消费者喜欢的产品、品牌究竟是什么样的。每个月调色师都会复盘数据,再反向应用到供应链中,并反馈给品牌,提供改善建议。平时也会有3、4个部门经常花大量时间泡在店里做市场调研,获取数据。

同时,彩妆集合店精准抓住了社交媒体一代的需求,强调体验。最直接的体现是店铺设计。

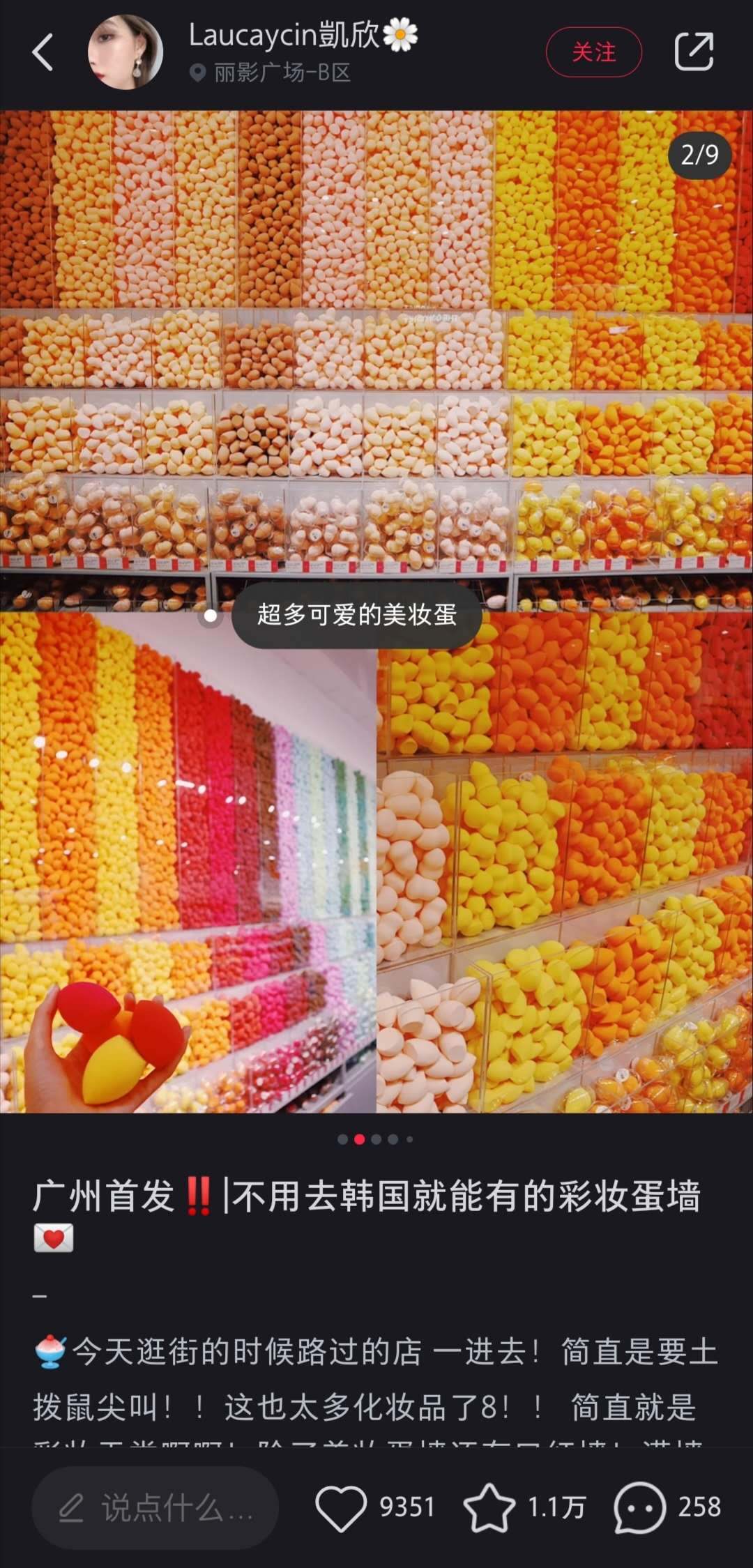

许多人记住调色师都是从美妆蛋墙开始。团队想体现调色师的品牌理念,用比较柔软、没有嫌隙感的东西来表达,所以选了美妆蛋。

WOW COLOUR会根据门店所在地,结合当地特色设计店铺,或是匹配以“完美星球”等不同主题。之前也曾根据店铺主打品牌设定视觉形象,例如深圳万科里的3.0门店就有橘朵的WOW GIRL打卡点。

社交媒体思维还决定了彩妆集合店以线上为主要宣传阵地,不仅和KOL、红人们保持着密切联系,还会经常举办线上活动吸引消费者参与。

调色师近日的试色官招募活动就是邀请粉丝体验新品,同时鼓励用户自主传播,增加品牌曝光度。WOW COLOUR还在尝试用微信小程序铺设私域流量。

优化体验的另一做法是淘汰传统导购(BA)。

在消费者在社交媒体上自我完成彩妆教育的情况下,导购的存在感越来越弱。目前调色师只在店内配备专业彩妆师和常规运营人员。WOW COLOUR也有类似策略,消费者在不被打扰的情况下随意逛,一旦需要员工介绍,BA才会出现。

有了这些新策略,彩妆集合店和传统快时尚业态比起来生存能力更强了。

其实快时尚服装在近两年的改革中也开始用到相似思维。

例如Zara在2018年提出“精准时尚”这一概念,意味着用数据和互联网思维管理客户、库存、物流和产品设计。现在在小红书和抖音上,还会经常看到红人的Zara、H&M穿搭教程、新品试穿。H&M甚至开始引入多品牌策略,在个别店铺里售卖其他品牌的产品,力求多样化。

深究快时尚服装衰退的原因,并非策略更迭慢、前期开店猛这么简单。更重要的是质量较差不耐穿、时尚度下滑、淘宝服饰压制生存空间,导致消费者对产品失去信任和兴趣。

而对于快时尚彩妆来说,面向的客群更广、品质和市场需求目前也都保持着较好水准,这赋予了它们更好的抗风险能力。

睿意德租赁服务部总经理杜斌认为,谨慎来看,彩妆行业短时间内不会没落。“彩妆几乎是全民都会用的东西,预计未来彩妆只会越来越细分,做得好的品牌会越来越好,会有更多头部出来。”

不做丝芙兰,做自己

可以想象,更多好品牌的出现,势必又会产生渠道争夺战。不止是新兴美妆集合店深知品牌组合的重要性,曾经是行业标杆的丝芙兰也在近年来越来越注意到了国货美妆对于市场份额的诱惑力。

这个背靠奢侈品大集团的集合店鼻祖开始引入玛丽黛佳这样的国货品牌。在丝芙兰正发力中国市场、加速开店的情况下,不排除继续增加彩妆比重的可能。

但对于调色师和WOW COLOUR等集合店来说,丝芙兰未必是最好的目标。

中国彩妆集合店可以有更多自己的特色。和外资相比,它们在国货品牌爆发的背景下诞生,品牌组合也渗透着重视国货、聚焦平价的属性,这可能更有利于渠道下沉。

此外,中国彩妆集合店在社交媒体主导、主力消费者换新的时代背景中诞生。它们在未来的运营策略中,结合对私域流量和快速更新的品牌组合,营销玩法也有可能会更灵活和接地气。

这些差异都决定了中国本土美妆集合店走的是更有强烈本土市场特色的路。

必须承认的是,目前国内彩妆刚爆发不久,市场环境和新兴品牌的成长体系都相对粗放,本土彩妆品牌也面临较快的迭代。

这种环境下很难培育出如欧美市场一样的强势品牌。对于那些有深耕中国市场、有更长远计划的品牌来说,从彩妆集合店借力只是它们现阶段的一个生存方案。

但对于彩妆集合店来说,需要它们的品牌会一直存在。在这样一个蓝海市场,先吃螃蟹的调色师和WOW COLOUR未来必定会面临更多新对手的挑战——抢品牌、抢位置、抢大家都想要的客群。

在实体零售所有竞争中,重中之重的一直是店铺位置。

彩妆集合店目前都集中在重点城市核心商圈的热门购物中心,人流量最大的地铁层,或是一楼四角处最显眼的地方。调色师初期在收到几百家入驻邀约、根据匹配度进行门槛筛选后,只有300个左右合适的位置。

而位置的竞争,往往强调了企业的资金、资源和供应链精细化运营的能力。这也是为什么调色师和WOW COLOUR可以快速扩张,它们背后都有强大的零售集团支撑。“基本我们想要的位置没有拿不到的。”迮琳说。

因此彩妆集合店领域的门槛并不低,小规模的企业如果想入局,很有可能会因为位置战的壁垒长期停留在小而美的阶段。

对于彩妆集合店这一业态来说,组货能力也十分重要。

钱坤认为,如今中国市场一年能涌现成百上千个彩妆品牌,而且各有创新和差异。这就需要集合店筛选出能满足不同需求消费者的一盘货,价格还不能太高。同时要保证有一定的网红爆品、独家品牌。“这些货需要是消费者认可的品牌,而且价格不能太和其他渠道差太多。”

在选货方面,调色师采用买手制,货品定位是平价、知名的全球彩妆品牌。

据了解,调色师每个月会根据自己的全球彩妆品牌库初筛,拿到新品牌和单品后进行内部团队的百人盲测。买手们会根据使用体验、试色官反馈等做分析报告,经过讨论和投票后再去部分店铺中售卖,测试市场反馈。通过测试期的品牌才会正式在全国店铺中进行动态配置、正式销售。这一套流程下来基本在一个月左右。

WOW COLOUR则是定位颜值彩妆、国际护肤和海外小众。在选择合作品牌时,会更看重合作品牌的长期发展能力,根据品牌价值主张、产品开发能力,原创能力等综合因素考量。

彩妆集合店业态的出现也为疫情期消费市场的迅速复原做出了一份贡献,它们再次刺激了美妆产业生态体系的运转。

尤其是在疫情后时代,上海、广州等城市都在抓好常态化疫情防控的同时,大力发展在线新经济,加大新基建投资力度,以“五五购物节”“首店经济”等为抓手,促进消费回补和潜力释放,同时也更加专注于转变经济发展方式,把满足国内需求作为出发点和落脚点。

新型业态的爆发不仅能带动消费,还能凭借多触点调动全产业链的积极性,起到了稳消费和稳经济大循环的作用。

评论