记者 |

编辑 | 金淼

当地时间8月2日,西门子医疗宣布将以164亿美元的价格收购美国瓦里安医疗系统公司。在提供癌症肿瘤及其他重大疾病诊断及治疗解决方案领域,瓦里安名列前茅。

作为与医科达齐名的全球放疗设备商双寡头之一,瓦里安在与西门子医疗合并之后仍将保留自有品牌,而加强版的西门子医疗预计将在营收排名上反超老对手GE医疗,挤入全球医疗器械公司前三甲,仅次于美敦力和强生。

虽然该合并案最终还需要瓦里安股东会以及欧盟反垄断机构的批准,西门子医疗也预计该笔交易直到2021年上半年才能最终完成,但考虑到西门子医疗164亿美元的收购价格比瓦里安上周五130亿美元的市值溢价近四分之一,以及医疗器械市场仍相对充分的竞争格局,该笔收购案被半道截胡或者被反垄断机构叫停的可能性并不大。

收购

“此次两家业界领先的医疗公司进行合并,使我们一次性在两个层面得到飞跃:公司抗肿瘤实力的飞跃以及在健康医疗行业内影响力的大幅度提升。收购也兑现了我们上市时塑造世界医疗行业的承诺。”在8月2日当天主持主题为“一步两飞跃”的电话会议时,西门子医疗首席执行官孟天齐(Bernd Montag)显得尤为踌躇满志。

孟天齐的大手笔也同样在第一时间得到了母公司西门子集团的大力支持。“通过收购瓦里安,(西门子医疗)将成为世界上肿瘤治疗领域的领先企业,西门子作为控股股东坚定且长期地支持公司发展”,西门子集团副首席执行官博乐仁(Roland Busch)在当天表示道。博乐仁也确定为西门子集团现任首席执行官乔·凯飒(Joe Kaeser)的接班人,并将在至少未来五年内领导整个西门子集团。

来自母公司的支持对于收购瓦里安这笔交易极为重要。164亿美元的价格不仅刷新了今年以来医疗领域并购案的最大交易金额,同时也是整个西门子集团有史以来最大的收购案。

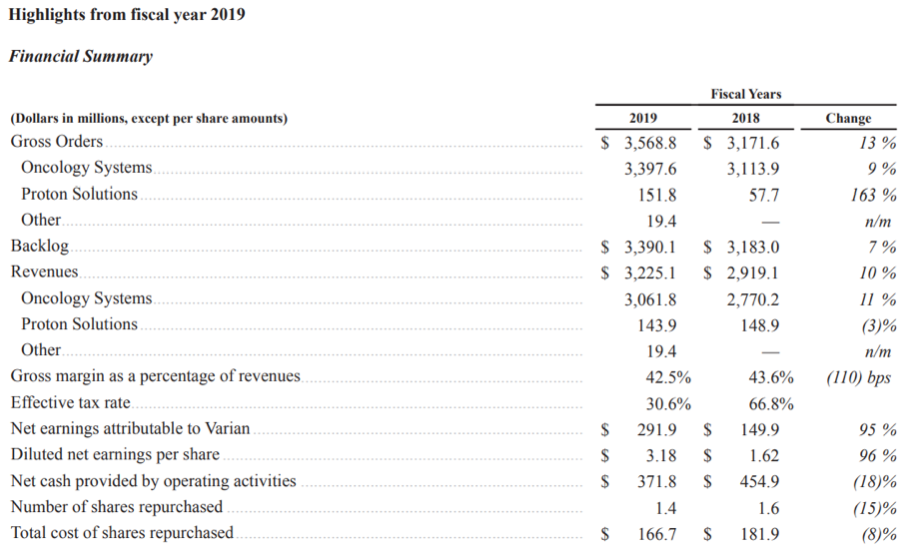

瓦里安作为医用高能直线加速器的发明者和领头羊,瓦里安凭借在美国本土市场和日本市场的强势,力压瑞典医科达始终把持着全球放疗设备50%的占有率。瓦里安2019财年32.25亿美元的营收也远超过医科达15亿美元的营业收入。

与过去数年内维持在营收个位数增长的西门子医疗不同,瓦里安借助着在AI放疗软件、放射科信息管理系统等子领域的发力,每年营收增长率均超过10%。得益于其较高的成长性,瓦里安38倍的市盈率也明显高于标普500指数18倍市盈率的平均值。

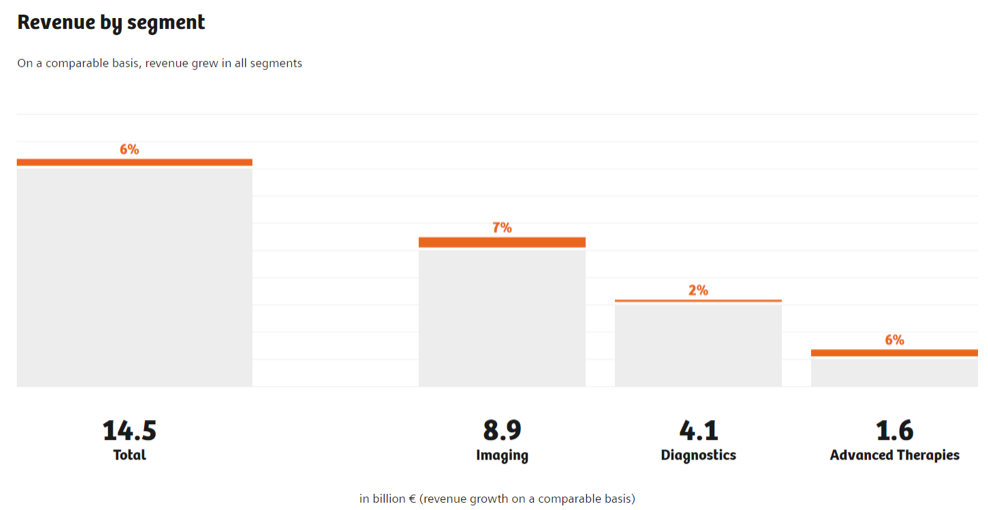

除了直接推动业绩进一步增长之外,吃下瓦里安对于西门子医疗更大的意义则是对于其临床治疗业务的补强。之前在2017年,西门子医疗进行了大规模的组织架构调整并形成了如今影像诊断(Imaging)、实验室诊断(Diagnostics)、临床治疗(Advanced Therapies)三大业务的格局。

数年以来,西门子医疗的大部分精力都花费在整合实验室诊断业务资源。此前2006年至2007年期间,尚未单飞的西门子医疗在不到两年时间内连续以15亿欧元吃下美国德普诊断(DPC)、以42亿欧元购得拜耳集团诊断业务、以及以70亿美元收购美国体外诊断公司德灵诊断(Dade Behring)。在磨了十年的剑之后,西门子医疗最终在2016年推出了全自动生化免疫分析系统Atellica解决方案。

如果说影像诊断业务是看家绝活,实验室诊断业务是新修炼而成的招式,那么临床治疗业务显然就是三大业务中最后的那块拼图。

一直以来,临床治疗业务一直扮演着无足轻重的角色。2019年财年,临床治疗业务录得16亿欧元的营收,远逊于影像诊断89亿欧元的营收以及实验室诊断41亿欧元的营收。与颇小的体量相对的则是巨大的增长潜力。

根据西门子医疗在2019年财报中的预估,得益于全球人口老龄化,全球肿瘤患者数量将从2010年的1400万上升至2030年的2500万,肿瘤治疗的市场规模届时将达到200亿美元。瓦里安在年报中也同样预计,占据肿瘤治疗市场半壁江山的放疗市场未来的年复合增长率将稳定在6%至10%之间。

在西门子医疗于8月3日公布的第三财季报告也反应了临床治疗领域受到新冠疫情冲击程度最轻的特点。4月至6月间,西门子医疗的临床治疗业务营收同比下滑了1.8%,明显优于影响诊断业务3.3%以及实验室诊断业务15.9%的同比跌幅。

事实上,西门子医疗自从2018年3月独立上市以来唯一的并购活动便是发力介入治疗,并以11亿美元的价格收购了美国机器人辅助血管介入治疗公司Corindus Vascular Robotics。虽然11亿美元无法与收购瓦里安的164亿美元相提并论,但是彼时Corindus 的年营收仅有1100万美元甚至还处于净亏损状态。

相比于亏钱的Corindus,孟天齐相信收购瓦里安除了能够强化西门子医疗的临床治疗业务、与现有的影像诊断和实验室诊断业务实现肿瘤预防、诊断、治疗全覆盖之外,瓦里安和西门子医疗还能在2025年之前产生高达至少3亿美元的协同效应。

其实早在2012年,西门子医疗便和瓦里安达成了战略合作伙伴关系。双方在美国市场长期共享销售信息数据,并互相享有销售代理权,以向客户机构直接提供肿瘤领域全覆盖的一揽子解决方案。

与在临床治疗业务瘸腿、且增长相对乏力的西门子医疗类似,瓦里安十余年以来同样试图摆脱靠医用直线加速器一招鲜吃遍天的单一商业模式。

无论是2019年先后收购的冷冻和微波消融技术供应商Endocare,还是涉及栓塞治疗和微波消融技术的杭州艾力康,瓦里安通过频繁收购在放疗业务之外另行成立了质子解决方案业务和介入解决方案业务。遗憾的是,质子治疗和介入治疗业务均未取得预期成果。2019财年,瓦里安传统的放疗业务仍占到了营收95%的绝对大头,该年瓦里安售出了439台医用直线加速器,而质子治疗系统的销量则是6台。

野望

西门子医疗与瓦里安抱团各取所需,不仅是双方对于2018年飞利浦医疗和医科达签署战略合作备忘录的积极回应,对于西门子医疗而言,更是公司独立上市以来对外扩张的头炮。

早在2014年,西门子集团首席执行官凯飒便高调公布了《愿景2020》战略,计划通过将子公司分拆上市以解决西门子集团臃肿庞大的大公司病。独立上市的子公司不仅将拥有更大的自主决策权,还能更灵活地通过资本市场实现各自领域的收购活动。

之后,专注于风电的西门子歌美飒、聚焦于能源领域的西门子能源、西门子医疗,甚至是计划与阿尔斯通合体的西门子轨道交通业务均被分拆。不过在这一堆西门子的孩子之中,最成功的无疑还是西门子医疗。

西门子医疗上市当天便以42亿欧元的融资额刷新了新世纪以来德国法兰克福证交所的IPO记录,但是刷新记录显然还无法令孟天齐感到满意。

就像战舰下水仪式上香槟瓶子没有砸开一样晦气,西门子医疗上市那一天的小插曲似乎就预示着其坎坷的资本市场道路。

2018年3月16日,就在西门子医疗即将上市交易前的一刻,法兰克福证交所的Xetra交易软件出现了长达40分钟的故障。聚光灯下的孟天齐不得不靠着曾经的职业男篮经历和当日嘉宾德国国门诺伊尔进行了半小时的尬聊活动。

“通过上市我们获得了必要的灵活性,为未来的增长打下了基础”,在故障被排除后,孟天齐的致辞主题其实只有一个:在甩掉了傻大笨粗的机械能源业务之后,单飞的西门子医疗凭借着医疗股普遍更高的估值才有能力应对医疗市场的整合大潮。这一浪潮也被西门子集团首席执行官凯飒称为“Merger Endgame”,收购的终局之战。

根据英国医疗行业咨询公司Evaluate Vantage的数据显示,在这一并购浪潮最高峰的2015年,251家总市值高达1300亿美元的医疗企业易手,其中就包括美敦力以429亿美元天价吃下柯惠医疗。该笔并购案至今仍是医疗行业的纪录保持者。

彼时,西门子医疗的老对手飞利浦医疗科技也已经在两年之内连续收购了VitalHealth、Volcano、Forecare、EPD、Spectranetics、RDT等包括介入治疗、成像系统、健康管理在内的一系列供应商。

不过,面对着行业的整合浪潮,西门子医疗单飞以撬动资本市场并充实收购能力的如意算盘,其实只打响了一半。其中的关键便是仍被低估的市值。

西门子医疗440亿欧元的市值虽然已经与戴姆勒(梅赛德斯奔驰母公司)、巴斯夫等行业巨头旗鼓相当,但是若与营收相近的GE医疗相比仍有巨大的提升空间。制约西门子医疗更进一步的症结则在于其至今无法挤入德国Dax指数构成企业名录。

由于母公司西门子集团作为控股公司持有西门子医疗85%的股份,日交易量偏低、可交易股比过少等因素使得西门子医疗至今仍被法兰克福证交所拒之于Dax门外,即便西门子医疗单论市值已经是德国上市企业前十强。

在以股指基金等被动型基金占据主导地位的欧洲金融市场,挤入指数构成企业往往将带来企业市值的快速提升,也将使得西门子医疗与母公司西门子集团完全平起平坐。一个珠玉在前的典型案例便是在Dax30中占据两席、以透析起家的费森尤斯集团和单独拆分出来的费森尤斯医疗。

如今借助收购瓦里安的契机,西门子医疗在资本市场上问题似乎即将迎刃而解。孟天齐以及首席财务官史密茨(Jochen Schmitz)已确任公司将通过现金形式以每股177.5美元的价格收购瓦里安所有股份。其中所需资金中的一半将通过增资扩股的方式筹措,届时西门子集团持有的85%股份将被稀释到72%。“现在进入Dax只是时间问题了”,孟天齐在接受《南德意志报》采访时如是说到。

颇为讽刺的是,就在孟天齐公布收购瓦里安这一利好消息的次日,西门子医疗股价就迎来了一轮下跌。8月3日,西门子医疗股价当天跌去了6.24%,报收41.05欧元/股。如果考虑到当天Dax股指上涨了2.7%,相当于西门子医疗跑输了大盘一个跌停板。截至8月4日发稿,西门子医疗股价仍在下跌,并一度跌破40欧元/股关口。

相比于西门子医疗强调的放疗业务成长性与协同效应,资本市场反应冷淡的主要原因仍是偏高的收购价格。164亿美元的报价相当于瓦里安2019财年40倍的净利润或者是50倍的净现金流,考虑协同效应之后约3.5%的资本回报率至少在资本市场也难言亮眼。

德国第二大银行德国中央合作银行(DZ Bank)甚至将该交易与2014年西门子收购页岩气设备商Dresser Rand相提并论。这笔价值76亿美元的交易也是西门子历史上仅次于收购瓦里安的第二大并购案,但事后证明是个灾难。

除了出于对大规模并购的历史性恐惧之外,西门子医疗和瓦里安在新冠疫情肆虐的第二季度(第三财季)也均未交出令人满意的答卷。

相比于在疫情期间赚得盆满钵满的德尔格,西门子医疗二季度营收同比下跌了7%,税后利润同比下跌25%;而产品结构更为单一的瓦里安营收则同比缩水了16%,营业利润同比下跌达41%。

可以确定的是,在新冠疫情至今仍未得到彻底控制的欧洲以及疫情始终失控的美国,无止尽的非紧急肿瘤诊疗延后以及财政状况吃紧的医疗机构对于西门子医疗们的负面影响,仍将持续很久。

评论