文丨李迅雷@中泰证券

直接融资比重低与券商强弱有关?

早在1996年,我便对中美直接融资的比重做比较,同时还研究了美国前五大投资银行的资产负债表,发现中国直接融资与间接融资之比只有1:9,而美国大约为8:2。同时,中国所有券商的总资产之和不及美林的十分之一。故当时我认为中国资本市场发展空间巨大,券商的规模有望大幅提高。

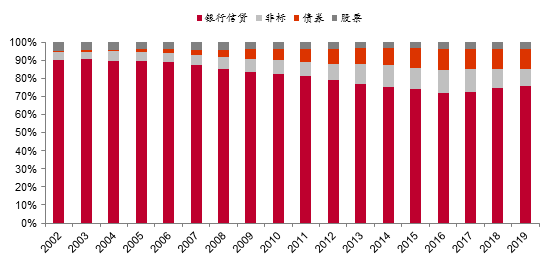

但那么多年来,我国的直接融资比重依然没有显著提高,大约占社会融资总额的比重在15%左右,其中股权融资占比只有5%左右,这也是过去30年来中国金融改革的痛点所在,即中国资本市场服务实体经济的功能还亟待提升。那么,是否通过做强做大券商,就能提高直接融资比重呢?恐怕还没有那么简单。

中国社会融资结构(剔除政府融资后的社融存量占比%)

来源:人民银行,中泰证券研究所

事实上,我国这些年来的直接融资规模也不算小,从A股的总市值规模看,我国在全球排名第二,与GDP的排名一致。更何况A股的发展历史才30年,而美国资本市场发展历史已经超过230年了。

直接融资占社会融资比重不高的另一个原因是间接融资规模过大,使得我国的社会融资规模更大,2019年达到250多万亿,增速超过10%,分母偏大使得直接融资比重偏低。

这实际也反映出经济增长的质量问题,即我国GDP创造需要两倍以上的M2余额,美国的这一比例长期以来维持在70%左右,今年为了应对疫情,无限量释放流动性,该比例才上升的80%以上。

因此,降低间接融资规模,也就是企业和居民部门降杠杆,可能也很重要,即改善供给的结构,属于供给侧结构性改革的范畴。而目前来看,似乎很难做到,毕竟疫情导致经济下行,更需要银行的融资支持。

此外,还有一个不容忽视的因素是社会信用文化和法律体系。纵观全球主要经济体的融资结构,会发现两点:第一,大陆法系国家的直接融资规模通常都做不大,中国的法律基础是大陆法系;第二,与之相关的,非英语地区的直接融资比重通常比较低,如日本与欧洲国家;与之相反的,如美国、英国和中国香港等。

我国的社会信用链较短,使得全社会对银行的依赖度极高,如银行贷款主要靠抵押贷款,信用贷款比重低;又由于长期以来的刚兑,使得企业和居民部门的钱绝大部分都留在银行体系内(包括表内与表外)。

因此,要提高直接融资比重,打破刚兑非常重要。今年以来,银行理财的净值型产品规模越来越大,使得居民理财资金流向公募基金的比重明显上升,公募产品的发行规模大幅上升,这有利于直接融资比重的上升。

券商强强联合就能做大?

如前所述,中国股市创立之初,券商的资产规模的确非常小。如今,中美投行之间的差距确实有了大幅缩小,但差距仍比较大,如根据2019年的年报,国内最大券商中信证券的净资产规模,大约是高盛的25%、摩根斯坦利的29%;净利润分别是后者的21%和20%。

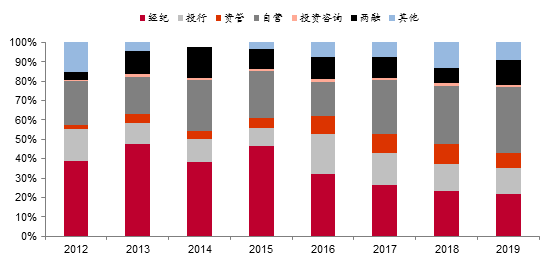

从我国券商的收入结构看,从2012年至2019年,经纪业务的平均收入的占比有明显下降,即从40%左右下降到20%左右,而自营收入的占比显著上升,说明券商的自有资本金规模在不断扩大。

我国券商行业收入结构(%)

来源:证券业协会,中泰证券研究所

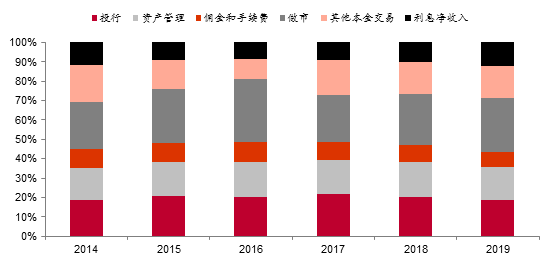

而在高盛的收入结构中,做市商业务的收入占比最高,接近总收入的一半。因此,我国券商差距主要在资本实力、杠杆水平、资本交易及资本中介能力上。

首先看资本实力。根据2019年报数据,高盛、大摩、小摩净资产分别是中信证券的3.9、3.5、11倍。其次看杠杆水平。2019年末,中信杠杆为4.79倍,高盛、大摩、小摩分别为10.80、10.83、10.28倍,因而在ROA相当情况下,美国投行的ROE高于中信。第三看资本交易及资本中介能力。如高盛收入结构中,接近一半来自做市以及其他本金交易,对应是FICC、股权做市,以及衍生品等业务,这是未来国内券商着力需要提升,也是需要使用资本并且加杠杆的方向。

美国高盛收入结构(%)

来源:彭博,中泰证券研究所

总体来看,美国的金融监管比我们要宽松,如杠杆率水平比我国高,资本中间业务和衍生品业务方面的限制也相对少些,如做市和场外衍生品业务等。这些方面都不是我们短期能够模仿的,毕竟资本市场的成熟度有较大差距。

因此,我国通过强强联合,打造中国的“高盛”有可能吗?单纯从业务构成看,有一定难度。首先,我国券商的传统业务,即经纪业务的收入占比在缩小,强强联合,可以使得经纪业务的网点数量扩大,但这块业务的未来价值量似乎还会收缩,因为一方面是机构的占比会上升,另一方面,互联网的应用会越来越普遍,实体网点的价值会缩水。

从投行业务看,券商这块业务对人才和客户资源的要求比较高,从历史上券商的合并案例看,合并后的券商在承销规模和家数上似乎没有特别优势。这可能是合并导致人才的“挤出效应”。实际上,自营业务、资管业务等对人才依赖度较高的业务,强强联合模式都容易导致人才流失。

从过去国内券商的合并案例看,大部分都发生在一家投行出现重大违规,或资不抵债,或出现流动性危机的时候,被另一家券商合并。而通过行政方式合并的,从若干年以后看,似乎不达预期目标。

从国际案例看,优势互补的合并案例比较多,如JP摩根和大通银行合并,美林与美国银行合并等。因此,目前纯粹以投行为主营业务的金融企业越来越少了。记得2007年的时候,国内某券商要兼并一家美国投行,当时中美股市都如日中天,要达成交易的成本很高。后来遇到次贷危机,最终摩根大通以低得惊人的价格收购了此公司。可见,市场泡沫大的时候,不适宜并购。

通过上述分析,我认为目前国内券商之间的强强联合不太可行,即很难达到1+1大于2的效果。即便是某些“出事”的大券商被另一家大券商合并,从日后看,也不见得能做大,甚至有可能出现1+1小于1的现象。比较可行的或许是强弱联合的模式,即以强带弱,实现资源、平台和人才之间的互补。

此外,让银行设立注册证券公司是做大券商的一种捷径,但目前《商业银行法》规定,商业银行在国境内不得从事信托投资和证券经营业务,故设立的证券公司如何与母公司之间划清合规的边界,确实是一大难点。而且,目前已经具有银行背景的券商似乎也没有在头部券商之列。

如何做强做大券商?

通过并购方式来整合券商,肯定是做强做大券商的一大捷径。接着上面的券商购并这一话题,提出一个问题:现阶段是券商并购的好时机吗?

从券商的历史估值(PE和PB)变化的角度看,到8月7日,PE的中位数为36倍,并不算便宜,因为历史的最低位是在2015年9月的12.2倍,但也算是处在历史的估值偏低位置,从PB看,为1.89倍,历史最低的估值是2018年10月的1.07倍。对比一下美国的头部券商高盛,当前PE只有13倍,PB不足0.8倍,即低于净资产;摩根斯坦利的PE和PB也分别只有8.7倍和0.9倍。

国内上市券商估值水平中位数变化走势

数据来源:WIND,中泰证券研究所

因此,从估值的角度看,目前通过A股市场收购券商的最佳时机已经过去,股市比较低迷的2018年可能是一个最好的时机,甚至今年第一季度的时机或许更好些。当然,如果要通过行政方式合并的话,就另当别论。

不过,当下不少A股上市券商都有对应的H股,而且H的折价率通常还非常高,有的甚至超过50%,从估值角度看,有的PE和PB都低于A股券商的历史最低点,若通过A+H的方式一起并购,可以显著降低成本。

但国内机构投资者可以直接买入港股吗?似乎受到外汇管控等诸多限制。因此,做强做大券商,拓展券商的全球业务,还是要加快人民币国际化的进程。美国、欧盟、日本的跨国企业能够顺利开展跨境业务,还是与本币是国际货币有关。我认为,在当前条件下,加快人民币国际化的步伐非常必要,不能再等了,风险与收益总是匹配的。

此外,现行的券商客户资金第三方存管模式应该终止,因为它是我国证券市场特殊时期的产物,不符合全球资本市场的惯例,应该改为“证券公司客户及交易结算资金由证券公司专项存管在商业银行”。因为第三方存管的结果,实际上是银行共享了券商的客户资源,其结果是过去15年来,银行业的发展快于证券业,直接融资的规模远远落后于间接融资规模的膨胀。

因此,营造金融市场的公平公正的竞争环境非常重要,包括去行政化、打破刚兑、放松管制等。只有高度市场化的环境,才有利企业的茁壮成长。例如,我们的日常支付,都已经很少用到现金或银行卡了,因为手机支付更便捷。那么,这样便捷的支付方式是谁提供的呢?是那些拥有公司股权、做着财务自由梦想、每天晚上自愿加班的互联网企业年轻人。

高盛是合伙人体制,国内的会计师、律师事务所、咨询机构等也大多采取了合伙人体制,因为这类企业的共同特征是主要靠人才开展业务、获得收入,而不是靠生产流水线、靠存贷利差。因此,要打造中国的高盛,中国投资银行的航母级企业,而券商作为高度市场化的企业,即便不搞合伙人制,能否也能推广股权激励机制?

随着注册制试点的推进、多层次资本市场的完善以及银行理财产品刚兑的逐步打破,中国的资本市场确实迎来了历史上最好的时代,相信今后将会有越来越多的银行端客户,会把其资产从目前的2-3%提高到10%甚至20%配置到资本市场,各类保险资金、养老金等长期资本进入资本市场的规模也会越来越大。唯有高度市场化的投资银行、资产管理机构等参与主体,才能在资本市场这一时代变迁做强做大。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论