文|面包财经

尽管进入2020年以来,全球经济遭遇了新冠疫情的剧烈冲击,房地产行业承压,龙湖集团仍然交出了一份稳健的中期业绩报告。逆市增长,核心指标超出市场预期。

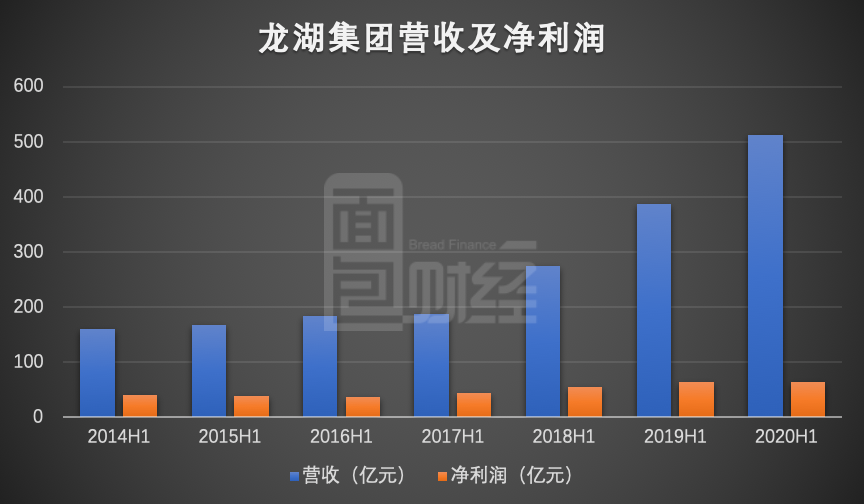

营收利润创新高。上半年营业收入511.4亿元,同比增长32.6%,净利润63.4亿元,同比增长0.45%;核心净利润52.7亿元,同比增长12.1%。

财务稳健。负债率持续下降、流动性充裕;融资利率下行,平均借贷成本低至4.5%;信用状况优异,成为行业内唯一的境内外全投资级民营房企。

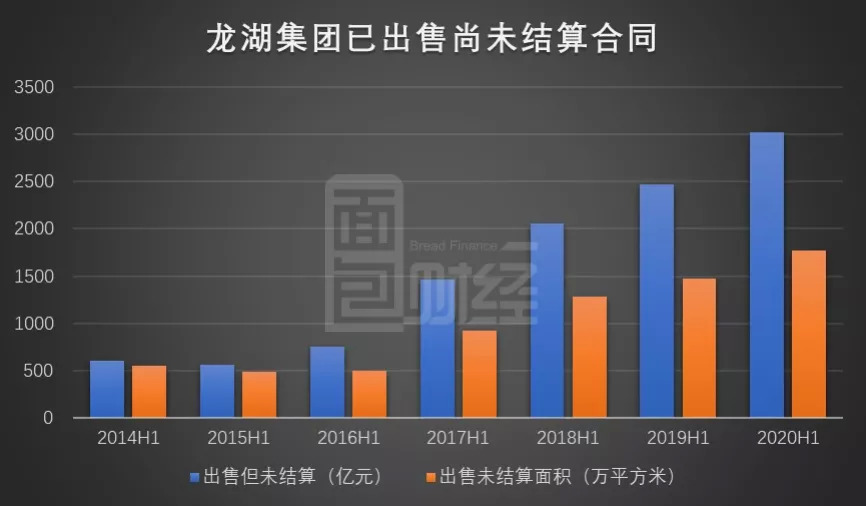

未结算合同销售额显著增长,锚定后续业绩增长。截至2020年6月底,已售出未结算的合同销售额为3021亿元,同比增长22.31%。

土地与项目储备充裕。截至2020年6月底,土储面积7354万平方米,大部分位于一二线城市。

财务稳健,净负债率持续下降

2016年年底,相关会议提出“房住不炒”定位,要求充分发挥房地产企业的实体经济属性,降低其金融属性来支持经济发展。

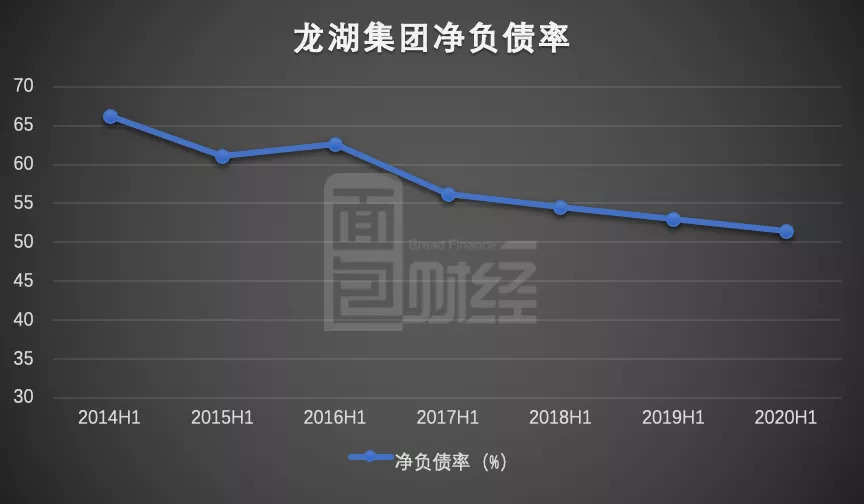

梳理历史财务数据发现,龙湖集团一直坚持克制谨慎的财务策略,2016年上半年至2020年上半年,龙湖集团净负债率持续下降,累计下降11.3个百分点至51.4%。

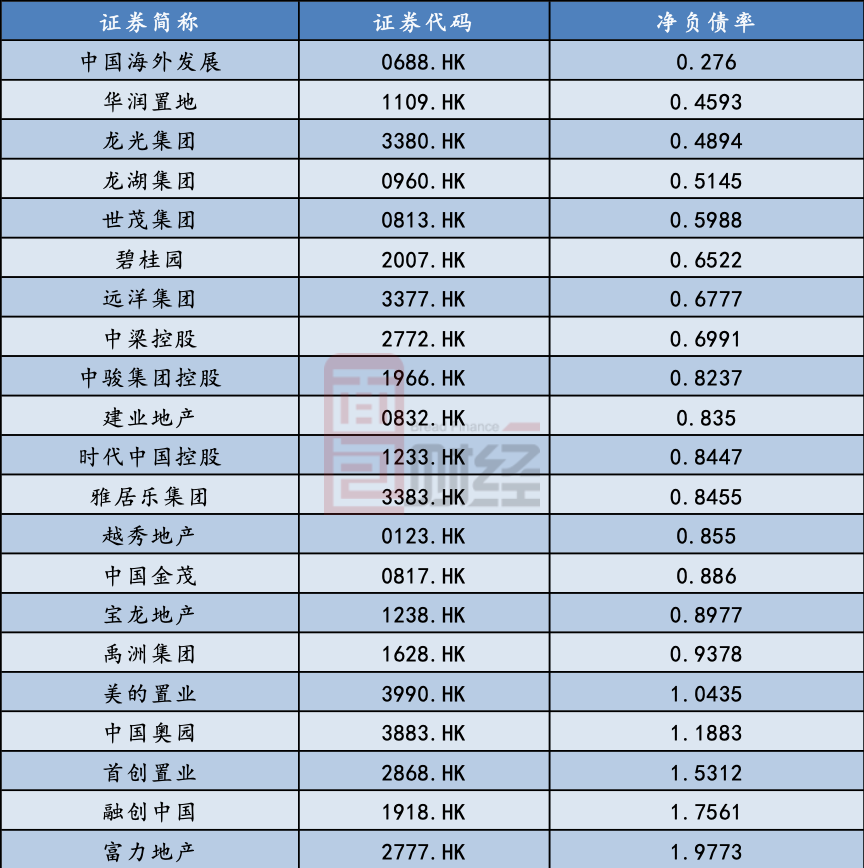

当前,龙湖集团已经成为净负债率最低的大型民营房企之一。截止8月26日,在已经发布2020年中期业绩的港股大型民营房企中(市值1000亿港元以上),龙湖集团净负债最低,远低于行业均值及中位数。

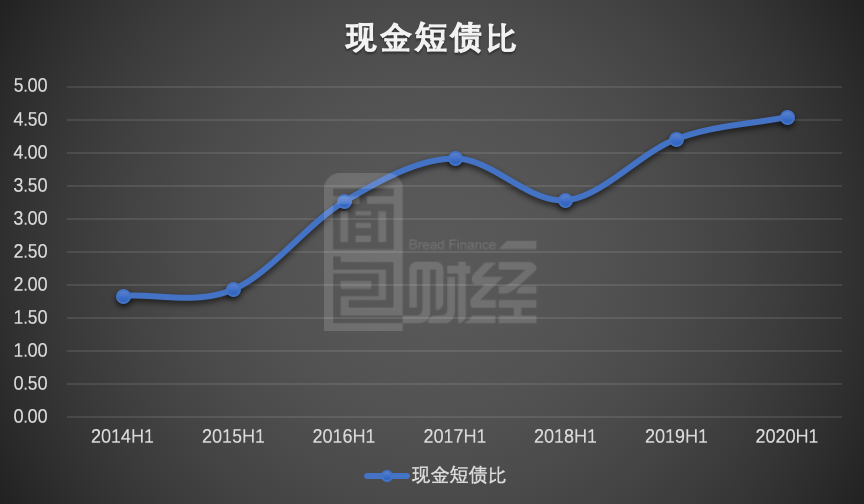

除了净负债率下降之外,随着债务结构优化、销售回款加速,龙湖集团的流动性更为充裕。截至2020年6月30日,公司在手现金784亿元,现金短债比达到4.55倍。

如上图所示,2015年之后,龙湖集团的现金短债比逐年提升,在2019年上半年之后维持在4以上的高位。

融资成本下行:长年期、低票息刷新业内记录

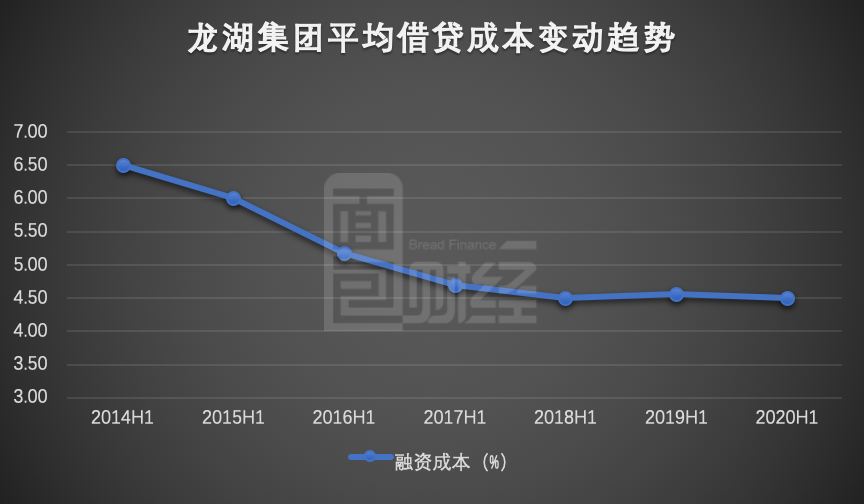

报告期内,龙湖集团的平均借贷成本保持在4.5%的低位。

梳理历史数据发现,2014年之后,龙湖集团的平均借贷成本逐年下降,2017年上半年首次低于5%。此后,则稳定维持在4.5%左右的低位。

龙湖集团融资成本保持低位,一个重要原因是,在融资渠道上主要选择债券、开发贷、银团贷款等主流方式,很少使用非标、信托等受宏观调控影响较大的高成本融资方式。

龙湖集团今年上半年债券发行利率和期限结构上的优势相当显著。

2020年1月,成功发行6.5亿美元票据,其中2.5亿美金为7.25年期,票息3.375%;4亿美金为12年期,票息3.85%,创下中国民营房企“最长年期”和“最低票息”双纪录。

此后,又在境内成功发行28亿元公司债券及30亿元住房租赁专项公司债券,票面利率3.55%至4.2%,期限介于5至7年。

龙湖集团在融资成本上有显著优势,2018年之后,无论是人民币还是美元债券,龙湖集团的债券发行利率均维持低位。

龙湖集团当前的债券发行利率已经逼近大型央企的水平。

以央企保利地产做比较,2020年6月发行的5亿元人民币债券,票面利率为3.78%,与龙湖集团今年上半年发行的人民币债券处于同一利率区间。

融资成本下行背后:境内外全“投资级”民营房企

龙湖集团能够以低成本融资,更深层次的原因在于良好的信用和稳健的财务状况。

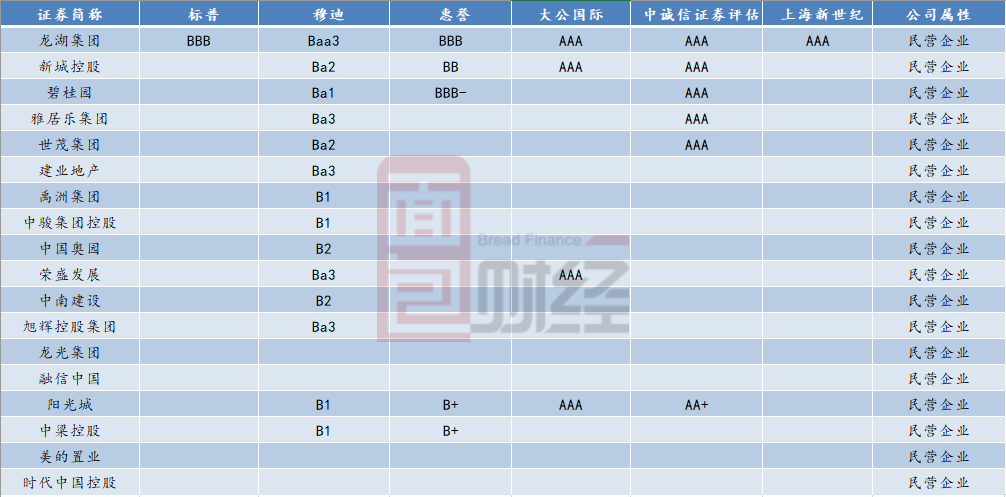

目前,国际三大评级机构标普、穆迪和惠誉给与龙湖的最新评级分别为BBB、Baa3、BBB。同时,国内三大评级机构大公国际、中诚信证评、新世纪也均给予龙湖“AAA”评级。龙湖也成为行业内唯一的境内外全“投资级”民营房企。

龙湖集团受到金融市场认可,不仅仅得益于当前的实力,也源于长期的信用积累。

2020年业绩发布会上,龙湖集团首席财务官赵轶解释保持低融资成本的“诀窍”时,表示:

“我们非常珍惜自己的信用。龙湖虽然是一家民企,但是即使是在2008年金融危机时银行希望我们可以展期来帮助我们渡过难关,我们依然没有选择展期,我们每一笔贷款要么到期还,要么提前还,而且大部分都是提前还”。

这不仅让龙湖赢得了金融机构和海内外投资人的信任,还令其获得信用和低融资成本红利。

“在这个资本密集的行业,融资成本低,可以对战略形成巨大支撑。所以不管未来的融资环境怎么变化,龙湖还是有稳定器的,只要有正常的融资渠道在,我相信我们的融资策略能够支撑公司未来的发展”。

四大航道协同发展,业绩持续增长

稳健的财务状况来源于业绩的强劲增长,同时也推动业绩进一步增长,形成良性循环。

翻查历年中报,龙湖集团在过去多年保持了持续的营收与利润增长。

业绩报告及业绩发布会的信息显示,龙湖集团目前已经形成较为稳定的四大主航道业务,包括地产开发、商业运营、租赁住房及智慧服务。

地产开发方面。2020年上半年,龙湖集团已售出但未结算的合同销售额为3021亿元,同比增长22.31%;已出售未结算面积1770万平方米,同比增长20.41%。

房企签约销售额转化为报表营收和利润一般需要较长周期,大额且显著增长的未结算金额,预示着未来营收和利润增长有着相当的确定性。

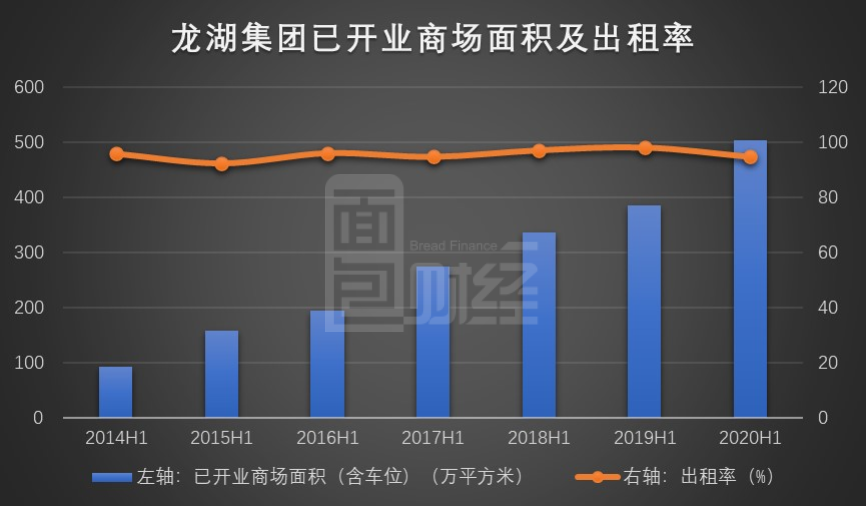

商业运营方面。目前龙湖的投资物业集中在20多个有地铁的城市,业态主要为商场。2020年1-6月,公司物业投资业务实现不含税租金33.6亿元,同比增长30.4%,商场占比77.4%。

截至2020年6月30日,龙湖集团已开业商场建筑面积为378万平方米,整体出租率为94.7%,依然维系较高水平。

2020年下半年,预计有8个项目完工并开业。未来投资物业的租金收入将作为公司稳定且持续的收入来源,流动性上将更加宽裕。

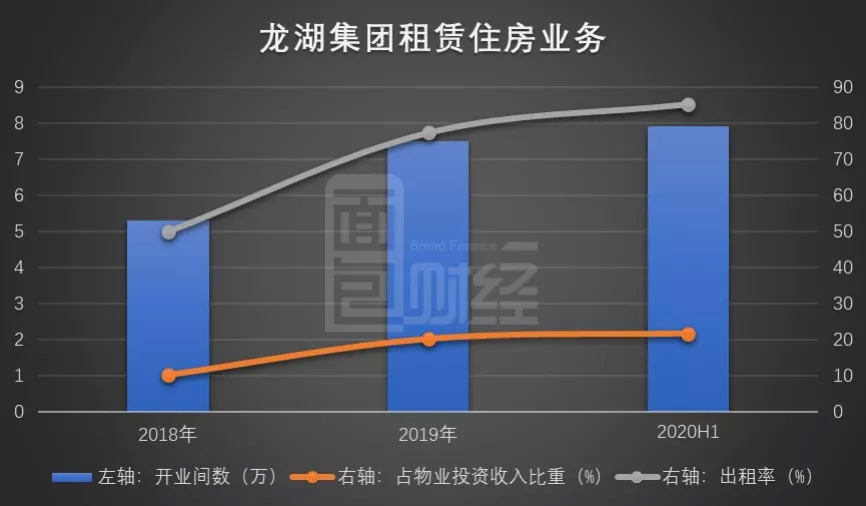

租赁住房业务方面,近三年保持快速的持续增长。

“冠寓”作为公司旗下租赁住房品牌,于2016年起步。截至2020年上半年,已在北京、上海、深圳、杭州等一二线城市开业运营。目前“冠寓”全国开业7.9万间,其中开业超过六个月的项目出租率为88.6%。

根据计划,全年将完成开业10万间,租金收入将达到20亿元。

土地储备丰富:聚焦高能级城市

土地是房企的根基。业绩报告显示,龙湖集团当前土地储备丰富,主要位居一二线高能级城市。

截至2020年6月底,龙湖集团土储合计7354万平方米,权益面积5128万平方米。从货值上来看,一二线城市占81%,卫星城占9%,强三线城市占10%。

业绩发布会透露的信息显示,鉴于目前集团已经拥有的土地储备,可以满足3—4年的开发需求。

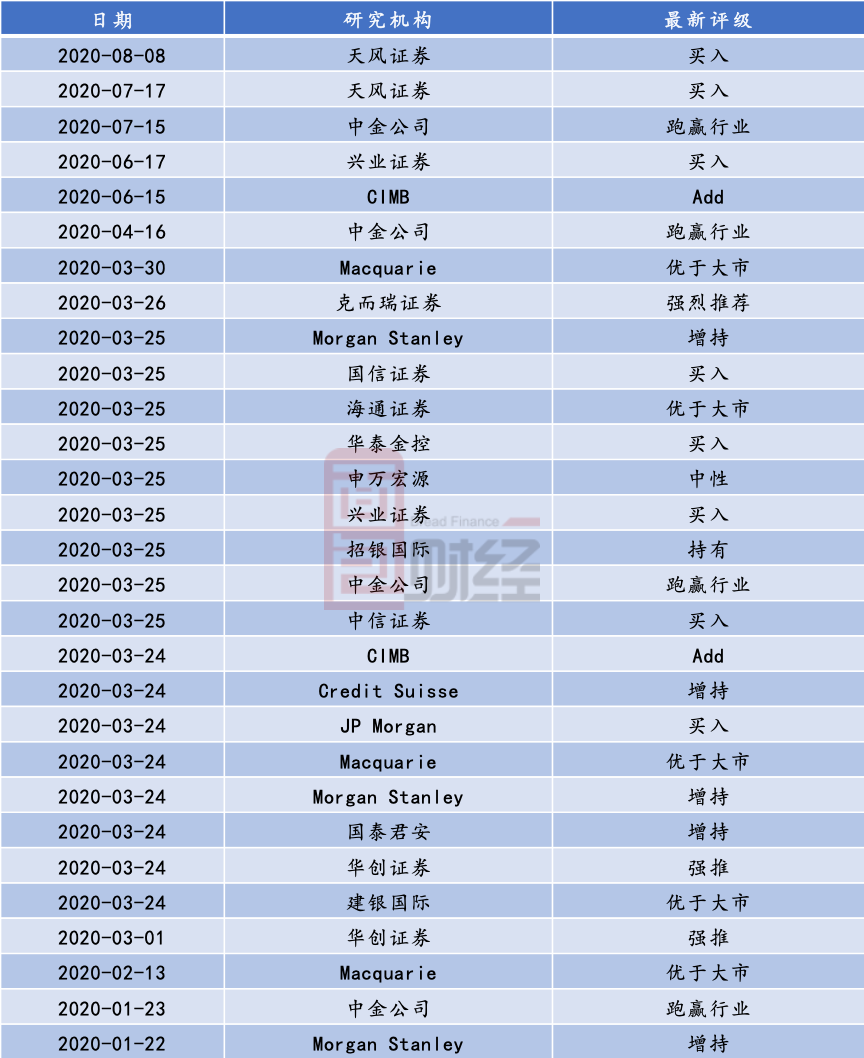

稳健的财务状况、持续增长的业绩、清晰的发展战略和丰富的项目储备,让龙湖集团得到资本市场的认可。2020年以来,多家海内外券商给与龙湖集团买入、增持或跑赢行业的正面投资评级。

二级市场股价表现也颇为亮眼。

去年以来,港股市场因外围环境和新冠疫情冲击,大盘走势承压,龙湖集团股价仍频创新高。2019年复权股价上涨64.61%,2020年至今上涨12.33%,均大幅跑赢恒指。8月27日早间,龙湖集团股价创下其上市11年来历史新高,当日早盘最高报41.200元。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

评论