文|顾问云 Seven

资产配置(Asset Allocation),顾名思义,即根据投资需求将投资资金在不同资产类别之间进行分配。

而近几年来,“自杀式”资产配置被大家反复提及,所谓“自杀式”资产配置就是将自己的财富在某一个资产类别里形成严重超配的现象。一旦出现意外或者发生系统性风险,资产就出现大幅缩水,甚至发生一夜返贫、债台高筑的情况,屡见不鲜。

01.有钱就买房!

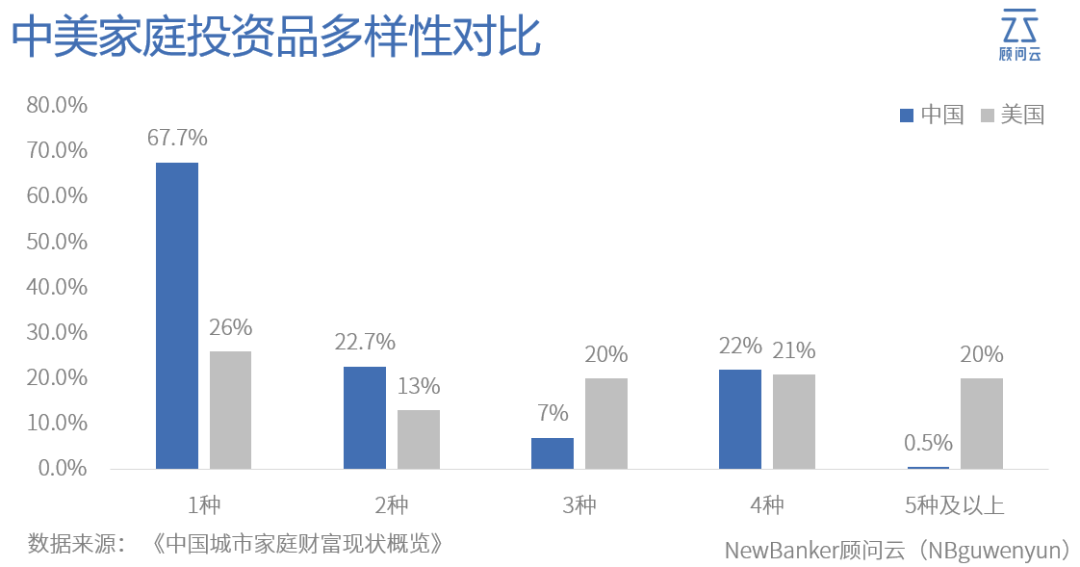

根据《中国城市家庭财富现状概览》,我国家庭资产配置不均衡,投资品类缺乏多样性。

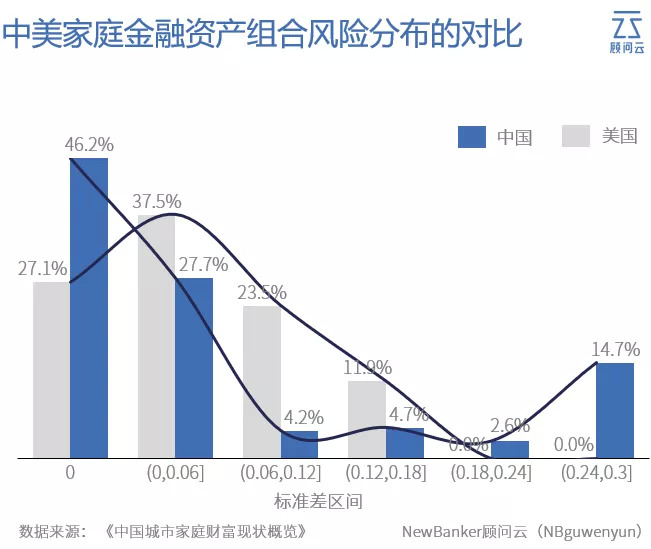

家庭金融资产投资较为极端,金融资产组合的风险呈现两极分化特征。

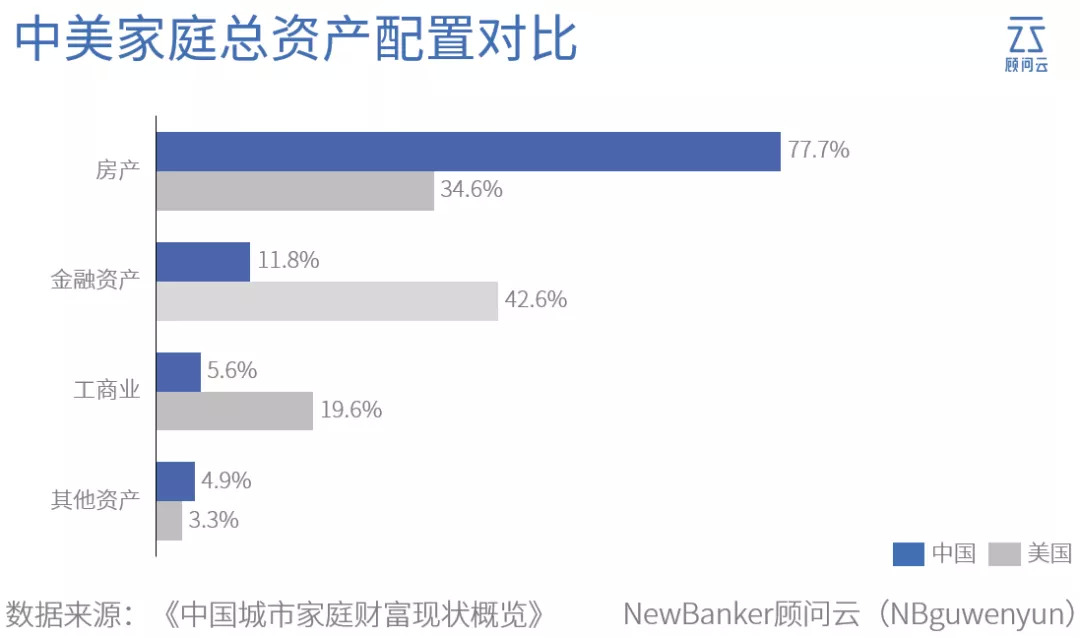

家庭普遍偏重房产配置,挤压了金融资产。家庭总资产中住房资产占比高达77.7%,而金融资产占比仅为11.8%。

为什么中国家庭显著热衷于买房子来作为资产配置的首选?无非是因为在中国商品房发展30年来,房价一直上行且增长幅度较高,波动率较小,看上去风险较小,甚至没有风险。

归结原因,主要是以下两点:

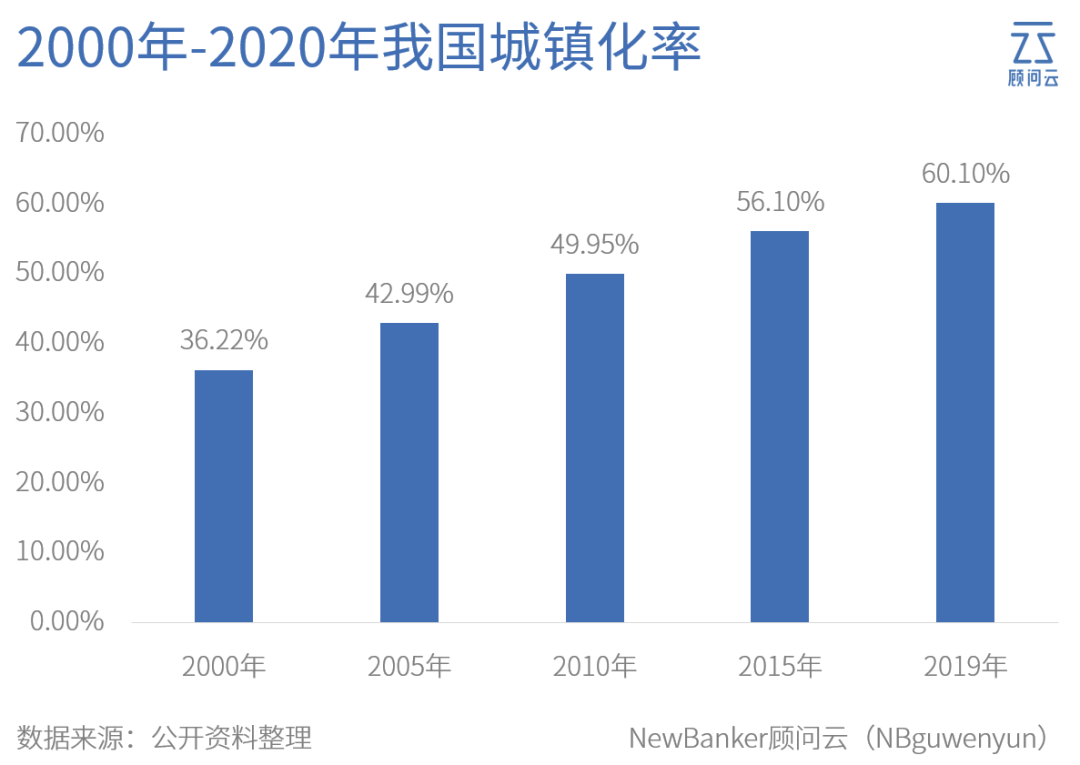

▍城市化进程加速

中国改革开放早期的城市化进程的速度是非常惊人的。根据人口普查数据,1978年我国城市人口占总人口的比重是17.9%,到2019年中国城镇人口占总人口比重已经上升至60.1%。城市人口增速加快,对于住房的需求也必然会急剧增长,急剧增加的住房需求必然会阶段性推高房价。

▍货币扩张过快

货币的扩张叠加货币乘数,而在当时分配不均的情况下,难以进入实体经济,加之国内财富管理行业刚刚起步,居民可选择的投资产品较少,股市也不争气,大量资金追逐房地产。房地产自身又带有高杠杆属性,进一步扩大了货币的数量,从而进一步抬高房价,如此循环,资金吸附能力越来越大。

02.房产的的投资属性将逐渐降低

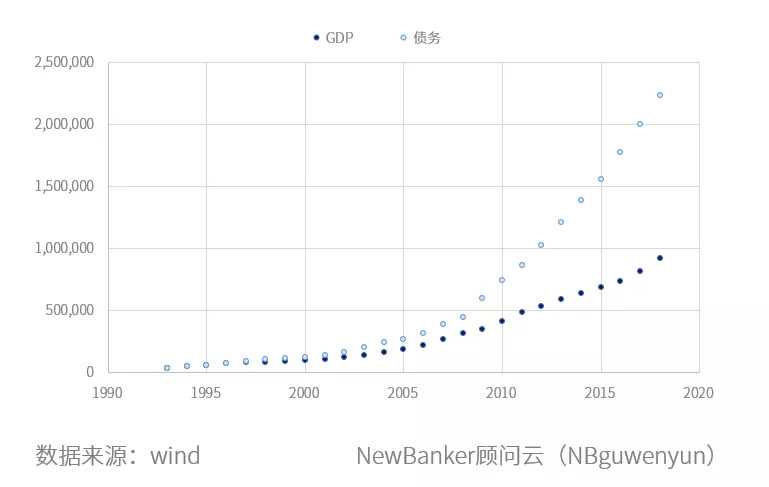

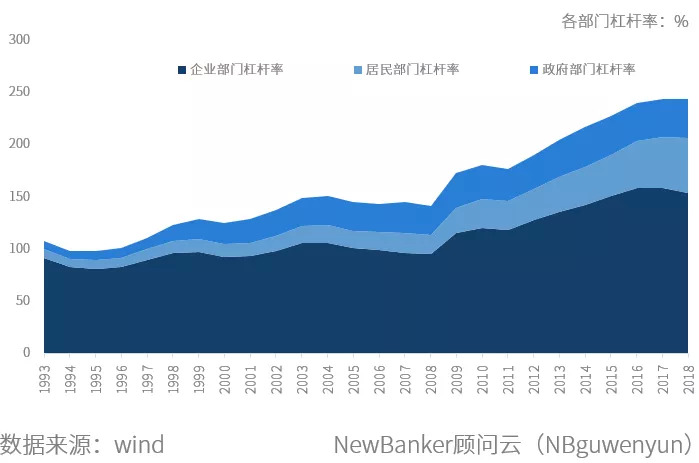

明显货币的扩张具有不可持续性,目前债务过高的问题已经显现。

各部门杠杆率也处于较高水平。

特别是今年受疫情影响,中国经济面临巨大增长压力的背景下,中央政府再次确认了“房住不炒”的最高原则不会动摇。央行也一直保持着“适时而行”的货币政策,而并非大水漫灌。降息主要是针对我国实体经济复苏时脆弱、重要的领域提供支援。

在政策方面,国家多个部门已经不止一次重申“房住不炒”定位,坚决防范资金流入房地产市场。

可以说,房价暴涨的全民狂欢时代已经过去,虽然目前房价并没有太大波动,但是肉眼可见房产流动性已经大幅下降,如果手持大量房产,套牢风险骤增。

对于未来的房价走势,我们预期大跌的情况出现的概率不大,但是大涨更不可能。最大可能出现的情况是“横盘滞胀”,甚至会在一段较长时间内追不上通货膨胀,造成财富变相缩水的窘境。

而此时还选择加杠杆入市做房产投资,那无异于是加速“自杀”。

03.正确的资产配置打开方式

那么,要如何才能摆脱“自杀式”资产配置呢?

▍ 做好家庭财富分析

目前家庭收入(包括主动收入和被动收入);家庭负债情况(企业贷款、房贷等);家庭保障资产配置(人寿保险);投资回报率的要求;可以忍受多大幅度的波动;接受什么程度的亏损;这取决于你在投资过程中是否可以一直保持积极的心态,以免影响到过程中的投资决策。

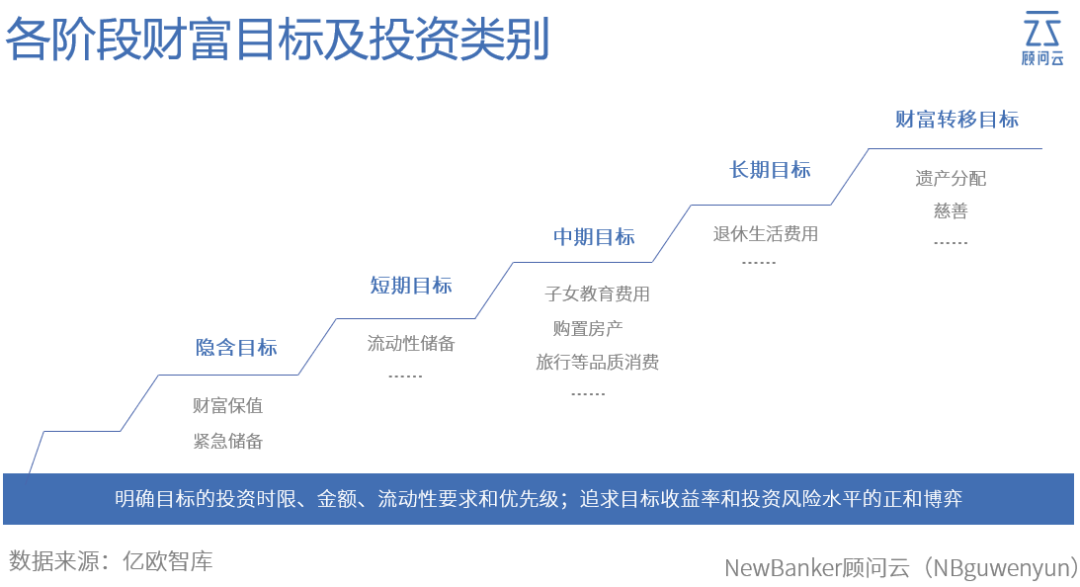

▍设立财富目标

资产配置种重要的一环,就是要想清楚你的目标是什么。以目标为导向向前推演,来决定现在的资产配置准备。

▍认知风险

在投资领域中,投资收益是伴随着风险而存在的,投资收益越大风险也就相应地越大,风险的存在使得投资充满了不确定性,而其收益也可能由于风险而被抵消甚至造成严重的损失,这也是为什么会发生“自杀式”资产配置的原因。

因此,在投资中,风险的意识以及风险的预测和控制显得尤为重要。如果投资者本人对该投资领域了解不深,不要轻易跟风,多学习,多听取专家意见再做决定。

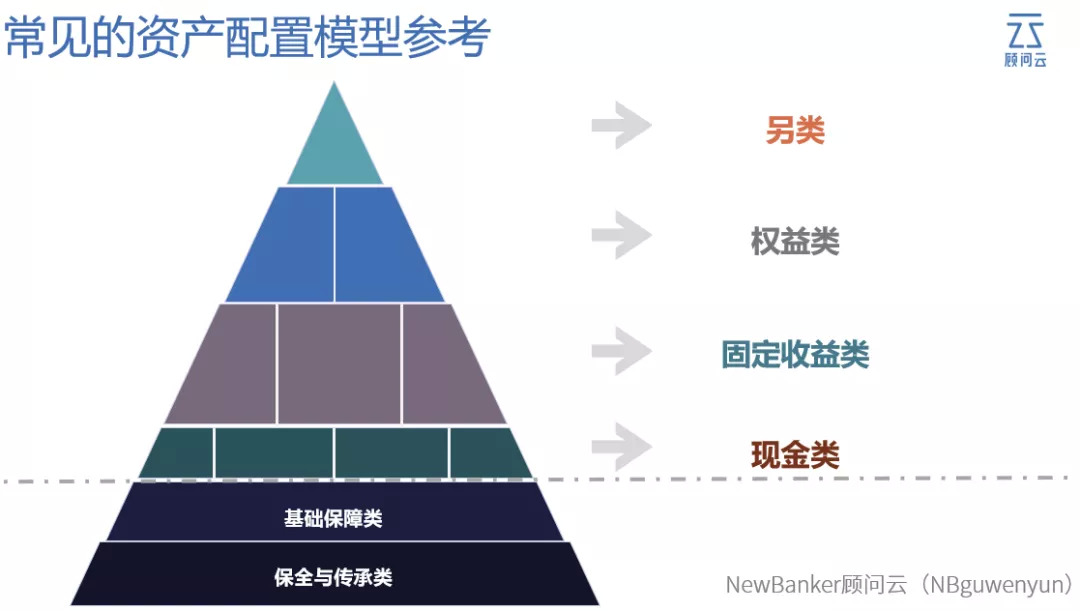

▍多元化资产配置

最后,选择对应的金融产品组合,多元化资产配置既可以保证投资收益在实现目标的时间范围内,抵御可能会出现的突发性风险和黑天鹅事件,也更容易捕捉市场上的盈利机会。

04.案例

以中期目标——子女教育为例。

一般建议从子女0-5岁开始规划,主要是用于孩子高等教育金储备,储备周期大概在10-18年不等。

子女教育是刚需,首先要对未来的教育费用有个预算(可以参考目前各个国家的高等教育费用、通货膨胀率等因素),以储蓄型保险打底,保额根据自身经济条件至少覆盖孩子未来80%的教育费用,再根据自身的风险偏好和预估的投资时间,还可以借鉴专业顾问的建议,做相应的投资组合。

如此配置下来,在这长达近20年的时间内,保险在配置起到了“稳定器”的作用,极端情况下因意外或者疾病引起的收入失能、企业经营出现问题、金融危机造成资产大幅缩水……孩子的教育费用都可以得以保证。

而专业的投资组合可以让教育金储备在保证的基础上稳定增值,如不发生极端风险,可最大化实现教育金储备目标。

资产配置犹如盖楼,从“地基”到“封顶”,每一步都做夯实。没有地基,房屋会塌;没有楼顶,房屋会漏。地基做好风险管理,才能保证投资组合的最大收益化,以达到财富目标的实现。

本文仅代表作者观点,不代表顾问云立场。

-本文作者-

研究领域:宏观经济;全球资产配置;投资研究;行业分析;财商教育。

作者简介:近十年外资银行及财富管理公司从业经验,对中国财富管理行业及财商教育领域有深入见解。

评论