文|锦缎研究院 海星

随着美国对中国半导体的围堵从华为海思扩大到中芯国际(SH:688981/HK:00981),行业和市场一片风声鹤唳,悲观情绪笼罩在每个人的头上。

此刻,复盘巨头英伟达(NASDAQ:NVDA)的逆战之路,意义非凡——对于一家芯片公司来说,危机是一种常态,应对危机则是一种能力。

英伟达的4次逆战启示,正是中国芯片业的一个可供参考答案。

01、超级成长股英伟达

我们可以用一串历史数字直观感受英伟达的超级成长奇迹:

英伟达成立于1993年,晚于超威半导体(AMD)24年、英特尔(INTC)25年。

当英伟达1999年在纳斯达克上市时,公司市值仅2.3亿美元,而英特尔彼时市值曾高达5000亿美元。

截止到2020年9月,英伟达市值达到3000亿美元,而超威市值不到1000亿美元,巨头英特尔的市值仅仅2000亿美元左右。

1999-2020年间,如果21年内坚持持有英伟达的股票,年复合收益率将达到惊人的40%,这还是没有叠加分红收益率的情况下。

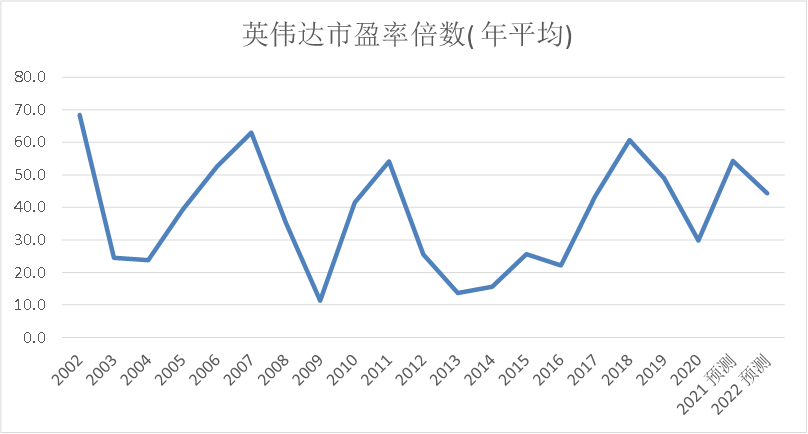

更为可怕的是,从上市以来(刨除20世纪初美股的互联网泡沫估值阶段),英伟达的市盈率中枢一直处在40倍左右,长期保持对英特尔的一倍溢价。也就是你什么时候买英伟达,都是“贵”的。

即使英伟达目前已经成为美国市值最大的半导体公司,但其估值仍然显著高于英特尔,表明市场对其未来成长性的高度看好。

图1:英伟达一直保持较高的估值倍数;资料来源:彭博资讯

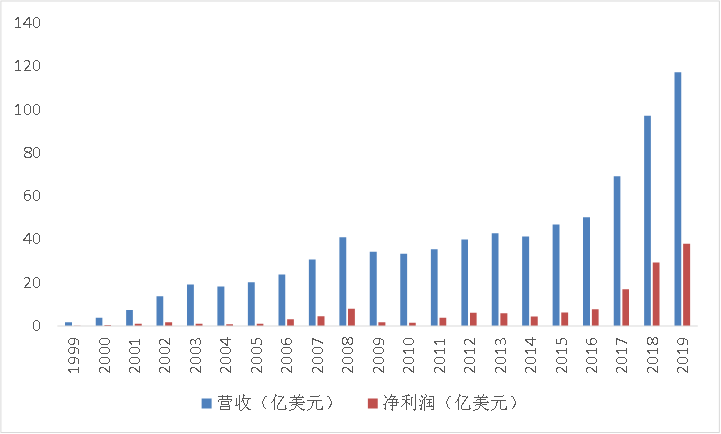

当然,英伟达的20年业绩成长,对得起相信他的股东。

从1999-2019年20个财年的表现来看,英伟达收入从2亿美元增长到117亿美元,年复合增速24%,净利润从0.04亿美元增长到38亿美元,年复合增长41%。(这儿补充一点,拉长了来看,英伟达股价收益与净利润增速基本完全匹配,长期赚的仍然是盈利的钱。)

图2:英伟达业绩高速增长;资料来源:彭博资讯注:年份均为财年

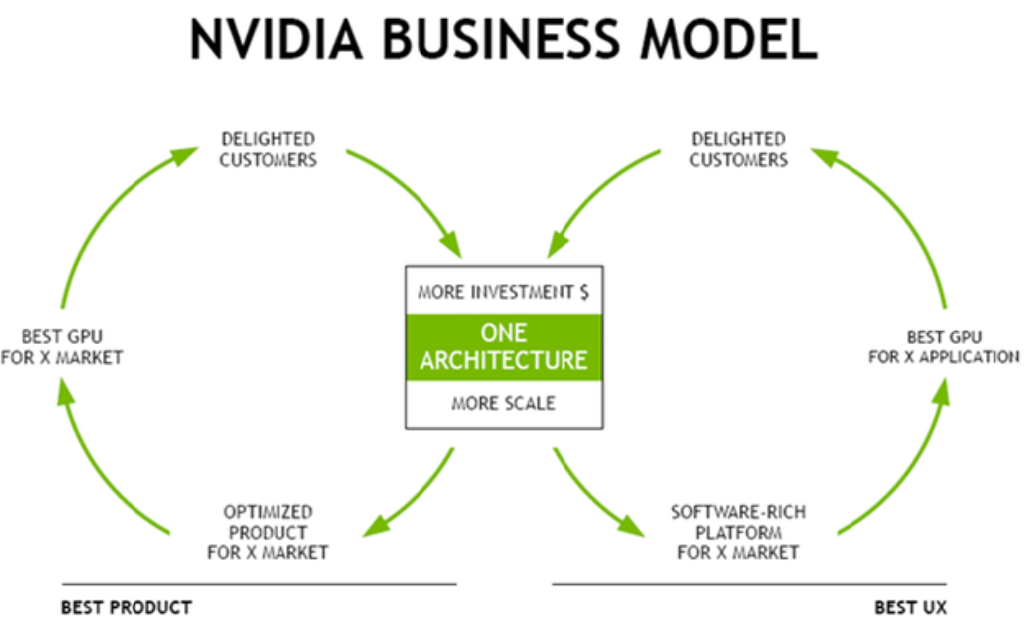

英伟达商业模式的成功讨论的已经很多,简单总结来说就是:

(1)早期,通过定义独立显卡GPU成为行业龙头,并立足于游戏黄金赛道。

公司于1999年推出GeForce256,这个产品具有里程碑意义,通过打垮彼时的竞争对手ATI成为显卡龙头。

又由于主要面向游戏市场,英伟达的GPU(显卡)避免了像英特尔CPU那样的尴尬:CPU的出货量的增长随着个人电脑见到天花板后停止,而GPU由于是满足游戏对更高清画质、更快刷新的追求持续升级。

根据英伟达披露,2010-2015年在全球电脑市场逐步倒退的情况下,公司游戏显卡出货量5年实现9%的年复合增长,销售均价及收入分别呈现11%和21%的年复合增长,成功与下行的行业趋势实现背离。

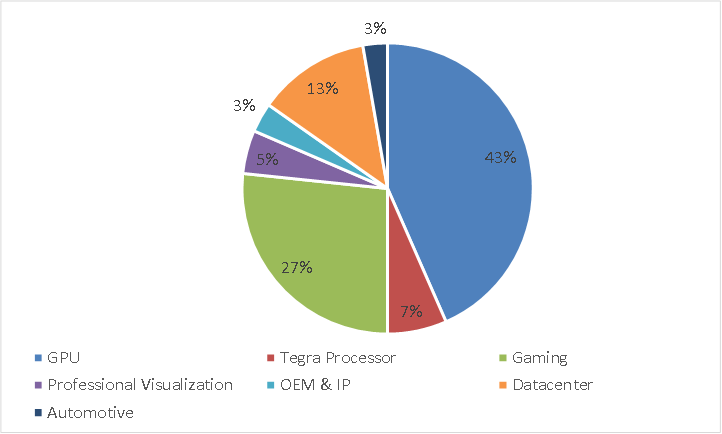

植根于游戏,使得英伟达能够抵御下滑,也获得了源源不断的现金流,即使时至今日,游戏GPU收入占公司的比重也仍然超过50%。

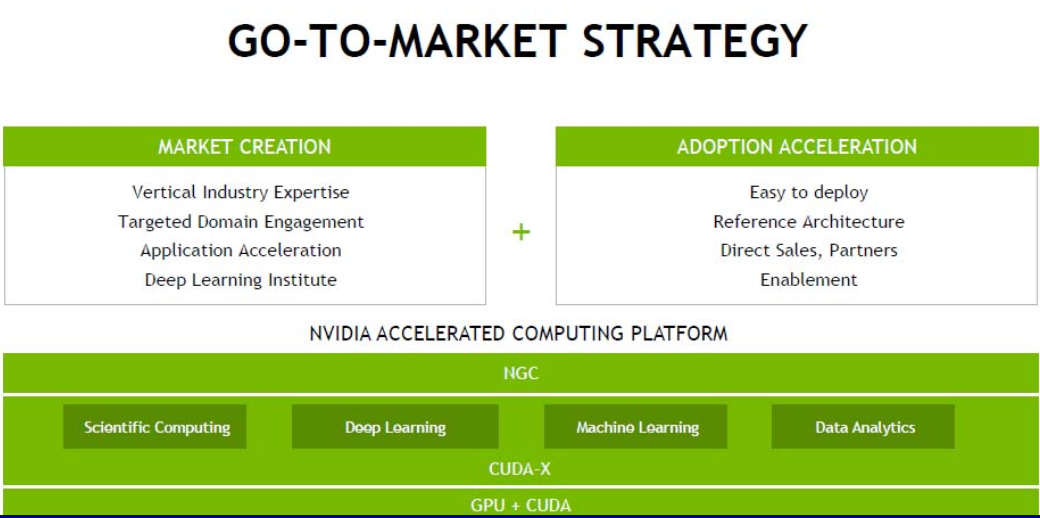

(2)后期,通过搭建软件生态和持续升级硬件避免被后发企业颠覆,成为物联网芯片第一股。

开源属性的CUDA框架于2008年的推出,使得Nvidia拥有了强大的GPU通用计算生态系统,用户自己和英伟达都可以通过优化的软件为GPU通用计算提供加速,这使得英伟达完全避免了陷入类似英特尔一样的“挤牙膏”式创新。

也正是这一超前的生态布局,使得英伟达能够捕捉到以超级数据中心、汽车电子等为代表的高算力需求,成为物联网芯片第一股,目前数据中心的收入贡献已经超过3成,公司的软件工程师数量也和硬件工程师基本达到1:1。

图3:英伟达的商业模式-硬件&软件构建互补生态;资料来源:英伟达

英伟达的巨大成功自然无需多言,把日历翻到20年前,我们会发现英伟达当时的处境和国内目前的芯片设计公司神似:

创始人来自业内顶尖的公司(CEO黄仁勋来自AMD,其他两位合伙人来自太阳微电子), 同时作为初创企业收入规模远小于行业巨头,有一两个拿的出手的产品但毛利率低;就是连上市后的高估值都是一致的。

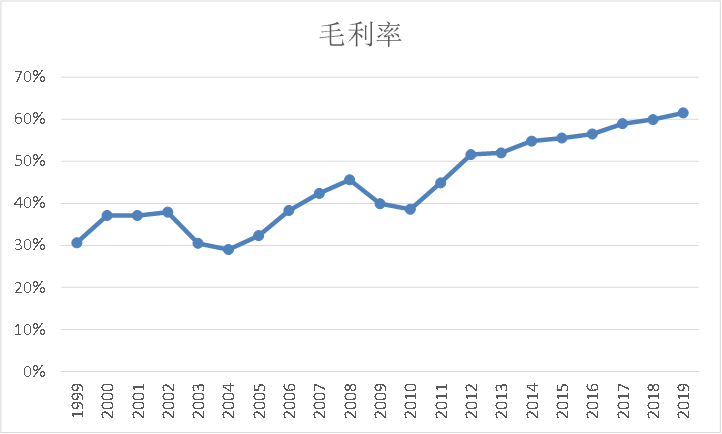

在巨头压迫下成为超级成长股的后起之秀英伟达,一路走来绝非一帆风顺,迄今4次关键的逆战奠定了其行业地位,公司的也交出了令人拍案称奇的毛利率曲线。

图4:英伟达毛利率曲线;资料来源:彭博资讯

02、四场关乎生死的逆战

作为成长经历最像国内后发芯片设计企业的公司,锦缎研究员认为剖析其成长过程中几个关键的逆风之战,将给国内的芯片设计公司重要的启示,尤其是在当前悲观情绪笼罩的时代背景下。

逆战1:创业初期濒临破产,押注大客户逃出生天

英伟达的第一次危机发生在创业初期。1995年公司发布了第一款显卡产品NV1,彼时英伟达在市场上的竞争对手是3dfx,但由于NV1不兼容竞争3dfx的GLIDE 3D标准,市场表现平平,在世嘉抛弃英伟达后,英伟达一度陷入破产的边缘。

在生死存亡的关键节点,公司做出了重大的决定:支持当时微软刚刚推出的Direct 3D标准与GLIDE进行竞争。事实证明英伟达这个选择无比正确,依靠着Windows95操作系统的高占有率,英伟达Riva128显卡出货量逐渐上升并超越3dfx。

公司并未沾沾自喜,而是乘胜追击,在1999年推出具有划时代意义的的GeForce256,这款芯片被认为是世界上第一款消费者级别的 3D 图形 GPU, GPU 也首次被当作计算机中的一个独立处理芯片(即独立显卡)。

第一次逆战最终以英伟达的大获全胜而结束:在2000年时3dfx因为在一场与英伟达的官司中败诉而被英伟达仅仅以7000万美元和100万美元的股票收购,并在2002年年底破产。

启示1:对于初创的芯片设计公司,最开始过于的自信和激进可能会遭遇灭顶之灾,所谓大树底下好乘凉,初期通过服务/绑定行业领军者,会迅速站稳脚跟。

我们也看到国内芯片公司通过切入华为、三星等巨头供应链快速放量,积累了原始资本,如卓胜微(SZ:300782)、汇顶科技(SH:603160)、韦尔股份(SH:603501)等。在取得初步的成功后,仍然需要保持高研发强度,靠产品力取得连续的成功。

逆战2:成也萧何败也萧何,靠快速掉头扭转局势

好日子并没有过去多久,时间来到2002年,此时公司创立尚不满10年,英伟达与微软在Xbox图形芯片上的合作最终以失败的而告终,英伟达未能如期如要求完成微软的订单,Direct X9的兼容性问题也是其产品竞争力被在与ATI(后被AMD收购)竞争中落败,微软反水后转投英伟达的死对头ATI。

船小好调头,公司并未选择在一棵树上吊死。

通过不懈的努力,英伟达最终争取到了索尼PS3的订单,并与英特尔达成了交叉授权协议,这一关键多元化选择也让公司重回增长轨道,2007年时英伟达收入达到41亿美元,相比2002年增长了3倍,且此后公司不再依赖单一大客户,成功化危机为转机。

图5:英伟达目前已经形成多元化布局;资料来源:英伟达

启示2:在英伟达创立之初,公司的GPU 依靠 Windows 操作系统生态获得短期的成功,但始终不掌握产业链话语权,寄生于别人的生态只能算是权宜之计。

以国内的苹果产业链为例,9月1日,有媒体报道,欧菲光(SZ:002456)被剔除苹果供应链名单,并失去了全部的iPad触控业务,尽管欧菲光进行辟谣,但在随后的一周,欧菲光股价跌幅超过15%。

欧菲光只是一个缩影,寄生于某某产业链,可以获得偏安一隅的短期成功,但要想更上层楼,必须突破舒适圈;

对于半导体行业,则更是如此,此前由于华为进口替代股价迅速蹿升的国内公司,必将在2020年开始经历一次失去大客户的大考,如卓胜微、长电科技(SH:600584)、水晶光电(SZ:002273)等等。

逆战3:超前推出CUDA,注入长期主义基因

推出CUDA这次逆战并不是由外部危机导致的,而是来自公司内部自我革命,进行了前瞻性布局,而这个大胆决定也是日后英伟达成为巨头的最为关键的一次艰难抉择。

2006年英伟达逐步确立GPU市场霸主地位:公司通过和苹果电脑、微软的Xbox主机、索尼PlayStation3主机的合作,发展的顺风顺水,而且外延并购了很多图形领域的公司,技术实力更上一个台阶。

绝大部分企业走到这一步就将可以称得上无与伦比的成功,完全可以躺在功劳簿上岁月静好。但出人意料的是英伟达内部文化极其狼性。

首席科学家戴维·柯克做出了一系列在当时看来风险极高的疯狂决策,他竭尽全力劝服董事长黄仁勋把GPU通用化——让一块只能渲染图形的独立显卡,变成一个通用计算图形处理器,并且强烈要求英伟达现有与即将推出的所有GPU都必须支持CUDA程序(不过这也导致随后的几年英伟达遭遇产品危机),公司从 2006 年开始投入大量资源,并决定让未来每一颗 GPU 都支持 CUDA。

英伟达的 CUDA 计算框架(Compute Unified Device Architecture),极大地简化了对 GPU 进行编程的流程,开发者可以不再使用复杂的机器语言进行编程,而是可以直接通过 CUDA 框架将高级语言编写好的程序用 GPU 进行计算,受到极大的欢迎。

正是这次大胆的尝试,使得英伟达不再只是优秀的硬件制造商,而是具备核心软件系统的生态创造者。这也是后来为什么英伟达的GPU成为AI领域机器学习算法的通用芯片的核心原因,并顺带造就了全球市值最大的芯片设计公司。

图6:英伟达的硬件+软件平台战略;资料来源:英伟达

启示3:牺牲短期利益去做长期正确的事情,是老生常谈的大道理,但国内产业偏浮躁的环境里,通过科创板上市实现一夜暴富的半导体从业者们,有多少能做到不忘初心,有多少又有长期主义精神?

逆战4:显卡门质量危机,品控成为生命线

2008 年开始,英伟达遭遇了其成立后的第三次危机,2008-2009年收入连续两年下滑。

实际上这次危机也与前文说的超前的CUDA框架推出有关,由于CUDA的推出,公司必须在 GPU 设计中增加相关逻辑电路, 使得芯片面积增大、散热增加、故障率增高,GF8400/GF8600核心的产品出现了过热而导致花屏的“显卡门”事件,英伟达被苹果、戴尔、惠普等公司的用户发起集体诉讼。

而当时的老对手AMD推出了极具性价比的 Cypress 核心的 5000 系列显卡,游戏显卡市场份额一度超越英伟达。

英伟达并未选择装死,而是反应迅速,资金上付出2亿美元的代价,承担客户的保修、修理、退货、换货以及其它成本和费用;2009 年公司推出 Fermi 架构的 GPU公司经营得以快速恢复,再次夺回市场领先地位。此后公司通过制程的进步及芯片设计的优化持续迭代引领行业,此后,英伟达的产品性能上再也没有被AMD威胁到过。

这次危机相较前几次不算大,产品质量问题也是众多公司都会发生的,如三星的Note 7的爆炸门,苹果iPhone 4S信号门。对产品质量问题的后续处理,直接反映了公司内部的治理水平,是一次不大不小的压力测试。

启示4:为了保障供应链的安全,国内客户快速将供应链切入国产替代厂商,哪怕在国产供应商的产品性价比仍落后于海外供应商的情况下,国内半导体产业由此快速发展。因此看未来,产品质量问题的出现是早晚的事。

英伟达的经历证明这反而是检验内部治理和品控的一次压力测试,成人礼是每一个创业企业的必经之路。

评论