文|港股解码 毛婷

编辑|彭尚京

2020年9月21日,A+H上市国联证券(01456-HK, 601456-CN)赫然成为下跌的香港资本市场一抹亮丽的色彩。国联证券H股收报4.85港元,大涨35.85%,收市市值为115.34亿港元,全日最高为6.25港元(涨75.07%)。国联证券的上涨命运或许在周末已经注定,又或许还要更早。

该公司于2015年7月6日在港股主板挂牌,五年后2020年7月31日又于A股上市。承接A股新股造好的特性,国联证券A股自7月末上市以来涨势未绝,在2020年9月18日(上一个交易日)更涨停,收报15.29元人民币(A股)。

周末关于国联证券并购国金证券(600109-CN)的消息不断,到周日下午终于正式官宣。两家上市公司发布公告,计划进行以下交易:国联证券受让国金证券大股东长沙涌金持有的7.82%权益;与此同时,国联证券以向国金证券全体股东发行A股的方式,换股合并国金证券。也就是说,国联证券计划收购国金证券,其中包括:1)收购大股东的部分持股,收购价和支付方式待定,同时2)对国金证券其余的股份都以换购国联证券股份的形式支付。

目前此交易的代价、具体支付条款、交割等等细节都未定,仅为初步规划。没盼来中信证券(06030-HK, 600030-CN)与中信建投(06066-HK, 601066-CN)的世纪联姻,却盼来了“两国”中小型券商的合并,这激发了资本市场对于未来金融机构合并潮的期待。

国联证券履历

国联证券前身为无锡证券,于2002年1月通过一系列的股权转让、增资等交易,公司名称变更为“国联证券有限责任公司”,2008年整体变更为股份有限公司,2015年在港股市场上市,2020年7月31日在A股市场上市。

其A股上市筹资19.38亿元人民币,拟用于优化营业网点布局,实现对全国主要中心城市的全覆盖、补充资本以推动融资融券等资本中介业务发展、适度增加自营业务投资规模、加大对资产管理业务的投入、发展场外和金融衍生品业务、扩大子公司的资本投入和业务规模以及加强风控体系和IT系统建设。

截至2020年6月30日,国联证券的控股股东国联集团直接持有其28.59%权益,并通过所控制的国联信托、国联电力、民生投资、一棉纺织、华光环能间接持有43.76%权益,亦即合共持有72.35%权益,皆为限售股。

国金证券履历

国金证券前身为成立于1990年的成都证券公司,经过历年更名及增资,于2005年11月更名为“国金证券有限责任公司”。在进行重大资产置换之后,由1997年A股上市的成都百货更名而成的成都建投,成为其控股股东。随后成都建投向前国金证券的其他股东发行股票,以换股方式吸收合并国金证券,成都建投亦更名为国金证券股份有限公司。

截至2020年6月30日,国金证券大股东长沙涌金(集团)有限公司持有其18.09%权益、涌金投资持有9.34%权益、山东通汇资本投资集团持有4.65%权益。国金证券的已发行股份全为流通股。

以小并大

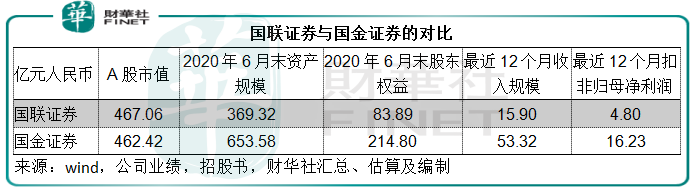

从下表可见,国联证券的A股市值与国金证券相若,但资产、股东权益、收入和净利润规模远逊于后者。无疑,这是一宗以小博大的交易。

为什么是资产规模较小的国联证券“吸收”国金证券,而不是拥有更庞大资产的国金证券收购国联证券?

财华社认为主要原因是:

1)从以上的股权结构可以看到,国联证券的控股股东为国有法人,而国金证券则为非国有法人。由于刚刚A股上市,国联证券有许多限售股,而国金证券则为全流通股,这更加方便国联证券收购。

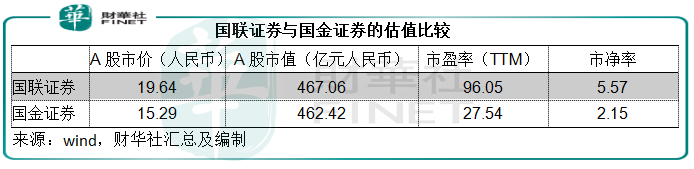

2)国联证券刚上市还热气腾腾,A股估值偏高。从上表的对比不难看出,两家公司市值相若而权益和净利润规模差异大,可见国联证券的估值肯定高出国金证券很多倍。见下表,国联证券的市盈率估值高达96.05倍,市净率估值高达5.57倍。以估值高的一方并购低估值的一方,必然有利于控股股东,因为可以以较自身为低的价格买入标的资产。

以这次的交易为例,国联证券当前市值为467.06亿元(单位人民币,下同),截至2020年6月末的资产为369.32亿元,权益为83.89亿元,截至2020年6月末的最近12个月扣非归母净利润为4.8亿元。也就是说,当前买入的股东每投入1元人民币,可以控制国联证券0.79元的资产和0.1796元权益,或0.01元的年净利润。

国金证券当前市值462.42亿元,若以当前价买入,每1元投入可以购得1.41元的资产、0.46元权益,或享有0.035元的净利润。明显比收购国联证券划算。

另一方面,国金证券的资产价值亦可以承接国联证券在资本市场的热捧而得到提升,相得益彰。2020年上半年,国联证券的营业收入同比下降3.42%,扣非归母净利润同比下降10.14%;而国金证券的半年营业收入同比增长51.86%,扣非归母净利润同比增长61.45%。如此优异的业绩却未能获得国联证券的同等估值待遇,交易应有利于其价值的重估。

“两国”合并有何好处?

1)业务结构互补

券商的主要业务无非以下几项:经纪和财富管理、信用交易、投行、证券投资、资产管理等。从2020年上半年业绩来看,国联证券的经纪和财富管理业务以及信用交易业务相对规模较大,分别占半年收入的37.34%和13.68%,两项业务的合计资产占比达到了一半以上,而国金证券则投行业务占优,占收入的25.83%,资产占比只要1.86%,可见其轻资产经营投行业务成效相对更佳。

今年年初至9月21日,按wind提供的股权承销金额计(基于发行日),国金证券全国排名第22,总承销金额为806.17亿元,承销收入为7.84亿元,市场份额为4.12%;国联证券主要通过华英证券从事投行业务,期内华英证券的主承销金额为198.3亿元,全国排名第55,主承销收入为0.79亿元,市场份额为0.42%。

债券承销方面,国金证券在全国排名21,承销额为867.76亿元;国联证券排名第57,承销额为123.96亿元。

由此可见,两家公司的业务结构方面有互补的空间,而投行业务合并或有望释放价值。

2)地区市场互补

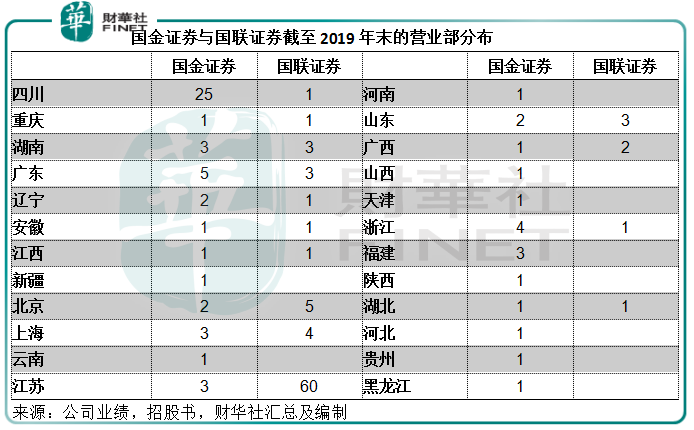

国联证券聚焦于江苏地区,而国金证券则关注四川。

截至2019年末,国金证券有66家营业部,其中四川有25家,占了37.88%;国联证券有87家营业部,其中60家位于江苏。从下表的营业部分布可以看出,它们的营业部分布不太重叠,整合的空间颇大。

3)优化资产负债结构

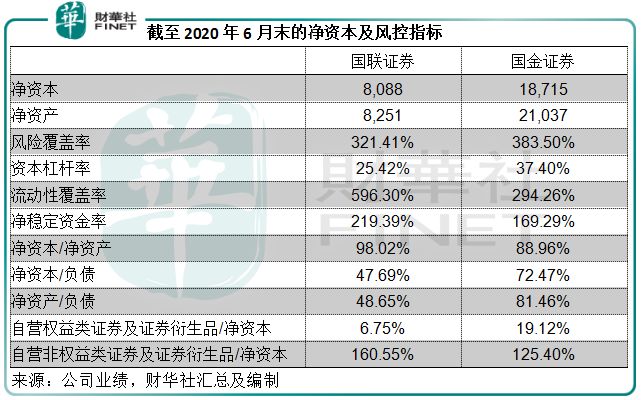

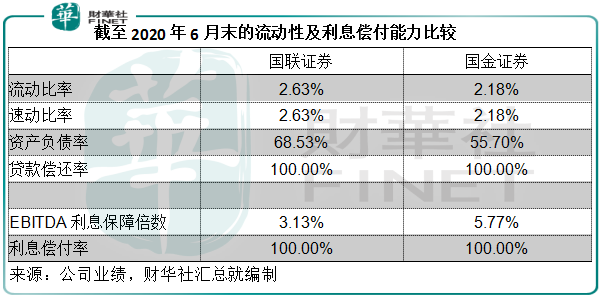

从下表可见,国联证券资产负债状况并不见得比国金证券优胜,但是得益于刚刚在A股上市获得的资金尚未动用,其流动性相对较强,流动性覆盖率、流动比率和速度比率都高于国金证券。相对来说,国金证券的净资本对负债率比较高。国联证券通过换股方式而非现金支付方式收购国金证券,或可稍微改善其资产负债状况。

4)多元化国联证券的股东结构

从前文的履历简介可看出,国联证券的控股股东持股达到72.35%的极高水平,以换股方式收购国金证券可有利于其股东组合的扩展,摊释控股股东的持股量。加上其A+H双融资平台,更利于扩大后集团的再融资。

评论