文 | 张涛(经济学博士,就职于国有大型银行)

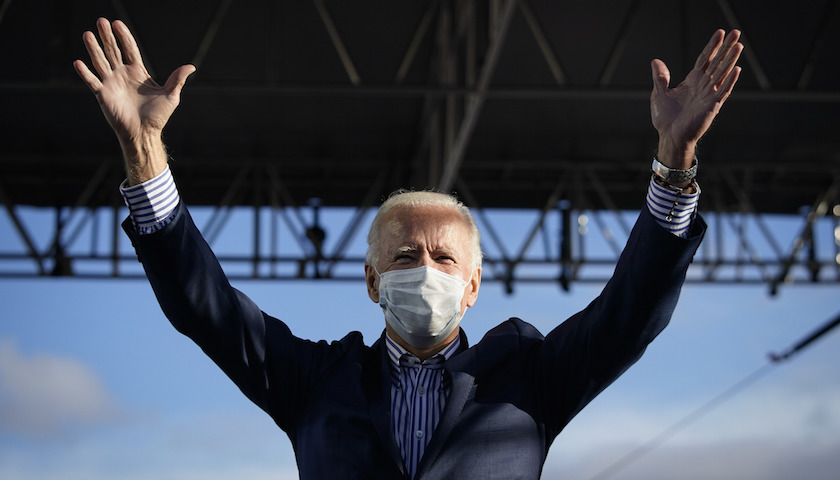

伴随11月3号美国大选日的临近,拜登和特朗普的竞选也趋于白热化。截至10月26日的民调选情显示,除了拜登继续大幅领先特朗普(fivethirtyeight民调显示,目前拜登领先特朗普9.1%,最高时曾领先10.7%),民主党还有望获得美国参议院的多数席位。

若大选过后民主党全面掌控参、众两院和白宫的话,那么美国政坛将再现“蓝潮政治”(在美国,红色代表共和党,蓝色代表民主党民主党)。另外前期美国联邦最高法院还拒绝了宾州共和党提出的缩短州内邮寄选票截止日期的要求,原因就在于本应支持共和党的保守派大法官罗伯茨意外地投了反对票。因此,十月以来,虽然“意外”不断、特朗普选情不佳,但共和党的党内大佬们并未过多地去为特朗普助选,而是将更多精力投入到了新保守派大法官巴雷特的上任上,反映出共和党已经在为可能重现的“蓝潮政治”做最坏打算。美国时间10月26日,巴雷特已在白宫宣誓就任美国联邦最高法院大法官。

不过,鉴于2016年特朗普曾有过成功逆袭的经历(当年大选日前夜,希拉里的民调选情还是大幅领先特朗普的),而且民调并不能完全准确地反映出真实选情,加之为数众多 “沉默选民”(只投票,但不公开自己的选择)的因素,特朗普依然有可能胜选连任。

虽然提早给美国大选下结论面临诸多不确定性,但有一点是肯定的,即在明年1月20日新总统宣誓就职之前,美国的经济政策将依然被“特朗普们”所主导,尤其是在选情白热化的当下,两党处于争夺摇摆州票仓的关键时刻,特朗普擅长的经济牌必将继续强化。

过去四年间,特朗普经济政绩最大的亮点主要有二:一是美股持续走高,让华尔街为代表的富裕人群持续享受金融繁荣的福利,为此本届白宫不惜成为干预美联储最频繁的一届政府;二是以主街为代表的制造业蓝领和农民等持续享受“美国优先”的福利,失业率降至历史低位的3.5%,为此特朗普不仅摧毁了美国一手缔造的世界多边贸易体系,而且还在全球范围内四处大打关税战、金融战等。

但本次新冠疫情则让特朗普过去四年的经济成绩损失殆尽,例如美国股票市场已经结束了单边上涨的牛市,转入高位震荡行情,且潜在下调风险不断积聚;美国失业率突破历史高位,至今还有超过830万人持续申领救济金。更为严重的是,美国内部社会阶层间冲突进一步激化,其中尤以“两街矛盾”最为突出,由此直接导致美国第二轮财政纾困计划难以在大选前及时出台。

从美国主要金融市场指标的变化情况来看,自月初特朗普被诊断意外感染新冠以来(10月2日),美股波动率(VIX)就始终在30偏上方的水平附近徘徊,同期美国三大股指继续保持高位震荡态势;但美国10年国债收益率却持续上行,由月初0.69%最高升至0.87%,短期看美债收益率上行主因是通胀预期改善所致(10年期美债实际收益率隐含的通胀预期由月初的1.6%升至1.8%);另外美元和黄金分别稳定在93和1900附近。

整体看,金融市场避险情绪较10月2日特朗普确诊新冠后有所缓和。

但需要格外注意的美股波动率(VIX)始终未能回落到之前20左右的均值水平,显示美股潜在调整的风险始终存在。本来对特朗普而言,与失业率修复相比,维持美股繁荣应该更容易一些,但市场是否领情则是另外一回事,尤其是在“蓝潮政治”预期下,不排除华尔街已经开始按照拜登的施政纲领来调整策略,由此短期内将带来市场结构性变化。例如,拜登施政主张之一是主推绿色能源的,而近期美股的新能源股票的强劲势头似乎暗示华尔街已经开始准备迎接“蓝潮”,对此特朗普及其竞选团队一定心知肚明。

因此,即便失业率修复是个慢变量,特朗普在经济牌中也只能更加侧重经济复工,加之美国疫情的反复和特朗普本人染冠,让其对短期内通过控制来消除新冠疫情不再报任何希望,这样反而让他不再纠结于疫情防控带来的“catch-22”困境(catch-22源自美国作家约瑟夫·海勒的代表作《第22条军规》,专指那些自相矛盾、让人两难的规定与做法。例如,针对新冠疫情,采取的封锁措施本身就会给经济带来巨大负面影响)。在隔离防疫与经济复工两者间,现在特朗普态度十分明确,就是主导经济复工,尤其是考虑到首轮疫情后美国新冠病死率已经大幅下降。

由此,特朗普对其经济牌内容的调整,令美股票在短期内面临更大的潜在下调风险。

首先,经济复工意味着疫情扩散的加速,势必会对市场预期产生外溢性冲击。

其次,与疫情爆发初期不遗余力的救市不同,在选前敏感时期,鲍威尔只能尽量恪守货币政策独立性和非政治性,而从他之前罕见地涉足财政政策的举动,实际上已经反映出鲍威尔的态度——在新总统人选落地之前,美联储大概率会保持目前的政策节奏和力度。

第三,为迎接可能的“蓝潮”,华尔街需要进行结构性调整。

第四,第二轮纾困计划迟迟不出台,可能会造成前期纾困资金无法续接,进而导致美国企业信用出现断裂风险,进而恶化美股的基本面因素。

因此,短期而言,美股随时面临下调风险已经是大概率事件,至于是否由此就转入中长期的趋势性下挫,则需更多未定因素的明确。

(本文为“美大选与金融观察系列”之二。文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com)

相关阅读:

评论