文丨任泽平@泽平宏观

事件

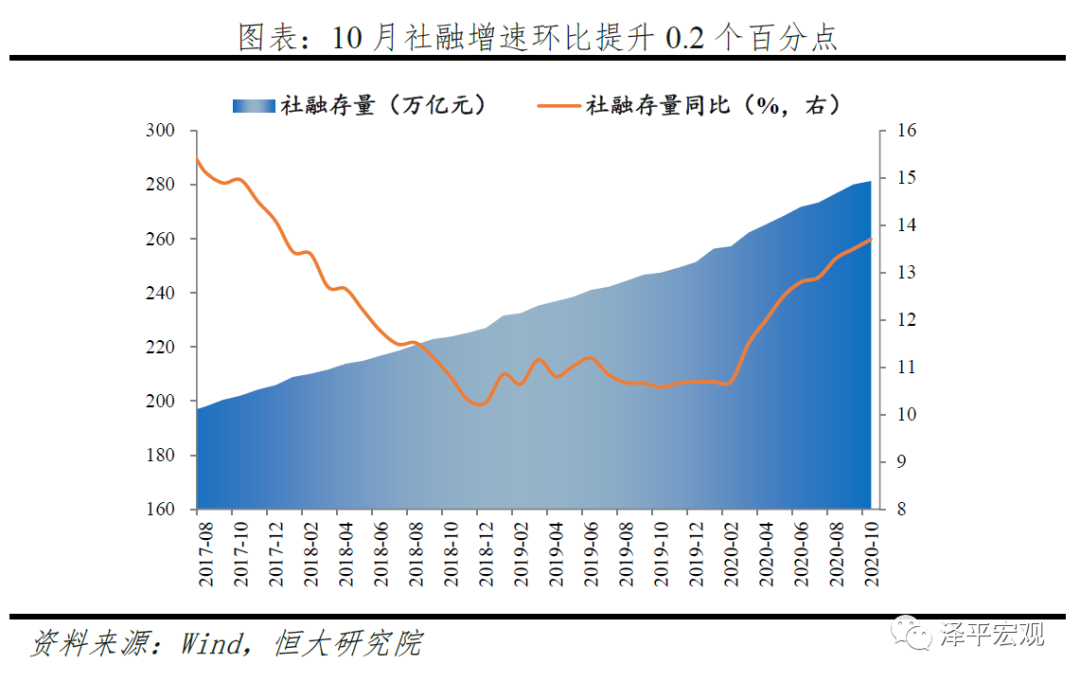

1、中国10月末社会融资规模存量为281.28万亿元,同比增长13.7%,前值13.5%。10月M2同比增长10.5%,预期10.8%,前值10.9%。10月社会融资规模增量为1.42万亿元,比上年同期多5493亿元。10月新增人民币贷款6898亿元,预期7942.9亿元,前值19171亿元。

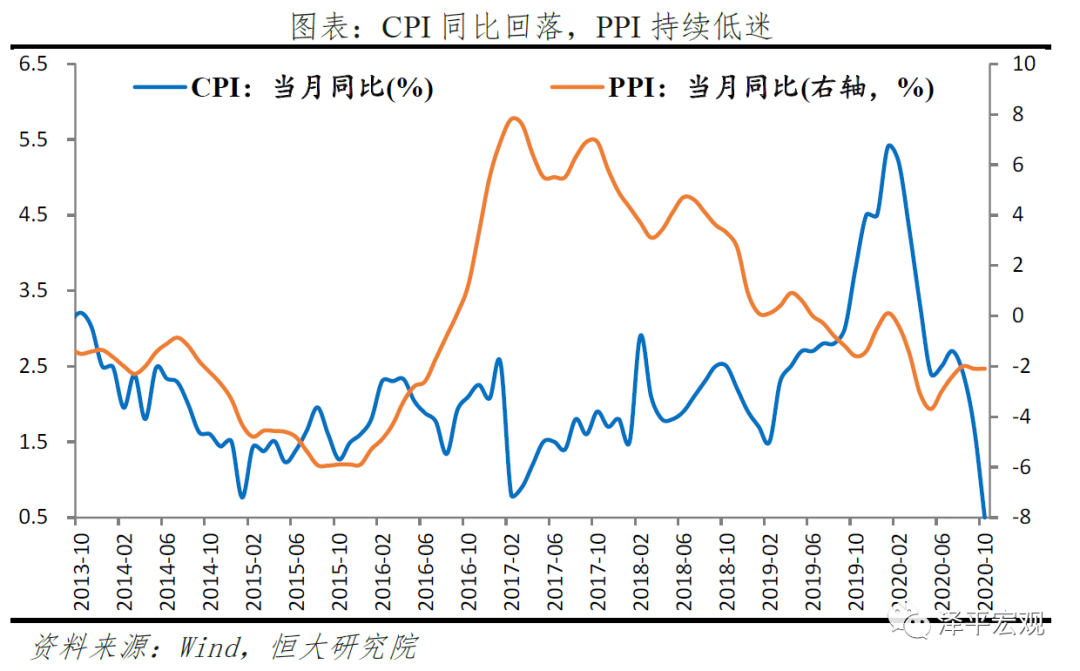

2、10月CPI同比0.5%,前值1.7%。PPI同比-2.1%,前值-2.1%。

解读

1、10月金融和物价数据呈以下六大特点和趋势:

近期M2高增,CPI回落、PPI负增长,数据分化值得重视,不宜对经济形势盲目乐观。货币政策应保持观察,逐步正常化,财政政策适当发力。

1)当前经济恢复基础并不牢固,不宜对经济形势盲目乐观。2020年3月以来经济恢复超预期,三驾马车中投资和出口高增,弥补消费不足。但展望2021年,就业和收入低迷,投资面临回落压力,出口高增难持续,消费回升难以完全对冲。

2020年三驾马车,简单讲,就是出口超预期弥补了消费低迷,投资承担了逆周期调节作用。但是近几个月10%左右的出口增速是不正常的、不可持续的,主要拉动力量是防疫物资出口、居家办公带来的“宅经济”产品出口以及2-3季度欧美深陷疫情带来的中国生产替代效应。随着欧美疫情逐步缓解、经济逐步恢复、疫苗大面积使用,未来中国出口高增长的可持续性存疑。投资、出口高增可持续性存疑,就业和居民收入依然低迷,消费回升难以对冲其他两驾马车的面临回落压力。

2)拿掉猪以后重回通缩,物价低迷或是2021年主线。猪周期下行,拖累CPI回落;PPI持续低迷,回升动力偏弱。

3)M2高增长,主因3-10月财政部门加杠杆,财政投放节奏和力度加大,企业和居民部门杠杆基本保持稳定。由于政府收入压力大和经济恢复,财政投放和基建恢复力度将逐步减弱。

4)社融层面,10月存量社融增速13.7%再创新高,但逆周期调节力度减弱,5-6月宽松政策调整的滞后效应逐步显现。信贷延续小幅多增,企业和居民杠杆基本平稳。

5)货币政策宜保持观察。总量层面,结构性宽松和结构性收紧并存,长期趋于正常化。结构层面,流动性精准投向基建和实体经济,尤其受疫情影响严重的行业、中小微、民企、制造业、高新技术等领域。

重视就业,宏观上是数据,微观上是多少家庭的悲欢离合。

6)财政政策适当发力。双循环的三大抓手:新基建、城市群和放开生育。

新基建是实现稳增长、宽信用和促创新的重要抓手。对于扩大内需、实现双循环,财政政策和货币政策应相互配合。中央加快启动以“新基建”领衔的一揽子宏观对冲方案,新基建兼顾短期扩大有效需求和长期扩大有效供给,兼具稳增长、稳就业、调结构、促创新、惠民生的综合性重大作用,我们长期旗帜鲜明倡导“新基建”(参考《是该启动“新”一轮基建了》《中国新基建研究报告》以及专著《新基建》)。

2、拿掉猪以后重回通缩,物价低迷或是2021年主线。猪周期下行,拖累CPI回落;PPI持续低迷,回升动力减弱。

猪周期下行拖累CPI回落。10月CPI同比上涨0.5%,较上月回落1.2个百分点;环比下降0.3%,较上月下降0.5个百分点。食品价格由上月上涨0.4%转为下降1.8%,影响CPI下降约0.41个百分点。其中,生猪产能持续恢复,猪肉供给持续改善,价格环比下降7.0%,降幅较上月扩大5.4个百分点。非食品中,国庆中秋假期居民出行增多,飞机票、宾馆住宿和旅游价格分别环比上涨9.4%、4.1%和2.8%。

PPI持续低迷。10月PPI下降2.1%,与上月持平。受国际原油价格震荡下行影响,石油和天然气开采业价格下降4.9%,石油、煤炭及其他燃料加工业价格下降1.6%。此外,有色金属冶炼和压延加工业、黑色金属冶炼和压延加工业价格分别下降0.3%和0.1%。但受气温下降供暖需求逐渐增加,煤炭开采和洗选业、燃气生产和供应业价格分别上涨2.1%和0.4%;化学原料和化学制品制造业价格上涨1.1%。

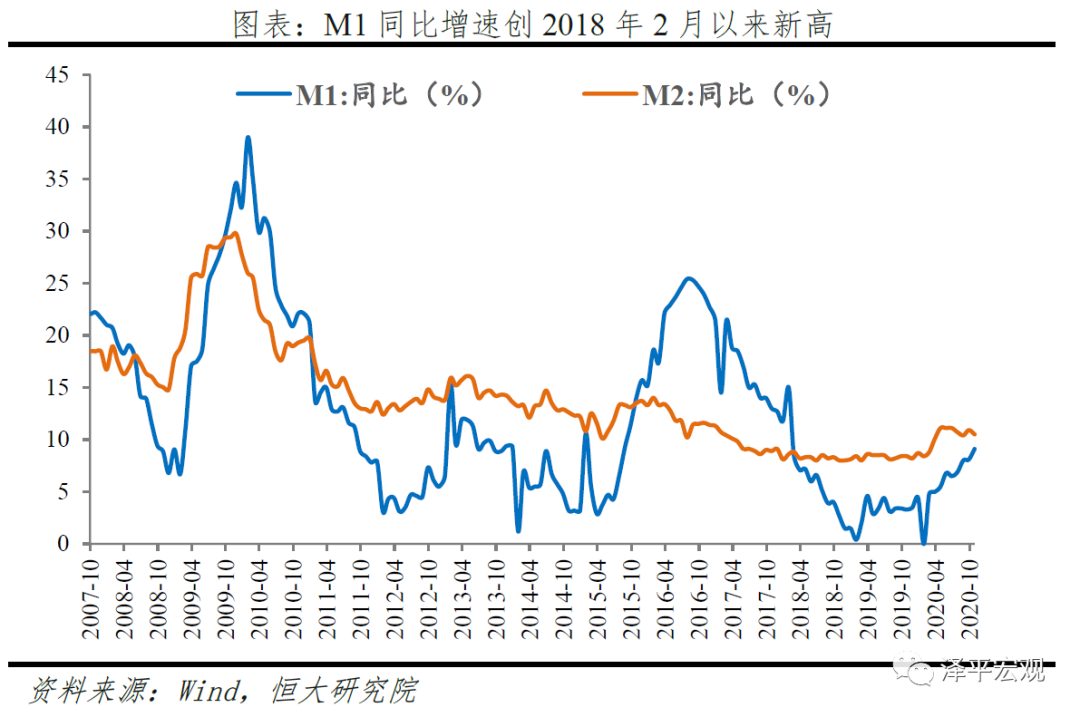

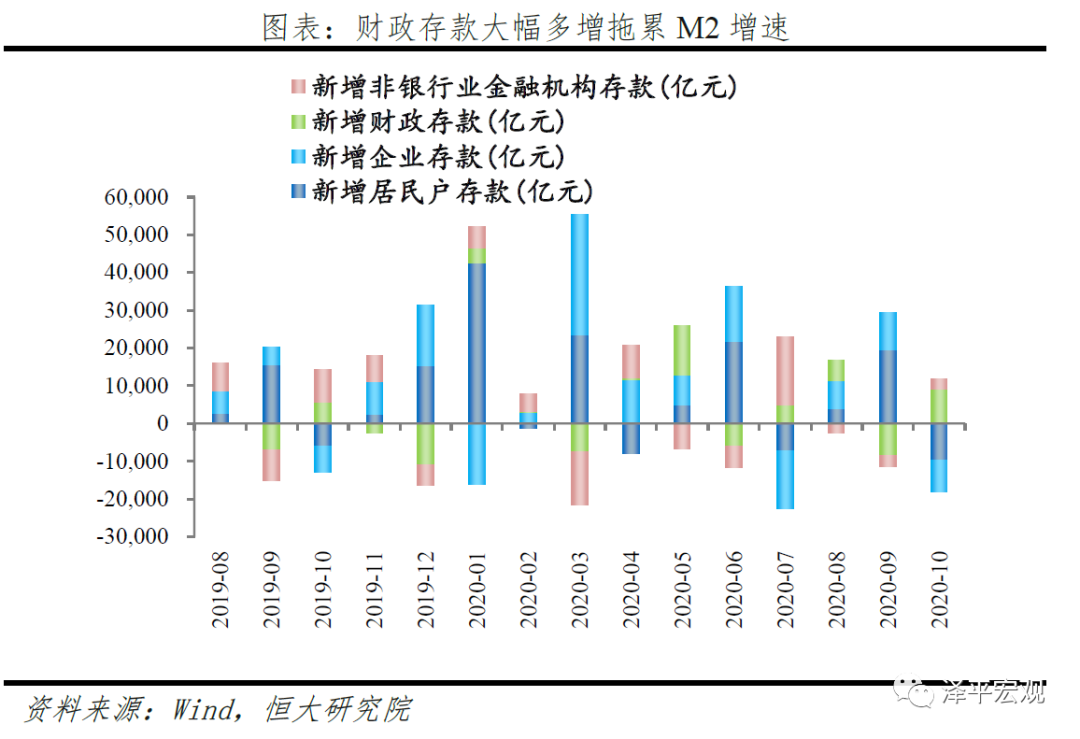

3、2020年M2高增长,3-10月主要是财政部门加杠杆,财政投放节奏和力度加大,企业和居民部门杠杆基本保持稳定。

10月M2同比增速10.5%,环比回落0.4个百分点。银行信贷投放力度边际下降,叠加10月集中缴税、政府债大量发行,财政存款同比环比均大幅多增,拖累M2增速。从结构来看,1)企业存款减少8642亿元,同比多减1649亿元,居民存款减少9569亿元,同比多减3557亿元。一方面10月为缴税大月,居民及企业存款向财政存款转化。另一方面,季初银行将一般存款重新转化为理财,居民企业存款向非银存款转化。2)财政存款大幅增加9050亿元,同比多增3499亿元,主因10月集中缴税、政府债发行缴款,也反应出年末财政投放力度低于预期。3)非银金融机构存款增加2918亿元,环比大幅多增6095亿元,主要为季节性变化。由于政府收入压力大和经济恢复,财政投放和基建恢复力度将逐步减弱。

M1同比增速9.1%,环比大幅提升1个百分点,创2018年2月以来新高,交易性需求持续恢复,实体经济活跃度继续上升。

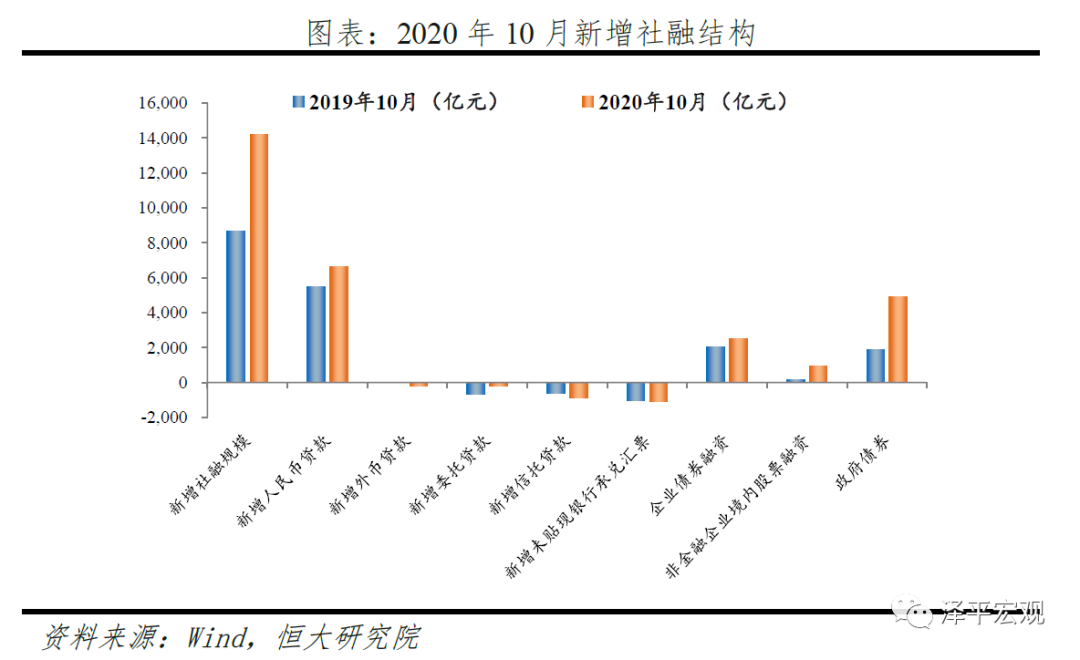

4、总量层面,10月存量社融增速13.7%再创新高,但宽信用逐渐步入尾声。

10月社融增速13.7%,环比提升0.2个百分点,再创新高,为2018年1月以来最高点。10月新增社会融资规模1.42万亿元,同比多增5493亿元,同比增速13.7%,环比提升0.2个百分点,连续8个月提升。

下半年以来,政府部门加杠杆是宽信用主力,随着地方政府债基本发行完毕,宽信用步入尾声。经济恢复的主力由地产、基建向制造业、消费切换,但顺周期部门动能不足。社融的主力支撑由政府部门加杠杆向实体部门投融资需求改善切换,拉力将明显减弱。逆周期调节力度减弱,5-6月货币财政政策调整的滞后效应将逐步显现,社融增速将由前期的快速上行转向高位筑顶、逐步回落。货币政策应保持稳定,不宜对经济形势盲目乐观。

5、结构层面,财政部门加杠杆,政府债券、人民币贷款延续多增。

其他融资方面,10月政府债券同比多增3060亿元。10月新增政府债券融资4931亿元,同比多增3060亿元,地方政府专项债及一般债均已基本发行完毕。国债剩余额度将在11-12月发行,11-12月政府债券仍将是社融最主要的支撑项。

表内融资方面,信贷同比延续多增,实体经济需求继续恢复。10月新增人民币贷款6663亿元,同比多增1193亿元,企业及居民中长期贷款仍是主要支撑。

表外融资方面,非标压降节奏加快。10月表外融资减少2138亿元,同比小幅少减206亿元。其中,未贴现承兑汇票、信托贷款、委托贷款分别同比少减493亿元、多减251亿元、多减36亿元。监管整治金融乱象态度明确,叠加四季度信托到期量大,预计11-12月非标压降仍将构成社融主要的拖累项。

直接融资方面,股票融资维持高位,企业债券融资同比环比均现回升。10月新增企业债券融资2522亿元,同比、环比分别多增490亿元、多增1110亿元。10月新增股票融资927亿元,同比大幅多增747亿元,股市月内调整,但前期创业板注册制落地、股市交易热度仍存,带动股票融资继续维持高位。

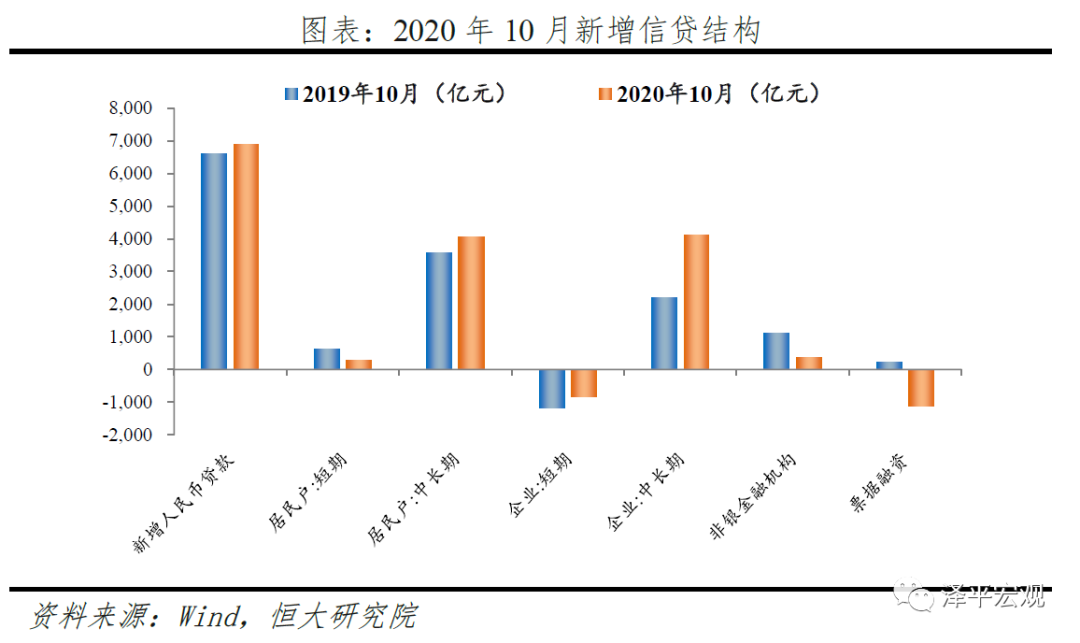

6、信贷扩张节奏平稳,金融机构贷款继续小幅多增。

10月金融机构口径信贷同比微增285亿元。10月金融机构口径新增人民币贷款6898亿元,同比微增285亿元,延续6月以来的小幅多增态势,实体经济需求持续恢复。

一方面,宽信用力度边际放缓,央行维持资金面紧平衡状态,金融机构在超储率低位、压降结构性存款背景下负债端承压,多重因素制约信用派生节奏,信贷同比仅小幅多增。另一方面,季初银行信贷投放力度下降,信贷环比呈现季节性回落。

7、信贷结构层面,企业和居民杠杆基本平稳。

企业贷款方面,制造业投资加快恢复带动实体投融资需求回升,企业中长期贷款占比保持高位。10月新增企业贷款2335亿元,同比多增1073亿元。短期贷款、中长期贷款、票据融资分别多增341亿元、多增1897亿元、多减1338亿元。监管层打击空转套利、压降结构性存款,叠加负债端承压背景下银行主动压缩票据、为中长期信贷腾挪额度,票据延续6月以来的压降态势。企业中长期贷款占新增信贷比重维持在59.6%的高位,下半年以来信贷结构明显改善。一方面,监管考核制造业中长期贷款占比,另一方面,制造业投资加快恢复,出口持续超预期,基建项目带动配套贷款,实体经济投融资需求继续回暖。

居民贷款层面,短期与中长期贷款均多增。10月新增居民贷款4331亿元,同比微增121亿元。其中,短期贷款新增272亿元,同比少增351亿元。中长期贷款新增4059亿元,同比小幅多增472亿元。随着地产调控政策边际收紧,银行控制涉房信贷,10月房地产销售市场热度继续回落,居民中长期贷款多增量已由7月的1650亿元明显回落至472亿元。

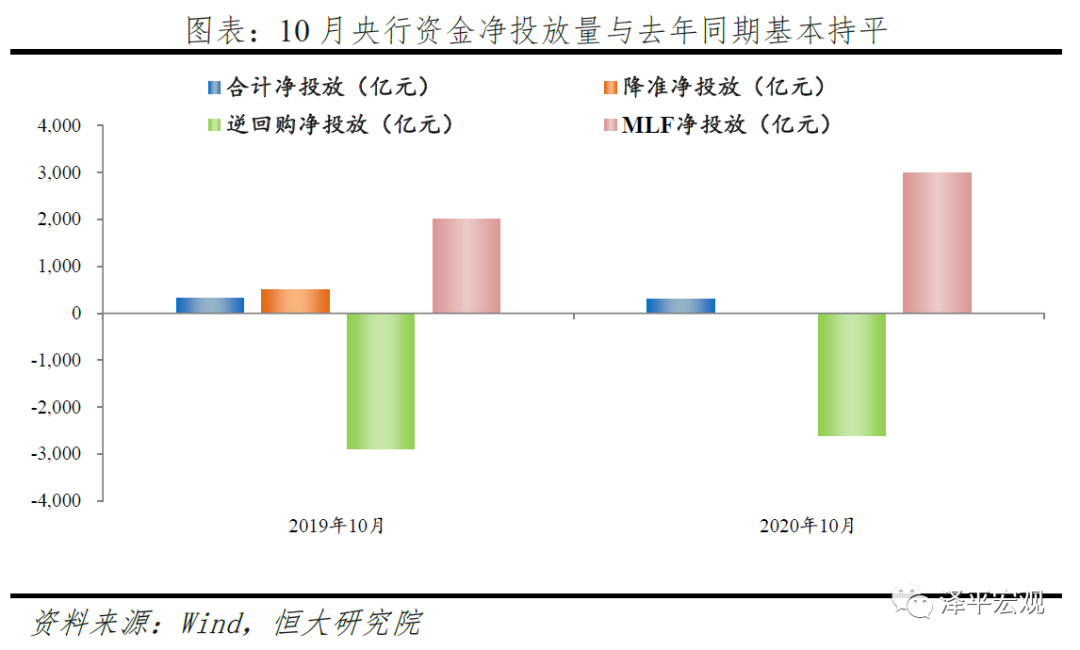

8、流动性层面,10月公开市场操作资金投放力度与去年同期基本持平。但政府债券发行、集中缴税、IPO打新、“双11”提升备付金需求,资金面仍处紧平衡状态。

10月央行资金投放力度与2019年同期基本持平。1)公开市场操作(不含降准)来看,10月央行继续通过公开市场操作熨平政府债放量发行、缴税缴款带来的资金面波动,MLF连续3个月超量续作,累计净投放流动性309亿元,小幅高于去年同期。2)公开市场操作(包含降准)来看,10月央行流动性投放与2019年同期水平(净投放326亿元)基本持平。

10月政府债券大量发行、财政集中缴税、IPO打新、临近“双11”银行提升备付金,多重因素共同导致资金扰动,资金面仍处紧平衡状态。1)DR007、R007月均值分别上行7BP、16BP至2.24%、2.54%,10月末二者分别上行至2.59%、3.37%的高位。超储率低位、监管压降结构性存款、银行负债端承压背景下,中小银行减少对非银融出,流动性分层加剧,10月最后一周,R007与DR007利差持续处于近70BP的高位水平。2)1年期、10年期国债收益率月均值均上行近10BP。3)1年期高等级同业存单到期收益率上行10BP,结构性存款压降,叠加10月同业存单大量到期,银行负债端仍然承压。

9、展望未来,货币政策宜保持观察,财政政策适当发力。

货币政策来看,总量层面,结构性宽松和结构性收紧并存,长期趋于正常化。结构层面,流动性精准投向基建和实体经济,尤其受疫情影响严重的行业、中小微、民企、制造业、高新技术等领域。

双循环的三大抓手:新基建、城市群和放开生育。

新基建是实现稳增长、宽信用和促创新的重要抓手。对于扩大内需、实现双循环,财政政策和货币政策应相互配合。中央加快启动以“新基建”领衔的一揽子宏观对冲方案,新基建兼顾短期扩大有效需求和长期扩大有效供给,兼具稳增长、稳就业、调结构、促创新、惠民生的综合性重大作用,我们长期旗帜鲜明倡导“新基建”(参考《是该启动“新”一轮基建了》《中国新基建研究报告》以及专著《新基建》)。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论