文|东哥解读电商

自2018年非洲猪瘟蔓延以来,猪周期内的散户和小型农场的生猪损失高达90%,供不应求之下“二师兄”站上风口,市场对养猪股的热情伴随猪价上升日渐高涨。

生猪消费是刚需,目前国内猪肉年平均产量为5500万吨,市场规模超过2万亿元。猪价大程度取决于供需,猪多了价贱,猪少了价高,且有很强的滞后性。而波动的猪价关系着消费者的餐桌,也影响着养殖户的业绩及上市公司股价走势。

今年年初我们曾以一篇《“猪中茅台”牧原,碰到天花板了吗?》分析过,彼时的猪周期正处于需求侧,利好企业级养殖者,其中,最优标的当属牧原。不过,从以往3-5年的猪周期走势来看,随着出栏量增多,供给侧将让起飞的猪价回调。市场因此担忧猪肉龙头会因此利润缩水,逐渐萎靡,资本市场的投资意向也大幅减弱。

今年九月一则新闻——《中国各大养猪企业发布的养猪项目规模将达20亿头》,观点认为国内猪肉产能过剩,两年后猪价将跌至个位数,让一众投资人恐慌,随后上市猪企股价随之变天,纷纷回调。

今天我们就来聊聊,猪企的高光时刻是否已经过去,还能投资吗?

猪周期迎来供给侧

目前,总体的走势是:各大猪企出栏量大涨,明年的猪价不会比今年峰值更高,开始走下坡路,见底之后开始新一轮的去产能,说起来简单实际过程较漫长,至少还需要两年。

因为此次非瘟致死的大多是种猪,而非生猪,所以补产能的过程被拉长,形成了“超长猪周期”。不过,目前国内能繁母猪存栏和生猪存栏逐渐恢复至正常水平。国家统计局数据显示:凭借着三元回交等技术投入,截至9月末,全国能繁母猪存栏3822万头,同比增长28.0%;生猪存栏37039万头,同比增长20.7%,较年初的31041万头增长19.32%。

但是,用三元肉猪当作种猪存在弊端,生产效能低,繁育次数和胎猪存活率均下降,要恢复同样的出栏量,意味着更大的成本支出。物竞天择,能维持低成本,高毛利的猪企,将成为优秀标的。

市场之所以认为猪企的高光时刻已经过去,是因为周期之下,企业的盈利水平大幅度取决于价格波动,而迎来供给侧的猪周期,猪价势必会下滑,从而影响企业业绩。事实上,这个理论过于片面,因为优秀标的的核心是“成长性”,而盈利水平不仅取决于价格,也受规模影响。

所以,我的观点是:不论猪周期处于哪个阶段,市场价格是确定的,低成本、规模快速扩张的企业始终是优秀标的。

企业价值不会陷入周期

其一,生猪市场头部集中度会越来越高,猪企优于散户。

在中国,散户追杀涨跌不仅体现在股市里,也体现在养殖业。猪肉价格飙升,散户闻声进场。但是小规模养殖户数量会越来越少,因为硬件成本无法覆盖,承受非瘟风险能力有限,加上国家响应环保号召,对养猪地域有严格限制……相比之下,企业级猪场,随规模扩张,边际成本大幅降低,防疫措施和工业化设备、技术齐全,养殖效率更高。养猪的护城河是成本,而成本背后是淘死率的控制和精细化运营,散户望而莫及。

目前,我国生猪市场对比发达国家还很分散,随着一轮轮猪周期的竞择,行业集中度会越来越高,市场份额主要由头部猪企领导。意味着,猪价受市场恐慌而波动的幅度降低,牧原、新希望、温氏、天邦、正邦等猪企持续受此利好。

其二,规模是否成长,决定企业的想象空间。假设明年的猪价只有今年的一半,头均利润下滑,猪企要维持同等盈利水平,至少要实现出栏量两倍的扩张,这意味着企业的规模有大幅的成长。所以,被市场遗弃的一定是靠价格吃饭的企业,优秀的企业仍在不断扩张。

其三,生猪期货提上日程,可弱化猪周期对猪价的影响。本月,中国证监会宣布,生猪期货将于2021年1月8日在大商所正式挂牌交易。生猪期货的上市很大程度上可满足生猪产业规避风险和套保需求,有望缓解生猪现货价格波动幅度,促进产业良性发展。

现在,我们来看有哪些企业在低成本下快速扩张。

看好牧原的逻辑

首先是成本。

生猪养殖的成本主要由饲料成本(六成)、人工折旧(两成)以及仔猪成本(两成)构成。成本端,牧原有绝对性的优势。在全行业养猪成本高涨的背景下,牧原通过稳定的饲料供给、高效的劳动力和主动留种的方式,保持了较低的生猪养殖成本,为后续的盈利增长夯实了基础。目前,牧原每头商品猪的成本在13元/kg,并且在规模效应下有降低的可能。天邦、正邦的成本约是牧原的两倍,其风险承担能力还要低。

数据来源:招商银行研究院

猪肉价格波动影响的不只是牧原,而是整个生猪板块,只要肉价不低于成本价就仍可以盈利。

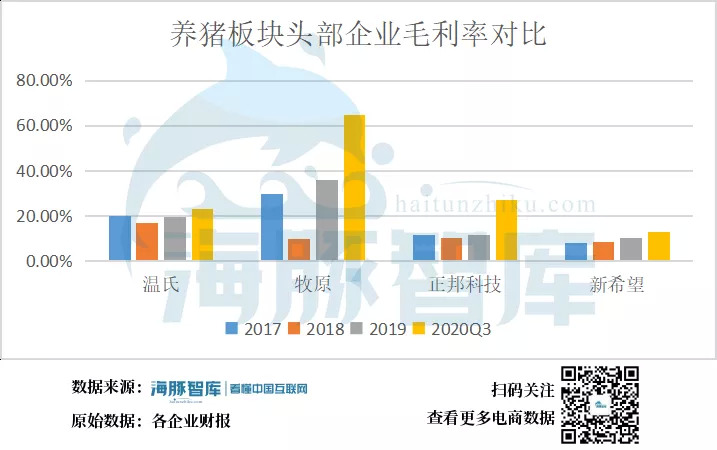

今年前三季度,受持续的高猪价影响,上市猪企的业绩均亮眼。前三季度,牧原,新希望,温氏股份,正邦——分别实现营收391.65、747.88、554.56、326.05亿元,分别同比增长233% 、31%、14%、85%;分别实现归母净利润209.88、50.85、82.41、54.33亿元,分别同比增长1413%、65%、35%、10711%。值得注意的是,牧原的毛利率和净利率均是第一。

数据来源:各企业财报

其次是规模。

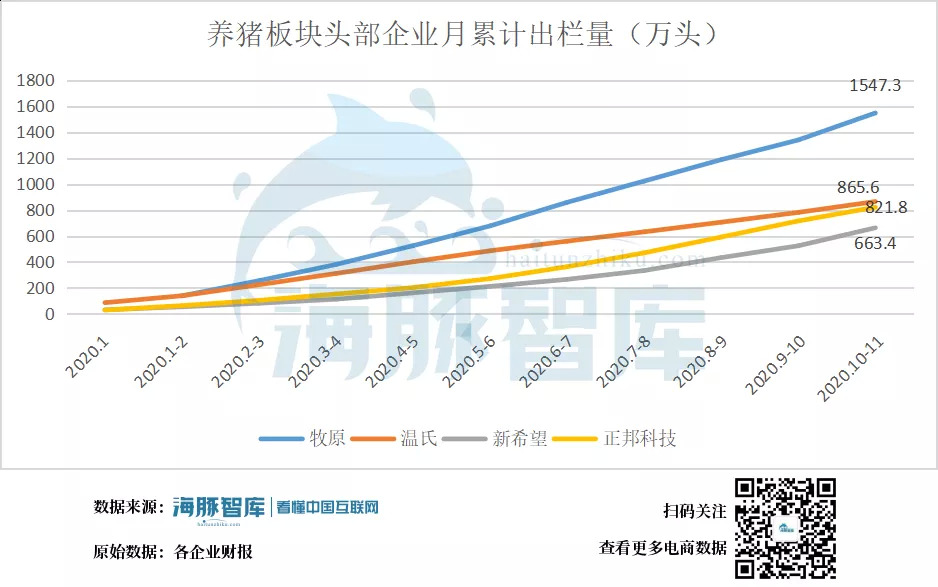

今年前三季度,头部猪企累计出栏量牧原为首,以1547万头远超第二名温氏。出栏量同比增速中,牧原为64%,新希望增速最快为110%,温氏倒跌50%。

数据来源:各企业财报

事实上,今年前三季度仍处于补栏中期,爆发期在明年。国家统计局数据显示,9月末全国能繁母猪存栏3822万头,同比增长28.0%。随着猪周期进入供给侧,猪价有望持续下行,但短期内仍会维持在30元/千克附近。

单看牧原的规模“成长性”——从2010年至今,其生猪的出栏数量由35.9万头成长到今年的1800万头左右。盈利表现上,2011年扣非净利润3.49亿元,出栏60.98万头;2016年扣非净利润23亿元,出栏311.39万头;2020年扣非净利润大约300亿元,出栏大约1800万头。预计接下来三年里,牧原出栏量可达到4000/6000/8000万头,出栏量的提升,意味着在规模经济和市场份额的提升下,牧原对周期风险有更强的抵抗力。

从营收构成来看,牧原专注于生猪养殖。2018 年生猪养殖收入占总营收的99.05%,2019年为97.06%,保持稳定。养猪,牧原是专业的。

结语

生猪行业头部集中度会越来越高,利好规模化猪企,这是大背景;市场猪价统一的前提下,成本控制得当,运营效率高,规模快速扩张的企业,如牧原依旧是优秀标的。

从结果上来看,牧原的股价并没有随一轮轮猪周期而下跌,每一次猪周期内的谷点也在不断提高。

图片来源:英为财情

评论