记者 杜萌

1月21日,由杨栋拟任基金经理的富国成长领航开售,募集上限为80亿元。而就在本月4日,杨栋任基金经理的富国均衡优选刚刚一日售罄,完成了100亿的募集上限。

同样由杨栋管理的富国融泰三个月定开混合发起式自去年12月开始募集后,就一直处于超长待机阶段,至今尚未完成募集。

值得注意的是,2020年,杨栋先后完成发行了富国清洁能源产业、富国积极成长一年定开两只基金,分别募集到了17.51亿元和17.2亿元。

“新基不如老基香”的尴尬同样出现在了杨栋身上。相比代表作富国低碳新经济规模在2020年翻了四倍,去年新发行的富国清洁能源产业,却面临着“出道即巅峰”的尴尬,规模出现了大缩水。

该基金3月6日成立时是17.51亿元,但截至2020年9月30日,规模仅剩余12.88亿元,基金份额也从期初的17.51亿份缩水到8.68亿份。

本月接连发布两只新基,每只基金都预定“巨无霸”规模,杨栋是借势弥补之前发行的不顺吗?

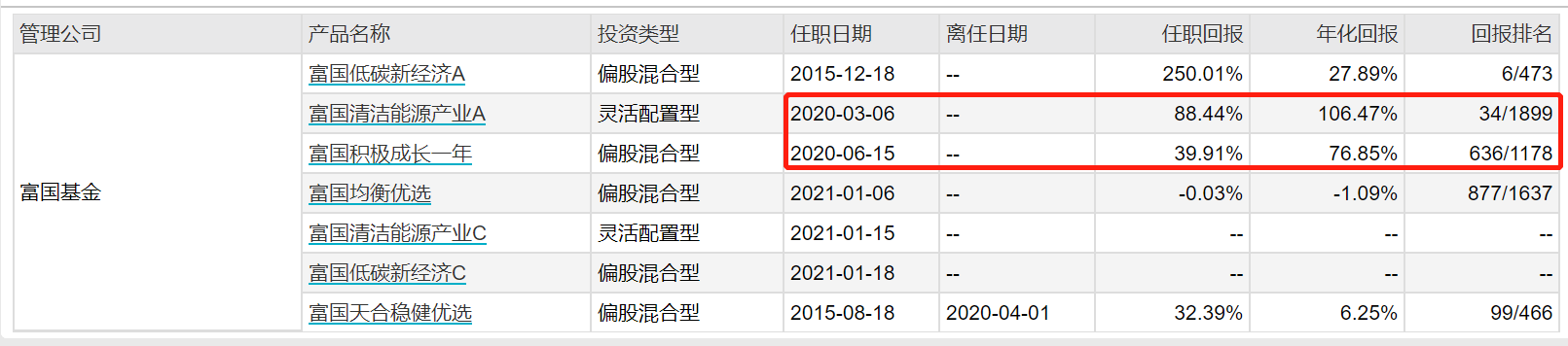

Wind数据显示,杨栋自2011年5月加入富国基金,历任助理行业研究员、行业研究员,2015年8月起开始担任基金经理。

目前,杨栋担任富国低碳新经济A/C、富国清洁能源产业A/C、富国积极成长、富国均衡优选等多只基金经理,在管基金总规模合计177.3亿元,除去本月初新发的100亿,杨栋此前管理规模不足百亿。

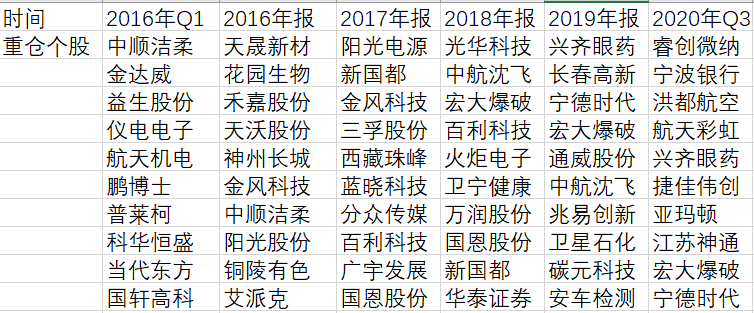

以杨栋管理时间最长的富国低碳新经济为例,从2016年至今,每个季度的持仓风格反映了杨栋投资策略的改变。

在刚刚接手的2016年一季报中,杨栋表示,该基金将适度提高持股集中度,降低仓位波动,自下而上寻找优质个股,中长线持有。经过股票池的大换血之后,2016年报中,杨栋再次表示提高了持股集中度,在新能源、PPP、新材料、大宗商品等领域寻找合适的股票,重仓持有。

2017年三四季度,该基金开始重点配置以光伏为代表的新能源类公司。2016年报中的前十大重仓股除了金风科技(002202)外,已经被悉数替换。

当2018年整个市场进入下行周期时,重仓光伏的富国低碳新经济回撤达到24.98%,同期业绩比较基准收益率为-15.45%。在年报中,杨栋反思:因为在二季度持有的以光伏为代表的新能源股票较多,导致了二季度回撤较大,同时上半年医药、消费等比较好的板块配置较低。

到了2019年,该基金的投资策略又变成了“均衡配置”,增加了对优质消费、新能源、军工、新材料,以及科技等板块的配置。截至2019年12月31日,该基金的第一大重仓股为兴齐眼药(300573)、其次为长春高新(000661)。

从提高持股集中度,重仓新能源板块;到各个行业的均衡配置,富国低碳新经济的持仓变动反映了杨栋投资策略的改变。

当基金面临2018年的较大回撤时,杨栋放弃重仓光伏行业;当光伏、新能源产业在2019年和2020年迎来大爆发时,杨栋没有了重仓的勇气。

2020年三季报显示,富国低碳新经济的第一大重仓股为睿创微纳(688002)、宁波银行(002142),分别隶属于军工和银行板块。

该基金自2016年至2019年全年换手率分别为1125.75%、 862.56%、673.26%、452.18%,2020年上半年换手率为208.25%。

代表作老基金逐渐受到机构追捧,而新发基金却被散户抛弃。此次一举要拿下180亿的杨栋,又将如何应对?

评论