记者 杜萌

春节后第一个周一,新基发行市场已是神仙打架,来自广发、上投摩根、嘉实、华安等多个公募的知名基金经理同台竞技,争抢节后第一只爆款基金的头衔。

其中,上投摩根行业睿选A/C也于22日发行,募集上限为80亿元人民币。

公开资料显示,孙芳2003年7月至2006年10月在华宝兴业基金任行业研究员;2006年12月加入上投摩根基金,先后担任行业专家、基金经理助理。2011年12月8日起开始担任基金经理。目前,在管3只基金,总规模达30.32亿元。

孙芳的代表作则是其自2011年12月开始管理的首只基金上投摩根双息平衡,虽此前多次获得媒体评选的基金类奖项,但在近两年的结构化行情中,双息平衡的投资策略遭遇重挫。

基金合同中显示,重点投资高股息、高债息品种,获得稳定的股息与债息收入,同时把握资本利得机会以争取完全收益,力求为投资者创造绝对回报。业绩比较基准为中债总指数收益率*55%+中证红利指数收益率*45%。截至2020年底,该基金规模为11.92亿元。

而在2019年、2020年连续两年的结构化行情下,市场风格表现均不利于高股息类别资产。

Wind数据显示,2019年,双息平衡的净值增长率为18.45%,同期业绩比较基准增长率为7.9%,该年混合偏股型基金的平均收益率为44.96%;

2020年,该基金净值增长率为19.38%,同期业绩比较基准增长率为2.06%,而混合偏股型基金的平均收益率为59.57%。

净值增长踟蹰不前,个人投资者已经陆续赎回,数据显示,该基金的份额已经由2016年一季度的30.75万份,一直下降到2020年底的13.09万份。

而孙芳另一只代表作——核心优选,Wind数据显示,该基金2019年回报率为61.25%,2020年回报率为78.26%,同类排名分别为117/715、189/987。

作为全市场范围内的投资产品,核心优选最近5年配置的行业较为分散。其中医药生物、电子、食品饮料、机械设备、电气设备等均是着重配置的领域,尤其医药生物2018年后一直占据着第一重仓行业的位置。

核心优选2020年四季报显示,该基金在四季度做了部分组合优化,对化工、有色进行了增持;同时在基本面跟踪的基础上,保持了新能源汽车、光伏、白酒、机械龙头的较高持仓,增加了对军工等行业的配置,同时降低了医药、食品、电子等方向的配置。

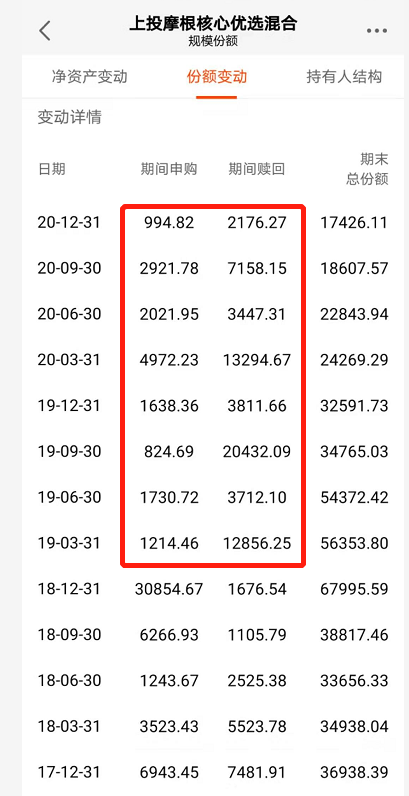

同样,核心优选也面临不断赎回的规模难题。数据显示,自2019年3月以来,该基金一直处于赎回大于申购的状态。四季报显示,该基金目前规模为9.1亿元。

值得注意的是,拟由孙芳担纲管理的上投摩根行业睿选是一只股票型基金,股票仓位为80-95%,其中港股通标的股票的投资比例不超过股票资产的50%。

该基金将是孙芳首只A+H全行业基金,相比在A股的游刃有余,孙芳似乎并未涉猎过港股。如何聚焦A股、港股两地的优质公司,构建均衡的行业配置,将是孙芳面临的新问题。

在爆款基金频出的大牛年,扩大基金规模已经成为公募竞争的共识。此时孙芳推出新基金,一口气要募集80亿元,这是否意味着上投摩根也要告别小而美,开始激流勇进?

评论