记者 杜萌

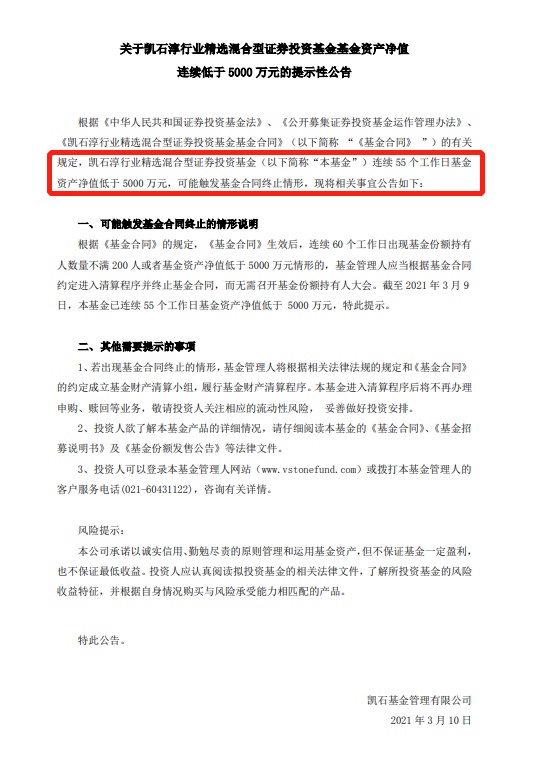

3月10日,凯石基金发布公告,称凯石淳行业精选混合基金资产净值连续55个工作日低于5000万元。

根据《基金合同》的规定,连续 60 个工作日出现基金份额持有人数量不满 200 人或者基金资产净值低于 5000 万元情形的,基金管理人应当根据基金合同约定进入清算程序并终止基金合同,而无需召开基金份额持有人大会。

值得注意的是,这并不是凯石淳行业精选第一次濒临清盘线。

自该基金2018年7月成立以来,该基金先后在2019年6月11日、2020年4月30日、8月6日、11月11日,先后四次发布《资产净值连续低于5000万元的公告》。

以距离最近的2020年11月11日为例,截至12月2日,该基金发布公告称已经连续55个工作日资产净值低于5000万元。

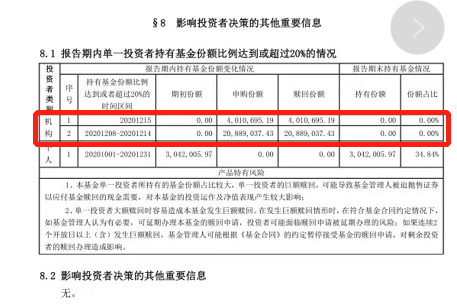

但最终,在2020年12月8日,有“神秘机构”入场,大手笔申购了2088.9万份,帮助该基金摆脱连续60天资产净值低于5000万元的清盘命运。但在12月14日,该机构就将上述份额悉数赎回。

“帮忙资金”转瞬即逝,凯石淳行业精选依然难以为继。该基金四季报显示,截至2020年底,资产净值为0.11亿元。

2017年3月8日,凯石基金得到了证监会的批复,成为继鹏扬基金后的第二家“私转公”公募基金公司,同时也成为首家全部由自然人持股的“私募系”公募。

资料显示,凯石基金的总经理陈继武原是富国基金副总经理,2009年陈继武离开公募进军私募,成立上海凯石益正资产管理有限公司。2015年,凯石基金又申请公募牌照并于18个月后获批。

作为凯石基金私转公后的第一只基金产品,凯石淳行业精选为何一直在被迫清盘的边缘徘徊?

业绩不佳、机构赎回或是导致基金规模持续低迷的根源。该基金自成立以来的历年业绩回报分别为-15.13%(2018年)、14.3%(2019年)、32.33%(2020年),远远低于权益类基金的平均收益率。

Wind数据显示,凯石淳行业精选的持仓换手率奇高。2018年,该基金换手率为944.4%,2019年换手率高达1868.61%、2020年上半年换手率更是高达3039.12%。

机构投资者已经选择了离场。数据显示,2019年底,凯石淳行业精选A份额的机构持有占比为27.63%,但到了2020年中,机构持有占比则为0,彻底成了散户基。

对此,凯石基金客服人员表示,目前,该基金仍在正常运作。如果持续60个工作日资产净值低于5000万元,将按照合同进入清盘程序。

除了凯石淳行业精选外,另外两只基金凯石源、凯石湛也曾于2020年6月发布公告,称资产净值已连续多个交易日低于5000万元的清盘线。

私转公后,凯石基金为何发展不顺?

“私募不注重规模,只注重绝对收益,但对于公募来说,规模确实非常重要的因素。”北京某大型公募基金内部人士表示,私募和公募并没有本质区别,首要的还是产品业绩。

其次,如果没有好的销售渠道,加上业绩比较中庸,对一家基金公司而言就会很吃力。而对于私转公的基金公司而言,还需要足够的时间建立品牌知名度,并逐渐打造业绩优异的拳头产品。

评论