记者 杜萌

在机构重仓股接连遭遇重挫时,权益市场的投资热情跌到冰点。当投资者的目光转移向“进可攻、退可守”的可转债基金,却发现春节后至今,竟然有可转债基金回撤超过18%,跌幅堪比股票类基金。

去年大火的可转债基金为何跌下神坛?

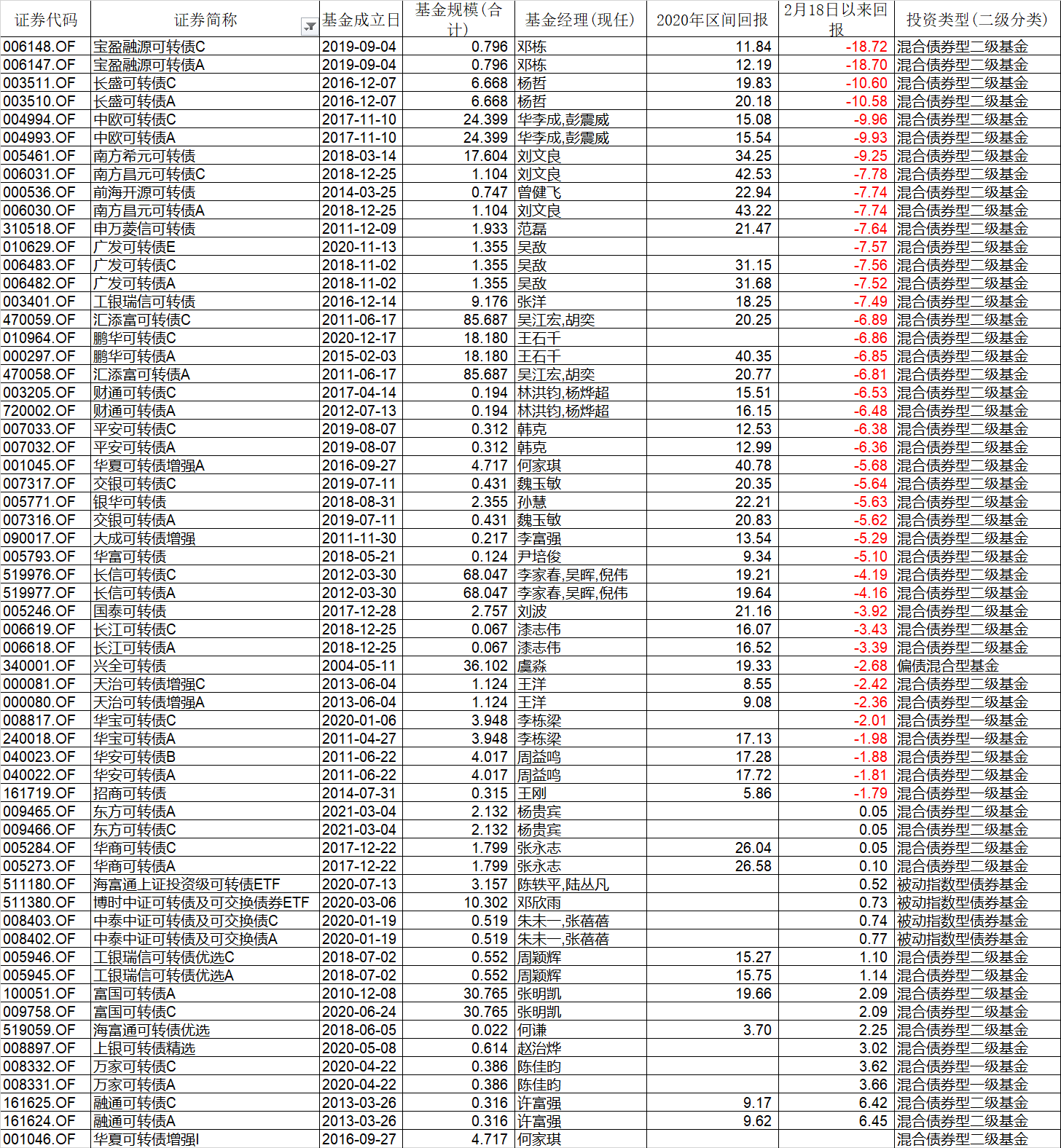

Wind数据显示,在市面上共计4592只债券类基金(包括偏债混合、短期纯债、中长期纯债、混合债券型一级基金、混合债券型二级基金、被动指数债券型基金、增强指数债券型基金等8个子类别)中,可转债基金共计61只。

数据显示,2月18日以来,仅有18只可转债基金实现了正收益。而净值回撤超过10%的可转债共计两只(A/C合并计算),分别是宝盈融源可转债、长盛可转债。

回撤最大的则当属宝盈融源可转债。该基金2020年回报率为11.84%,但仅2月18日以来回撤就达18.72%。

四季报中显示,该基金组合“以低溢价率、低价转债和大盘转债资产为主要投资品种,并通过维持较高的转债和权益仓位博取超额收益”。

在2020年四季度,该基金的股票持仓占比合计达16.17%,距离基金合同中股票投资20%的上限非常接近。而股票持仓中除了五粮液(000858)和赣锋锂业(002460)外,还有长春高新(000661)、泰格医药(300347)、智飞生物(300122)、康泰生物(300601)等医药股。

而债券的占比则达78.48%。具体来看,可转债占债券组合中净值比例则为95.6%。值得注意的是,截至2020年底,该基金规模仅为0.8亿元,离5000万元的清盘线不太远。

排在第二位的则是长盛可转债,该基金2020年回报率为10.7%。该基金同样保持高仓位运行。四季报显示,股票仓位占比达14.83%,债券占比达83.46%。

排在第三位的是规模合计达24.4亿元的中欧可转债。该基金2020年回报率为15.54%。四季报显示,该基金股票仓位达17.29%,债券仓位为79.39%。在可转债的配置方面,增配了新能源产业链龙头、消费电子、医药、化工、环保等品种。其中,前五名债券依次是光大转债、G三峡EB1、隆20转债、赣锋转2、20进出09等。

在新能源板块年后遭遇剧烈波动时,正股相关的可转债价格也大幅下跌。

以隆20转债为例,该债券的价格已经从2月18日最高点时的239.77元,下跌至3月16日的154.71元,价格缩水近三分之一。赣锋转2的价格,也从2月18日最高点时的244.95元,下跌至3月16日的162元。

同类产品中规模最大的汇添富可转债,也出现了近7%的跌幅。四季报显示,该基金股票仓位达19.34%,债券仓位为77.93%。其中,前五名债券依次是20国债10、光大转债、浦发转债、G三峡EB1、隆20转债等。数据显示,该基金2020年回报率为20.77%。

在四季报中,基金经理表示“可转债整体估值已经偏高,组合将转债维持在最低仓位要求,并精选龙头股票,行业相对分散”。

作为“债股互转”的可转债基金,曾经涨幅气势如虹,如今为何纷纷遭遇大幅回撤?

鹏华可转债基金经理王石千对界面新闻表示,由于可转债市场的波动方向与股票相同,当股票市场下跌的时候,转债市场也会下跌。近期受美债收益率上行等影响,A股市场中前期累计涨幅较大的核心资产股票面临较大幅度的调整,从而带动整体市场的波动调整。而转债资产受到股票市场的影响也有所下跌。可转债基金除了可转债仓位之外,还会投资一定比例的股票资产,因此基金净值会出现一定的回撤。

南方昌元可转债基金经理刘文良认为,2021年转债市场经历了两轮明显的调整,首先是1月下旬在资金面紧张的冲击下转债估值压缩,其次是春节后跟随权益市场调整,从结构上来看,低价转债受信用事件冲击和流动性冲击影响去年12月到今年春节前大幅调整,春节后估值有所修复,高价偏股型转债春节后跟随A股大幅回调。

近期的震荡行情,是否会对可转债的投资策略有影响?王石千表示,可转债基金的投资主要以自下而上精选性价比较高的转债和股票的策略为主,这个投资策略比较稳定,并不会因短期市场波动而产生变化。在市场调整以后,许多优质正股对应的转债价格也出现了一定的调整,风险得到了释放,反而提供了更多的投资选择机会。

怎么看待2021年的可转债市场呢?是否还具备高速增长的机会?刘文良判断,“当前时点,A股经历了节后的大幅调整之后,估值贵的矛盾有所缓解,考虑到上市公司盈利仍在上行趋势当中,我们对全年行情不悲观,而转债估值处于2017年市场扩容以来的低位水平,向上的弹性不差,向下开始具备一定的防御性,转债的性价比明确优于股票,我们对转债的后续预期会更乐观一些。”

“万万没想到,这只债基也能跌幅这么大?债券基金不是很稳健的么?”在天天基金网的论坛,多位持有可转债基金的投资者纷纷发帖。

对此,王石千表示,可转债基金对转债仓位有一定比例的要求,在债券基金领域属于进攻性较强的品类,相对适合风险偏好较高的客户。但在权益市场连续两年表现较好的情况下,投资者应适当降低对基金收益率的预期,同时也充分认识可转债基金的风险收益特征。

“投资作为一场长期的修行,任何长期投资的过程避免不了短期波动。在市场经历一段时间和一定幅度的调整后,部分资产反而迎来更好的布局机会。我们希望投资者能够正确识别不同类型基金的风险特征,树立长期投资和理性投资的科学观念,从更长时间维度看待可转债基金投资,把握短期调整下逆向投资的机会。”王石千表示。

评论