文|MedTrend医趋势

2020年,新冠疫情这只“黑天鹅”似乎加速搅动了全球制药企业排名的风云变化:

多年稳坐榜首的“宇宙大药厂”辉瑞直接跌出TOP 5;诺华“取代”辉瑞成功位居第二,冠军梦却被罗氏“截胡”。

回到全球增长引擎之一的中国市场,摘取全球制药桂冠的罗氏仅列第三,诺华、辉瑞则分列第五、第六,与全球排名相比,表现平平。

*汇率:1瑞士法郎=1.1236美元(辉瑞、GSK去除消费者健康营收,罗氏、强生、默沙东只计算制药业务),中国区排名参考医药魔方统计排名,其中辉瑞中国区营收及排名根据辉瑞财报中国区营收占比6%计算。

罗氏为何能占据全球榜首?多年全球冠军辉瑞是否能够重回巅峰?被誉为未来第一的诺华在“老二”的位置还要待多久?

在快速增长且复杂的中国市场,罗氏、诺华、辉瑞等公司如何各显神通,跑赢市场?

专利悬崖下,炸弹产品顺利接替

核心产品的营收往往是一家制药企业的业绩主力军。当核心产品“专利悬崖”到来,新一代核心产品是否能够顺利接班,往往决定了该制药企业的未来命运。

罗氏、诺华、辉瑞核心产品营收及占比(医趋势制图)

罗氏、诺华和辉瑞2020年的TOP 3畅销产品的营收之和在总营收中的产比均超20%。

罗氏制药的产品迭代显然做得很不错。

罗氏制药原营收TOP3的“三大单抗王牌”——Avastin(贝伐珠单抗)、利妥昔单抗、曲妥珠单抗已有两个被Ocrevus(多发性硬化症药物)、Perjeta(乳腺癌药物)取代,分别贡献了超40亿美元的营收,仅存的Avastin虽然仍贡献了高达56.09亿美元的营收,但下滑明显,同比-25%。

与此同时,两款抗肿瘤新药PD-L1产品Tecentriq(30.76亿美元)、血友病药物Hemlibra(24.61亿美元),均已处于快速放量阶段,增速分别达到+55%、+68%。

反观诺华,

营收支柱TOP 1银屑病新药Cosentyx仅贡献了39.95亿美元的营收,尚不足40亿美元。TOP 3产品营收之和仅仅占据总营收的20%。

营收增速最高的三款药物——乳腺癌药物Piqray、基因疗法Zolgensma、干眼症新药Xiidra虽然增幅相当亮眼,达96%-176%,总体的营收还是偏低,仅贡献了总营收的3%,尚未成长为“支柱”。

再看辉瑞,

辉瑞的TOP 3重磅产品肺炎球菌疫苗Prevnar 13、乳腺癌靶向药物Ibrance、抗凝血药Eliquis,累计营收达161.91亿美元,占比38.63%。三款产品实现近四成的业绩贡献,不可谓不耀眼。

但三款增速最快的新药目前均也尚未达到快速放量阶段,罕见心脏病新药Vyndaqel/ Vyndamax在虽然增长高达172%,但营收仅仅达到12.88亿美元。

从有望成为未来“重磅炸弹”、营收增幅TOP 3的产品来看,目前三家企业中,罗氏表现最好,增幅TOP 3产品的累计销售额已基本实现放量,实现两位数的营收占比(11%),大大高于诺华的3%和辉瑞的7%。

罗氏从2017年不及辉瑞、诺华,排名第三,到2019年赶超诺华,2020年跑赢业务剥离后的辉瑞,问鼎全球制药榜首,背后重磅产品的有效迭代为其实现业绩持续增长提供了强大的内生动力。

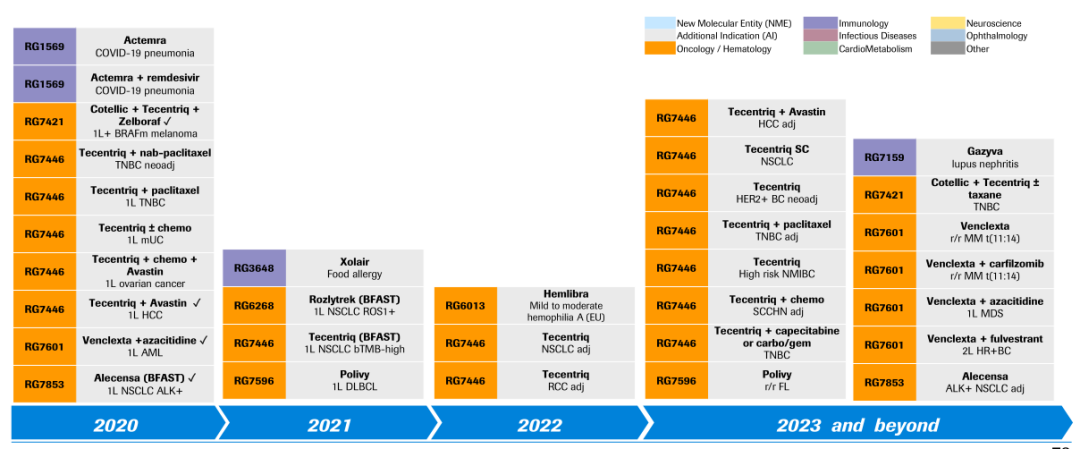

罗氏制药现有产品申请计划

而根据官网,截至2021年2月4日,罗氏制药共有160个在研项目。其中,肿瘤80个,免疫疾病23个,传染性疾病18个,神经疾病15个,眼科13个,心脏代谢5个,其他6个。

这为其未来的产品更替做好了铺垫。

辉瑞:并购的巨无霸,拆分跌位第七,精简瘦身

并购无疑是辉瑞霸榜全球制药企业的利器。

2003年,600亿美元收购Pharmacia,成世界最大制药商;2015年,170亿美元收购Hospira,扩大仿制药市场份额;2016年,140亿美元收购Medivation,成就肿瘤领域领先地位……通过一系列并购带来的规模效应,辉瑞成为了“宇宙第一药厂”。

产品上亦是如此。

辉瑞2020年最畅销的产品肺炎疫苗Prevnar 13是2009年680亿美元收购惠氏收入囊中的;第二名的乳腺癌药物Ibrance也是2000年900亿美元收购WL获得(还有曾经的一代药王Lipitor)。

并购带来的规模效应让辉瑞多年稳坐全球制药冠军,但随着市场变化,现在已是创新药驱动的时代。在加速前进的创新药赛道中,继续走老路,“宇宙第一药厂”或被其规模所拖累。

为顺应时代趋势,辉瑞于2019年开始战略聚焦创新药业务,终于在2020年完成消费者健康和辉瑞普强(仿制药)两大业务剥离,直接导致辉瑞从第一跌落至第七。

第七名是业务调整带来的短期动荡,还是会就此形成“新常态”?是辉瑞必须直面的问题。

新冠疫情的到来为辉瑞带来前所未有的转机。辉瑞通过与mRNA公司BioNtech合作,成功推出了全球首款新冠疫苗,并拿下了超60个国家的疫苗订单。

辉瑞预计,2021年,其新冠疫苗将产生至少150亿美元的营收。而这,或将会让辉瑞重回制药企业榜首。

如果只看生物制药业务,辉瑞在2020年实现了+7%的增幅,可谓是一个不错的新起点。

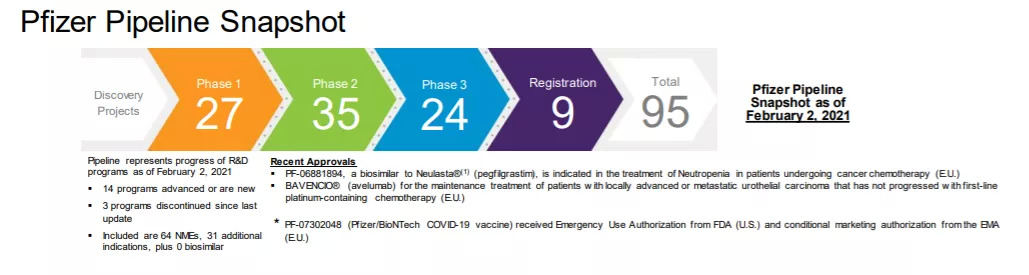

辉瑞产品管线

截至2021年2月2日,辉瑞研发管线共有95个项目,其中肿瘤32个,炎症与免疫学25个,内科13个,罕见病13个,疫苗10个,医院(抗感染药)2个。

辉瑞也并没有放弃自己的拿手好戏。“瘦身”以来,辉瑞又相继以8.1亿美元收购了罕见病临床公司Therachon、106.4亿美元收购生物制药公司Array,加速扩大其创新生物制药业务。

这些是否能让辉瑞在未来扭转乾坤?虽然未知,但辉瑞目前释放的信号都非常积极。

诺华:前沿的产品线,能让其赢得未来吗?

Evaluate pharma曾预测诺华将在2024年成为全球药企第一。作为曾经的第二,诺华一度以“取代”辉瑞为目标。

如今距离2024年已经不远。

商业世界的戏剧性就在于,终于赢了辉瑞的诺华却以近14亿美元的差距败给了罗氏,依旧只能当个“老二”。

相较于罗氏和辉瑞,诺华在前沿热门领域的出镜率更高一些。

不仅拥有一款基因疗法(Zolgensma,2020年+155%),还拥有FDA批准的首款CAR-T免疫细胞疗法产品Kymriah,在2020年实现+71%的增长。除此之外,银屑病药物Cosentyx、心衰药物Entresto也是各自领域内的领先产品之一。

过去3年,诺华主要有16款重磅创新药获批,“以量带价”,最终实现总营收的第二。诺华正继续扩大这种优势。据其官网,诺华全球管线中共有167个在研项目,500个临床试验。

诺华2018-2020年主要获批产品

但对比三家企业营收TOP 3的重磅产品,诺华则显得没有那么“重磅”,累计营收占比仅20%。TOP 1的营收,甚至不敌罗氏和辉瑞的第三名。

而在涨幅TOP 3的产品中,罗氏和辉瑞都已开始放量增长,诺华销售额最高的Zolgensma才至9.20亿美元。

预期诺华2024年夺冠,未必能实现。

复杂中国市场MNC的挑战

中国是全球第二大医药消费市场,也几乎是所有MNC的成长区,中国市场作为跨国药企的全球重要市场之一,其业绩压力可想而知。

*汇率:1瑞士法郎=1.1236美元,1欧元=1.2127美元,1丹麦克朗=0.1631美元

图源:医药魔方;辉瑞数据及排名、各企业中国区员工数由医趋势补充(信息来自各公司官网)。

但从2020年罗氏、诺华和辉瑞的中国区营收排名来看,只有罗氏以35.32亿美元的营收挤进Top3,诺华、辉瑞则分列第五、第六名。

罗氏和诺华的中国区表现不敌全球,辉瑞则基本持平。

跨国药企中国区营收的好与不好究竟取决于什么?

看各大MNC的中国区人均产出,默沙东以707千美元/人位居第一,其次是642千美元/人的罗氏制药。

问鼎中国区冠军的阿斯利康中国,看来是以“人多力量大”取胜,总业绩和人均产出几乎不分伯仲的亚军默沙东和季军罗氏,则是胜在“效率”。

随着中国医改的不断深入,在医保目录调整、创新药准入等中国市场政策的影响下,MNC的对应决策,或许是其中的关键。

问鼎中国区冠军的阿斯利康中国,2020年营收53.75亿美元营收,占总营收20.2%。这个业绩中,进入医保的抗癌药奥拉帕利功勋卓著,罗沙司他、达格列净被纳入医保后也迅速放量。

而作为全球“老大”的罗氏,中国区收入却被阿斯利康整整拉开了18亿美元的巨大差距,主要因为罗氏传统三驾马车Herceptin、 Rituxan和Avastin受到生物类似药的冲击正在失去市场份额。

除了生物类似药的冲击,也许还在于其中国区的策略不及阿斯利康的“激进扩张”与“下沉基层”。

阿斯利康已与多个本土创新药企建立了多个小分子药物合作关系,扩充产品线,同时依靠本土力量加快新药的审批上市等进程。

此外,AZ已在中国广阔的基层市场深化布局,尤其是区县肿瘤市场,目前AZ的县肿瘤团队规模已达千人。疫情期间,其县域市场的表现抵消了大城市业绩的消减。

全球第二、中国区仅排第五的诺华,2020年中国区能实现高达16%的增幅,也离不开创新药的推动。2020年,诺华共有6个新药及适应症在中国获批,8个新产品及新适应症进入2020年版国家医保药品目录。

即使中国区业绩拥有亮眼的增幅,但与诺华全球排名仍有不小差距,可见其中国区收入基数不及其他MNC。2020年,新加入的Dan Brindle接任诺华中国总裁,他能抗住压力,带领诺华中国排名上升吗?

而辉瑞在首席执行官Albert Bourla的带领下,重塑中国区业务模式,全力投入创新药,会帮助辉瑞在中国市场突围吗?

激烈的竞争远非局限于罗氏、诺华与辉瑞。

中国区排名与全球排名之间的差异,也意味着中国市场这块“蛋糕”并非简简单单就可以分享。

战略的高瞻远瞩、决策的与时俱进,缺一不可。未来制药公司的业务“瘦身”,灵活性和创新性,或成为竞争关键所在。

未来顶级制药企业的全球和中国区排名,又会发生哪些新变化,哪些企业会重回上升赛道,哪些又会跌出TOP 10榜单?医趋势将持续关注。

评论