记者 |

前景不明,股价先行。

4月30日,方正证券尾盘直线拉升,最终收盘报9.21元,跌3.76%,较今日逾8%的最大跌幅有所收窄。收盘后,市场议论纷纷,认为这与其控股股东方正集团破产重整有关。

所幸市场没有等太久,18点左右,方正集团破产重整草案面世,中国平安将收购方正证券相关资产,但公告并未透露收购比例,是否会取得实控人资质。

随后,方正证券发布公告称,本次重整后,方正集团和方正产业控股持有的方正证券股份将由投资者通过直接或间接方式持有,可能导致公司控股股东和实际控制人发生变更。

受访的多位业内人士向界面新闻记者表示,由于草案披露的信息有限,平安证券和方正证券的合并路径暂不明朗。

一位头部券商非银分析师表示,在交流会上,中国平安表示不排除通过合并、出售等多种方式处置方正证券。

根据公告,破产重整投资方中国平安集团授权旗下平安人寿参与本次重整,具体采取“出售式重整”模式,即重整主体以方正微电子全部权益以外的保留资产出资设立新方正集团,平安人寿与华发集团(代表珠海国资)将按7:3的比例受让新方正集团不低于73%的股权,最终支付对价金额及持股比例取决于债权人受偿方案选择情况,其中平安人寿将以370.5~507.5亿元对价受让新方正集团51.1%~70.0%的股权。

具体而言,平安人寿拟收购的新方正集团资产范围包括方正集团下属医疗、金融、信息技术、教育、商贸及地产等板块资产,金融板块主要以方正证券、北大方正人寿为核心主体。

方正证券的控股股东为北大方正集团,持股27.75%,方正集团旗下控股子公司方正产业控股持有0.94%股份,两者为关联关系,合计持有27.84%股份。

一位北京地区非银分析师对界面新闻记者表示,平安证券大概率会吸收合并方正证券,直接把后者的资产和负债整合进平安证券。

从数据来看,无论是资产能力、盈利能力或增长能力,平安证券均略胜一筹。

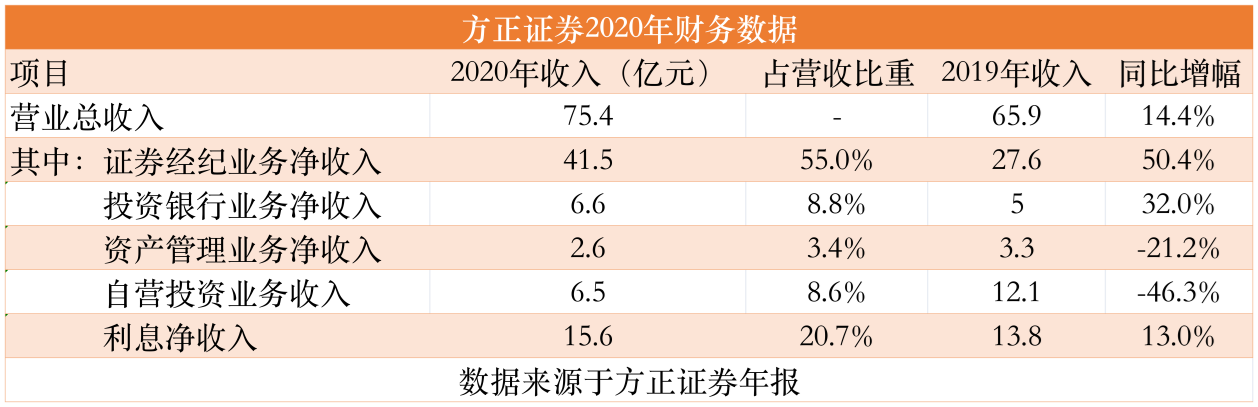

2020年度,方正证券实现营业收入75.42亿元,同比增长14.36%,归属于上市公司股东的净利润10.96亿元,比上年同期增加8.82%。

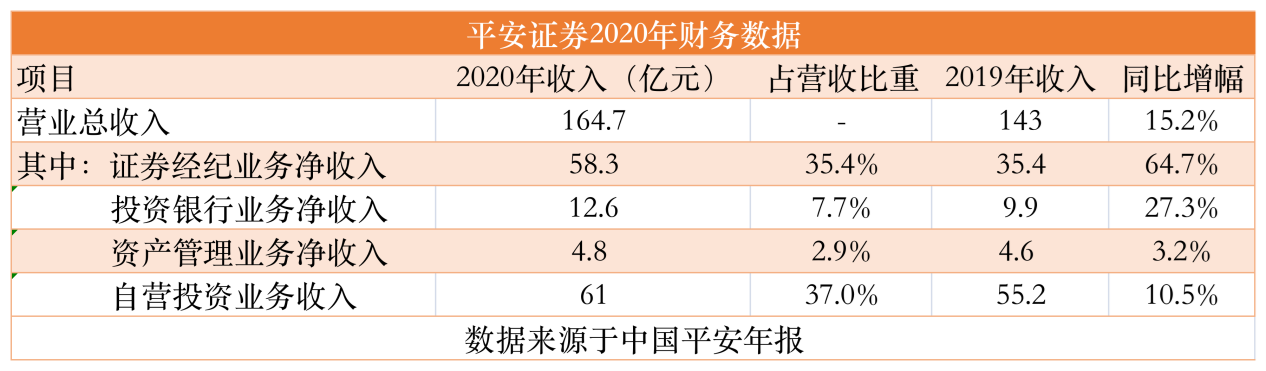

同期,平安证券实现营业收入164.7亿元,同比增长15.1%,归母净利润为31亿元,同比增加30.6%。

平安证券和方正证券的营收结构具有一定相似性,经纪业务营收贡献度最高,投资和信用业务位居次席。

平安证券2020年度经纪业务净收入为58.3亿元,占营收比重为35.4%,总投资收益(包括分部利润表中的非银行业务利息收入、投资收益、公允价值变动损益)为61亿元,对营收的贡献为37%。

根据方正证券2020年度报告,报告期内经纪业务实现净收入41.5亿元,占营收比重达55%,自营业务收入和利息净收入合计22.1亿元,营收贡献合计达到29.4%。

值得一提的是,截至2020年度末,方正证券在全国范围内拥有347家营业部,在业内位居第2。平安证券和方正证券去年的经纪业务总收入为99.8亿元,这一成绩在业内仅次于行业老大哥中信证券。

资产规模方面,平安证券2020年末总资产为1992.8亿元,净资产338.1亿元。方正证券资产总额去年末为1232.6亿元,净资产403.6亿元。

“破产重整方案还要走监管审批程序,不过问题不大,短期对行业影响有限,但会大幅增强头部券商和头部险企的危机意识,未来业内收购和重组案例或快速增加。”前述北京地区非银分析师表示。

评论