文|豹变 李鑫 秦海清

编辑|邢昀

生鲜电商是个拥挤的赛道,玩家众多,这也是个极度烧钱的赛道。以前置仓、即时配送为主打,到家模式的两个头部玩家,每日优鲜和叮咚买菜,一个是多年前辈,一个激进后辈,起家一个在北京,一个在上海,然后在一线城市的小区门口激烈“肉搏战”,拼地推、抢用户,最后又在同一天交了招股书。两家的状态有所差别,2020年开始激进扩张的叮咚买菜越亏越多,而每日优鲜则出现了营收增速停滞。难以看到盈利前景,不管是在一级市场融资,还是上市去二级市场融资,看上去都更像是为了“续命”。

知名投资人、今日资本创始人徐新2015年说了一句话,“互联网风生水起,只占了整个社会零售销售总额10%,那90%你还没捞着呢。”

剩下那90%就是生鲜,得生鲜者得天下。

人是铁饭是钢,毕竟大家每天都得买点水果、蔬菜。刚需、高频,在线上流量越来越难获得时,生鲜成为大家最想撬动的流量入口。

于是这里也成了互联网最“拥挤”的赛道。不管是主打社区电商概念、还是生鲜电商,也不管是到家模式(每日优鲜、叮咚买菜)、仓店一体模式(盒马)、送到团长那的社区团购模式,本质上都是希望大家从平台上买菜,然后最终带动低频高毛利的饮料、卫生纸、小电器销售。

但这也是一个极度烧钱的赛道。

2019年,生鲜电商曾有一波大洗牌,不少玩家“烧到”资金链断裂。没想到疫情又带来了新一波生机,资本、市场再度疯狂。

以前置仓、即时配送为主打,到家模式的两个头部玩家---每日优鲜和叮咚买菜,一个是多年前辈,一个激进后辈,一个起家北京,一个起家上海,然后在一线城市的小区门口激烈“肉搏战”,拼地推、抢用户,拼履约、抢时效,你最快30分钟送达,我最快29分钟送达。

最后,连提交招股书的日子都撞在了一起。

但不得不说,前置仓模式是一种较重的模式,需要不断的烧钱、烧钱、烧钱。两家招股书也显示出不同的状态,成立7年的每日优鲜还没熬到“赚钱”阶段,营收增长却已几乎陷入停滞。而更年轻的叮咚买菜,也更为激进,营收保持增长,背后是不断大额融资、烧钱、亏损。

难以看到盈利的前景,不管是在一级市场融资,还是上市去二级市场融资,看上去都更像是为了“续命”。

叮咚买菜越亏越多,每日优鲜营收增长停滞

2014年11月成立的每日优鲜,曾通过创新前置仓打法快速崛起为行业独角兽,以水果作为切入点,三年时间估值到10亿美元。2017年8月甚至宣布在一线城市实现整体盈利。

所谓前置仓,就是电商将仓库建在离消费者更近的地方,比如社区或公司周边,这样用户下了订单能在更短的时间收到货。配送效率提升,用户体验自然更好。不需要租门店,只需要找仓库。

但是前置仓也是一个相对重的经营模式。

三年后,同样走前置仓模式的叮咚买菜以蔬菜作为切入点,原本一直在长三角等地蓄力,2020年疫情推动,开始迅猛扩张。

招股书显示,叮咚买菜2018年GMV为7.147亿元,彼时每日优鲜是其6.6倍。但到2020年,叮咚买菜GMV同比增长177%,达到130.322亿元,是每日优鲜的1.7倍,每日优鲜2020年GMV同比增长近乎停滞。

从收入来看,两家收入主要分两块,一是销售产品带来的收入,另外是会员费。会员费收入非常少,每日优鲜这块占比从1%上升到2020年的2%,而叮咚买菜占比保持在1%左右。

2020年,叮咚收入同比增长192.2%至113.36亿元,而每日优鲜收入同比仅仅增长2.1%至61.3亿元。叮咚买菜的增速是每日优鲜的91.5倍。

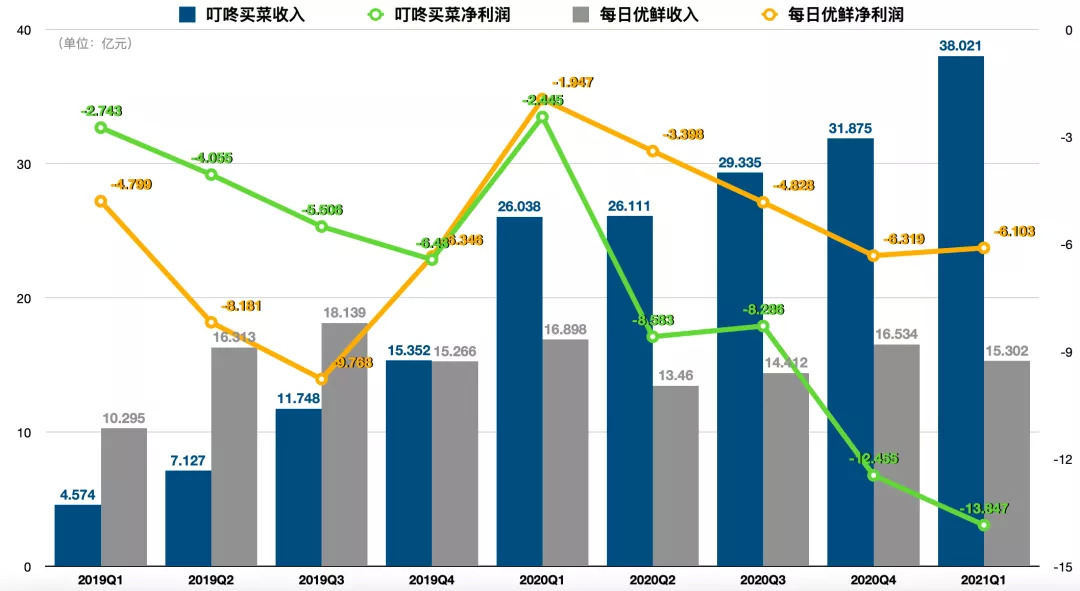

分季度来看,每日优鲜收入增长乏力态势更加明显,近9个季度的收入基本变化不大。

2021年第一季度,每日优鲜收入15.3亿元,同比还下滑了9.4%。虽然公司解释去年一季度疫情带来每日优鲜的送货高峰,对比来看,同期叮咚买菜收入增长46%至38亿元。

毛利率方面,两家生鲜电商变化趋势迥异。

2019年,每日优鲜和叮咚买菜的毛利率分别为8.7%和17.1%,相差6.4个百分点。到2020年,每日优鲜的毛利率大幅增长至19.4%,与叮咚买菜只有0.3个百分点的差距。

每日优鲜解释称,毛利率的增长主要是疫情改变了消费者的购物习惯,2020年第一季度,每日优鲜毛利率一度高达30.2%。

随着疫情好转,每日优鲜的毛利率又急速下降,2021年第一季度,每日优鲜的毛利率为12.3%,但同期叮咚买菜的毛利率为18.9%,与2020年相差不大。

当然,两家生鲜电商目前都还处于亏损当中,不过叮咚买菜越亏越多,每日优鲜的年度亏损有收窄的趋势。

叮咚买菜2019、2020净亏损分别为18.7亿元、31.7亿元,今年一季度净亏损13.85亿元。每日优鲜2019年至2020年净亏损分别为29.1亿元、16.5亿元,略有收窄,今年一季度损了6.1亿元。

对于生鲜电商来说,用户数量决定了营收天花板,有足够多的人下单是关键。而总订单数量和平均订单价值,决定了GMV的增长。

从用户数据来看,今年一季度,叮咚买菜订单量为6970万单,平均每月交易用户为690万,其中,两成月交易用户是叮咚会员,贡献了47.0%的GMV。2020年第一季度每份订单的平均收入为人民币70元,而随着疫情影响消退,这个数据到2021一季度降低为54元。

每日优鲜一季度订单量则为6217万单,有效用户数为790万,核心用户平均单价达到人民币 98.0元,相比2020年略有提升。2020年该项数据客单价为94.6元,每个订单平均售出 8.2 件商品,每件商品的平均价格为11.5元。

供应链决定成本,履约费用占比居高不下

叮咚买菜和每日优鲜持续亏损,背后是巨额费用支出,我们从履约费用可见一斑。

所谓履约费用,指的是用户从下单到商品配送、售后产生的系列费用。典型如产品交付和仓储运营相关的费用、仓库租金与折旧费用。在生鲜电商赛道激烈的竞争中,履约情况决定了用户留存以及复购情况。

供应链决定成本,如果想盈利,必须压低履约费用。

根据招股书,叮咚买菜2019年至2021年一季度履约费用分别为19.37亿元、40.44亿元、14.84亿元,同比涨幅分别为108.8%(2020年)、76.4%(2021年一季度)。履约费用与收入比值分别为49.9%、35.7%、39%。

每日优鲜2018至2021年一季度履约费用分别为12.39 亿元、18.33亿元、 15.77 亿元和4.40亿元。同比涨幅分别为47.9%(2019年)、-13.97%(2020年)、6.03%(2021年一季度)。履约费用与收入比值分别为34.9%、30.5%、25.7%、28.8%。

相比之下,叮咚买菜目前在供应链成本上付出更高,所以亏得也更多。这跟叮咚买菜更侧重全部自营打法相关,自营前置仓以及自营物流。招股书显示,截至2021年3月31日,叮咚买菜拥有超过16000名送货员。

而每日优鲜开仓采取“自营+加盟”模式,物流也接入众包体系,一定程度上降低了供应链成本,但这也带来一定的不可控。

总体来看,由于规模效应和技术提升,两家公司近几年履约费用收入占比正逐步下降,但即便如此,其数据依然在30%左右,且在一季度有抬头趋势。

比如每日优鲜就直言,一季度履约费用上升,主要是由于劳动力成本增加,并在农历新年假期为骑手提供更多补贴导致。

除了履约费用,销售费用也是关键支出。

此前两家为了抢用户,一方面大搞宣传战,另一方面,通过地推人员深入小区内部,拿鸡蛋、酱油换用户。

虽然前期这些打法很有效,但是随着竞争越来越激烈,通过线下地推获取用户的方式,成本也越来越高。

叮咚买菜2019年至2021年一季度销售费用持续高增长,分别为2.60亿元、5.69亿元、3.18亿元,同比涨幅分别为118.4%(2020年)、454.3%(2021年一季度)。销售费用与收入比值分别为6.7%、5.0%、8.4%。

相比之下每日优鲜销售费用则收缩明显,2018至2021年一季度销售费用分别为7.95亿元、7.40亿元、5.89亿元和1.67亿元。同比涨幅分别为-6.97%(2019年)、-20.4%(2020年)、69.8%(2021年一季度)。

每日优鲜解释称,广告投放和营销人员成本下降,主要是采取更有针对性的策略,以及提高了员工人均效率。

虽然一直在收缩,但每日优鲜销售费用与收入比值明显高于叮咚买菜,分别为22.4%、12.3%、9.6%、11%。

无论是叮咚买菜还是每日优鲜,仅这两项费用支出,就吃掉了至近4成的收入。

菜篮子里的竞争越来越激烈

近几年,随着传统电商流量到顶,获客成本高企,以前置仓、社区团购为首的新零售模式层出不穷。作为前置仓的代表,叮咚买菜、每日优鲜一直被质疑,这个模式到底能不能赚钱,靠大额融资维持能跑多久?

从推进速度来看,前置仓+即时配送到家的模式目前还只是集中在一线、新一线、少量二线城市。

这些地方居民收入更高,生活节奏快,消费者愿意为了便利和时效支付相应溢价。而2020年疫情下涌现的社区团购模式,依靠着巨头、资本,已经从二线城市迅速向全国拓展,不仅下沉到县城,甚至攻入叮咚买菜、每日优鲜的一线大本营。

对于一线白领来说,用即时配送多花点钱,快点送上门,服务更好也更容易提高用户粘性,提升复购率。

截至2021年3月31日,每日优鲜12个月和24个月的复购率分别为71.1%和76.0%。自成立以来,购买叮咚会员的用户第12个月和第24个月的回购率分别为64.2%和70.5%。

前置仓模式天然有两大好处。第一是坪效高,因为前置仓不设立门店零售,不用公共过道,货架空间可以充分利用,使得同等面积下前置仓的空间利用率是其他模式的三倍。第二,相比高流量的旺铺,前置仓成本远低于其他模式。

但前置仓的缺点也比较明显。

核心被诟病的点是面积不大,商品品类和数量受限制,客单价无法抬升。

截至今年一季度,叮咚买菜SKU是12500个,其中,肉类和海鲜类SKU超5700款,日化用品超6700款,占比53.6%。而每日优鲜的SKU有4300个,另外有20000个SKU 为次日交货。

由于前置仓的固定投入较高,需要一定的人群密度来分摊固定成本,因此这种模式更适合在一二线城市发展。截至今年一季度,叮咚买菜已经覆盖全国 29 个城市,每日优鲜覆盖了中国 16 个城市,而目前国内一线、新一线、二线城市合计49家。可以预见,如果存量城市无法盈利,继续下沉亏损概率更大。

此外,前置仓还将面临店仓一体、社区团购等模式竞争。

店仓一体同样布局一二线城市,和前置仓不同,店仓一体是线下门店销售和线上销售双线并行。其主要优势是配送效率高,大店基础下产品更丰富,顾客购买体验好。典型公司有盒马鲜生、7Fresh、小象生鲜等。

社区拼团主要布局二三线城市,以社区为单位,由宝妈或者小店主为团长建立线上分销,平台提供货物、物流仓储。这个模式的特点主要采用预售,以销定采,大多采用次日达、隔日达,相比前置仓,配送效率偏低。但优势也十分明显:熟人拉客获客成本低,无门店或前置仓运营成本,因而产品价格低。

如果前置仓继续下沉,将直接面临社区团购模式竞争。比如兴盛优选、多多买菜等。

业务持续亏损,现金流持续为负,两家公司手头并不宽裕,此前一直靠大额融资维系。根据招股书,截至今年一季度,叮咚买菜账面货币资金44.09亿元,每日优鲜账面资金18.44亿元。

现实来看,叮咚买菜境遇稍好,今年4月以来接连获得D及D+轮的总计10.3亿美元融资,而每日优鲜今年颗粒未进。

现金流无法转正下,不断融资到底是不是长久之计,这是一个巨大的问号,上市也并不会解开这个谜题。

评论