文丨张涛、路思远(中国建设银行金融市场部)

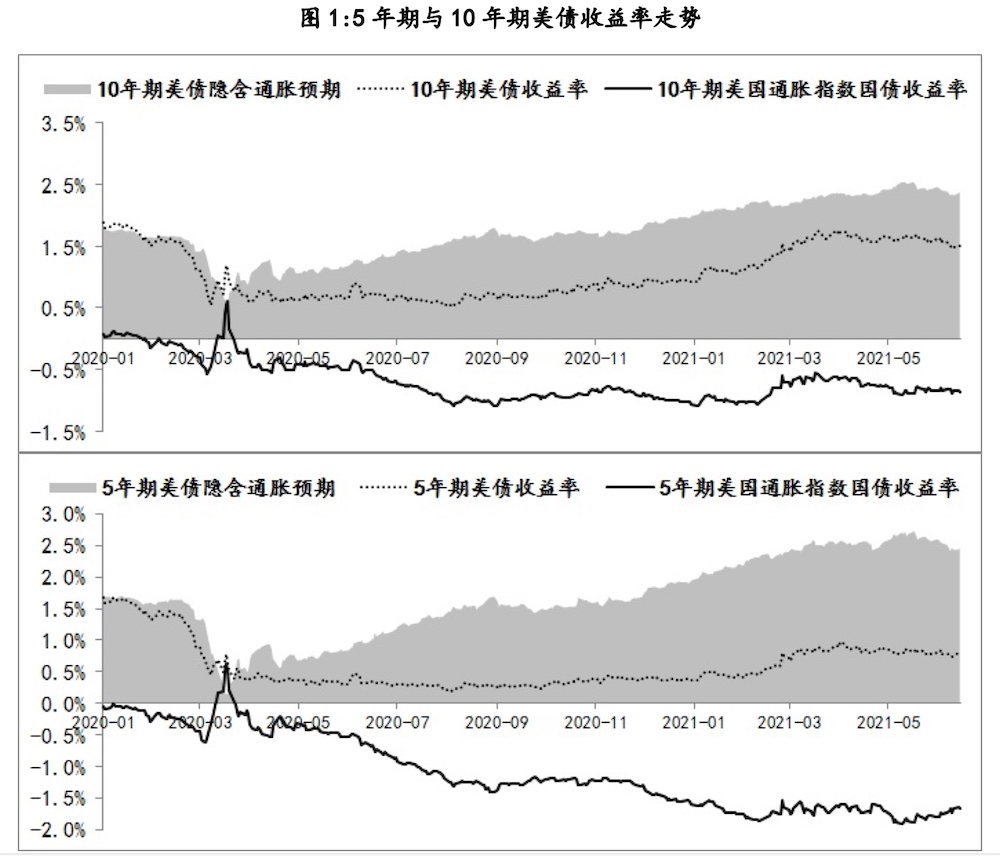

在经历一季度快速上行之后,二季度以来美债收益率由前期高点出现回落,但回落幅度尚不及一季度累计升幅的一半。

例如,10年美债收益率于3月30日触及1.774%之后(较年初低点上升了86BPs,1BPs为万分之一),至6月11日最低曾降至1.43%,较高点下降34BPs。

再例如,5年期美债收益率则是于4月5日触及0.987%之后(较年初低点上升了64BPs),至6月11日最低降至0.708%,较高点下降28BPs。

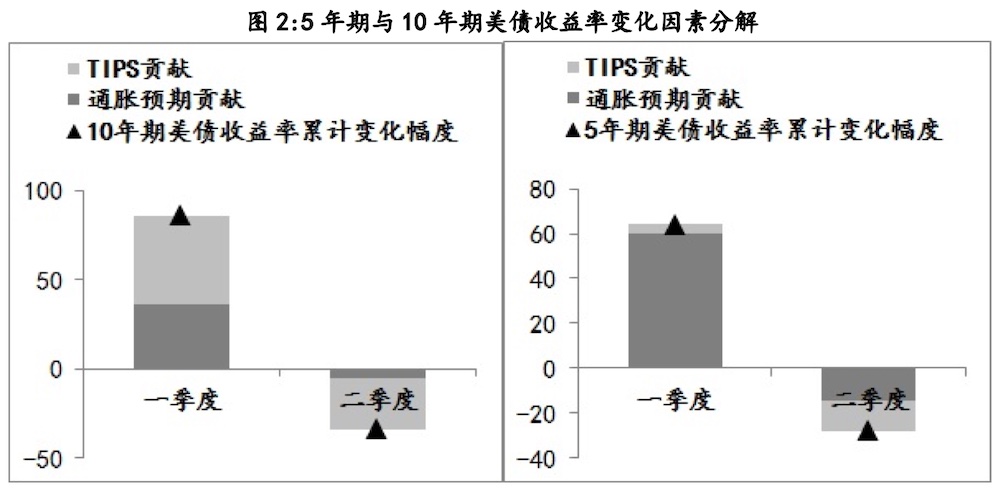

按照“美债收益率 = 通胀指数国债收益率(TIPS) + 通胀预期”的逻辑,分别对美债收益率一季度的上行和二季度的调整进行分解后,发现代表经济增长前景的TIPS对10年美债收益率的影响更大一些,而5年期美债收益率的变化更多源自通胀预期的变化,即美债收益率反映出典型的经济复苏特征,中期的通胀预期和长期的增长前景。

例如,一季度10年美债收益率上行的86BPs中,通胀预期贡献了36BPs,另外50BPs则是来自TIPS;而二季度回落的34BPs中,通胀预期仅贡献了5BPs,另外29BPs是来自TIPS。

再例如,一季度5年美债收益率上行的64BPs中,通胀预期贡献了60BPs,TIPS只贡献了4BPs;而二季度回落的28BPs中,通胀预期贡献了15BPs,另外13BPs来自TIPS。

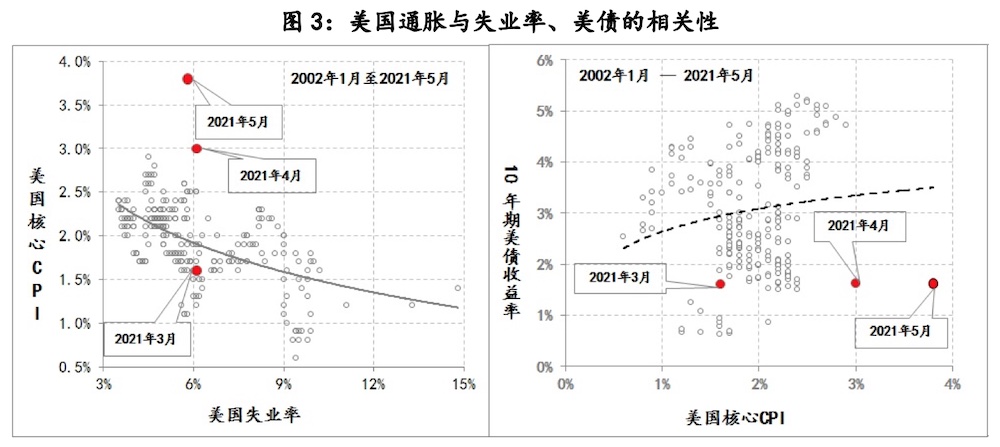

但在二季度美债收益率的调整同时,美国通胀水平却在持续快速上升,尤其是剔除能源和食品后核心CPI涨幅连创本世纪的新高,目前已升至3.8%。按照核心CPI与美债收益率的经验规律,很显然美债收益率明显偏低,大幅低于趋势水平。

另外,就在通胀水平快速上升的同时,美国就业市场的改善却十分缓慢。美国失业率3月份以来基本就稳定在6%附近,但同期核心CPI却由1.6%大幅升值3.8%。而按照去年美联储调整后的“平均通胀目标”的新货币政策框架,美联储对于通胀的容忍度直接取决于美国就业市场的修复程度,若就业市场始终存在巨大缺口,那么联储政策难有明显调整。

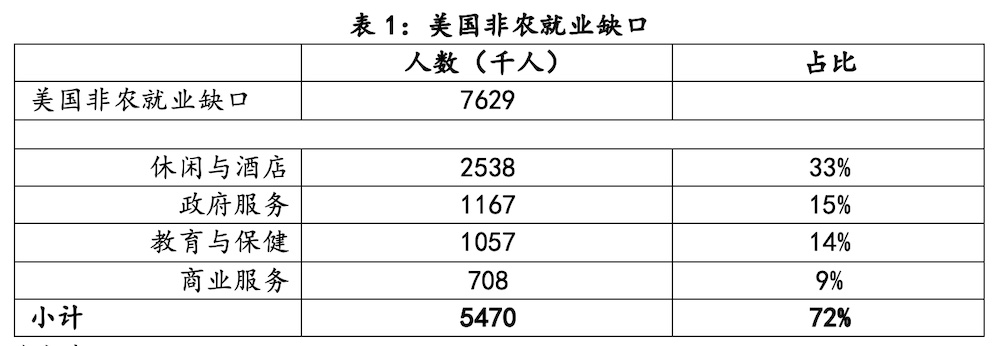

但由于本次疫情对于经济的外生冲击具有明显的“非对称性”,因此在经济复苏阶段,服务业的修复始终被疫情羁绊。例如,截至目前,美国非农就业市场仍有762.9万的缺口,其中有70%以上的缺口集中在休闲和酒店、政府服务、教育和保健以及商业服务等领域,这些领域就业的修复直接取决于人员自由流动的恢复情况。

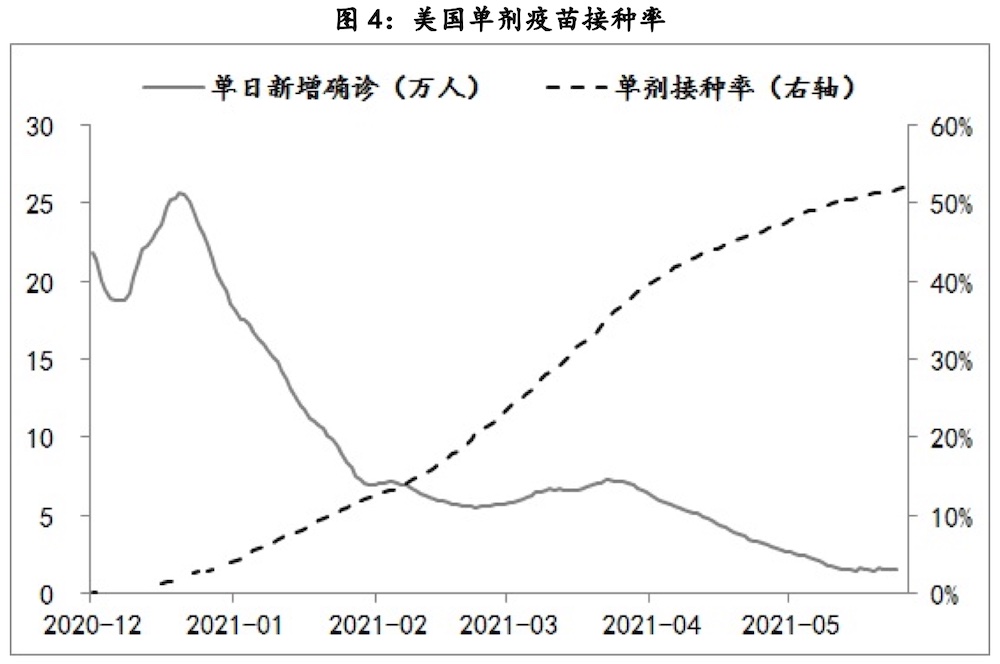

因此,二季度美债收益率之所以与美国实际通胀水平发生脱节,主因在于就业市场修复速度不及市场预期,但进入6月份,美国单剂疫苗接种率已超过50%(目前是52.1%),已经有希望最终实现“群体免疫”,同时其单日新增确诊病例由年初的25万人以上,降至1.5万人。因此,就业修复相对缓慢的几个重点服务业领域,后期的修复速度有望提速,相应美债收益率也会摆脱目前横盘的态势,复归上行趋势。

综上,我们维持前期预判“10年期美债收益率年内高点为2.2%”,而触发美债收益率复归上升趋势的事件,很可能就是二季度美国GDP超过两位数预期增速的落地。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

参考:

评论