文 | 李童 何苗

编辑 | 陈臣

近年,国货品牌发展势头迅猛,“国潮”受到越来越多人的喜爱。运动品牌中,安踏通过各种跨界联名,打入潮流圈层,吸引了大批年轻消费者。2020年,安踏集团在全球运动鞋服市场上市占率排名第四。在中国市场的国产品牌中,安踏集团连续8年稳坐“头把交椅”,市占率超过李宁、特步等品牌,仅次于耐克和阿迪达斯。但作为“国货之光”,安踏集团的崛起主要还是靠国外品牌,且高度依赖单一品牌FILA。2020年,主品牌安踏收入不敌国外品牌,仅占44.3%。

赶超阿迪达斯仅“一步之遥”

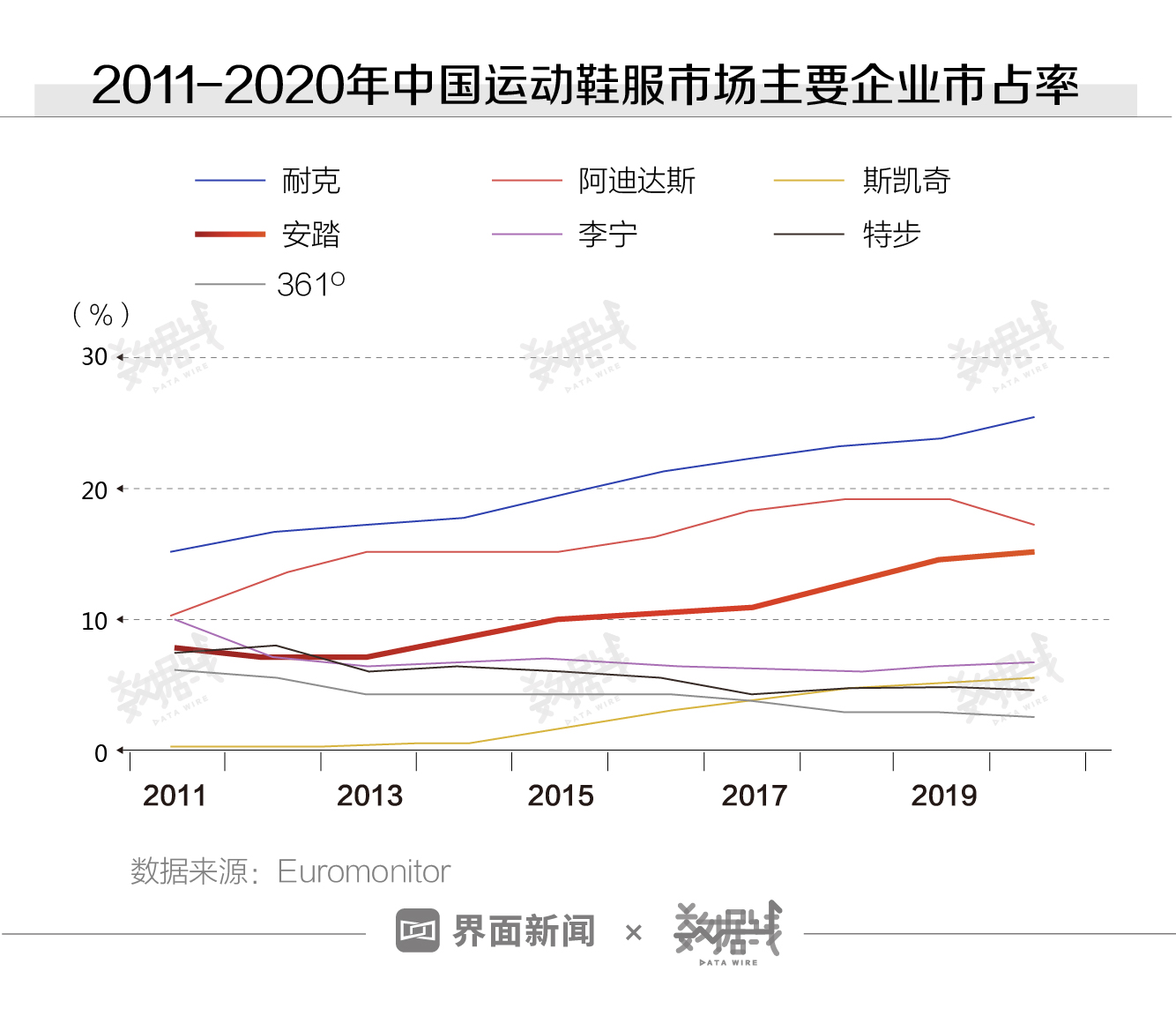

据Euromonitor数据,2013年至2020年,安踏集团8年间在中国运动鞋服市场上市占率稳居第三,在国产运动品牌中排名第一,把李宁、特步和361°等品牌“甩在身后”,一路追赶耐克、阿迪达斯两大巨头。2020年,阿迪达斯在中国的市占率下降,安踏距离赶超阿迪达斯仅“一步之遥”。

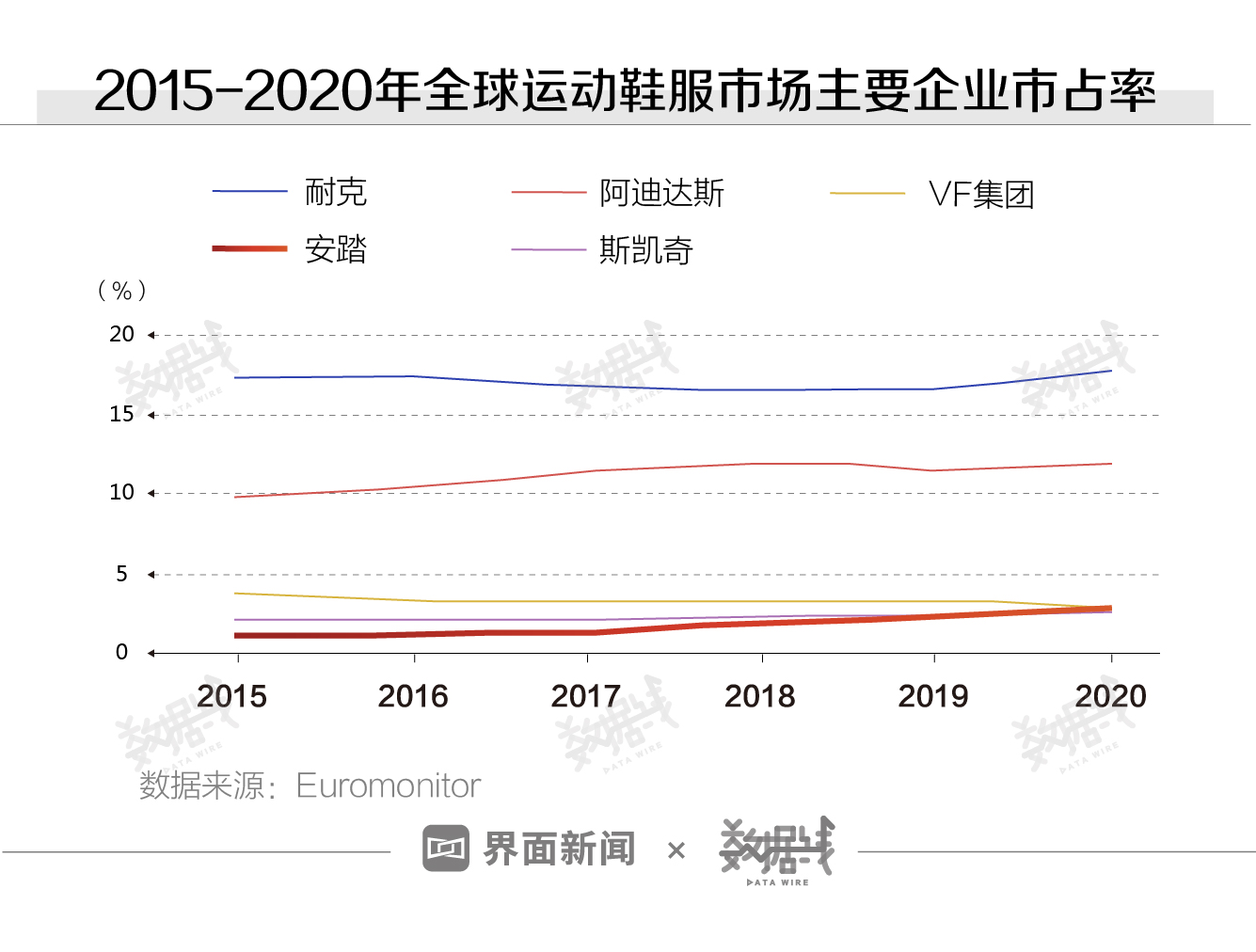

从全球市场来看,2020年安踏集团跑赢斯凯奇,市占率上升至第四名。市占率前五名企业中,阿迪达斯、VF集团和斯凯奇2020年市占率均出现下降,耐克和安踏市占率分别上升0.6%和0.2%。安踏与TOP3企业差距进一步缩小。

高度依赖“洋品牌”赚钱

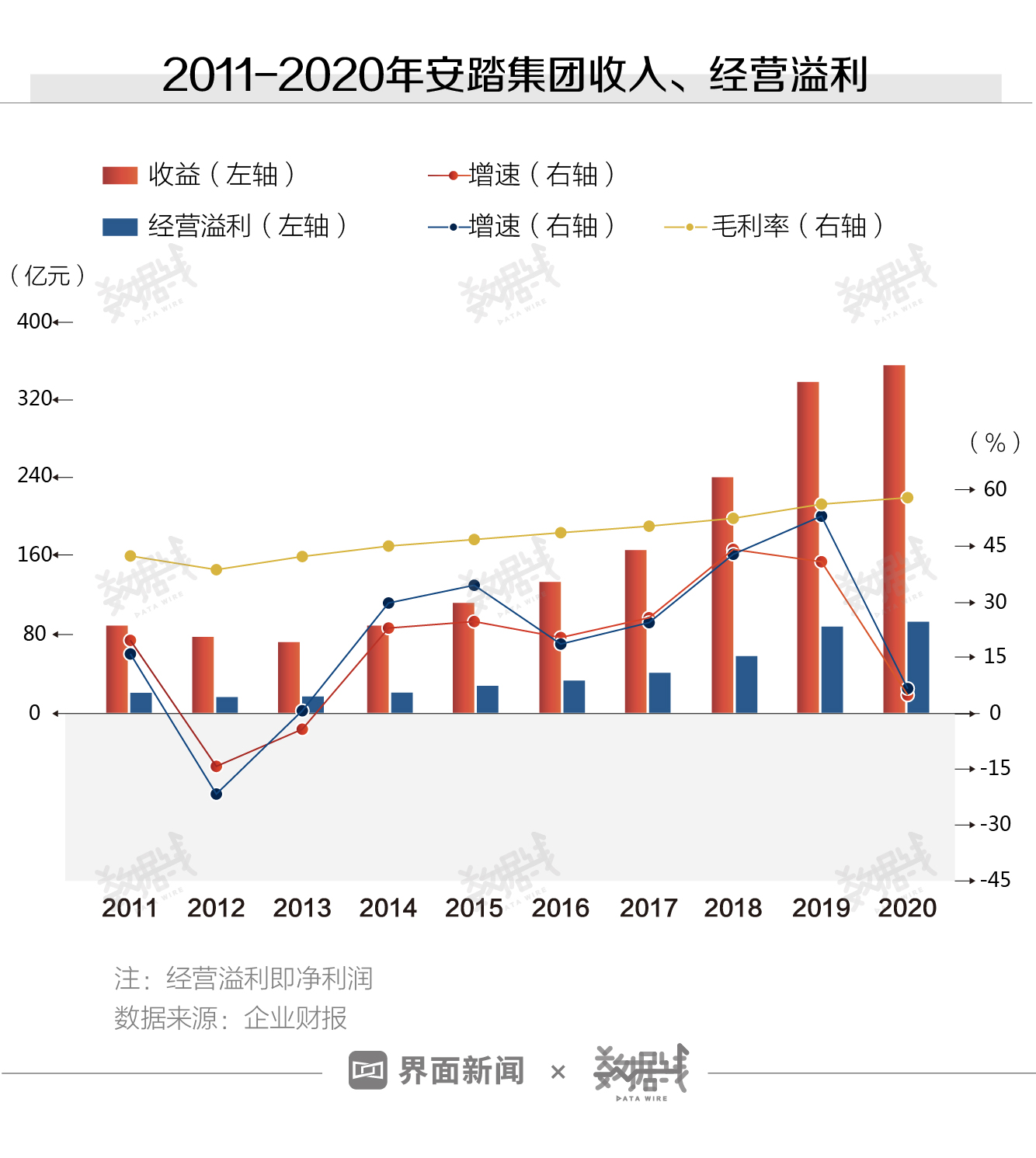

从营收、利润来看,2011年至2020年,安踏集团收入10年间增长近300%,净利润10年间增长355%。从毛利率来看,截至2020年,安踏集团毛利率达58.2%,10年间上涨了15.9个百分点。

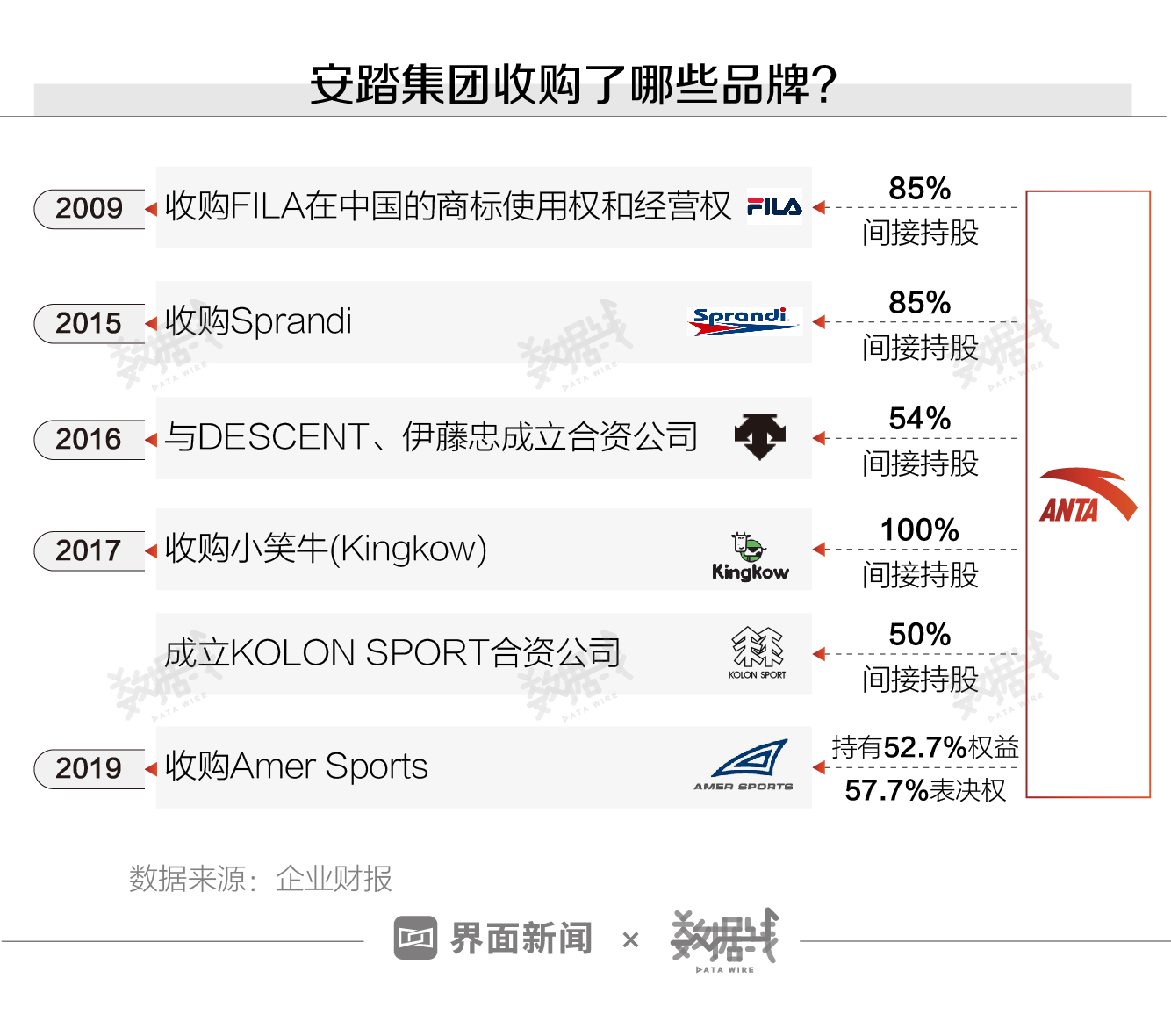

安踏集团的收购战略是业绩大涨的关键。2015年至2019年,安踏集团5年内以收购、成立合资公司等方式将4个运动品牌及体育巨头公司Amer Sports(亚玛芬)纳入旗下。

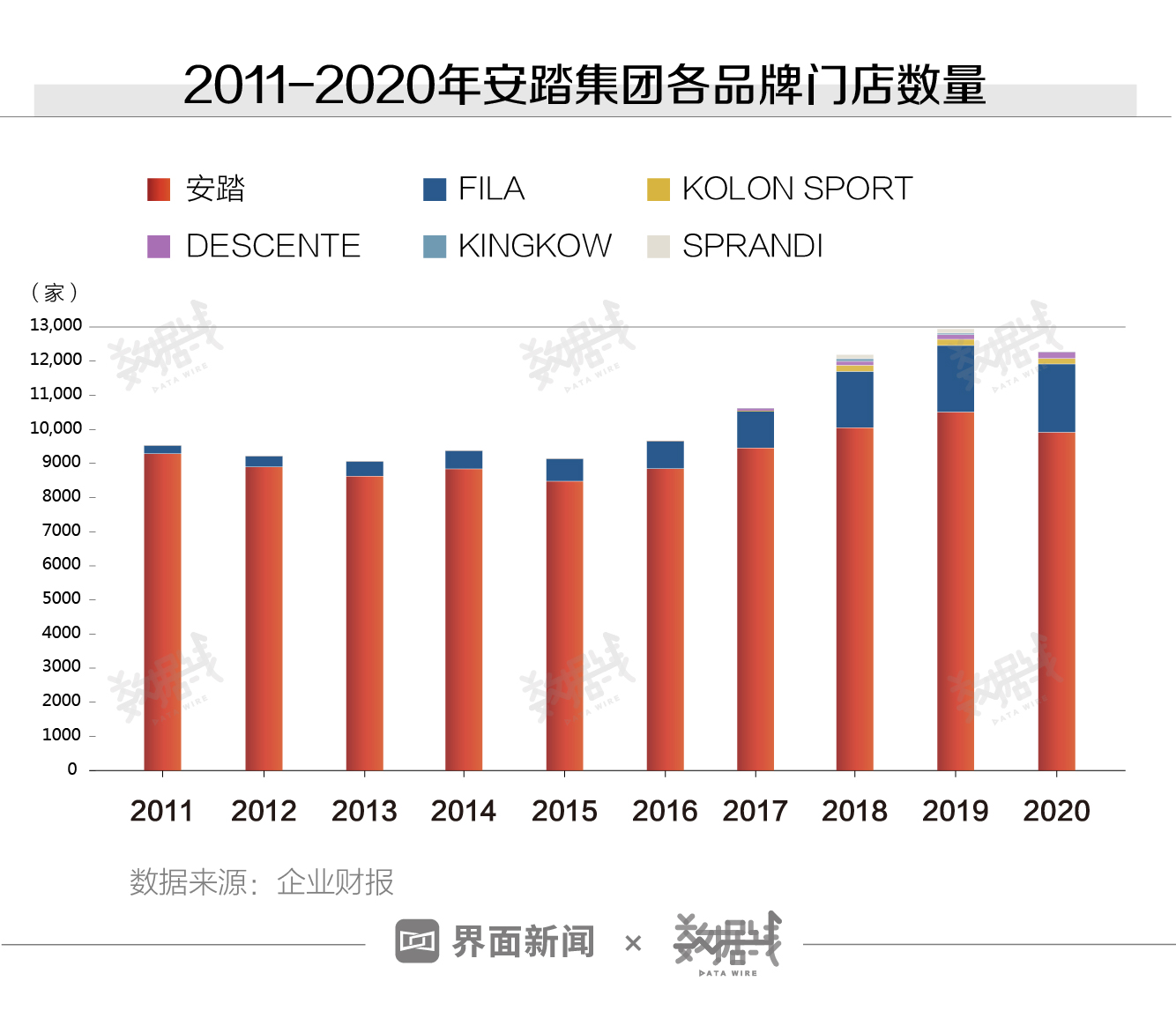

安踏集团对自有品牌很“上心”。从门店数量上看,2011年至2020年,主品牌安踏的门店数量远高于其他品牌。但安踏品牌门店数量扩张速度还是没有收购品牌快,10年间安踏品牌门店数仅增长6.7%。相比之下,FILA门店数10年间增长8倍,DESCENTE门店数5年间增长28倍。

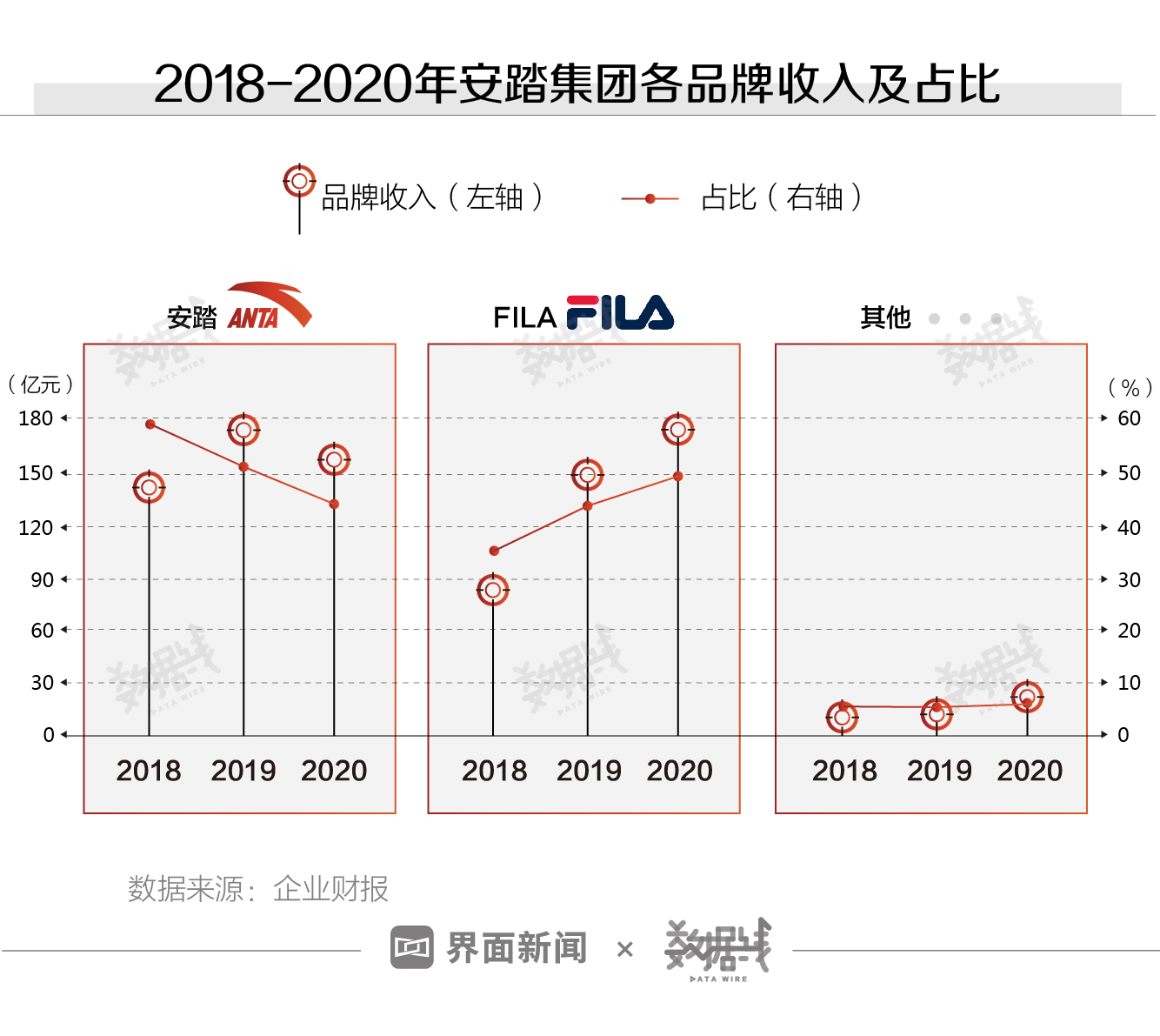

但撑起安踏集团一半收入的还是“洋品牌”FILA。截至2020年,主品牌安踏收入157.5亿元,比其他收购品牌总收入少40亿元。安踏品牌收入占比为44.3%,比其他收购品牌总收入占比低了11.3个百分点。在所有收购品牌中,FILA对收入贡献最多,为174.5亿元,占比49.1%,单个品牌的收入已经超过主品牌安踏。

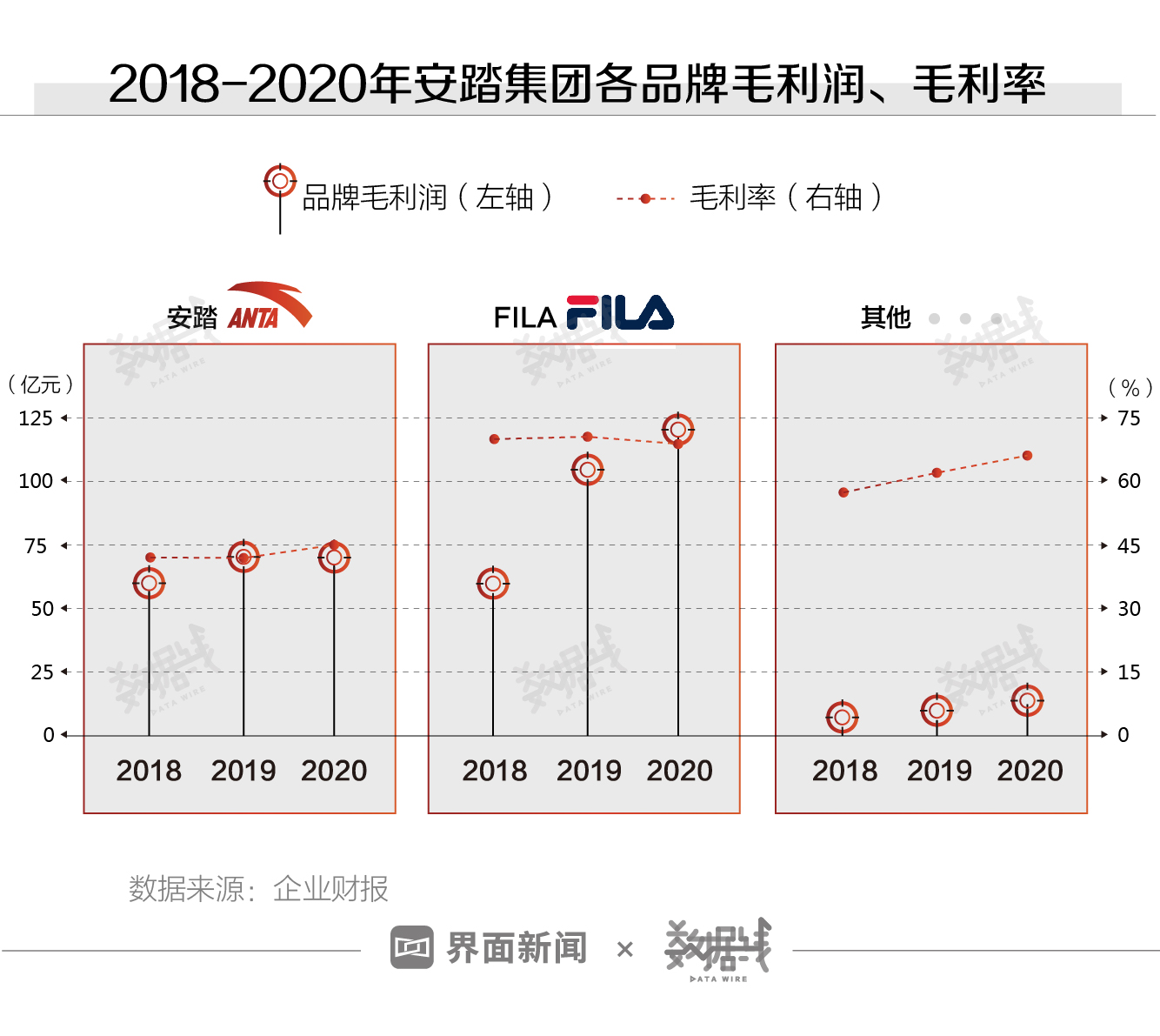

“洋品牌”的盈利能力更强。2020年,安踏的毛利润为70.4亿元,其他品牌的毛利润之和为136.16亿元,比安踏高出近一倍。从毛利率上看,FILA品牌和其他品牌的毛利率均超过60%,比安踏的毛利率(44.7%)高出20多个百分点。

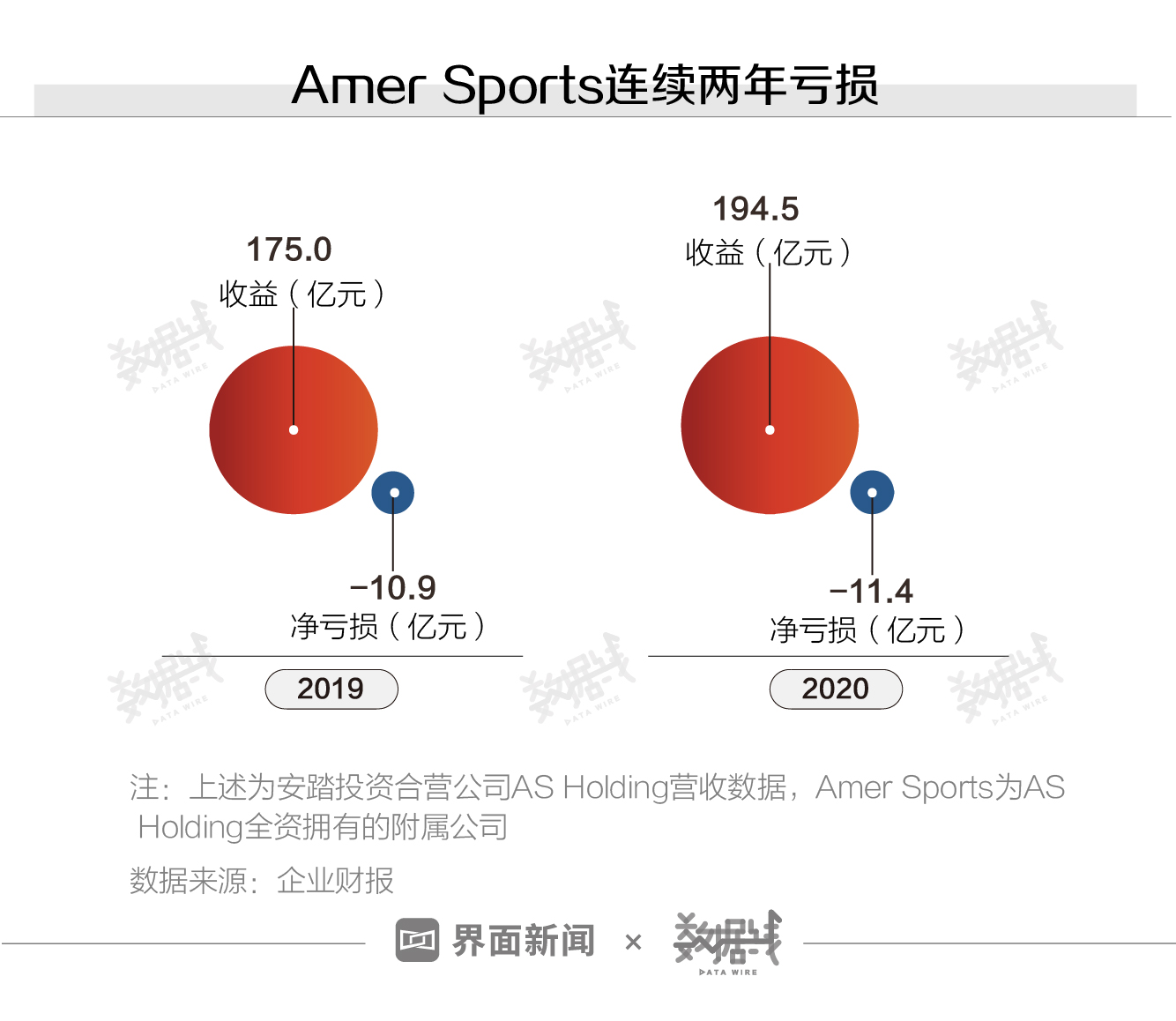

安踏集团收购品牌里也有亏损的。据安踏集团财报,Amer Sports营收未列入安踏集团业绩,而是以合营公司AS Holding形式呈现。2020年该公司净亏损11.4亿元,两年亏损超20亿元,相当于安踏集团2020年净利润的四分之一。

“洋品牌”靠得住么?

靠买来的“洋品牌”赚钱也不容易。安踏集团收购品牌中,除FILA外,其他品牌收入占比不足一成。

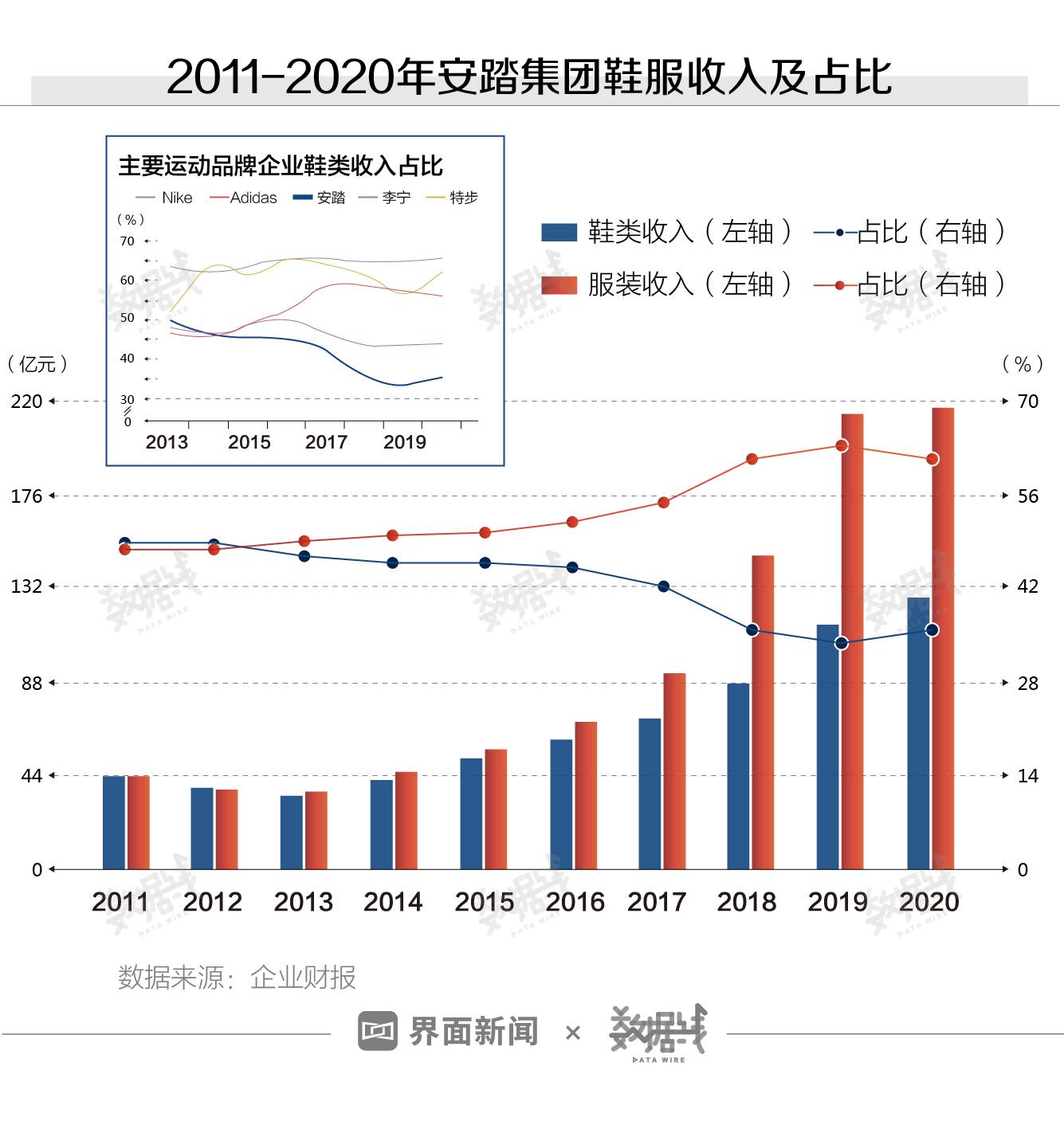

安踏集团发展越来越依赖FILA。FILA衣服卖得多,集团的服装收入也跟着涨。2020年,安踏集团鞋类收入占比35.8%,服装收入占比61%。近9年,安踏集团鞋类收入平均增速为13.7%,服装收入平均增速为121.9%。据华创证券分析,FILA品牌服装收入占比较高、增长强劲,带动了集团服装收入增长。

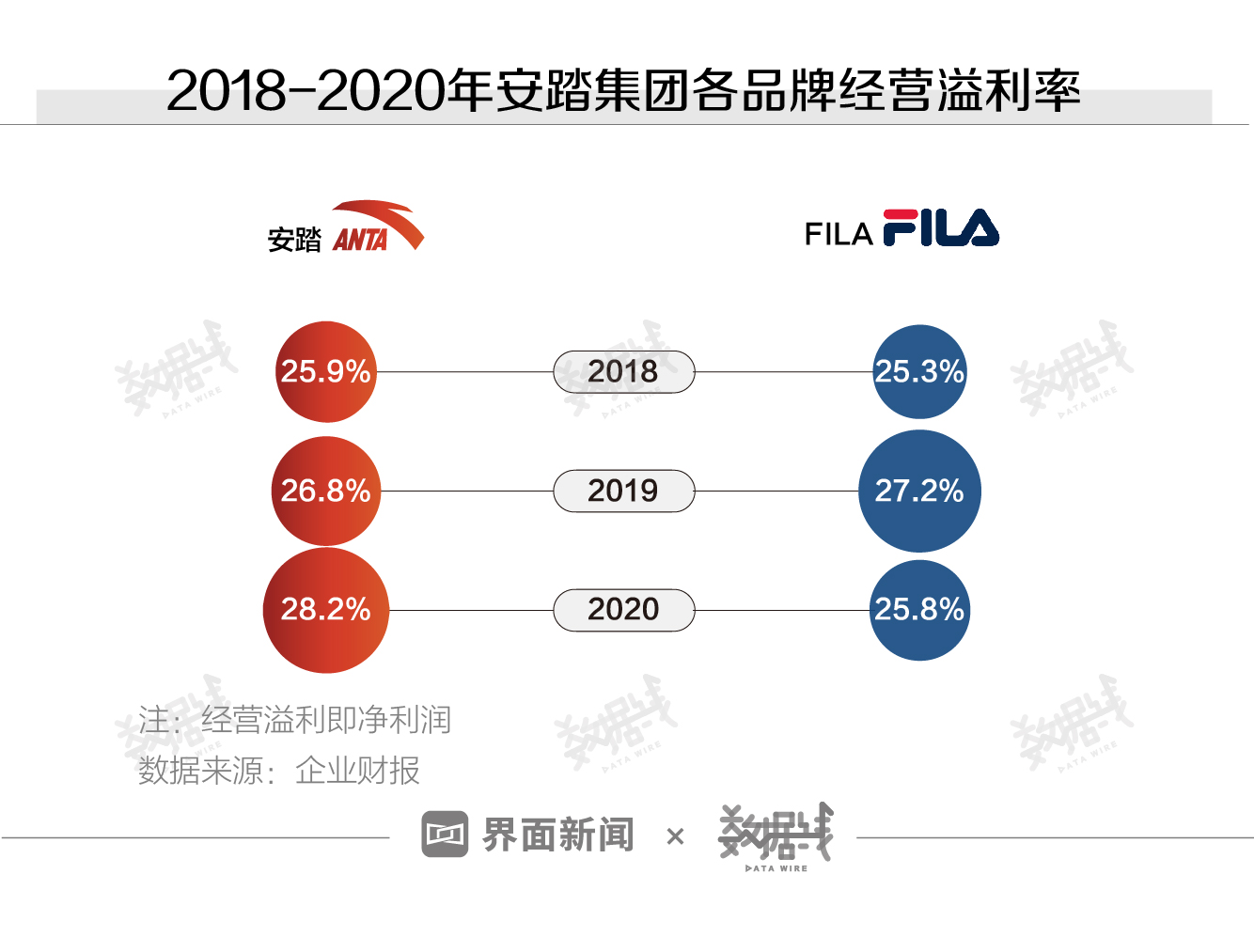

只靠FILA赚钱也有风险。虽然FILA品牌的毛利率高于主品牌安踏,但两个品牌的净利润率相差不大。安踏集团对FILA品牌采取直营模式,因此运营费用较高,一定程度上影响了品牌的盈利能力。

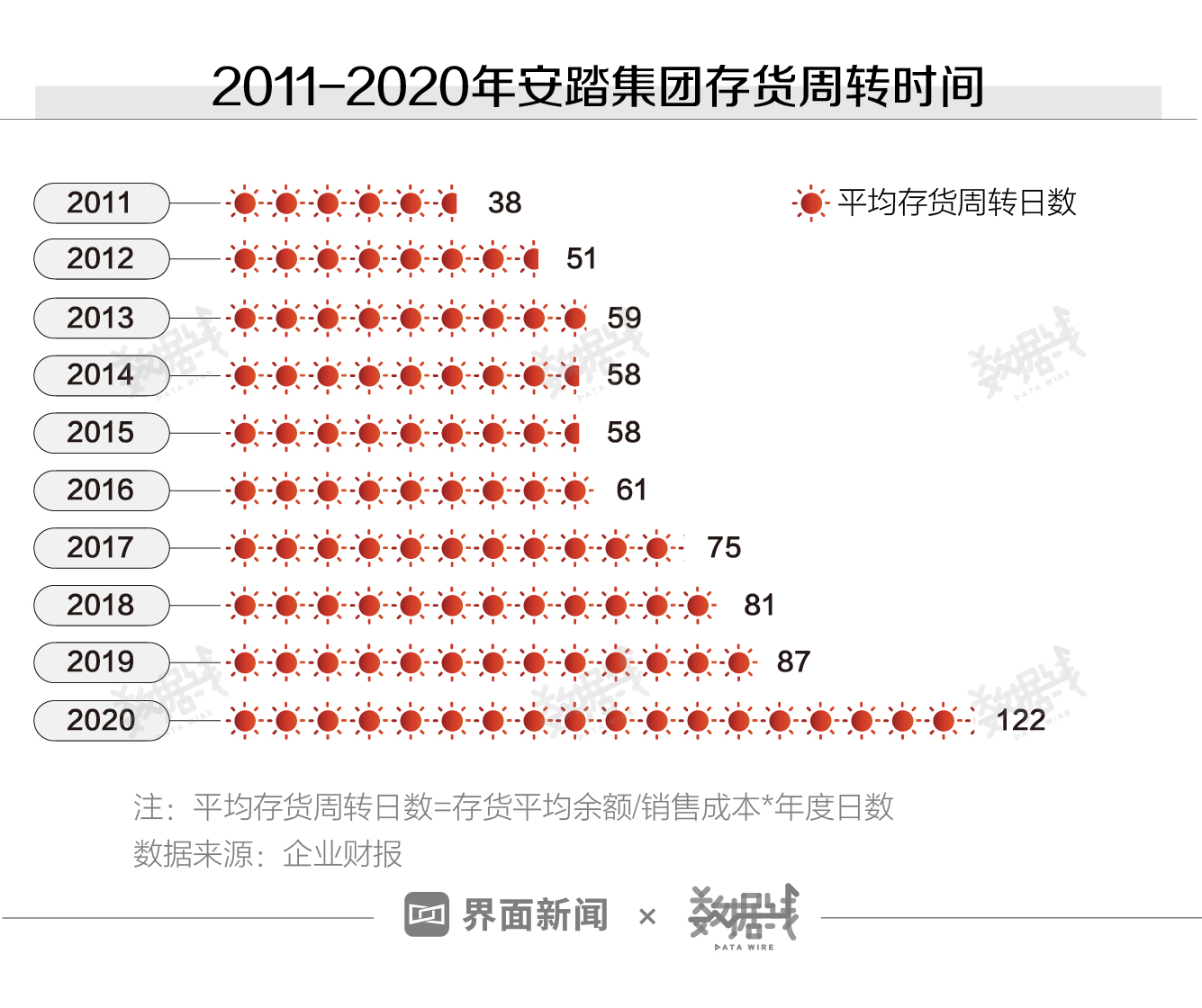

直营模式的另一个问题是存货周转时间(指企业从取得存货开始,至消耗、销售为止所经历的天数)增加。2011年至2020年,安踏集团平均存货周转日数增长2倍多。2020年集团平均存货周转日数比去年同期多了35天。据企业财报,2020年安踏启动DTC模式(直接面对消费者的营销模式)转型,对11个地区约3500家主品牌安踏门店开展混合运营,其中60%由集团直营。

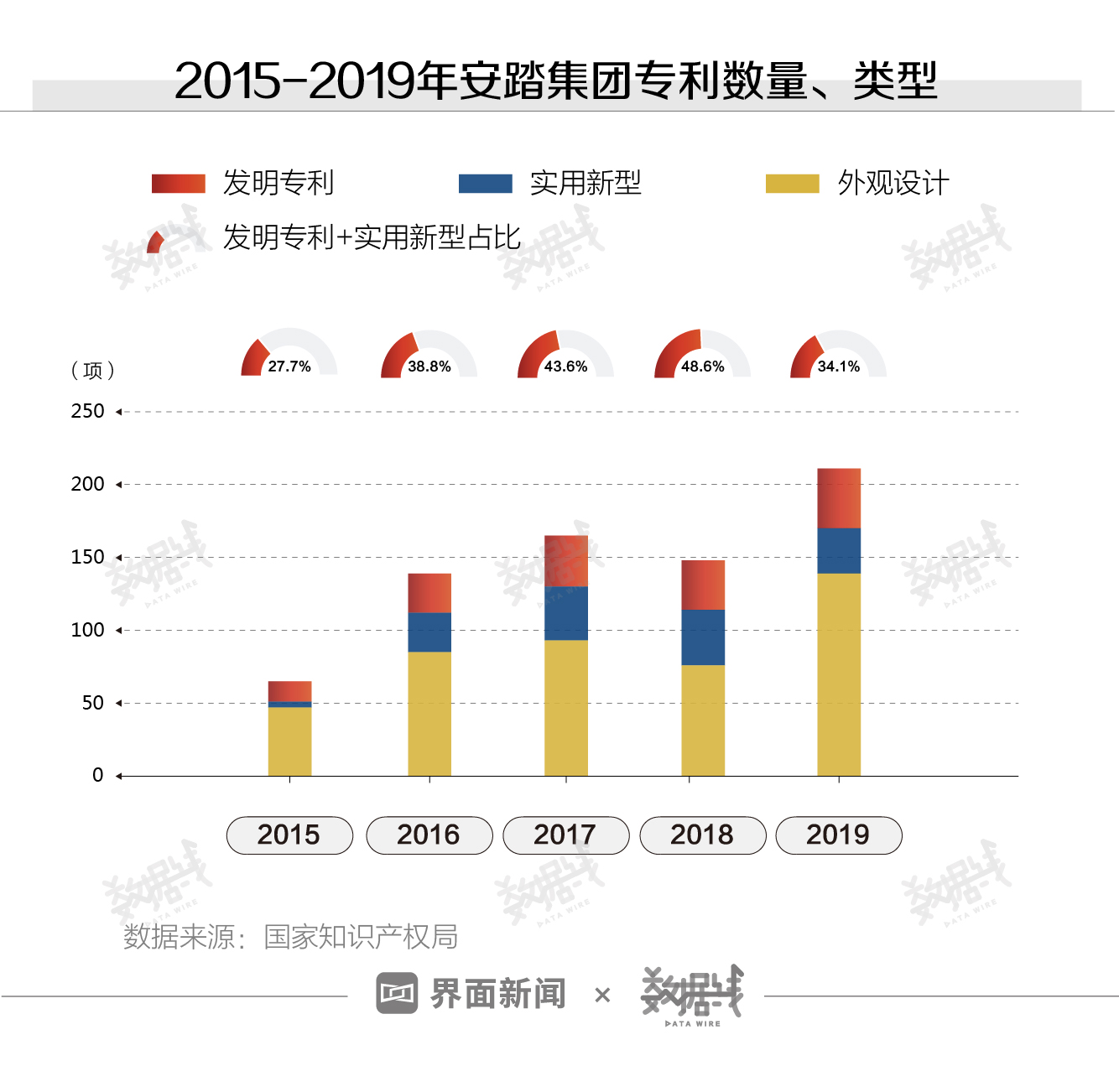

此外,安踏集团的专利数量越来越多,但质量不高。据国家知识产权局数据,2015年至2019年,安踏集团专利数量5年累计728项。其中,质量较高的发明专利和实用新型共286项,占比不足4成。

连续不断的收购让安踏赚足眼球,但赚钱高度依赖单一的“洋品牌”,成为安踏集团发展的隐忧。未来安踏还能继续赢吗?

评论