记者丨梁怡

6月30日,深交所新受理了重庆美利信科技股份有限公司(简称“美利信”)的创业板上市申请,本次公司拟融资8.20亿元,发行股票数量不超过5300万股,保荐机构为长江承销。

招股书显示,美利信主要从事通信领域和汽车领域铝合金精密压铸件的研发、生产和销售。通信领域产品主要为4G、5G通信基站机体和屏蔽盖等结构件;汽车领域产品主要包括传统汽车的发动机系统、传动系统、转向系统和车身系统以及新能源汽车的电驱动系统、车身系统和电控系统的铝合金精密压铸件。

招股书显示,报告期内(2018年-2020年),美利信实现营业收入分别为11.15亿元、13.76亿元和18.34亿元,而同期净利润分别为-2526.31万元、-2520.20万元,9440.86万元,出现增收不增利的情况。

受制于2019年净利润为负,美利信选择的上市标准为:“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

界面新闻记者梳理招股书发现,2018年、2019年美利信的净利润与营收背道而驰的原因在于公司的毛利率偏低以及重资产的运营模式,而2020年净利润成几何式增长得益于公司的产品布局调整推动毛利率较前两年出现明显上涨。值得关注的是,目前公司因重资产模式负债高企,应当何解?

毛利率受制于下游客户

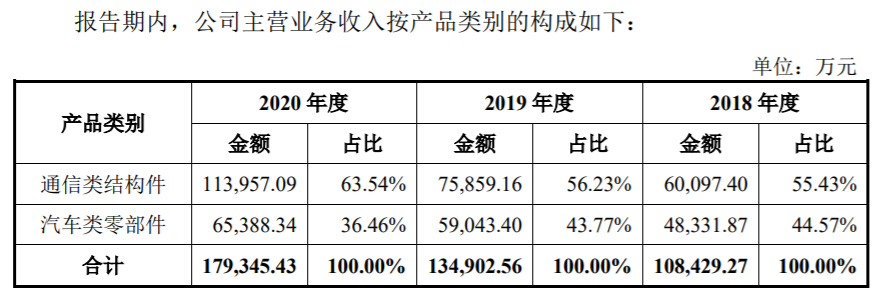

报告期内,美利信的通信类结构件收入快速增长,从2018年的6.01亿元快速上升到2020年的11.40亿元,增长近2倍。2020年营收同比增长约4.5亿元也主要源于该期通信类结构件产品增长约4亿元。

招股书显示,报告期内,公司主营业务毛利率分别为17.26%、15.09%和23.42%,其变动主要受通信类结构件产品毛利率变动影响。

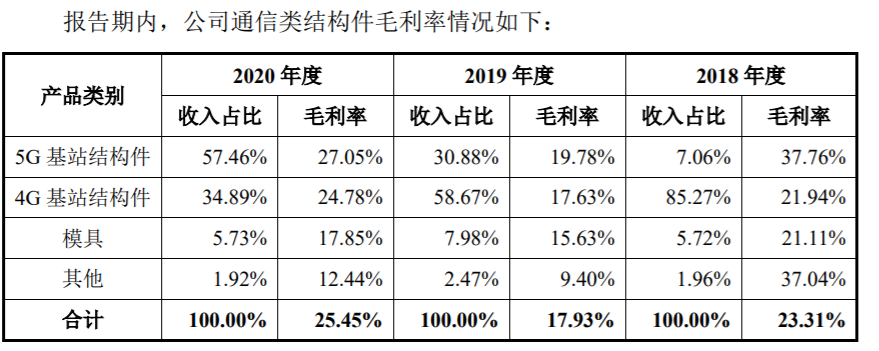

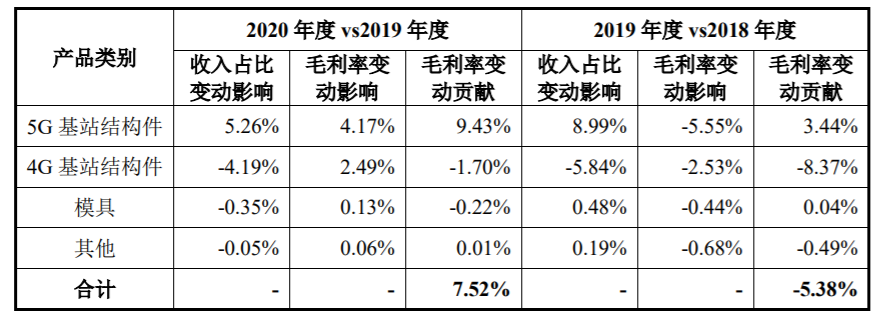

通信领域方面,美利信通信类结构件毛利率分别为23.31%、17.93%和25.45%,由于5G基站结构件和4G基站结构件两者占收入的比重最大,其毛利率的升降直接挂钩毛利贡献率的变动。

不难发现,2019年较2018年的美利信通信类结构件毛利率下滑主要系4G基站结构件收入占比和毛利率双降造成其毛利率变动贡献率大幅下跌,而2020年较2018年通信类结构件毛利率上涨主要系5G基站结构件收入占比和毛利率双增造成其毛利率变动贡献率大幅上升。

界面新闻记者注意到,上述产品毛利率的变动原因主要在于公司大客户变动导致的产品结构变动。

招股书显示,报告期内,美利信通信领域的终端客户主要为华为和爱立信两家通信主设备商,由于通信主设备商已形成寡头垄断格局,公司通信领域客户集中度同样较高。

据统计,截至2020年第三季度,华为、爱立信、诺基亚、中兴通讯、三星五家通信主设备商占据无线基站市场97%以上份额,华为的市场份额占比为34.5%,排名第一,爱立信的市场份额占比为26.4%,排名第二。

2019年公司4G基站机体毛利率较2018年下降4.37%,主要原因是2019年华为4G基站机体大量进入量产阶段,收入占比大幅提升,而合作初期4G基站机体毛利率较低所致。

与此同时,公司对华为的销售收入从2018年的1150.64万元激增到2019年的2.09亿元,占通信领域收入的比例由1.91%上涨到27.56%,直接从第四大客户飞跃为第二大客户,而2019年其第一名客户为爱立信,销售额为2.61亿元,但2018年其销售额已为2.74亿元。

2020年5G基站结构件毛利率较2019年上升7.27%,主要是5G基站机体产品结构发生变化,毛利率较高的新品收入占比大幅提升所致。

与此同时,公司对华为的销售收入从2019年的2.09亿元又攀升至2020年4.67亿元,占通信领域收入比例达41.02%,占营收比重25.49%。

不难看出,美利信对大客户华为业绩依赖愈发严重,而华为作为通信领域的龙头设备商,一方面其对产品议价更具有话语权,另一方面其产品结构变动往往会反向传导至上游供应商,直接影响公司的产品布局,进而影响毛利率、净利润等指标。

此外,报告期内,公司汽车类零部件毛利率分别为9.74%、11.45%和19.88%,毛 利率水平逐年提升,其中公司传统汽车零部件毛利率分别为2.60%、3.28%和 11.65%,新能源汽车零部件毛利率分别为29.92%、31.44%及34.53%。

公司汽车领域的客户主要为一汽集团、特斯拉(Tesla)、神龙汽车、吉利控股、蒂森克虏伯(Thyssenkrupp)、哈金森(Hutchinson)等国内外知名的汽车整车厂或汽车零部件厂商,在汽车铝合金精密压铸件领域具备较强的竞争力。

值得注意的是,在通信领域,5G基站结构件的毛利率远高于4G基站结构件,而在汽车领域,新能源汽车零部件的毛利率远高于传统汽车零部件。

原材料价格走高

事实上,在前述关于美利信的产品毛利率变动更多的是从销售端去分析,但不可忽视的是产品成本端——原材料价格正在逐渐走高。

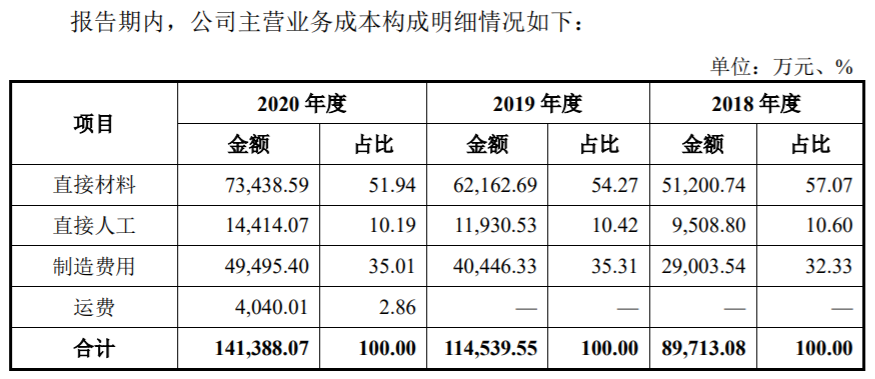

招股书显示,报告期内,在美利信的主营业务成本中金额占比最大的是直接材料,其由2018年的5.12亿元快速上涨到7.34亿元,扣除2020年运费影响,直接材料占比分别为57.07%、54.27%和53.47%。

公司产品的主要原材料是铝合金锭、装配件等,其中铝合金锭和铝板等大宗商品占原材料采购的比例分别为51.52%、44.78%和46.72%,因此原材料尤其铝合金锭价格波动对公司毛利率的影响较大。

报告期内,美利信采购铝合金锭的单价分别为14121.45元/吨、13483.53元/吨、13944.99元/吨,呈现出先降后升的趋势,但事实上各月份铝合金锭采购单价均高于铝锭市场价格。

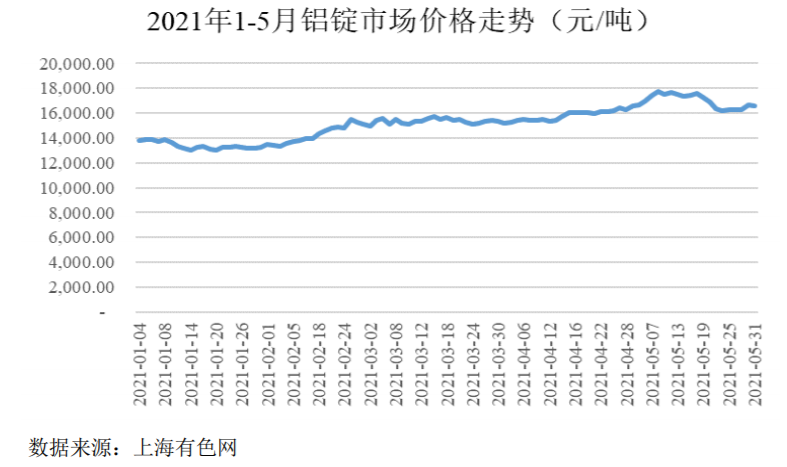

据上海有色网资料显示,进入2021年以来,铝合金锭的市场价格出现持续上涨,其中2021年1-5月铝锭A00的平均价格为15193.41元/吨(不含税),较2020年全年平均价格上涨20.96%。

美利信主要产品的定价方式系以成本加成为基础,一般会定期根据原材料价格变动进行调整,其中通信类产品通常每年度调整定价,汽车领域产品通常每季度或半年度调整定价。

也就是说,公司主要通过与客户磋商相应提高产品销售价格或补偿铝价上涨形成价差,而在前述分析中,公司与龙头的议价能力有限,那么如果未来原材料价格持续保持高位,而公司不能采取措施化解原材料涨价带来的经营压力,公司将存在经营业绩下滑甚至亏损的风险。

重资产模式待解

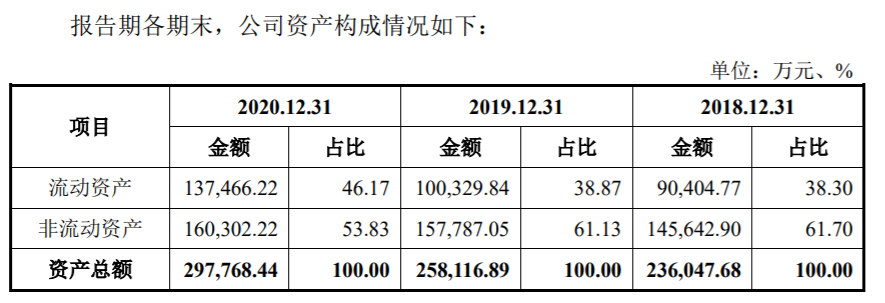

招股书显示,报告期各期末,美利信资产总额分别为23.60亿元、25.81亿元和 29.78以元,资产总额规模保持稳定增长趋势,其中非流动资产占总资产比重均在50%以上。

具体来看,在非流动资产中又以固定资产为主,主要包括生产经营所需的房屋及建筑物、机器设备、运输设备和电子及其他设备,报告期内,固定资产分别为12.09亿元、12.54亿元和13.08亿元,占非流动资产的比重均约80%左右,其中通过融资租赁租入的固定资产的分别为2.03亿元,1.44亿元和2.09亿元。

值得注意的是,在固定资产增加的同时,公司每年的折旧、摊销将持续增加,成本、费用也将持续增加,报告期内,累计折旧分别为4.19亿元、5.37亿元和6.38亿元。

报告期内,公司用于购置固定资产、无形资产和其他长期资产支付的现金分别为3.14亿元、2.82亿元和2.16亿元。

美利信对此表示,主要原因在于2018年、2019年公司生产经营活动处于由老厂房向新厂区搬迁的过渡阶段,随着新厂区的逐步投产,公司需要购置大量机器设备,由于整体产能利用率不高,进一步导致单位制造费用较高。

值得注意的是,美利信购置固定资产的资金主要由银行借款所得,报告期内,公司短期借款分别分别为1.29亿元、3.36亿元和4.51亿元,长期借款分别为2.56亿元、1.98亿元和1.55亿元。

与此同时,美利信的财务费用分别为4096.11万元、4627.40万元和4775.17万 元,主要为银行借款和资金拆借产生的利息费用。

在美利信重资产的运营模式下,公司资产负债率高企,2018年、2019年分别为71.99%、75.29%,流动比率分别为0.69倍、0.64倍,速动比率分别为0.40倍、0.42倍。

得益于2020年美利信盈利能力增强、客户回款良好和股东投入增加导致自有资金实力得到提高,公司的资产负债率下降至58.64%,流动比率上升至0.99倍,速动比率上升至0.71倍,短期偿债压力得到缓解。

如何解决美利信的重资产运营模式所带来的资金、成本压力,上市融资显得十分迫切,另一方,公司也在2020年将业务重心转移,选择毛利率更高的5G基站机构件和新能源汽车零部件业务。

招股书中,美利信募投项目也将继续加码新能源汽车系统、 5G通信零配件业务,其中公司拟使用3.54亿元用于新能源汽车系统、5G通信零配件及模具生产线建设项目,2.39亿元用于新能源汽车零配件扩产项目。

评论