文|动脉网

01 千亿级的医疗AI市场面临拐点

深度学习是一种较为复杂的神经网络形式,具有多层计算节点或神经网络,由它们共同处理数据并给出最终结果,具有可扩展性(能够使用可扩展的大型模型处理大型数据集)和层次性(透过被称为特征学习的程序从原始数据中执行自动的特征提取),能够从简单的概念中构建更复杂的概念。

AI在医疗领域的应用非常广泛,但通常集中在H端,用于提升医疗服务效率,降低成本;少量集中于B端,为药企、保险机构等对象提供特定解决方案;极少量AI直接To C,普通用户很少有意向直接购买AI类医疗服务。

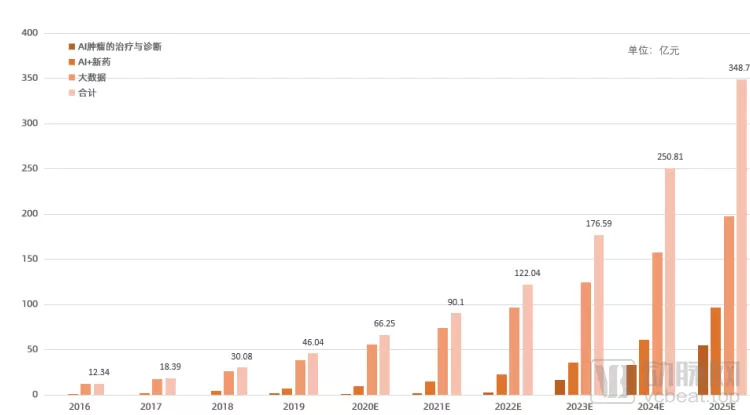

计算大数据+AI、新药+AI、肿瘤诊疗+AI三大赛道市场规模可粗略估计现阶段AI市场规模总量。数据显示,2020年三大市场规模总额为63.2亿元。随着产品应用场景的扩大与各市场渗透率的攀升,预计2024年市场规模约为225.6亿元。

AI的本质是一种数据处理工具,因此,与其作用完全匹配的医疗大数据在2016年时便已初具规模,达到近12亿元,并在2018年后维持超过15%的渗透率(数据来源:医渡科技招股书)。相比之下,AI肿瘤的治疗与诊断、新药研发均在2018年开始成熟,随后开始以超过30%的增长率迅速增长,预计有望在2030年前超越医疗大数据市场规模。

医疗AI主要应用领域市场规模(数据来源:医渡科技招股书、Frost& Salivon、蛋壳研究院)

医疗器械类AI系列的规模获批加速了医疗人工智能产品的种类与渗透率,吸引更多资本进入;AI+基因检测技术的成熟则推动AI+新药市场迅速增长,市场规模迅速扩大。

潜在的海量市场规模吸引了众多新兴企业进入,深耕医疗的老牌企业也纷纷加码AI。据动脉橙数据库显示,现存自研医疗AI企业超过500家,智能化的颠覆几乎存在于所有医疗赛道。

02 超一半赛道商业化,盈利曙光始现

随着人工智能行业不断深入发展,同一个赛道的差异度开始提升。以人工智能赛道是否完成商业化为标准,蛋壳研究院将现有赛道分为成熟赛道、潜力赛道两个部分,并对所有人工智能赛道的发展成熟进行分析,探索未来医疗人工智能企业的落地策略。

成熟赛道院内外商业化并行,院内影像类的影像科、胸外科、心内科、内分泌科、信息科;院内流程类的电子病历、CDSS、质控;院外的导诊、咨询、健康服务、知识图谱定制均已实现规模商业化。相比之下,检验、保险、中药、医美、新药研发等赛道属于潜力赛道,存在一定程度的商业化,但未成规模。

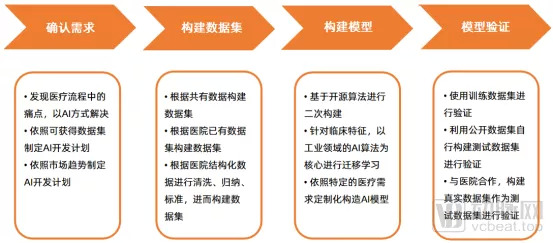

医疗AI赛道初期研发对象选择一般遵循两条路径,一是存在大通量需求但尚无解决方案的领域,如肺结节、眼底等影像检测,二是已有传统的解决方案,用基于人工智能的方式进行代替,如胸外科手术规划,基于人工智能的电子病历录入与质控。随着渗透率的逐渐增加,开发难度降低,医疗人工智能将沿着前一路径,开发更多符合特定场景需求的产品。

初期人工智能产品研发路径

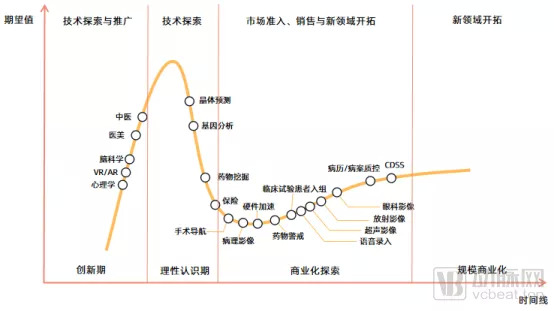

通过分析各赛道技术能力、产品表现、销售规模、盈利能力等因素,蛋壳研究院将医疗人工智能各细分赛道发展现状以Gartner曲线形式表现如下。

医疗人工智能成熟度曲线

经过近10年发展,绝大部分基于计算机视觉与自然语义处理的赛道已经趋于成熟,处于商业化探索阶段,但尚无一家企业通过医疗人工智能销售获得盈利,因而暂时没有企业进入规模商业化阶段。这一阶段中,未收获器审中心审评审批认证的医疗人工智能企业忙于临床试验;已获得认证的企业专注于将产品进入区域医疗价格目录,并加速其市场占有;无需审评审批的医疗IT类企业则聚焦于产品销售与推广。

由于人工智能应用于医疗的深度依赖于医疗本身,而在数年的发展之中,存在广泛需求的场景已被悉数开发殆尽,因而创新期赛道较少。VR/AR、脑科学等赛道受制于医学发展,已经在创新期停留多年,若无突破性学术研究突破,这些赛道将在此继续停留。而中医、医美等赛道则是因政策、消费者需求的不断上扬,推动相关企业进行数字化转型。需求推动下,这一类赛道可能会在近两年时间内迅速跃进商业化探索阶段。

值得注意的是,医疗人工智能自兴起时便存在“呼声远超实际”的问题。如行业对于AI+新药研发的期待便远超其实际表现。事实上,在整个新药研发流程中,人工智能的成熟度情况存在较大差异。医渡云、零氪科技等涉及的临床试验患者管理、深度智耀等涉及的药物警戒较为成熟,而国内蛋白质折叠、晶体预测等技术仍离实际运用存在较大差异。

不过,Insilico Medicine跨国企业英矽智能的筛选平台已以10万美元/月订阅模式开启商业化,Exscientia发现的免疫调节候选药物的开发许可被BMS以 2000万美元购买(整个合约交易超过12亿美元),AI+新药的整体发展趋势良好。

Insilico Medicine总部搬入中国这一举动彰显了国内市场的价值,鉴于新药研发对于成本控制的巨大需求与国内有限的市场竞争,AI+新药研发赛道将在长期之中收获资本支持,该赛道仍可视为一片蓝海。

03 注册准入后,低单价推动新商业模式探索

截至2021年8月16日,总计19款医疗人工智能器械获得国家药品监督管理局医疗器械技术审评中心批准的医疗器械三类证。取证虽不意味着成功,但能够“摸着石头过河”后,医疗AI CRO服务逐渐兴起,审评审批成本及周期逐渐变得可控,企业对于研发产线及商业推广的规划也将更为精确。

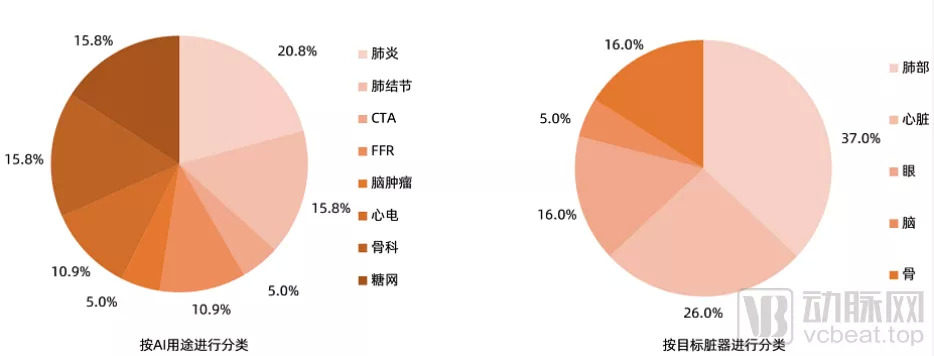

将获批产品按照用途与目标脏器两种方式进行分类,我们发现一定程度的人工智能产品“扎堆”情况。探索这一分布的成因可将其归纳为三个点:数据、政策、需求。

成熟医疗人工智能器械分类

(1)数据:

数据是影像人工智能产品实际效果的核心因素。在已过审批的产品之中,糖网、肺结节作为公开数据最为充分的两个人工智能产品种类,早在2018年,中检院与合作医院便率先建立了包含623例的肺部影像标准数据与眼底影像标准数据库。因此,这两个赛道在医疗人工智能发展初级阶段便吸引了海量企业入局。

人工智能医疗器械创新合作平台成立后,组长单位上海申康医院发展中心计划建立CT肺、CT肝、CT骨折、脑MRI、心脏MRI、冠脉CTA、心电、眼科八大测试样本数据库。目前已有六类人工智能获得审评审批,CT肝、心脏MRI或是下一个通过审评审批的赛道。

(2)政策:

肺炎人工智能产品的规模出现与新冠疫情存在较大关系。2020年3月5日,国家药品监督管理局、医疗器械技术审评中心印发《肺炎CT影像辅助分诊与评估软件审评要点(试行)》,文件指出:软件功能至少包含异常识别、量化分析(如病灶体积占比、CT值分布等)、数据对比(手动、自动均可)、报告输出。其中,异常识别用于疑似患者的分诊提示,量化分析和数据对比用于确诊患者的病情评估。并对训练数据提出了三点要求:

i. 训练数据原则上不少于2000例新冠肺炎CT影像;至少来源于3家医疗机构,其中至少包含1家疫情严重地区医疗机构;至少包括早期、进展期的新型冠状病毒肺炎CT影像。

ii. 结合人群特征(如性别、年龄)、影像学分期(早期、进展期、严重期)、数据来源机构、CT设备(如厂家、层厚)等因素,提供新型冠状病毒肺炎CT影像的数据分布情况。

iii. 结合CT设备、影像学分期、类似病征等因素,提供算法性能影响因素分析报告。

(3)需求:

心血管、骨科、糖网类人工智能的研发来源于我国庞大的疾病早筛/辅助诊断需求。科亚医疗招股书数据显示,在中国进行的CTA手术数量从2015年的3.6百万例增加至2020年的6.2百万例,复合年增长率为11.7%,估计到2030年将进一步增至22.2百万例,2020年至2030年的复合年增长率为13.6%。预计CT-FFR于2021年的普及率(按中国CT-FFR估计手术数量占CTA手术总量的比例计算)将达到0.4%,于2030年,中国深度学习 CT-FFR产品的总目标市场规模将达66.7百万例。

需求导向产品的研发是一个从“0”到“1”的过程,在研发过程中,企业没有公开数据集可以借鉴,需要企业与医院合作,获得数据、清洗数据、标注数据,并建立模型(部分算法可从工业迁移),这一类人工智能开发难度较大,但取得审批后能够构建坚实的竞争壁垒。

采购的推进同样迅速,蛋壳研究院对2020年8月26日-2021年8月25日的医疗人工智能产品公开招标数据进行了统计,总计发现相关采购数据132条。基于以上数据,我们做出如下分析。

(1)医疗IT类人工智能采购为主,影像为辅

据蛋壳研究院统计,采购相关数据132条中只有29例人工智能影像产品,其余皆为医疗IT类人工智能产品。造成这样的原因主要是医疗IT类人工智能产品准入门槛较低,而人工智能影像产品作为医疗器械,至少需要通过包含临床试验的注册准入才能进入医院。

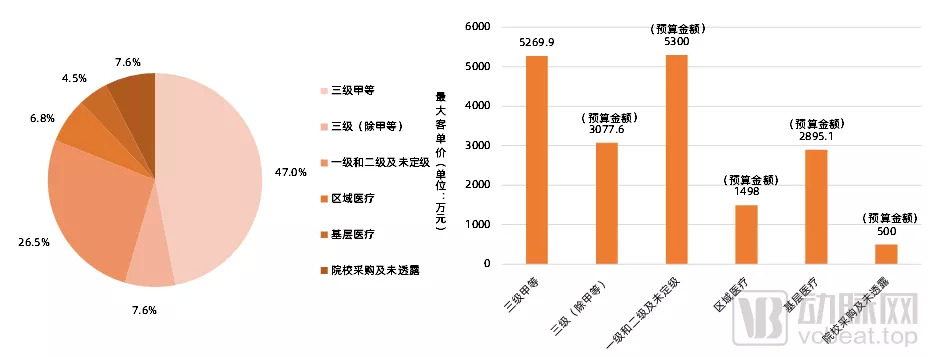

(2)三甲医院采购量最多,且客单价最大

据蛋壳研究院统计,采购机构包含三甲医院、三级及以下等级医院,以及区域医疗、基层医疗和专业院校等,其中占比将近50%的三甲医院数量最多,二级及以下的医院次之。所有采购项目的单价均在十万到千万之间,其中三甲医院的“智慧医院”项目单价最高,达到5269.9万元,而二级医院的5300万预算金额也是“智慧医院”项目,这是由于“智慧医院”项目包含的人工智能产品及其他产品数量多,导致总价高,而人工智能产品的价格一般在几十万到几百万之间。

医院端医疗人工智能产品采购方及采购金额统计

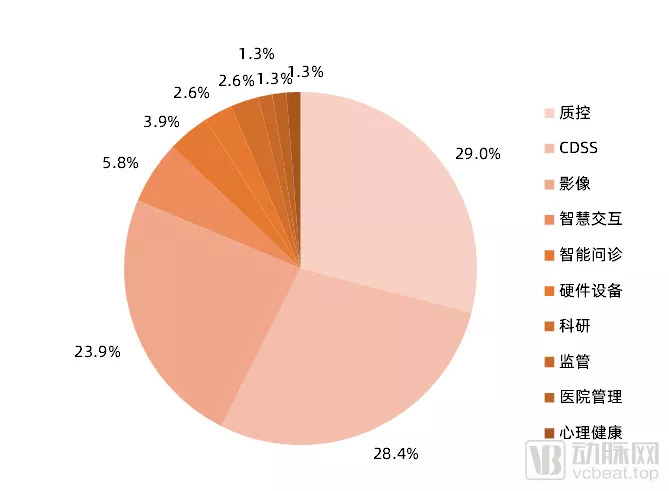

(3)人工智能质控、CDSS居多,肺部、胸部影像辅助诊断为主流

据蛋壳研究院统计,近一年的医疗人工智能产品公开招标数据中,质控和CDSS类人工智能产品居多,分别占据29%和28%;人工智能影像辅助诊断产品随后,占据22.6%,其中人工智能肺部、胸部辅助诊断产品在这一年中需求量最多。

医院端医疗人工智能产品采购种类统计

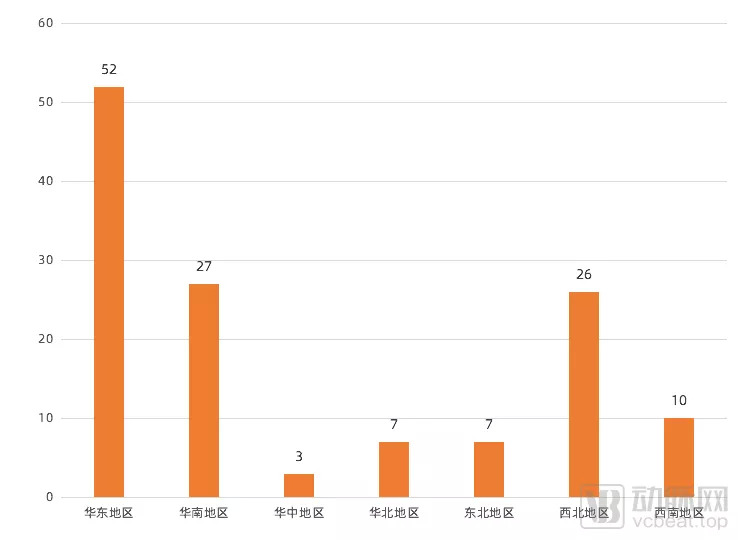

(4)区域分布

据蛋壳研究院统计,从近一年的医疗人工智能产品采购机构分布来看,华东地区处于领跑地位,华南地区和西北地区紧跟其后,但数量只有华东地区的一半,其余地区对人工智能产品采购较少。

医院端医疗人工智能产品采购区域分布统计

华东地区的支持来源于江浙沪开放的医院智慧建设环境,无论是电子病历评级、互联互通评级、智慧医院服务评级,还是医疗人工智能器械的政策与落地(如新基建),这一地区均走在全国的领先位置。

医疗人工智能产品的定价其销售模式一定程度上影响其销售规模,对采购价格进行进一步分析,我们发现了三大趋势。

医院端医疗人工智能产品采购单价分布

(1)医疗IT类应用客单价普遍高于影像服务类人工智能

从数据可知,医疗IT类应用,如病历质控、CDSS、人工智能科研平台等客单价相对较高,软件类采购价值在100-350万不等,且需求较大;影像服务类人工智能类价格在30-150万区间,多聚集于100万左右。

(2)影像服务类人工智能寻求多元销售方式弥补研发宣传成本

当前阶段,医院对于影像服务类人工智能的采购主要聚集于影像科,需求较为有限,而研发一个人工智能医疗器械通常需耗费亿级的销售成本与研发成本。要覆盖如此大的缺口,一种合理的方式是将过去医院统一采购的销售方式转变为按例付费的。据企业透露,在现阶段下,采购与案例收费的方式收入差距不大,但从长期来看,按例付费能够为医疗人工智能企业带来更多营收。

(3)政策介入或有利于提升人工智能医疗器械销售状况

影像服务类人工智能作为新事物,存在较大的医院落地压力,在议价之中不占优势,而习惯于传统采购模式的医院方显然不会接受一个支出更高的采购方案。这时,医疗人工智能便需要政策介入,保证影像服务类人工智能在长期之中保持价格与价值的一致。2021年8月31日,国家八部委印发《深化医疗服务价格改革试点方案》,文中三点将对影像服务类人工智能的未来销售造成显著影响。

04 毛利高研发,医疗AI营收迎来数倍增长

回顾2020年9月至2021年8月一年间发展,医疗人工智能最大的变化来源于从“混沌”走向“透明”。2020年8月,涉及行业广泛的泛人工智能企业云知声率先提交招股书,随后是医疗AI+大数据公司医渡云,该公司于2021年1月15日成功登陆港交所,成为首家进入二级市场的医疗人工智能公司。

2021年间,科亚医疗、上海鹰瞳、推想医疗、数坤科技分别递交招股书,为公众带来心脏、眼底、肺部三大人工智能赛道的业务数据。至此,医疗人工智能行至下半场,企业经营全貌逐渐清晰后,需要构建的竞争优势也在逐步转变。

相比于泛行业的人工智能独角兽企业而言,医疗人工智能企业的收入水平相对较低。以医疗影像为主要研发方向的医疗人工智能企业营业收入规模在千万级至亿级,以包含影像、信息化、医药销售在内的医疗人工智能企业营业税后入规模在亿级到十亿级(这类企业相当部分收入来自于医药销售)。而含有医疗业务的泛人工智能企业,医疗人工智能业务的收入和其他行业相比还有差距。以科大讯飞为例,其2020年医疗收入为3.13亿元,总量仅占总营收的2.4%

各人工智能企业营业收入汇总(云知声、云从科技统计为2020年1月-6月)

影响医疗人工智能企业营收规模的因素很多,包括尚不完整的财务数据统计、渗透率低、适用场景有限、采购金额有限、产品类型、医院数量有限、商业模式等。

未含医疗业务的人工智能企业通常存在一定规模硬件销售,如科大讯飞的录音笔、商汤科技的智能面部识别终端。这一部分销售降低了该类人工智能企业的毛利率,却有力地拉高了企业的营收。相比之下,科亚医疗、推想医疗等影像类医疗人工智能企业通常以搭建平台与解决方案等偏向于软件产品为主要销售产品,毛利率较高,销售收入相对较低。

尽管规模存在差异,但医疗人工智能公司在近两年的营收大多存在数倍提升。表中的医渡科技、零氪科技外,影像类人工智能企业推想医疗、数坤科技的销售收入也在2021年前段发生了数倍提升。

推想医疗2021年一季度实现营收2213万元,较去年同期484万元同比增长357%;数坤科技2021年上半年营业收入5262万元,较去年同期674万元同比增长681%。照此趋势计算,2021年可能诞生年营业收入超过亿元的影像人工智能公司。

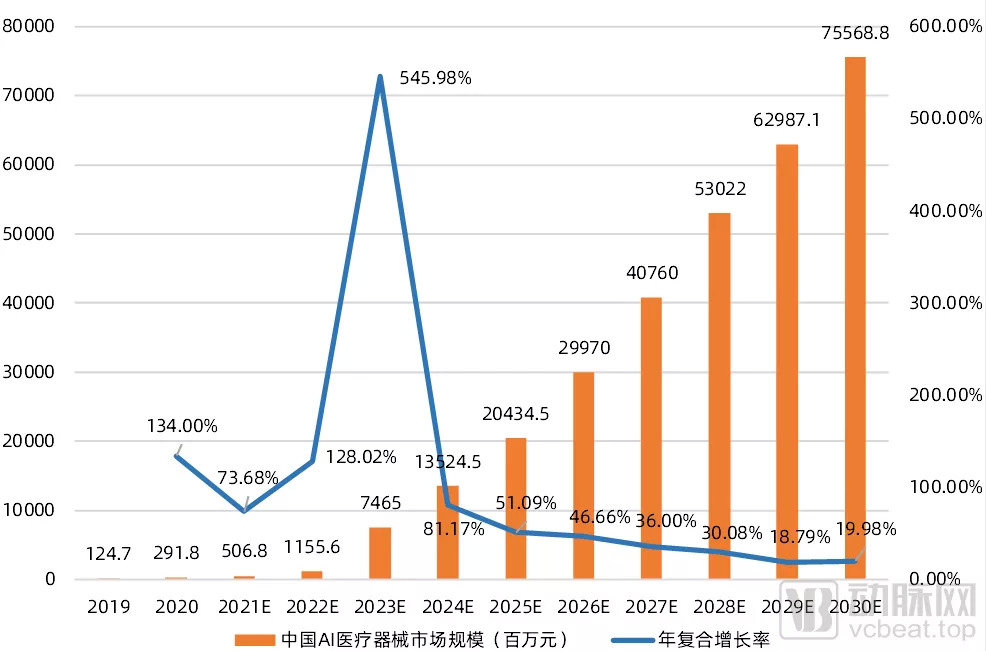

中国AI医疗器械市场规模及增长趋势

渗透率低是人工智能企业面临的挑战,也是其机遇所在。随着医疗机构对于人工智能的认识度不断提升,医疗影像人工智能的营收规模或将在十年内迎来指数提升。

对于影像类人工智能企业而言,趋势的变革点在于审评审批。如前文数据所示,跑通注册准入后,医疗人工智能企业的营业收入均呈现较大涨幅。照此趋势推断,未来影像类人工智能企业营业收入还将面临两个大的跨越点。第一个跨越点来自于通过物价准入,这意味着正式影像人工智能进入医疗服务,按例收费成为其主要商业模式之一,属于价格上的跨越;第二个跨越点来自于通过医保准入,这意味着人工智能正式将以价换量,实现调用量的数量级提升。

评论