记者 | 张乔遇

普冉股份(688766.SH)刚登科创板不久,又一家做存储芯片的公司——恒烁半导体(合肥)股份有限公司(下称:恒烁股份)谋求科创板上市。

恒烁股份近三年营收的复合增长率高达56.90%。2018年至2021年1-6月,公司扣非后净利润分别为-774.79万元、-782.16万元、1898.71万元和5422.84万元。

在市场被行业头部企业瓜分之下,恒烁股份一方面选择牺牲毛利率稳步推进业务,另一方面抱紧武汉新芯这个“大腿”,试图在风云变幻的市场中站稳脚跟。

“蜉蝣”如何“撼大树”?

恒烁股份是一家主营存储芯片和MCU芯片的研发、设计和销售的集成电路设计企业。目前公司旗下存储芯片领域只有NOR Flash一款,即代码型闪存芯片,主要用来存储代码及少量数据。MCU芯片即微控制器,又称单片微型计算机或单片机。

2018年、2019年,恒烁股份主要依靠NOR FLASH一款产品实现营业收入9862.89万元、1.28亿元,2020年MCU产品开始进入销售渠道,带来少量收入。2020年、2021年上半年恒烁股份录得主营业务收入2.43亿元和2.44亿元。两款产品占主营业务收入的比例为100%。

存储器芯片市场由DRAM、NAND Flash等细分市场组成。DRAM为动态随机存取储存器,NAND FLASH和NOR FLASH为数据型闪存芯片和代码型闪存芯片,均主要非易事闪存技术之一,EEPROM即电可擦除可编程只读存储器。

IC Insight报告显示,2020年DRAM全球市场规模约652亿美元,NAND Flash全球市场规模约430亿美元,NOR Flash和EEPROM市场规模约36亿美元,其中DRAM和NAND Flash占据了存储器芯片市场的主要份额,恒烁股份主要经营的NOR Flash产品所在的市场规模相对较小。

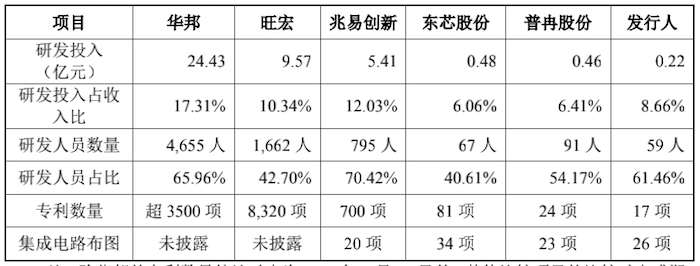

NOR Flash市场已经经历了数十年的发展,成立时间较早的华邦、旺宏、兆易创新(603986.SH)等NOR Flash厂商已经在收入规模、业务毛利率、专利技术等方面具备了一定的先发优势,并保持着动辄数十亿元的研发投入水平和千名研发人员数量,而恒烁股份2020年研发投入不足1亿元,研发人员数量不足60人。

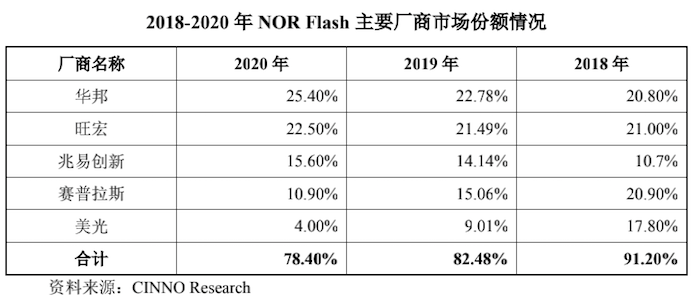

CINNO Research数据显示,目前,全球NOR Flash市场主要由华邦、旺宏、兆易创新和赛普拉斯四家厂商主导,合计约占据四分之三的市场份额。今年8月刚登陆科创板的同行普冉股份2020年市场份额为2.9%。恒烁股份作为市场新进入者,市场份额只有1.5%,外部竞争压力不小。

行业里,存储芯片行业的标准化程度较高,差异化竞争小,因此技术是存储芯片公司竞争的主要策略。存储芯片的技术升级主要体现在工艺制程和产品性能两方面。工艺制程上,NOR FLASH工艺制程从90nm发展到65nm、55nm、40nm。除了工艺制程升级外,随着存储器芯片的应用场景越来越多样化,下游客户对芯片性能的要求也日趋多样,尤其是可穿戴设备、物联网设备的兴起提高了客户对芯片的功耗、面积等性能的要求。

恒烁股份的同行业可比公司中,普冉股份的收入来源同样是包括NOR FLASH芯片,其产品达到了55nm的工艺制程,目前40nm,128MB的NOR FLASH已实现量产并销售。恒烁股份主要产品则跳过了55nm,直接使用50nm的制程,产品主要为65nm、50nm工艺制程,两家覆盖的工作电压区间均为1.65V-3.6V,但普冉股份NOR FLASH产品覆盖的512KB-128MB的容量范围则大于恒烁股份1MB-128MB的容量范围。

作为行业龙头之一的兆易创新则更具优势,其NOR Flash产品工艺55nm工艺节点全系列产品均已实现量产,提供了512KB至2GB系列产品,电压涵盖1.8V-3.3V,在产品的丰富性上,相较于恒烁股份存储芯片领域只有NOR FLASH产品,兆易创新还涵盖了NAND Flash产品、DRAM产品等多条产线。

对比之下,缺少规模优势和技术优势的恒烁股份,又该如何撼动头部存储芯片企业的地位?

毛利率远低于行业平均值

面对激烈的市场竞争,恒烁股份选择在保证产品性能的基础上,采用高性价比竞争策略以获取市场份额,这也导致了恒烁股份的毛利率与行业平均值差了一大截。

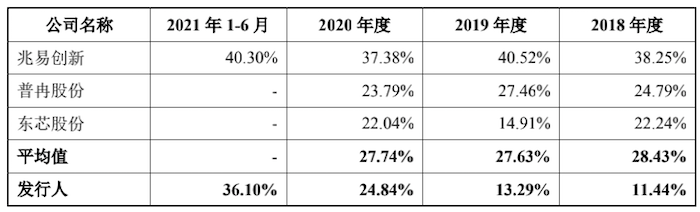

招股书显示,兆易创新、普冉股份和东芯股份三家可比公司2018年至2020年主营业务毛利率分别为28.43%、27.63%和27.74%,而恒烁股份同期毛利率只有11.44%、13.29%和24.84%。明显低于行业平均。

恒烁股份认为,2020年度,公司毛利率水平略低于同行业可比公司平均水平,主要系可比公司中兆易创新毛利率较高所致,剔除兆易创新的影响,公司与同行业可比公司主营业务毛利率的平均水平基本相当。

但实际上,恒烁股份在对比NOR FLASH头部厂商时还算上了华邦和旺宏两家,两家均在NOR FLASH市场上占重要地位,但在后面的对比中却去掉了这两家头部公司。据悉,2020年,华邦电子37%的收入来自NOR FLASH芯片,旺宏收入的52.65%为FLASH芯片(以NOR FLASH为主),销售毛利率分别为28.02%和33.69%。恒烁股份不仅剔除了这俩龙头公司,还要剔除兆易创新的影响,所得出来的行业平均毛利率还靠谱吗?

另报告期恒烁股份NOR FLASH产品平均单价也有了较大波动,2019年度NOR FLASH单价为0.3元,2019年下滑30.98%至0.21元,2020年、2021年两次上升回到0.3元。

为了扩大产品条线,恒烁股份没有选择继续丰富DRAM、NAND Flash等细分市场。2020年,恒烁股份开始通过微控制器MCU芯片创收。2020年推出首颗32位M0+内核的通用MCU芯片(L003)并实现销售,随后推出了升级产品L030,增加了外设模块和通用接口管脚数量,目前在流片试产阶段。同时,恒烁股份也开始研发基于ARM® Cortex M3内核的相关产品,进一步布局扩展MCU产线。

但在MCU产品方面,恒烁股份还是晚了一步。兆易创新产线也有32bitMCU产品,并且对于国内来说,其GD32MCU产品具备一定知名度和影响力。

值得注意的是,兆易创新已发布及在研产品已经覆盖了恒烁股份在研的基于ARM® Cortex®-M3内核的相关产品,此外还包括ARM® Cortex®-M4、ARM® Cortex®-M23、ARM® Cortex®-M33。2020年,兆易创新量产发布两个系列新产品,分别是基于Arm® Cortex®-M23内核GD32E232系列超值型微控制器,以及基于Arm® Cortex®-M33高精度实时工业控制E507/E505/E503系列微控制器。

2020年兆易创新微控制器毛利率为47.61%,而恒烁股份只有8.11%。2021年上半年,恒烁股份毛利率回温至33.57%,根据公司的解释,2020年度,恒烁股份销售的MCU产品从晶圆代工、晶圆测试到芯片封测均委托武汉新芯“一站式”完成,公司与武汉新芯采用一价结算,导致当期毛利率较低。2021年上半年,恒烁股份将晶圆代工(含晶圆测试)、芯片封测分别纳入自主采购管理体系,与代工厂分别结算晶圆代工成本和芯片封测成本,并加强了生产管理和良率管控。

大量核心技术靠武汉新芯“所赐”

上述提到,2020年度,恒烁股份销售的MCU产品从晶圆代工、晶圆测试到芯片封测均委托武汉新芯“一站式”完成,恒烁股份能够切入量产55nm eFlash制程的MCU芯片离不开武汉新芯的支持。

自成立以来,恒烁股份便与武汉新芯建立了良好的合作关系。界面新闻记者了解到,2020年4月15日至2021年5月31日期间,恒烁股份与武汉新芯签订了《MCU产品研发、许可及销售协议》及补充协议,武汉新芯将其在为恒烁股份进行MCU产品代工过程中积累的相关技术以独占许可的方式授权给恒烁股份,用于在此基础上进一步开发两款MCU产品,并在武汉新芯进行加工生产。恒烁股份可以在授权技术基础上采用自有技术继续研发新的MCU产品,并对新的MCU技术享有独立的所有权,协议有效期十年(自2021年6月至2031年5月)。

虽然恒烁股份研发团队持续自主研发新的MCU产品,部分产品已进入流片试产阶段,若未来双方合作关系发生不利变化,且恒烁股份又未能及时研发出新的MCU产品量产销售,将对其MCU市场开拓及生产经营产生不利影响。

公司与武汉新芯的关系不止于此。上述提到,恒烁股份主要NOR FLASH产品直接跳过了55nm制程直接进行50nm NOR FLASH研发,也与武汉新芯有关。招股书显示,2019年恒烁股份开始与武汉新芯在50nm进程上进行合作,恒烁股份在售NOR FLASH产品采用了武汉新芯65nm和50nm制程,目前已有多款中大容量的产品在50nm制程上量产。

更早之前,即2015年12月3日至2018年9月10日期间,恒烁股份就与武汉新芯签订了关于65nm NOR Flash《技术研发及许可协议》及补充协议。最直接体现为,在存算一体AI芯片方面,2019年恒烁股份的第一款CiNOR V1版是在武汉新芯65nm NOR Flash制程上完成的芯片设计并流片,成功验证了CiNOR芯片原理和可行性,并实现了包括手写识别、ECG检测和人脸检测等几项应用。

之后,2020年4月26日两家公司又签订了《50nm NOR Flash 技术研发及许可协议》,约定恒烁股份与武汉新芯之间关于部分NOR Flash产品技术授权事项。协议主要内容为:恒烁股份负责运用自主技术独立设计完成双方约定的NOR Flash芯片产品,武汉新芯在公司NOR Flash芯片研发过程中提供工艺制程和测试方面的技术支持。恒烁股份将双方约定的NOR Flash产品的授权技术及其改进技术授权给武汉新芯,许可其以自有品牌销售,武汉新芯向公司支付一定的技术使用费。

而武汉新芯还是恒烁股份报告期的第一大供应商,供应的主要内容为晶圆代工和晶圆测试,报告期各期向武汉新芯采购金额占比分别为75.30%、77.03%、65.72%和68.02%,采购非常集中。

据界面新闻记者了解,报告期内恒烁股份的晶圆制造供应商为武汉新芯和中芯国际两家,晶圆测试供应商为武汉新芯和江阴盛合晶微和其他供应商。其中,向武汉新芯采购的晶圆支出平均占晶圆采购支出的79.62%,向武汉新芯采购的晶圆测试支出平均占晶圆测试总支出的54.73%。为了加深合作,恒烁股份与武汉新芯集成电路有限公司签订了采购晶圆加工的框架协议,期限至2025年8月31日,目前正在履行。

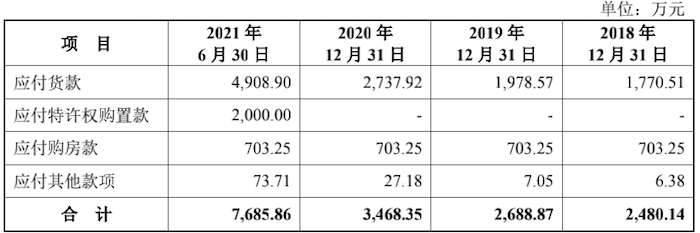

此外,2021年6月末,恒烁股份应付特许权购置款2000万元,也系购买武汉新芯MCU相关技术特许权所致。

值得一提的是,虽然恒烁股份大量核心技术靠武汉新芯“所赐”,但它们之间并没有股权关系。如果失去武汉新芯,未来恒烁股份能否靠自己走下去呢?

评论