文|面包财经

近日,中远海发披露定增募资发行结果,公司向中国海运等8名对象以2.76元/股的价格增发募资约14.64亿元,其中直接控股股东中国海运获配金额约为6亿元。本次定增作为前次购买资产的配套资金募集,拟用于公司近期购买的寰宇启东、寰宇青岛、寰宇宁波、寰宇科技的升级建设项目及补充公司流动资金。

图1:中远海发定增募资结果公告

分析发现,自2020年下半年,国内集装箱需求急速增加,中远海发整体业绩强势增长。2021年前三季度,公司累计实现营业总收入250.24亿元,同比增长96.32%;净利润39.88亿元,同比增长138.53%。

值得一提的是,公司自开展融资租赁业务后,负债率在80%以上。2021年,公司杠杆率有所降低,截至2021年三季度末,公司负债规模较去年年末减少约276亿元,资产负债率下降至77.37%。但当前短期偿债压力仍然较大,公司2021年三季度末,货币资金余额无法覆盖短期有息负债,流动比率、速动比率均不到1倍。

集装箱销量激增,致使公司业绩短期内猛增

中远海发成立于1997年,是以航运及相关产业租赁、集装箱制造、投资及服务业务为核心的供应链综合金融服务公司,是中远海运集团旗下核心产业之一。

2020年下半年以来,随着复工复产逐步推进及部分国家推行的经济刺激政策,全球贸易得到一定程度提振,航运市场迅速回暖。因新冠疫情导致欧美航线回流箱短缺,国内集装箱市场需求更加旺盛,2020年公司累计销售集装箱60.56万TEU,同比增加50.31%。2021年上半年,我国疫情控制情况良好,市场对集装箱的需求急速增加,公司当期集装箱销量同比增加230.38%至61.99万TEU,超过2020年全年销量。

受此影响,中远海发的集装箱制造业务增速较快,2020年、2021年上半年公司集装箱制造业务分别实现营业收入81.67亿元、107.44亿元,同比增速分别达到76.79%、339.5%,总收入占比也从2019年末的32.47%上升至2021年上半年的74.71%。

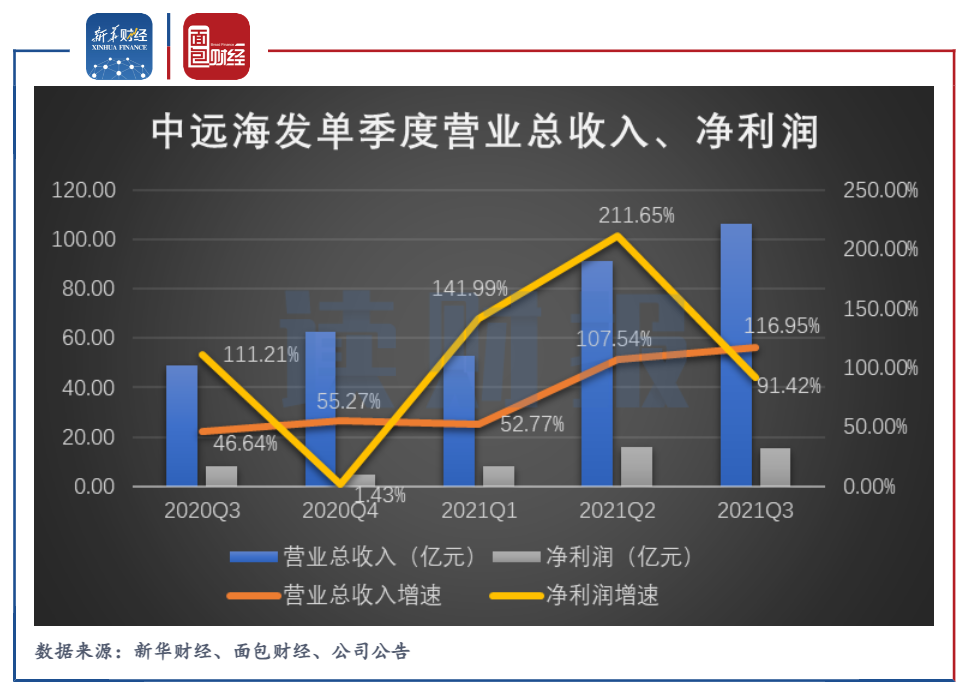

公司整体业绩同样迎来强势增长。自2020年下半年,中远海发单季度营业总收入增速保持在40%以上,2021年第二、三季度更是超过了100%;除2020年第四季度大额计提资产减值损失,净利润增速均保持在90%以上。

图2:中远海发单季度营业总收入、净利润

2021年前三季度,公司累计实现营业总收入250.24亿元,同比增长96.32%;净利润39.88亿元,同比增长138.53%。

增发近20亿股扩产,未来需防范产能过剩风险

为缓解集装箱短缺,我国造箱企业加大了生产力度。国家统计局数据显示,我国金属集装箱月度产量自2020年8月持续正增长,于2021年9月创最高月产量2332万立方米。

图3:2020年以来我国金属集装箱月度累计产量情况

中远海发自2020年筹备集装箱制造业务的扩产事宜,近期完成近20亿股定增。

公司以发行股份的方式向中远海运投资购买其所持有的寰宇启东100%股权、寰宇青岛100%股权、寰宇宁波100%股权、寰宇科技100%股权,标的资产作价合计为35.62亿元,涉及的新增股份约为14.48亿股。截至2021年11月27日,已完成标的资产过户登记。

与此同时,公司向中国海运等8名对象以2.76元/股的价格增发股份约5.3亿股,募资总额约为14.64亿元,其中直接控股股东中国海运获配股数约为2.17亿股,获配金额约为6亿元。本次定增作为前次购买资产的配套资金募集,拟用于投入寰宇启东生产线技术改造项目、寰宇青岛集装箱生产线技术改造项目、寰宇宁波物流装备改造项目、寰宇科技信息化系统升级建设项目及补充上市公司流动资金。

资料显示,截至2021年3月末,中远海发集装箱制造设计年产能为55万TEU,收购、投资上述资产后,公司总产能将超过100万TEU。

值得一提的是,本轮集装箱供应短缺是结构性和阶段性的问题,主要系境外空箱回流不畅所致。当前我国集装箱产量处于历史高位,且进入2021年四季度以来产量增速显著放缓,如果后期全球疫情得到有效控制,境外港口效率逐步恢复导致空箱回流,公司或将面临产能过剩的风险。

负债率保持较高水平,短期偿债问题仍待解决

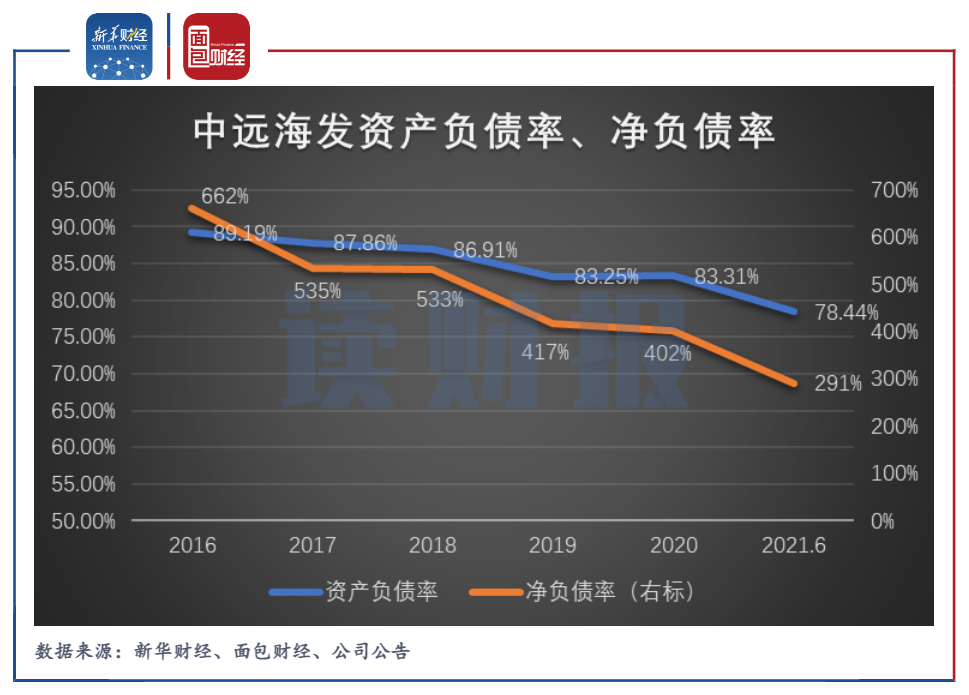

中远海发自2016年开展航运融资租赁业务后,长期背负着较大负债,降杠杆成为公司亟待解决的问题。数据显示,公司2016年至2020年负债总规模在1200亿元左右,但因其未分配利润的持续增长及永续债发行,资产负债率从2016年的89.19%下降至2020年83.31%,同期净负债率由662%下降至402%。

图4:2016年以来中远海发资产负债率、净负债率

进入2021年,公司开始大幅缩减债务总规模,截至2021年三季度末,公司负债规模达到940.71亿元,较去年年末减少约276亿元,资产负债率进一步下降至77.37%。公司近期通过增发股份的方式购买资产、募集配套资金后,债务结构将继续有所降低。

但公司当前短期偿债压力仍然较大。数据显示,公司2021年三季度末货币资金为81.23亿元、短期借款余额为193.23亿元、一年内到期的非流动负债为169.34亿元,货币资金余额远不及短期有息负债;流动比率、速动比率分别为0.47、0.43,较去年同期有所下滑。

近期,中国银行间市场交易商协会出具《接受注册通知书》,接受公司债务融资工具注册,发行规模为待偿还本金余额不超过150亿元。2年有效期内,公司可分期公开发行超短期融资券、短期融资券等产品,也可定向发行相关产品。(PLH)

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论