文|每日财报 刘雨辰

如果要找出近五年食品加工行业中发展最快的子行业,非预制菜莫属。

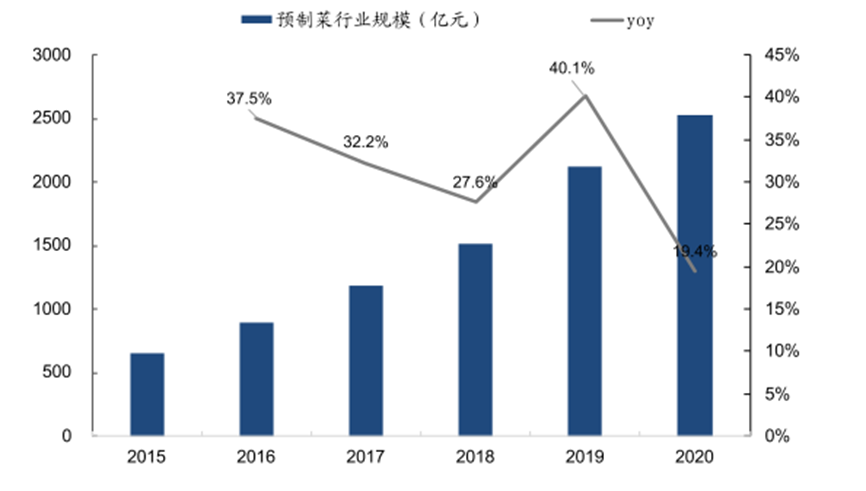

从2014年外卖行业开始蓬勃发展,到2020年疫情催生家庭端消费需求,行业呈现由速冻米面等极少数品类拓展至多种菜品,由B端延伸至C端消费者,由一线城市延伸至二三线乃至下线城市的树形发展路径。据 NCBD 统计,2020 年我国预制菜行业市场规模约为2527亿元,2015-2020年CAGR为31.2%。

2022年,预制菜在资本市场的关注度陡然提升,这背后的底层逻辑是一个巨大的市场空间正在被打开。

潜在的倍量增长空间

预制菜指的是以农、畜、禽、水产品为原料,配以各类辅料,用现代化标准集中生产,经过分切、搅拌、腌制、成型、调味等环节预加工完成,再采用急速冷冻技术或其他保鲜技术保存的成品或半成品。

预制菜最早出现在日本生活高度紧张、人口密度较大的大都市,快速的生活使得人们选择了更为便利的预制菜。

当前中国也处于经济快速发展的时代,生活节奏较之前出现了显著的提速,但是中国的预制菜发展程度明显低于日本,根据欧睿咨询数据,2020年中国大陆地区预制菜C端市场规模仅为日本同期水平的29%,表明中国预制菜行业仍然有较大的发展潜力。

我国预制菜起步相对较晚,初期受制于行业消费者认知不高、餐饮专业化分工程度低、冷链运输建设不完善等因素,发展缓慢,直到2014年外卖出现,外卖行业对效率的追求倒逼上游餐饮缩短制作时间,预制菜行业进入高速增长阶段。

在国内,预制菜目前正处于一个高速发展的初创期。

根据欧睿咨询数据,2007年我国预制菜消耗量仅 101.13万吨,此时全世界和日本的预制菜消耗量为1276.58万吨和177.44万吨。到了2021年,我国预制菜消耗量达 174.72万吨,逼近日本预制菜消耗量211.86万吨,占世界预制菜消耗量的比例从2007年的7.92%提升至2021年的10.34%。

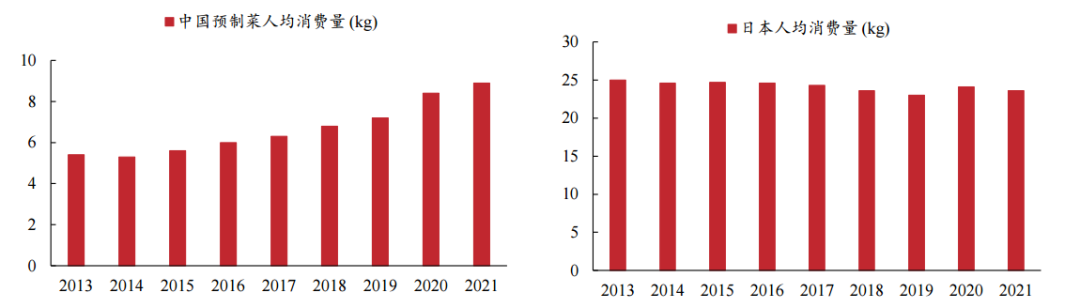

2007-2021年,世界、日本预制菜消耗量CAGR分别为2.03%、1.27%,而我国预制菜消耗量CAGR为3.98%,超越世界和日本的增速。根据Statista的数据,我国人均预制菜消费量从2013年的5.4kg增长到2021年的8.9kg,总体呈上升的态势,2013-2021年的CAGR达6.4%。

此外,我国预制菜零售额总体呈上升的趋势,2020年在疫情影响下,线下餐饮受到限制,居家烹饪大幅增长,因此符合居家快节奏生活的预制菜零售额显著增加,2020年我国预制菜销售额同比增长了7.55个百分点。

我国饮食习惯、文化和日本较为接近,根据日本的人均预制菜消费量来看, 2021年日本人均预制菜消费量为我国的2.65倍,我国尚有较大的增长空间。

根据艾媒咨询,2021年中国预制菜市场规模预计为3459亿元,2023年将达到5156亿元,若未来中国预制菜市场增速保持稳定在20%,则在2027年预制菜市场规模将破万亿。

分散格局,遍地开花

预制菜行业进入门槛相对不高,存在众多中小企业以及作坊式加工商,整体行业竞争格局十分分散,未出现具备一定规模的大单品,以及全国性龙头企业。新入场的品牌通常只有能力做到 1-2个系列产品,从B端流通市场或者C端线上切入,难以全系列、全渠道发展。

目前行业主要参与者可以大致分为五种类型:专业预制菜企业、上游农牧水产类企业、传统速冻食品企业、餐饮企业、零售企业。不同团体各有优势,很难看清谁更有机会跑出来。

专业预制菜企业通常在擅长的渠道深耕了多年,品类较为丰富,对渠道诉求更为了解。其优势在于聚焦某个菜系,产品打造上更贴近消费者需求,在某个区域拥有较密集的经销商渠道网络,但品牌局限在区域内,工厂自动化程度不高,B、C渠道之间转型或兼顾难度较大。

味知香是专业预制菜企业中的代表,公司产品包括肉禽类、水产类及其他类,数量超过200种。其中牛肉类产品为主打,2020年收入 3.08亿元,占比达到50.15%。

农牧水产企业拥有上游原材料优势以及成本优势,且深加工产品通常盈利水平高于原粗加工产品,这类企业的优势是对于原材料的特性更为了解,自动化规模生产能力以及研发能力较强。

这种企业类别较多,一类是以鸡肉为原料,生产预制菜(鸡肉调理品)的肉鸡类/生鲜食品企业,如圣农发展、春雪食品、正大食品等;一类是以虾、鱼为原料,生产水产预制菜的水产品企业,如国联水产、佳沃食品等;还有一类是以猪肉等牲畜为原料,生产预制菜的屠宰企业,如龙大美食、双汇食品、新希望六和、金字火腿、得利斯等企业。

传统速冻食品企业擅长打造标准品,多家生产基地具备规模化优势,渠道分销能力强。同时主营产品速冻食品对冷链物流要求也很高,因此其冷链物流能力也强于其他类型企业。但传统速冻食品与预制菜的渠道有所区别,这类企业原有渠道需要整合嫁接,且产品定制化能力不强。

传统速冻食品企业参与者主要分两类,一类是擅长流通市场渠道布局的企业如安井、惠发,主要服务于小B类客户,一类是C端KA商超占比较大的企业如三全、思念。截止2021年Q3,安井食品菜肴制品规模达到了9.2亿元,同比增长126%,其中预计2021年预制菜产品收入达到3亿元。

零售型企业也已经开始进入预制菜行业,通常选择OEM运营模式,如面向C端的盒马鲜生、每日优鲜、多多买菜、美团买菜、永辉超市等。这些平台的主要消费人群与预制菜C端消费者画像重合度高,所以切入市场更容易一些。

餐饮连锁化率持续提升,外卖、团餐等新业态快速发展,餐饮降本提效需求推动预制菜在B端提升渗透率,消费升级叠加疫情催化,C端需求也逐步打开。目前预制菜正处于快速发展初期,行业空间广阔,行业玩家众多但缺乏全国性品牌,群雄逐鹿蓝海市场。相对而言,传统速冻食品企业更有可能成为全国化龙头,投资者可以仔细研究一下相关企业。

评论