文|美通社

在2020年年末宣布的几项半导体行业大型并购基本上在2022年年初都落锤了,只是在结果上有人欢喜有人忧。AMD完成收购赛灵思;ADI完成收购美信集成;美满电子完成收购美国Inphi;SK海力士完成收购英特尔NAND闪存及SSD业务案的第一阶段。而英伟达收购ARM则以失败告终。

“并购”行为展现了半导体巨头企业对这一行业主导权的争夺。即使刚进入2022年不久,也有一些半导体企业开始行动,其中英特尔宣布收购Tower Semiconductor的消息最为引人瞩目。

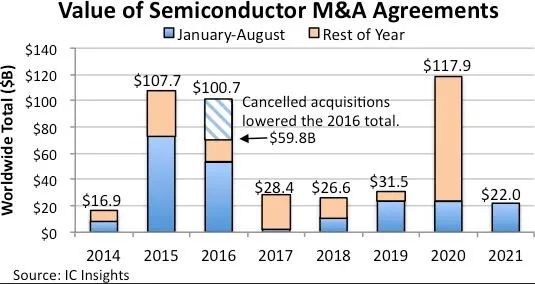

知名分析机构IC Insights数据显示,2020年半导体并购总金额达到1180亿美元的历史新高,尤其在7月之后,总价值为940亿美元的五笔并购相继宣布,这开启了新一轮的并购整合浪潮。2021年第一季度与半导体公司有关的收购协议达到158亿美元,而数据统计到的在2021年1-8月期间共宣布了14项半导体收购公告,与2020年同期持平。

那么半导体巨头频繁收购的目的是什么呢?

先看近日芯片行业创纪录规模的交易,AMD收购赛灵思(Xilinx)。

2月14日,AMD宣布正式完成对赛灵思的全股票交易收购。合并后,AMD将拥有赛灵思74%的股份。其实,AMD酝酿与赛灵思的合作已经很久了。在2016年到2018年期间曾多次传出AMD与赛灵思有合并意向,但由于各种原因没有得到证实,直到2020年这笔交易才正式得到确认。

AMD为全球供应CPU、GPU等产品。赛灵思则是FPGA、可编程SOC和ACAP等的发明者,是全球FPGA的龙头,市占率超过49%。半定制电路FPGA (Field Programmable GateArray),即可编程逻辑器件,被称作“万能芯片”,具有布线资源丰富,可重复编程和集成度高,投资较低的特点。而且FPGA产品有利于代工厂在新工艺导入初期进行产能与良率的爬坡,代工厂往往愿意将初期产能预留给FPGA产品,以便改进工艺。而FPGA设计公司,也储备有专门的制造工艺人才。比如,赛灵思就和联华电子有着常年的合作关系。AMD将通过赛灵思扩大其芯片的供应能力,也成为了继英特尔后全球第二家同时拥有CPU、GPU、FPGA芯片的厂商,进一步与英特尔展开竞争。

另外,赛灵思的芯片对未来的互联和自动驾驶汽车、高级辅助驾驶系统很重要。FPGA可广泛应用于通信、汽车、医疗等领域。在本次交易完成后,合并后的两家企业将共同实现从数据中心到游戏、PC、通信、汽车、工业、航空航天和国防等行业的重要增长。

AMD收购赛灵思所来带的利好也展现在其市场表现上。收购消息公布不久就有业内人士称AMD的市值第一次超越了英特尔。美东时间2月22日,AMD股价上扬,市值推高至1880亿美元以上,超过英特尔的1820亿美元,华尔街对这家芯片制造商的前景也越来越乐观。

老大变老二,英特尔必然也坐不住了。

在AMD宣布完成收购赛灵思不久,英特尔就宣布与Tower Semiconductor达成最终协议。英特尔将以每股53美元的现金收购Tower,总企业价值约为54亿美元。

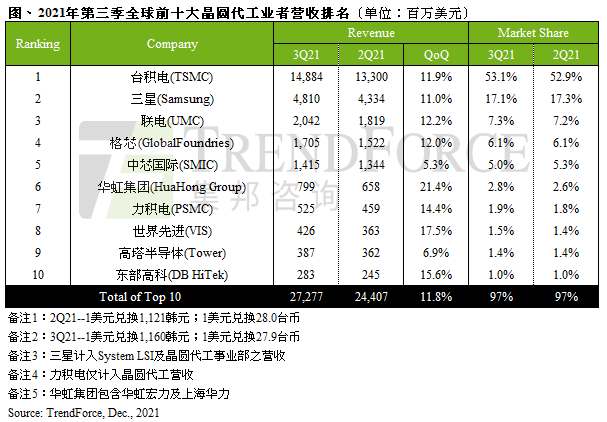

Tower Semiconductor是以色列的代工巨头,在集邦咨询2021年第三季度全球晶圆代工厂的营收数据中,Tower Semiconductor排名全球第九,季度营收3.87亿美元,市占率是1.4%。Tower可生产模拟芯片、CMOS、分立器件、MEMS(微机电系统)等产品,用于汽车、消费电子、医疗、工业和航空航天以及国防等许多领域。比如,CMOS成像传感器可用于人脸识别、AR和游戏应用等。在汽车方面Tower可提供基于CMOS 图像传感器、射频和高性能模拟、混合信号和电源管理平台的解决方案等。Tower在四个地理区域运营八个制造工厂。

通过此项交易,英特尔旨在让代工服务事业部和Tower组织成为一个完全整合的代工业务,这完全符合英特尔目前的战略布局。重振英特尔成为帕特·基辛格(Pat Gelsinger)任职首席执行官的首要任务,而发力代工市场就是他的一个重要策略。近日,他再次强调,“英特尔在建立新的晶圆代工业务,生产由其他公司设计的芯片。”该业务除了拿到了高通、亚马逊的订单,此外还有一百多家意向客户。

在PC时代辉煌一时的英特尔好像没有赶上手机时代的浪潮,那么在未来汽车时代或是虚拟现实时代,英特尔是否能再次回到巅峰呢?

在半导体行业的“并购”竞赛中,有人得意有人失意,失意的人就要数“老黄”黄仁勋了。

2月8日,英伟达收购英国芯片公司ARM的交易正式宣告失败。其实,想必这项交易落空的结果已经不那么让人感到意外了。自2020年英伟达宣布要收购ARM以来就受到诸多大型科技企业以及多个国家监管机构的质疑和反对,严格的审查更是不断。黄仁勋的态度也从“有信心收购成功”,到“已经不抱有希望”。

这场价值400亿美元的收购一度让诸多科技巨头陷入恐慌。ARM是全球知名的半导体知识产权(IP)提供商,它设计了大量高性价比、耗能低的RISC处理器、相关技术及软件,并将技术授权给许多著名的半导体、软件厂商。英伟达一直是桌面GPU的领导者,收购ARM可以弥补其在CPU和移动端的短板。ARM的产品可以与英特尔和AMD基于x86的处理器竞争,而且具有精简快速、低耗电的特点,这使它能广泛地应用在移动通讯领域。有数据显示,在全球移动芯片市场中ARM架构占比超过九成以上。除应用处理器外,高能效的ARM处理器还非常适合物联网应用,同时数据中心和汽车市场也是ARM的优势领域,恩智浦、瑞萨电子等都是ARM的重要合作伙伴。

另外ARM公司本身并不靠自有的设计来制造或出售产品 ,而是将处理器架构授权给有兴趣的厂家,ARM收取特许权使用费。英伟达也可通过允许ARM继续开放许可模式,获得“特许权”收益。同时,英伟达也将优先于其他企业了解到ARM的创新产品,抢占技术更新的先机。

可见这项交易对英伟达来说好处多多,尽管黄仁勋一再强调收购不会改变ARM知识授权的中立定位,但监管者仍担心全球半导体行业的竞争会因此受到影响。收购失败后,黄仁勋表示,公司延续了与ARM的20年许可协议,因而用于处理器、显卡、DPU 等产品线的路线图并不会发生改变。

其实,通过以上三大并购案例来看,半导体巨头似乎陷入“木桶的长板理论”,保持优势的同时做到业务领域更全面成为重要战略。尤其在当下,全球芯片行业有着三大趋势。

自2020年第四季度以来,全球多行业遭遇"芯片荒"。而直到如今这个难题也未能解决,在汽车行业缺芯的严重影响仍在持续。代工厂产能负荷,高速运转,投资建厂增多。

自动驾驶等智能汽车成为“香饽饽”,智能汽车相关的芯片需求更多。

最后,科技巨头开始自研芯片,传统半导体巨头客户变少,竞争者增多。

半导体企业在这样的局势下业务模式将从“专注型”转向“复合型”。从前,最有优势的半导体企业往往专注于在某项产品上做到龙头,但如今半导体企业想要做大做强仅仅维持一项优势是不够的。通过并购将不同功能的半导体业务进行整合,成为一些半导体企业的选择。

从半导体并购中也能看出目前半导体企业希望增强在工业物联网、自动驾驶、人工智能等业务上的实力。比如,汽车类芯片在以上三大巨头的并购中都有提及。

那么半导体行业投资、并购、整合的风潮会一直持续吗?

IC Insights最新报告预测,继2021年强劲增长25%和2020年增长11%之后,今年半导体总销售额将增长11%。然而,大多数行业观察家都意识到,半导体行业具有很强的周期性,持续的年度两位数增长是不可持续的。到2026年,半导体销售额将以7.1%的复合年增长率增长。

IDC则预计,半导体行业将在2022年中达到平衡,随着2022年底和2023年开始产能大规模扩张,2023年或将出现产能过剩。

评论