记者 |

编辑 | 陈菲遐

浙江斯菱汽车轴承股份有限公司(以下简称“斯菱股份”)正计划创业板IPO。这家公司主营业务为汽车轴承的研发、制造和销售,是专业生产汽车轴承的汽车零部件制造企业,目前已入选第三批国家专精特新“小巨人”名单。

从招股书数据看,斯菱股份过去几年营收稳定增长。2018年、2019年、2020年以及2021年上半年营业收入分别为2.4亿元、3.1亿元、5.25亿元和3.2亿元,主营业务收入占营收比例均在97.00%以上。

需要留意的是,近三年内,斯菱股份境外收入增长明显。2018年度公司境外市场占比约四成,随着2019年10月完成对开源轴承的收购以及对境外客户整合开发,2020年度与2021年1-6月境外销售收入占比上升至六成左右,较2019年大幅提高。境外收入大幅提升,表面看是公司营收上一个台阶的重要推力,不过按目前增长趋势,若未来境外收入占绝对主导,任何能造成外销产品成本端提升的不可控因素均会给公司利润带来严重打击,风险不可忽略。

境外收入增长双刃剑

斯菱股份面临的一大风险是税率提升。公司销往美国市场的轮毂轴承单元产品执行27.5%的关税税率,包括2.5%的原始税率加25%的额外税率;球结构轴承产品执行34%的关税税率,包括9%的原始税率加25%的额外税率;锥结构轴承产品执行30.8%的关税税率,包括5.8%的原始税率加25%的额外税率,同时还需承担0.91%的反倾销税。

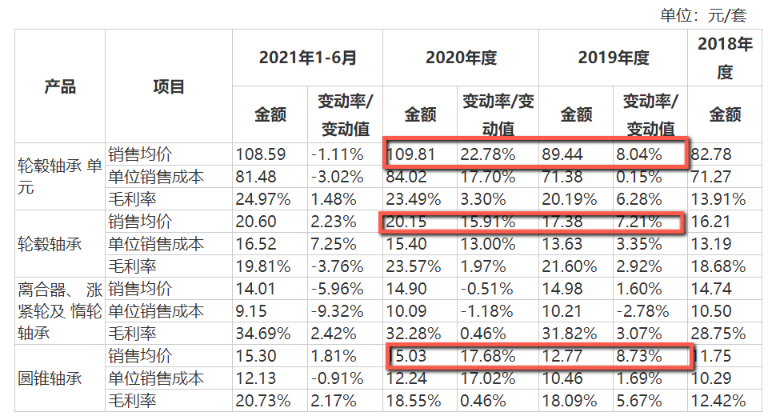

界面新闻从斯菱股份细分产品售价表中注意到,相较于2019年产品价格,这些额外征税的相关产品在2020年售价发生了大幅度提升。换而言之,斯菱股份通过抬高价格,几乎将这些税率提高的成本直接传导至了客户手中。

虽然2021年部分相关产品价格出现小幅度降低,但如果未来公司面临进一步税率提升,客户是否会接受继续增长的售价需要打一个问号。此外,目前斯菱股份执行的出口退税率为13%。若未来出口退税率下调,也会影响公司营业成本。

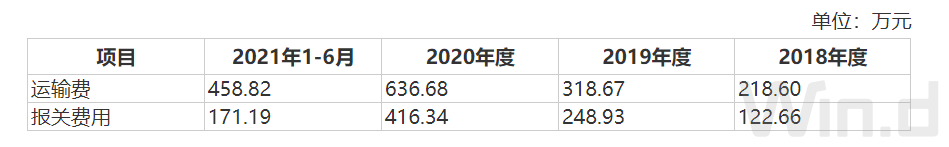

除了税率,居高不下的集装箱运价可能会是又一个潜在影响利润因素。2020年以来,国际航线运力较为紧张,出口海运市场价格两年内已经翻了一倍。虽然斯菱股份出口方式以FOB模式(该模式下公司无需承担运费)为主,但若未来海运市场价格持续上升或处于高位,海外客户无法承受较高海运费,采购预期发生变动,从而改变出口方式。

风险已经逐渐显现。斯菱股第三大客户NAPA与其签订的就是另一种DDP模式。DDP模式下卖方需将在运输工具上尚未卸下的货物交给买方,承担将货物运至目的地的一切风险和费用,办理进口清关手续,交纳进口“税费”,即完成交货义务。该模式下,实际是由卖方承担货运成本。受此影响,斯菱股份运输费从2020年起直线上升,较上年度增长318.01万元。2021年仅上半年运费就已达到458.82万元,原因就是NAPA销量增长。

同行对比不占优

与当前A股市场同业务上市公司对比,斯菱股份在财务数据方面并不占优。

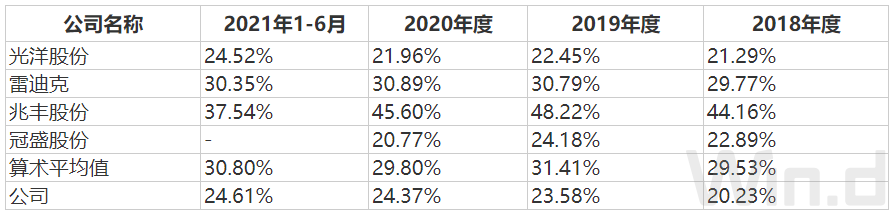

根据《上市公司行业分类指引》,公司所处行业属于“C36汽车制造业”,A股上市公司中光洋股份(002708.SZ)、雷迪克(300652.SZ)、兆丰股份(300695.SZ)及冠盛股份(605088.SH)与斯菱股份同处于“C36汽车制造业”且生产的主要产品同为汽车轴承业务。其中,光洋股份主要客户为国内主机配套市场客户;冠盛股份在海外主要市场设有仓库,主打自有品牌。斯菱股份与兆丰股份和雷迪克在销售模式上最为相似,均是主要面向售后市场,根据下游客户需求提供个性化产品和服务。

在主营轴承类产品毛利率对比中,斯菱股份与光洋股份、冠盛股份较为接近,可与主要竞争对手兆丰股份、雷迪克相比却差了不少。由于兆丰股份产品面向中高端售后市场,利润空间较大且具备一定市场认可度,而斯菱股份目前还处于上市准备期,就知名度而言与前两家企业略有差距,所以在定价主动权方面存在劣势。

在与资金流相关的三个指标方面,斯菱股份表现也较弱。从上表中可以看到,斯菱股份流动比率、速动比率低于同行业可比公司平均水平,合并资产负债率高于同行业可比公司平均水平。一般而言流动比率应在2:1以上,速动比率应在1:1以上,斯菱股份均未满足。这说明公司资产变现能力比较差,短期偿债能力不佳。近三年中,斯菱股份资产负债率一直维持在60%附近,若未来继续升高可能会面临资不抵债情况。

斯菱股份目前处于业务规模扩张期,主要依靠自身经营积累和银行借款筹集生产经营所需资金,与同行业可比公司相比缺少直接融资手段,或许这也是公司此次上市主要目的。

评论