文|IASC

2021年开始,全球“缺芯”危机已蔓延到多个产业。因芯片短缺,汽车制造业、智能手机以及电子消费品等行业都面临产能下降和无法交货等挑战。

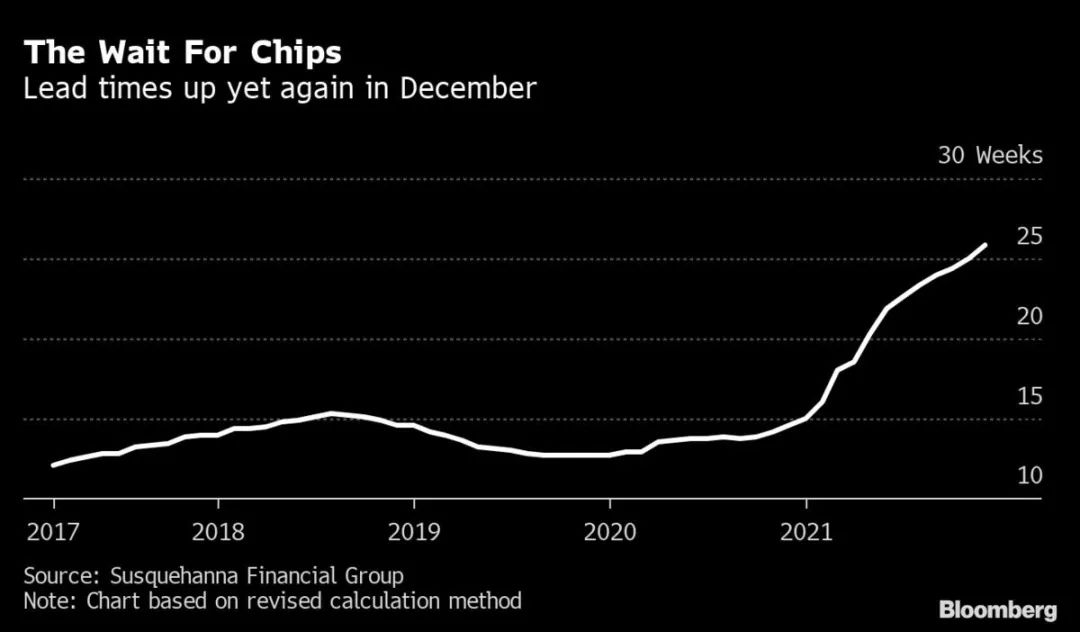

芯片交付时间从通常情况下的10周急剧增长到26周,也就是说,现在买芯片要至少等半年的时间。

芯片交付时间变化曲线,图片来源:Bloomberg

那么“缺芯”对航空产业有什么影响?我们一起来聊聊。

1 航空业芯片用量较小

表面上看航空产业受到“缺芯”的冲击并没有汽车行业那么严重。与汽车行业相比,航空业对芯片的需求主要呈现以下三个不同之处。

单架飞机对芯片的需求量较小

随着新能源汽车的普及和汽车智能化的发展,芯片在汽车制造中拥有越来越广泛的应用。例如,一台传统燃油汽车使用的芯片数量约为50到150个,而一台电动汽车使用的芯片最多达3000个以上。

按照功能划分,汽车芯片大致可以分为三类:功能芯片、功率半导体、传感类芯片。

功能芯片,主要负责算力和处理,比如用于自动驾驶感知和融合的AI芯片,用于发动机、底盘、车身控制的传统MCU(电子控制单元)。

功率半导体,主要负责功率转换,多用于电源和接口,例如电动车用的IGBT功率芯片。

传感类芯片,用于自动驾驶各种雷达,以及气囊、胎压检测等等。

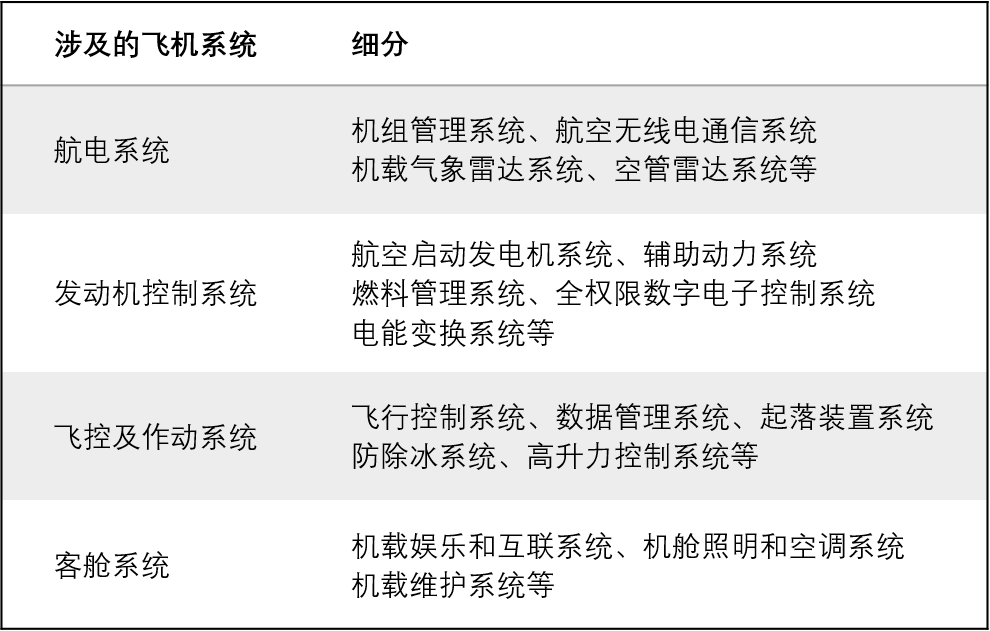

相比之下,生产一架飞机只需要1,000个芯片左右,主要用于航电系统、发动机控制系统、飞控及作动系统、客舱系统。

图片来源:IASC整理

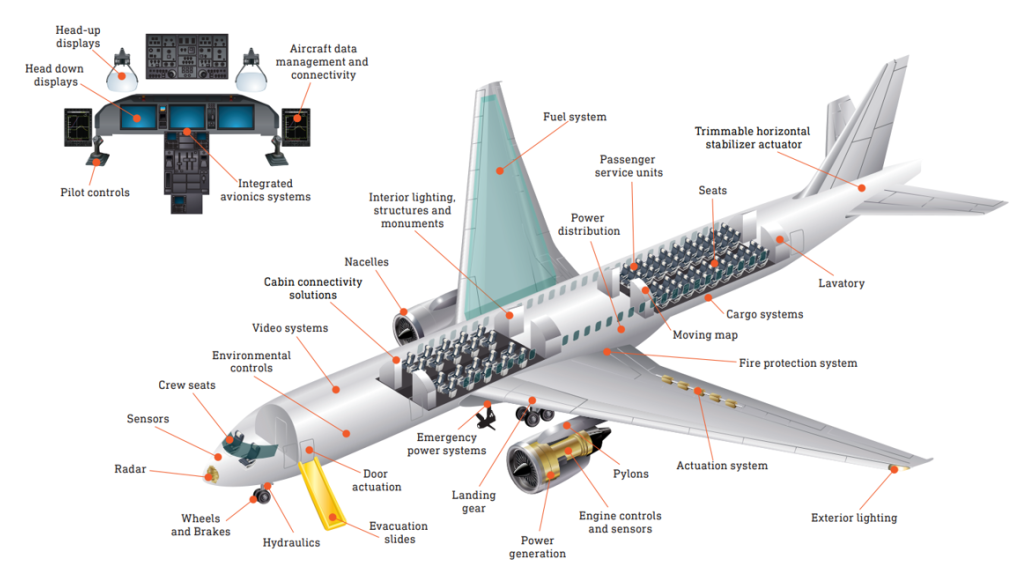

芯片广泛应用于飞机各大系统中,图片来源:柯林斯

飞机年产量较少

2020年,虽然在疫情影响下汽车产量同比下降了15%,但是世界范围内的汽车产量仍然达到了7800万台。

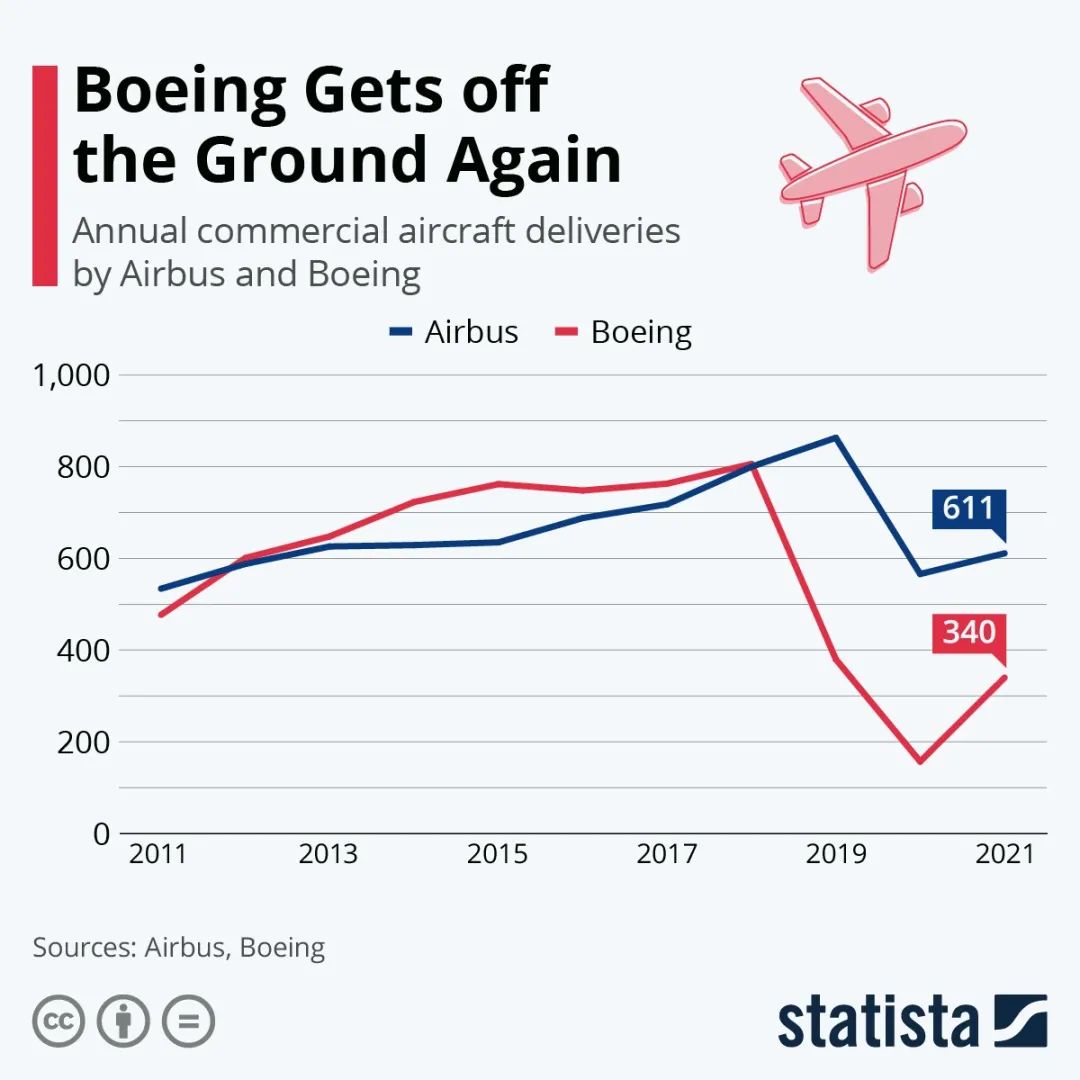

民航客机的产量远低于汽车。2021年,空客的民航客机交付量为611架,波音为340架。

空客、波音年飞机交付量,图片来源:Statista

飞机芯片更新换代需求较小

芯片在飞机上的使用寿命非常长,飞机退役前基本无需更换。即使需要升级,大多数时候也是进行软件升级,不用在硬件层面对芯片进行更换。

同时,安装在飞机上的芯片更换需要经历复杂的认证流程,耗时长、成本高。

欧美等国明确规定了飞机硬件更换的认证流程,要求必须符合美国航空无线电技术委员会(RTCA)DO-254/文件以及欧洲民用航空设备协会(EuroCAE)ED-80标准。

其中,DO-254为机载电子系统的设计保证定义了从A级到E级5个等级,其中最严重的分类是灾难(A级),表示在任何实际情况中,A级设备的失效会造成灾难性的机体损失。

因此,认证级别越高的机载电子设备若要进行更换,需经历更为严格的认证流程,耗时更长。

2 “缺芯”波及航空业

对于芯片厂来说,其订单的大头主要来自手机、平板等电子消费产品、5G基础设施布局、以及汽车制造业等领域。

而用户的体量大小往往决定了芯片交货的优先级。因此,在芯片的生产中,由于航空制造业的订单占比相对较小,供应商交付会滞后于其他大行业。

芯片供应被压缩的同时,航空业的需求在逐渐膨胀。

一方面,航空OEM制造商的产能已经开始恢复。

为了2023年第二季度能够实现64架的月产目标,早在2021年,空客就通知A320窄体喷气式飞机零部件供应商为增产做好准备。这一月产目标已十分接近疫情前空客每月67架飞机的交付量。

另一方面,绿色航空也激发了对芯片的需求。

绿色航空正进展得如火如荼,智慧航空也如浪潮涌来,未来的航空业对算力和处理、功率转换和传感系统的需求会大大增加,这将进一步扩大航空业对半导体的需求。

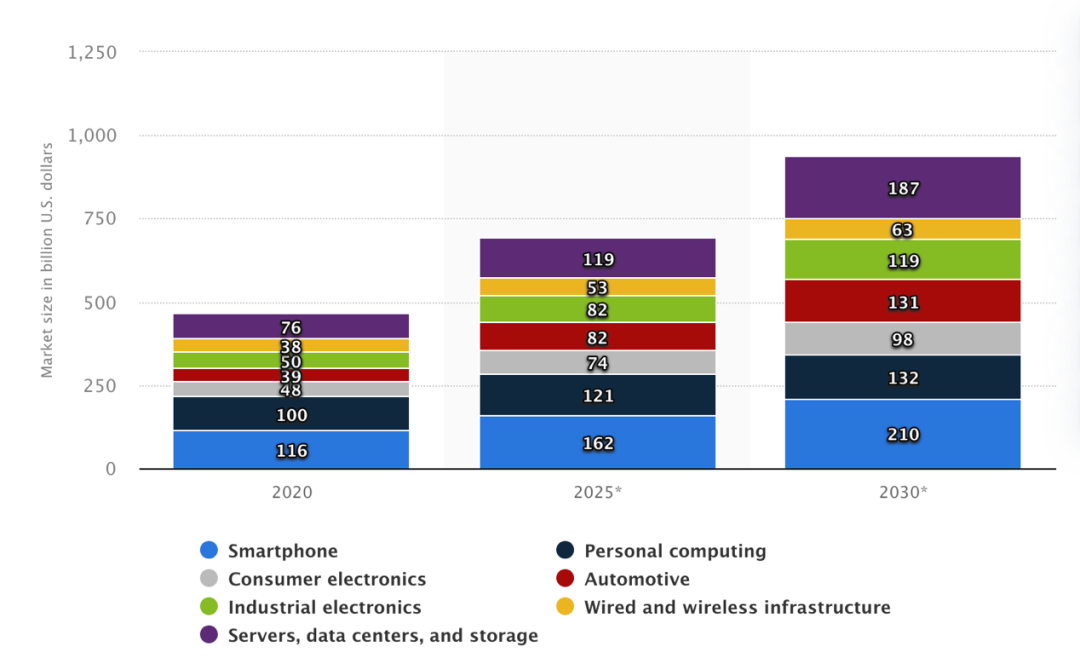

全球2020-2030年半导体市场应用分布,图片来源:Statista

3 航空业和芯片业的区域分布不平衡

欧洲和美国的航空业产能占了整个产业链80%以上,我们来看看芯片的全球产业分布情况。

全球主要的半导体晶圆代工厂主要集中在亚洲。亚洲地区约占全球芯片生产份额的87% ,其中中国台湾占比63%、韩国18%、中国大陆6%。并且,亚洲市场规模正在不断扩大。

欧美等国在半导体制造中的市场份额逐渐缩小。根据美国半导体行业协会(SIA)的数据,美国全球半导体制造的份额已经从1990年的37%下降到今天的12%。

预计到2030年,美国的全球产能份额将进一步下降到10%。

同时,欧洲在半导体制造方面的优势也在不断减少。自从多家欧洲企业,例如德国英飞凌科技、佛朗哥意大利微电子和荷兰恩智浦将芯片工厂迁移到亚洲地区之后,欧洲90%的半导体芯片需从中国台湾和韩国进口。

再加上疫情对全球供应链的冲击,世界各国纷纷思考将芯片生产转移至国内,以此缩短供应链上下游之间的距离,缓解冲击。

于是欧美政府陆续出台政策,加大对半导体行业的支持。

美国参议院通过了一项价值520 亿美元的芯片法案,促进国内半导体的研发和制造;拜登政府正在考虑援引《国防生产法案》,要求半导体供应链的相关企业提供芯片库存和销售信息。

欧盟在2021年10月推出《欧洲芯片法》,鼓励提高研究、设计和测试能力。根据芯片法,到 2030 年,欧盟将生产至少全球20% 的半导体,高于2020年的 10%。

亚洲企业也加大对半导体制造的投资以巩固优势,比如韩国将投入 4510 亿美元,打造半导体制造巨头;台积电在1月14日宣布,将今年的资本支出预算定为400~440亿美元,高于去年的300亿美元。

小 结

在世界半导体贸易统计(WSTS)去年11月公布的数据中,全球半导体市场增长率从2020年的6.8%上涨到2021年的 25.6%,市场规模达到5,530亿美元。这是自2010年以来最大的涨幅,当时涨幅为 31.8% 。

根据《经济日报》分析:

“在芯片需求持续旺盛的同时,供给端产能却迟迟无法匹配。虽然全球晶圆厂都开启了大规模扩产,特别是三星、英特尔等大型厂商纷纷推出了价值数百亿美元乃至千亿美元级别的扩产计划,但是这些厂商将相当一部分投资投入了尖端芯片领域,以争夺芯片产业未来的主导权。

相比之下,成熟制程芯片的投资略显不足。产能扩张需要盖厂房、买机器、调试设备等复杂过程,至少需要一年半的周期。而在当前的局面下,上游生产设备都在涨价,成熟制程芯片的利润率则偏低,使得厂商扩产动力不大。”

这样看来,全球“缺芯”的情况预计要2-3年才会结束。

评论