记者 |

3月7日和8日,伦敦金属交易所(LME)基准镍价(下称伦镍)从3万美元/吨飙升至10万美元/吨,暴涨约2.4倍,引发了市场对镍金属的高度关注。

这主要源于多空双方的资本力量进行了激烈交锋,远远脱离了供需市场的波动范畴。

为了防止出现混乱以及保护市场,LME决定取消3月8日执行的所有伦镍交易,并暂停交易。

市场传闻中博弈的多空双方嘉能可(Glencore)和青山控股,因此走上风口浪尖。

镍金属为何会成为资本博弈焦点?镍产业的新路径有何变化?青山控股为何陷入缺镍困境?

镍的新供需路径

镍(Nickel)是一种银白色金属,具有很好的延展性、磁性和抗腐蚀性,且在地壳中含量非常丰富,在自然界中以硅酸镍矿或硫、砷、镍化合物形式存在。

镍常被用于制造不锈钢、合金结构钢、电镀、高镍基合金和电池等领域,广泛用于飞机、雷达等各种军工制造业,民用机械制造业和电镀工业等。

从镍产品看,由于工艺不同,当前镍产品可分为纯镍(镍板、镍豆和镍粉等)、镍铁(镍生铁)、镍盐(硫酸镍和氯化镍等)。

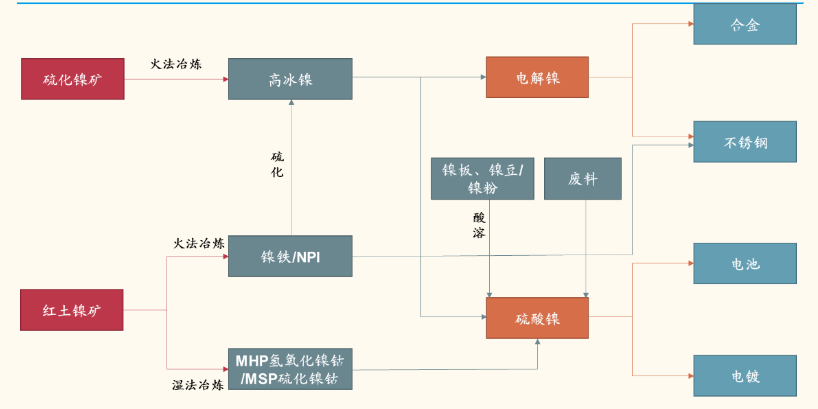

从镍矿来源看,又可分为硫化镍矿和红土镍矿两种。由于伴生矿物不同,红土型镍矿与硫化物型镍矿下游冶炼环节不同,由此形成了不同生产链条。

在镍应用于动力电池前,上述两种矿物形式的产业终端基本均为合金和不锈钢。

伴随着电池产业的发展,新型的镍供需路径逐渐形成,核心产业逻辑为“红土/硫化镍矿→硫酸镍→电池”。

硫酸镍是镍产业链的中游产品,是硫化镍或红土型镍矿经冶炼加工后得到的一种镍盐,下游应用领域主要为新能源汽车动力电池行业和电镀行业。

在电池领域中,硫酸镍主要用于生产镍钴锰、镍钴铝等三元电池的前驱体材料,或用于生产镍氢、镍镉二次电池正极材料。

硫酸镍的主要原料有高冰镍、镍湿法中间产品、镍豆/镍粉、废镍等。

硫酸镍制备路径可以分为五种,分别为“硫化镍矿→高冰镍→硫酸镍”、“红土镍矿→氢氧化镍钴/硫化镍钴→硫酸镍”、“红土镍矿→镍铁/含镍生铁→高冰镍→硫酸镍”、“镍豆/镍粉→硫酸镍”、“废料→硫酸镍”。

所谓镍豆,是精炼镍的一种形态,平均镍含量高于99.8%。与镍板通过电解或电积法精炼不同的是,镍豆是以湿法冶炼将镍矿进行常压氨浸或高压酸浸,制作得到镍粉后,再通过粘合剂做成球团状,将球团烧结后得到成品镍豆。

从镍的需求端看,不锈钢仍然是第一大消费领域。但电池用镍正在加速增长。

国金证券研究所指出,不锈钢用镍占全球比例高达70%,其他合金占比16%,镀层占比8%,电池领域镍消费占比仅为5%。此外镍还可用于电子遥控、原子能工业和超声工艺等。

据国金证券测算,2025年全球镍需求将达348万吨,其中电池领域用镍需求将达58万吨,需求占比提升到17%,近五年复合增长率约48%。

随着电动汽车产销量增长,镍的新能源金属属性越来越强,资本市场的关注度也不断攀升。马斯克此前多次表示,要寻找供应稳定的镍矿。

近期,碳酸锂价格突破50万元大关,同比涨幅达3倍。磷酸铁锂电池和三元电池的价差在迅速收窄。容百科技(88005.SH)在3月8日的电话会议上表示。下游客户开始越来越多有意愿把磷酸铁锂电池切换到高镍电池上来。

中国是全球最大的镍消费国。2020年中国镍消费量约占全球总消费量的53%,对外依存度高达86%,需大量从印尼和菲律宾等国家进口镍矿。

伦镍为何暴走?

镍此轮历史行情背后,有基本面推动,也有低库存背景下的资金博弈。

基本面看,低库存仍是镍价支撑的基本因素。2021年5月开始,伦敦金属交易(LME)所镍库存持续去库。

银河期货指出,以2021年全球281万吨的原生镍消费量看,目前全球精炼镍显性库存量仅够一周的消费期。

暴涨的导火索则是俄罗斯遭受经济制裁。2月26日,欧美等国宣布将禁止部分特定的俄罗斯银行使用SWIFT服务,以切断这些银行与国际金融系统的联系,打击其全球运营能力。这一举措或严重影响俄罗斯企业的国际贸易。

国元证券报告显示,俄罗斯九成的镍产量,来自俄罗斯诺里尔斯克镍业,其镍原料约占全球供应的9%,高品位镍矿产量则占全球22%。目前俄镍约45%的出口量流向中国,40%流向欧洲市场。

目前并没有明确制裁规定限制俄镍出口,但资本市场放大了贸易流通环节存在的障碍,对镍市场造成了影响。

3月7-8日的镍价涨幅,显然已经脱离了基本面的逻辑。银河期货大宗商品研究所研究员王颖颖认为,最主要的仍是资金利用镍交割品不足的结构性短缺问题围剿空头,空头风险累积,资金大规模交战,强势拉涨价格。

LME曾表态,“如果任何品牌受到制裁,我们能够迅速、适当地作出反应,其中包括暂停某种品牌交割权力。”

镍矿巨头为何会缺镍交割?

在上述资本博弈中,青山控股是空头的代表。根据已有的市场消息,青山控股持有20万吨镍空单,因俄镍贸易限制等原因,青山控股面临无法现货的风险,因此遭到多头逼仓。

青山控股是镍矿巨头。根据该公司此前披露,其镍当量产量2021年达到60万吨,2022年达85万吨,2023年将跃升至110万吨。

那该公司为何无法进行镍的现货交割?

这要从伦镍的合同规范说起。根据规范,伦镍交割物必须是精炼镍,精炼镍包括镍板、镍豆、镍粉等。这存在两个标准:一是符合美国材料实验协会ASTM B39-79(2018)规定,其中镍的含量不小于99.8%;另一个是国标GB/T 6516-2010的9990镍,镍和钴的总含量不小于99.9%。

与伦镍不同的是,沪镍的交割标准品为电解镍,标准为符合国标GB/T 6516-2010Ni9996规定,其中镍和钴的总含量不小于99.96%。镍豆尚不属于沪镍交割品。

青山控股的镍产品则以镍合金、镍铁、硫酸镍为主,与伦镍交割品并不一致。

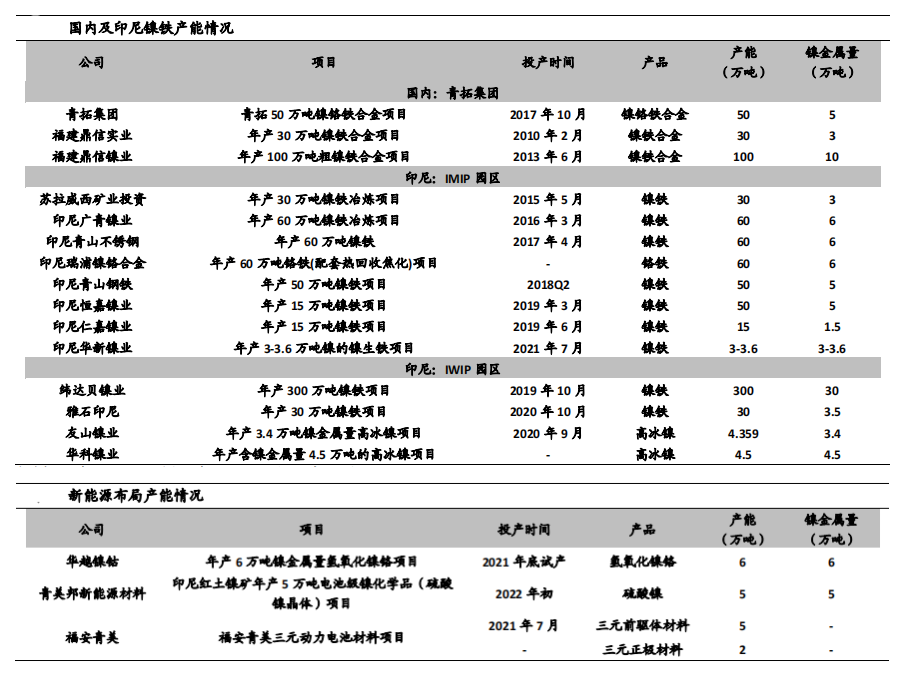

青山控股在国内的镍铁业务主要通过福建青拓集团进行布局,已形成年产180万吨镍合金的生产能力,对应的镍金属量约为18万吨。

国外业务则通过印尼青山园区(IMIP)和纬达贝工业园(IWIP)实现。为促使矿商在国内投资建设冶炼厂,2019年8月起印尼再次禁止镍原矿出口。因此,青山控股的印尼产品以不锈钢、镍铁和硫酸镍为主。

在印尼青山园区,截至2020年10月已有16家企业入驻,其中多家是与青山系的合资企业。其中,青美邦新能源材料有限公司由格林美、宁波邦普、IMIP、阪和兴业合资设立,建设有年产5万吨电池级镍化学品(硫酸镍晶体)项目。

在印尼的另一个园区——纬达贝工业园,包括华友集团、青山集团和盛屯矿业合资设立的印尼友山镍业,建设有年产3.4万吨镍金属量高冰镍项目;青山集团和华友钴业设立的华科镍业印尼有限公司,建设有年产4.5万吨镍金属量高冰镍项目。

为满足伦镍交割要求,青山控股表示,可用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。目前并未公布具体渠道。

民生证券数据显示,2021年国内精炼镍产量加上进口量为42.6万吨。国内精炼镍显性库存在10万吨水平,隐性库存数据暂无。

中信期货研究部预计,2022年国内电解镍产量16.5万吨,同比持平。

青山控股选择成为空头,主要因为2022年将是印尼新项目投产的大年,尤其是中资企业对自身在建产能存有很强的增长预期。

除青山控股外,力勤矿业、格林美、华友钴业、中伟股份等中企也均在印尼建有镍项目。

王颖颖表示,镍市场也给出了2022年供需前紧后松、总体供应小幅过剩的一致看法。无奈这些产线的产品多为含镍生铁、高冰镍和镍湿法冶炼中间品,并不能直接用于交割,交割产品与行业产品结构不匹配成为了当前的主要矛盾,但并不能代表供需矛盾。

国金证券研究所测算指出,2022-2023年,随着印尼镍铁、湿法冶炼、火法高冰镍项目集中投产,将分别供给过剩29万吨、32万吨。

银河期货称,后市伦镍超常规涨幅将告一段落,镍价走势回归。

但即便镍价回归基本面,这一“黑天鹅”事件已给空头留下了很深的阴影。

截至发稿,伦镍尚未恢复交易。

评论