文|港股解码 遥远

近期,广东、上海、吉林和浙江等多地疫情猛然抬头,这番“倒春寒”令人颇为意外,深感举国上下抗疫之艰巨。

试想一下,若在半年或一年后,我们都可以实现在家中自测新冠核酸,无需到户外冒着风险排队;若不慎感染新冠病毒,只需吃一个疗程的特效药便可实现康复。那我们还用担心疫情吗?

因此,哪家上市企业能登上新冠药概念坐台,往往都能在二级市场上头戴光环,受到资金的簇拥。

新冠药市场肥肉足够大,吸引了不少原料药生产商。美诺华(603538.SH),这家特色原料药生产商,近期不断往新冠药市场上靠拢。同时,美诺华还沾到了新冠抗原检测之光,股价借此一飞冲天。

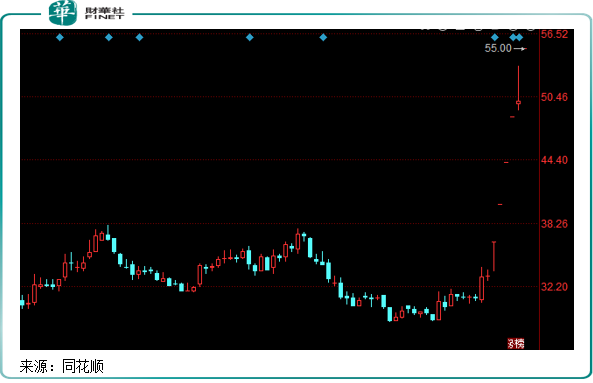

在3月8日-3月15日共计6个交易日期间,美诺华共收获5个涨停板,股价触达55元,创下近2年新高。

一时间,股价暴涨也让美诺华成为新冠药概念板块中最强势的“摇钱树”之一,市场炒作跟风趋势显而易见。

即将爆发的新冠药概念股?

美诺华主要从事医药中间体、特色原料药、制剂的研发、生产与销售,是中国出口欧洲特色原料药品种最多的企业之一。

美诺华现有中间体、原料药产品主要覆盖心血管、中枢神经、胃肠消化道、内分泌、抗病毒、抗肿瘤等多个治疗领域,客户给涵盖了KRKA、Servier(施维雅)、默沙东、Bayer(拜耳)、GEDEON RICHTER(吉瑞制药)、Sanofi(赛诺菲)等国际知名药企。

从美诺华的产品线看,似乎与新冠药毫无关联。但近期可能会抱上新冠药巨头辉瑞的大腿,让美诺华成功“跻身“新冠药概念俱乐部,开启了涨势凌厉的股价走势。

据悉,辉瑞MPP(医药专利池组织)当前处于审批阶段,而MPP计划在本周公布获准仿制的药企名单。此前,辉瑞与MPP签署许可协议,表示获批的企业可以在中国以外的95个中低收入国家生产并供应新冠药物。

当辉瑞与MPP刚签完协议,美诺华抓准时机“蹭”上了辉瑞的热点。在没有获得MPP许可的情况下,美诺华却透露出自己有能力生产貌似辉瑞的中间体产品。

3月8日,美诺华在投资者互动平台称,“公司正积极推进国际MPP授权业务中间体及原料药的拓展,预测统计:API:我们已具备相关工艺路线商业化生产能力。”

字里行间,美诺华对承接辉瑞中间体产品生产充满了期望,也自认为有这个能力打入辉瑞新冠药产业链。回复投资者当天,美诺华股价强势涨停。

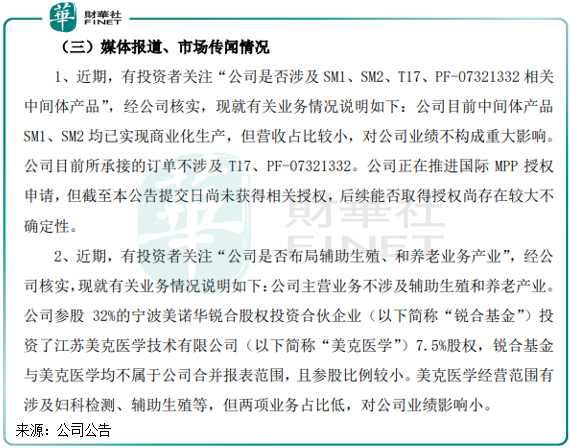

到了3月12日,美诺华在股价异常波动公告中表示,公司目前中间体产品SM1、SM2均已实现商业化生产,但营收占比较小,对公司业绩不构成重大影响。

同日,美诺华还暗隐其也沾上了新冠抗原检测概念板块。公司当日在微信公众号称,参股企业美克医学抗原检测产品产能超5000万人份/年,累计出口总量数千万人份。

澄清公告出来后,美诺华股价在公告后的首个交易日(3月14日)有所降温,当天收涨3.14%。

可到了3月15日,美诺华再次”放大招“,让市场感觉到其离真正抱上辉瑞大腿更近了一步。

在相关项目备案公告中,美诺华透露,年产60吨抗新冠药奈玛特韦原料药及其关键中间体新建项目取得宣城高新区管委会出具的项目备案表,项目总投资9000万元,预计明年竣工。公司计划中间体项目先行建设投产,计划新增SM1产能90吨,SM2产能120吨(与60吨奈玛特韦(原料药)产能等同)。

这里提到的奈玛特韦,便是辉瑞的新冠药物奈玛特韦片。在上月,奈玛特韦片获得了国家药监局附条件批准进口注册。这是国内上市的第一款口服新冠药物,也是迄今为止国内上市的第二款新冠治疗药物,对防疫的意义重大。

美诺华的股价因此闻风起舞。但能否真正打入辉瑞新冠药供应链,实际上美诺华当前八字才有一撇。

当前,美诺华研究的奈玛特韦原料药目前尚未取得相关授权,仅供实验室研发使用。且因奈玛特韦原料药受到专利权保护,美诺华也尚未获得MPP授权,或存在无法继续研发及申报原料药。换言之,若能切入辉瑞新冠药产业链,美诺华将前景大好,毕竟全球口服新冠药物市场规模高达数十亿至上百亿美元(西南证券数据)。

但同时,涉足新冠药原料市场也充满不确定性,市场情绪加上逻辑可靠,美诺华也被概念火了一把。

中国医药保健品进出口商会分会秘书长朱仁宗曾为国内原料药企切入新冠药市场泼了一盆冷水,其表示:“从当下形势来看,中国传统原料药企业短时间内可能无法加入到全球供应中,毕竟他们缺乏CXO(创新药外包)企业的经验及优势,所以,在此次新冠抗病毒口服药市场竞争中最先受益的中国企业是CXO企业。除非传统原料药企业能够获得原研药厂的授权,授权他们生产抗病毒口服药的原料药去供应发展中国家市场。”

三季度业绩骤降,转型CDMO势在必行

值得留意的是,美诺华近期股价一飞冲天,与其基本面毫无关联。从最近披露的业绩报看,美诺华的成绩单并不可喜。

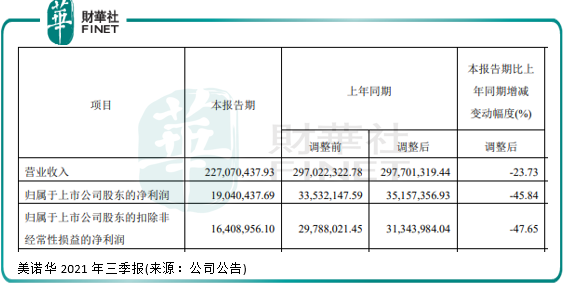

在2021年三季度,美诺华营收同比下滑23.73%至2.27亿元,净利润更是大幅下降45.84%至0.19亿元。

美诺华原料药业务收入比重在2021年占比接近9成,其中特色原料药收入比重为79.8%,原料药CDMO(合同定制研发生产) 业务比重则为10.18%。

传统的原料药企业容易受行业周期性影响,去年下半年原料药价格普遍下跌,导致以特色原料药业务为收入大头的美诺华业绩大幅倒退。不只是美诺华一家,华海药业(600521.SH)、天宇股份(300702.SZ)等同行企业2021年业绩也出现了中双位数降幅。

目前,国内不少原料药企业较为依赖原料药业务,导致在行业周期性到来时业绩出现较大幅度的波动。因此,往CDMO方向转型,成为一众原料药企共同的目标,因为未来医药领域的代工量级会越来越大,前景佳。另一方面,我国正面对欧美药企生产外流的机遇,当前正值CDMO市场的红利期。

对于CDMO而言,商业化(即上市后对市场出售)的药物代工,收入相当可观。如凯莱英(002821.SZ)近期接连两个30亿大单,都是来自新冠药物的商业化订单。

而研发实力是原料药企开拓CDMO业务的重要保证。

美诺华通过与斯洛文尼亚最大的仿制药公司KRKA十多年的配合,已比较擅长利用自己的生产技术进行成熟的工艺技术转移。且近年来,美诺华在研发层面也不断加码,近几年研发费用占营业收入比例维持在5.5%左右,2020年研发人员占公司总人数为17.27%。

在研制剂项目方面,美诺华主要在慢性病领域,制剂在研产品正在扩充。

去年,美诺华获得了默沙东的大单,两者在签了长达10年的宠物药、兽药CDMO合作协议,默沙东直接给了美诺华9款兽药,其中有2、3款很快就可进入商业化阶段,可实现大生产。

默沙东动保占全球动保产品约三分之一的市场份额,默沙东的兽药商业化订单开始量产后,美诺华的CDMO业务或将会有更快的增长,抵消原料药业务疲弱带来的负面影响。在此之前,美诺华的CDMO业务向市场提交出的成绩单相当亮眼,2020年及2021年上半年,其CDMO业务的收入分别为1.21亿元及1.01亿元,均同比大幅增长113%。

西南证券预计,美诺华CDMO业务板块收入占比有望在3~5年内提升至30~50%。

近期有券商指出,CDMO已进入爆发元年,未来3年将保持高增速长。

在红利最佳的未来几年,美诺华必须赶快实现往CDMO的转型,并且快速补足自己研发实力的短板,向CRO起家的药企看齐。若CDMO的转型取得成功,就算未能拿下新冠药订单,美诺华在未来或许也不会面临业绩大幅下滑的风险。

评论