记者 | 胡颖君

全球股债市场持续震荡,理财破净潮席卷而来。

由于近期权益市场持续回调,含“股”量更高的混合类以及权益类理财产品破净数量占比较大。与此同时,界面新闻记者注意到,受债市调整影响,固收类产品破净数量亦创历史新高,且部分固收理财产品净值累计跌幅超10%,远超绝大部分含权益理财产品。

中国理财网提供的数据显示,截至3月25日,理财子公司发行的固收类产品中,共有801只固收类理财产品破净。其中,累计净值在0.99-1之间的有638只,占比近80%。而净值在0.95以下的有24只。

界面新闻记者注意到,上述破净产品中,净值跌幅较大的多为以投资中资美元债为主的固收类理财产品。

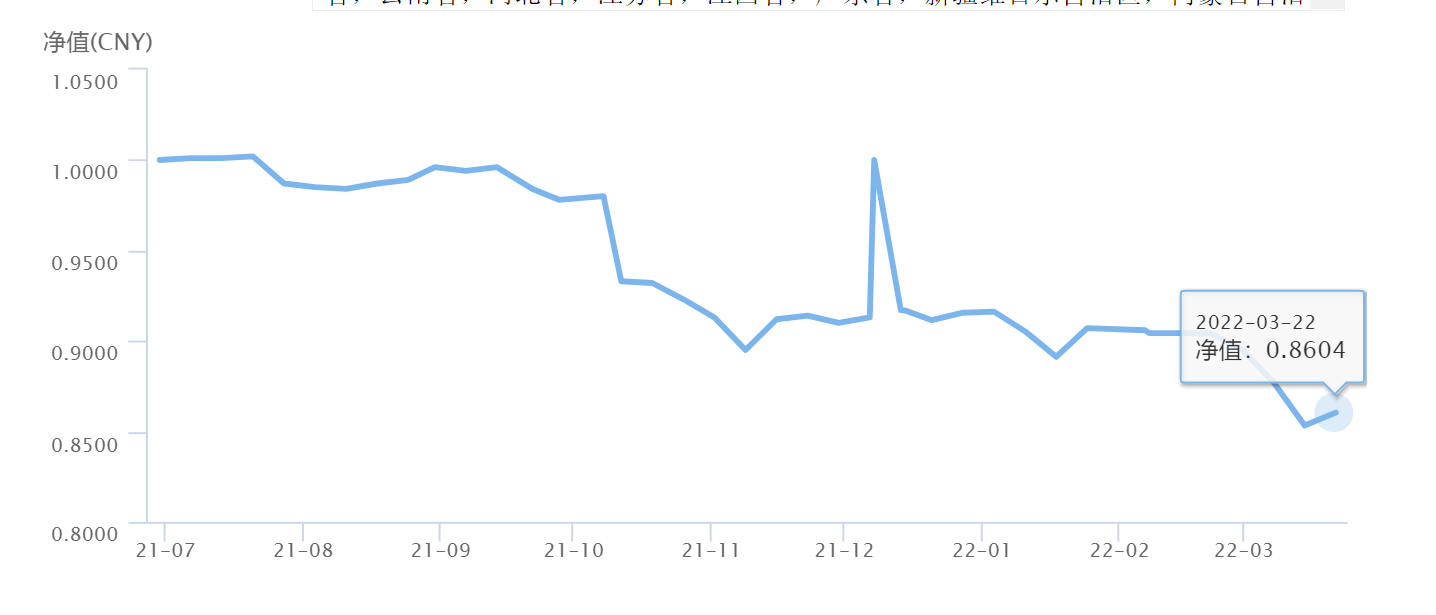

具体来看,工银理财发行的全球安盈系列多只产品跌幅较为明显。其中,“全球安盈固定收益类封闭式理财产品21GS8150”净值排名垫底,截至3月22日净值为0.8604。

据工银理财官微介绍,作为工银理财跨境投资的重点产品系列,全球安盈系列固定收益类产品的投资策略主要基于对全球宏观经济研判,以买入并持有中资美元债为主策略,博取境内外利差收益和汇兑收益,同时灵活配置境内固收类资产。

净值垫底的工银理财全球安盈21GS8150成立于2021年6月,业绩比较基准为4.4%(年化),内部评级为R3级别,期限519天。投资固收类资产比例不低于80%,包括中资美元债、境内本币债等。

从净值走势来看,工银理财安盈自2021年8月开始便跌破净值,今年以来亦持续萎靡不振,净值最低跌至0.8533(3月15日),创历史新低。

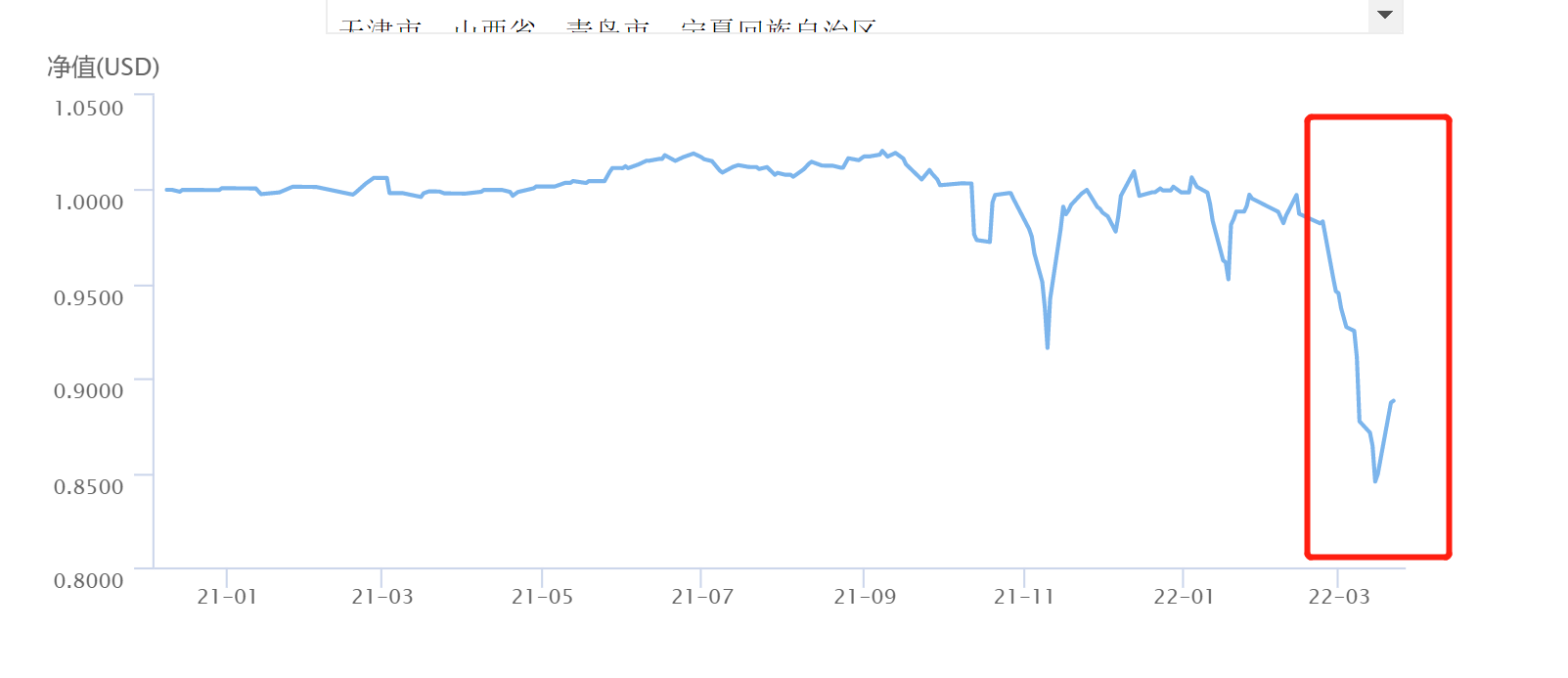

不止是工银理财,建信理财发行的海鑫系列封闭式美元产品也遭遇大幅下跌。其中,“海鑫固收类封闭式美元产品2020年第3期”跌幅最大,截至3月22日,产品净值为0.8882。此外,该系列第5期产品最新净值也在0.9以下。

资料显示,建信理财海鑫2020年第3期于2020 年12月正式成立,封闭期两年。由于四季报尚未披露,从去年三季报的持仓信息来看,该产品并未投资权益类资产,而债券类资产占比近95%,其中多数为中资地产美元债,涉及公司包括金茂、远洋集团、绿城中国、华发等。

值得注意的是,该产品前期净值波动较小,净值曲线较为平缓。但在步入3月份后便遭遇断崖式下跌,净值从0.99径直跌至0.88,近一个月回撤达到-12%。

缘何投资中资美元债的固收产品净值波动会如此剧烈?一位券商固收分析师告诉界面新闻记者,“实际上,中资美元债已经经历长达一年的低迷期。而受多起标杆房企债券违约冲击,中资地产美元债更是首当其冲,近期政策层面的边际放松亦未能扭转市场悲观预期,二级市场短期跌势难止。”

银科控股首席经济学家夏春指出,去年中资美元债整体回报为-5.5%,远远低于过往十年平均6%的年化回报。分开来看,投资级其实并未下跌,而高收益级下跌了21.3%。按板块来分,房地产板块的跌幅更高达27.6%。

“进入今年一季度,美元债市场动荡仍未结束,在地缘风险、通胀预期和个别信用事件的影响下继续震荡下行,中概和港股下跌,也在交易情绪和流动性的层面,一定程度上拖累了中资美元债市场。”夏春表示。

需要指出的是,由于上述产品多为封闭期理财产品,且目前尚未到期,产品短期净值下跌不代表投资者实际亏损。

由于市场拐点尚未到来,理财破净危机迄今未解除,理财公司的投教工作也在持续进行。界面新闻记者注意到,部分理财子公司已开始针对固收类产品的净值波动予以解释。南银理财于3月25日发布致《固收类理财投资者的一封信》。

信中便强调,固收类产品主要投资于债券、非标等资产,且以持有到期的配置策略为主,这部分资产的核心收益来源是利息收入。以债券为例,投资的收益来源是于利息收入和债券价格变动带来的资本利得。虽然短期内债券价格会有起伏,但在持有到期的情况下,只要债券不发生信用违约,投资收益就是利息收入,债券投资期间的价格波动并不会对最终的债券投资收益产生影响。

评论