文|手游矩阵

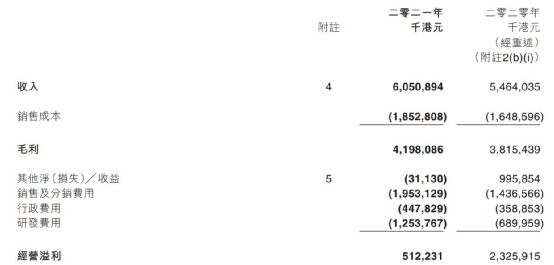

2022年的港股市场可谓坏消息不断,接踵而至的黑天鹅事件给股市造成持续冲击,自然也包括在港上市的游戏企业。3月28日,在港上市的IGG公布了截止2021年底的财务报告。据财报显示,IGG在2021年录得总营收60.5亿港元,同比2020年增长11%,录得毛利41.98亿港元,同比增加10%,其中主营业务利润4.24亿港元,归母净利为3.7亿港元,同比减少了82.33%。

在营收结构上,IGG的全球收入变得越来越平衡,其中北美地区营收21.3亿港元(占比35%),亚洲地区营收21.6亿港元(占比36%),欧洲及其他地区营收17.3亿港元(占比29%)。

公司董事会将营收增长主要归功于《王国纪元》的稳健表现,而将净利减少的原因归纳为销售成本及分销费用的不断增长以及对研发的进一步投入之上。作为一家常年位列出海发行商TOP 30的厂商,IGG在2021年取得的成绩与遭遇的瓶颈都可以看作是国内出海厂商共同在面临的局面。

主营游戏稳住基本盘

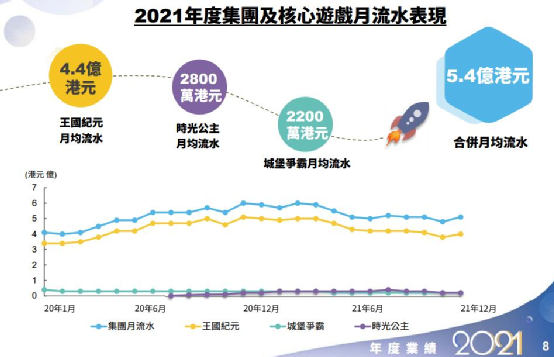

每一家成功出海的厂商手里都有几款非常能打的核心产品,对IGG而言这款产品就是于2016年投入市场的《王国纪元》。游戏在上线6年之后依然非常能打,迄今累计注册用户达到4.9亿(其中2019年新增9000万,2020年新增1亿)。2021年游戏平均月活保持在1200万以上,月均流水超过4.4亿港元,总收入为50.2亿港元,为IGG贡献了全年总营收的83%。

IGG通过对《王国纪元》持续的精细化运营来保持用户的高活跃与高营收。公司在2021年引入《圣斗士星失》IP联动,又在2022年初与环球影业合作拿下《功夫熊猫3》的IP联动,对游戏在新用户的拉动与留存方面起到了积极的作用。

不过,《王国纪元》稳健运营的背后隐患也越来越大。运营多年的游戏获客成本不断攀升,公司只有持续不断地投入销售成本与营销费用才能保持游戏的流水,这种变化在2021年的财报上也有所体现。

据财报显示,2021年IGG的销售成本为18.53亿港元,较去年上涨14%,主要是由于渠道成本随收入同步增加所致。其2021年的分销费用则达到19.53亿,较去年上涨38%,主要是用于集团增加《王国纪元》等游戏的推广力度。

如此大力投入确实产生了效果,维持了《王国纪元》的高位流水,让IGG去年的总营收创下历史新高。但总营收增长的情况下公司净利润却出现了明显下滑,这也从侧面反映了《王国纪元》的创收能力面临压力:营销投入的ROI不断降低,只能以更高的ARPU来对抗,一旦获客成本超过ARPU,游戏就将不可避免地滑入衰退周期。这是每一款运营多年的成熟游戏都无法回避的问题。

重投研发、爆款难觅

事实上,IGG很早就意识到主营业务依靠单款游戏的潜在风险,从2018年便开始重金投入资源寻找自己的第二引擎,其自研的产品类型覆盖了从硬核SLG到三消、放置等多个品类,发行策略则是从一开始就面向全球。

据此前财报数据显示,IGG光是在2019年上半年就在全球成立了21个项目组进行多个品类的游戏研发,而在此之前集团旗下已有29个项目组正在运转。正是从这一年开始IGG进入了疯狂投放产品试错的阶段。

据不完全统计,光是在三消这个细分品类上,IGG从2019年开始就陆续推出过多款产品:《Deck Heroes: Puzzle RPG》《Hunters &Puzzles》《Valiant Tales》《Puzzle Eudemon Tales》《Monster Fable》《Lost Stones》《Raids &Puzzles》……这些产品风格各异,几乎涵盖了三消玩法的每一种细分品类。

除了海投品类之外,IGG也推出了多款面向细分市场的游戏,比如主打中东市场的游戏就有《Conquerors》《Conquerors 2》《Resurrection of Heroes》《Aladdin: Lamp Guardians》等等。

而对标市场头部的产品更是能列出一长串,比如《Sea Fortress》《Castle Clash New Dawn》《Madlands Mobile》《Sugar Shuffle》《Craft Lagends》《Galaxy Mobile》《Iron Conquest》……

以上列出的只是IGG产品大军的其中一部分。这些有名有姓的产品还算是幸运的,至少它们都有正式的标题并经历过几轮测试,更多的产品则止步于“代号:Project”阶段,甚至连代号也没有出现就已经石沉大海。

在海量的产品投放之下,IGG还是有所收获的。它于2020年上线的女性向3D换装手游《时光公主》就取得了不错的成绩。这款游戏采用面向全球用户的美式卡通风格,主打已经成熟的换装搭配玩法,通过高密度的活动更新与丰富的剧情内容在海外多个市场站稳了脚跟。

游戏上线后,IGG先后与欧洲维也纳艺术历史博物馆与中国西安博物院进行过联动,将换装搭配与历史文化内容相结合取得了不错的效果。在2021年游戏获得Google Play评选的韩国地区“最佳休闲游戏奖”,月均流水也已达到2800万港元,为IGG贡献了超过5%的总营收。

除了《时光公主》,于2021年10月上线的放置类游戏《神域》(Mythical Heroes)也表现出一定潜力,游戏在北美上线后注册用户已超过340万,MAU达160万。然而相比于《王国纪元》,这些新秀的营收贡献依然较低,无法挑起公司营收的大梁。

经历4年的研发探索,IGG不得不面对残酷的现实。如今的手游市场早已步入红海,每一个产品大类不是已被某几家深耕该品类的公司把持,就是正在陷入疯狂内卷的惨烈竞争之中。想要像几年前那样,靠推出几款对标竞品的80分品质腰部游戏暗度陈仓已经不大现实。

大环境的变化使得复制《王国纪元》的成功变得越来越难。手游市场已经由2016年的以量大取胜转向了2020年之后的精品化时代。无论是中重度的SLG、RPG等品类还是偏休闲的三消、放置等品类都要求产品向精品迭代。在这种大趋势下,厂商即使只是瞄准小众品类,也必须拿出90分甚至95分以上的精品才有可能扳倒此前的王者取而代之,在此过程中还得忍受更长的回本周期与更低的变现效率,否则新品就只能在二八定理的影响下泯然众人。

自2019年的财报开始,IGG便不再披露旗下游戏项目组的具体数目,外界无法再得知公司具体的项目细节,但从财报披露的其他数据中,我们依然能看到其在研发上的持续投入。

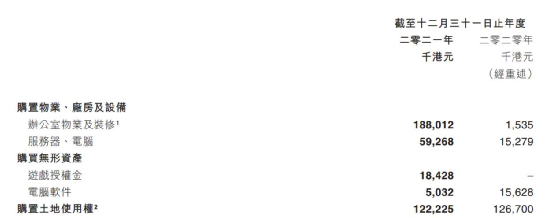

据2021年财报显示,IGG在2021年的研发费用达到12.54亿港元,同比增长了82%,占收入比率达到21%。集团研发人员在2021年猛增1000人,由2016年的500多人增长至2000人规模,占全公司员工总数的三分之二。此外IGG在2021年还有三项财务支出,分别为购置上海与成都的办公室物业以及购置福州的土地建设研发中心,均与扩大研发团队相关。

从这些投入都可以看出,虽然支撑主营业务的依然只有《王国纪元》,但IGG对研发的投入并没有减少,反而在不断增加。随着研发持续投入,我们也观察到IGG的产品研发思路正在发生变化,从广泛铺量转向收缩战线力推更为精品化的游戏产品。IGG在财报中提出此后要走“游戏精品化与多元化”的战略道路。此次财报中提到的《Project Yeager》《Project OG》《Project MR2.0》等公司储备的新品都是这一思路之下的产物。

其中《Project Yeager》主打共斗动作手游的细分市场,以全3D场景、无缝转场、轻度动作与多样化武器装备为主要卖点。《Project OG》主打传统的回合策略市场,但在题材上选取西部牛仔题材,以优质的3D画面与深度策略元素吸引欧美玩家。

可以看出在《时光公主》取得成功之后,IGG在新品的研发上更聚焦于细分市场,在抓品类用户痛点的基础上力图在美术或题材上作出单点突破,以更高的品质吸引潜在用户,降低获客成本。

细分品类的市场天花板虽然没有《王国纪元》这样的传统SLG大类高,但通过单点突破还是有可能找到长线运营的机会。对IGG而言,既然再造一个《王国纪元》的路没有走通,那么如果能在多个细分品类中找到自己的《时光公主》也不失为一条拓展业务的道路。不过精品化就意味着更高的研发成本与更长的研发周期,这也使得新品投放更不容失败。或许这也是IGG在2021年依然重金投入研发的原因所在。

投资收缩、储备过冬

除了自研这条必走的道路之外,现金储备充足的IGG还有一条道路可以选择,那就是开启“买买买”模式投资收购。过去两年IGG在投资收购方面的动作频繁,光是2020年披露的投资收购案就有12起之多,对外投资共计16.64亿港元,投资数量仅次于腾讯;而在2021年,公司同样发起了9起投资收购案,对外投资共花费10.21亿港元,可谓热情不减。

在具体的投资方向上IGG也是有的放矢,所投研发商多为自己准备发力的品类,比如在2020年IGG投资掌梦网络(开发古风乙女恋爱手游《半世界之旅》),北京织梦者(研发女性向恋爱手游《梦浮灯》)等女性向品类公司,就是看重女性向游戏的前景,与公司上线《时光公主》的时间点颇为契合。

在2021年,IGG先后投资了苏州萌萌哒网络(女性向游戏《盛世长歌》)、筋斗云飞(策略游戏《战神:元素纷争》)、乐曼多科技(体育游戏《街篮》)等多家不同品类的研发商,目标是将这些研发商的产品带向海外,继续扩大自身的产品矩阵。

在战略投资方面IGG也注重可预期的财务回报。如公司此前成功投资心动网络,于2021年处置相关股票获得了超10亿港元的财务收益,有力地补充了公司去年的现金流。

不过在2021年的财报中,IGG的投资收益还是发生下滑。公司在上半年处置心动股份获得巨额收益的情况下,全年的投资亏损依然高达5500万港元。

IGG还在财报中指出,由于国际政治局势的动荡导致证券市场波动,预期集团2022年一季度投资相关业务将持续面临亏损压力。同时由于国内大环境变化,更多国内游戏公司开始积极筹备出海,将进一步加剧行业竞争,推高营销成本,预期集团一季度主营业务也将面临0.7亿至1.1亿港元的亏损。

IGG的亏损预警并非空穴来风,而是所有出海公司在步入2022年之后都在面临的挑战。国际大环境的变化使海外游戏业务面临更多不确定性,逆全球化思潮的蔓延对于做全球生意的互联网公司来说尤为不利。而国内大环境的变化无疑将会让出海市场变得更为内卷,厂商们不但要在国内争抢研发团队,还要在海外争抢用户和流量。游戏出海即将从先到先得的圈地运动转向短兵相接的白刃战阶段。

在这场搏杀中,老牌出海厂商虽然占有一定的先机,但面对国内外双重挑战依然容不得丝毫麻痹。IGG在投资上的收缩也可以看作是提前储备弹药为未来的硬仗做准备。当然,这只能算是防御,真正决定游戏公司生死的还是那三样东西:产品、产品、还是产品。

评论