文|华丽志

4月8日,蕉下控股有限公司(简称:蕉下)在港交所递交招股说明书,拟在香港IPO上市。

若成功上市,蕉下将成为中国城市户外概念第一股。城市户外(urban outdoor),即打破城市与户外的界限,是近两年迅速崛起,颇受中产一代热衷的新生活方式。

根据招股说明书,蕉下2021年收入达到24.07亿元,较2019年的3.85亿元增长5倍多,是中国鞋服行业新兴品牌(2010及之后成立)中零售额最高的品牌,也是年销售超10亿元的品牌中增速最快的。

结合最新的招股说明书,《华丽志》将通过以下四点探讨这家成立于2013年的品牌如何从防晒伞起家成为城市户外龙头:

从“爆款”防晒伞到中国第一大防晒服饰品牌

调整后年净利润超过一亿元

线上渠道贡献超80%销售额

获红杉、蜂巧、华兴等风险投资机构支持

从“爆款”防晒伞到中国第一大防晒服饰品牌

蕉下由马龙和林泽两位80后于2013年在杭州成立,当年推出首款防晒产品——双层小黑伞,正如品牌蕉下一词取自“芭蕉叶下”,从第一件产品开始就是满足年轻女性消费者对户外防晒的需求。

2017年,蕉下推出更轻小的防晒伞——胶囊系列伞。两款防晒伞年销售额都曾超过3000万元。

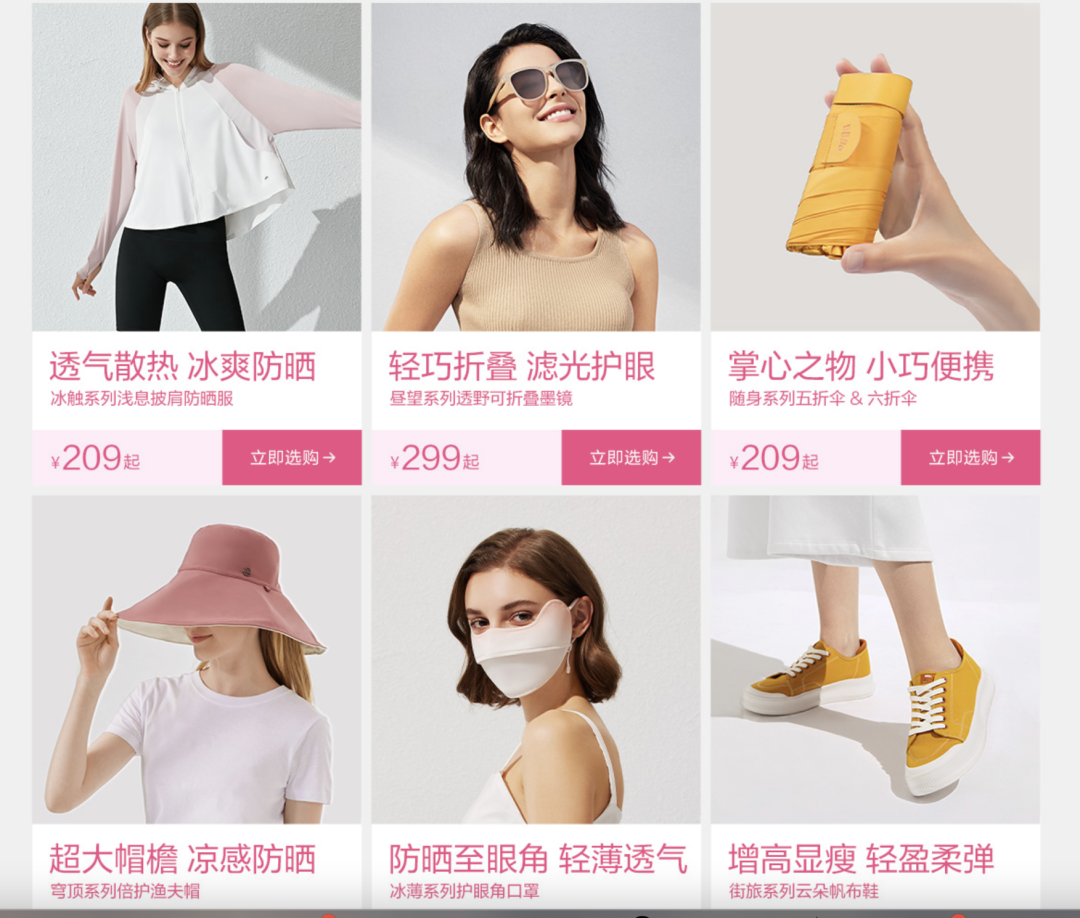

2019年,蕉下产品扩展至防晒服、口罩等非伞类产品,2021年进一步延伸到帆布鞋、马丁靴、内物、保暖服装及配饰等,覆盖了精致露营、休闲运动、城市生活、旅行度假、踏青远足等场景。

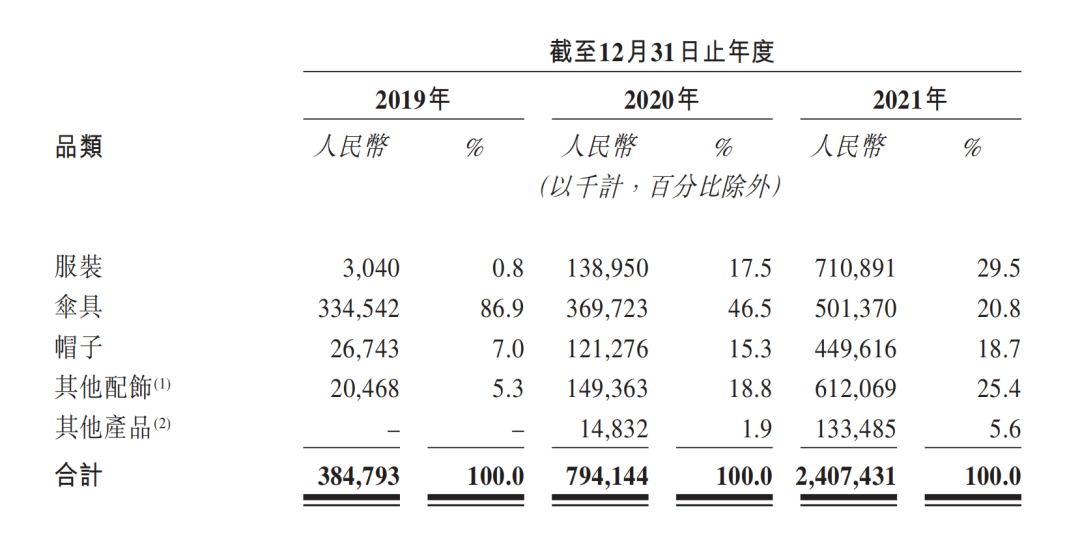

根据招股说明书,伞具2019年贡献了蕉下86.9%的销售额,2020年、2021年分别贡献了46.5%、20.8%,服装销售额占比则从2019年的0.8%增长至2020年、2021年的17.5%、29.5%。蕉下逐步成长为中国防晒服饰的市场引领者。

蕉下表示,以2021年总零售额及在线零售额计,蕉下均为中国第一大防晒服饰品牌,分别拥有5.0%及12.9%的市场份额,在线零售额更是超过第二大品牌的5倍。

调整后年净利润超过一亿元

根据招股说明书,蕉下2019-2021年年收入分别为3.85、7.94、24.07亿元,毛利分别为1.92、4.56、14.21亿元,毛利率分别为50.0%、57.4%、59.1%。而归属于母公司净利润分别为亏损0.23亿元、7.7万元、54.73亿元。

至于2021年“亏损”高达54.73亿的原因,主要在于优先股会计上可以按“负债”或“权益”两种方式划分,蕉下将“可转换可赎回优先股”归类为负债。由于公司估值的增加,导致可转换可赎回优先股的公允价值增加,蕉下于2019-2021年分别录得可转换可赎回优先股的公允价值变动0.41、0.36、55.949亿元,但在公司上市后,这部分负债将自动转换为普通股,重新分类为权益。

可转换可赎回优先股是常见的融资方式之一。投资者行权时,按约定的转股价格将优先股转换为普通股(“可转换”);不行权时,企业到期按约定利率赎回优先股并支付利息(“可赎回”)。

按照非国际财务报告准则经调整净利润,蕉下2019-2021年分别录得0.197、0.394、1.357亿元净利润。蕉下表示,若加回股份支付薪酬费用、可转换可赎回优先股的公允价值变动及开支,我们一直处于盈利且盈利能力不断提高。

2019-2021年间,蕉下的分销及销售开支分别为1.246、3.232、11.04亿元,分别占收入的32.4%、40.7%及45.9%。

线上渠道贡献超80%收入

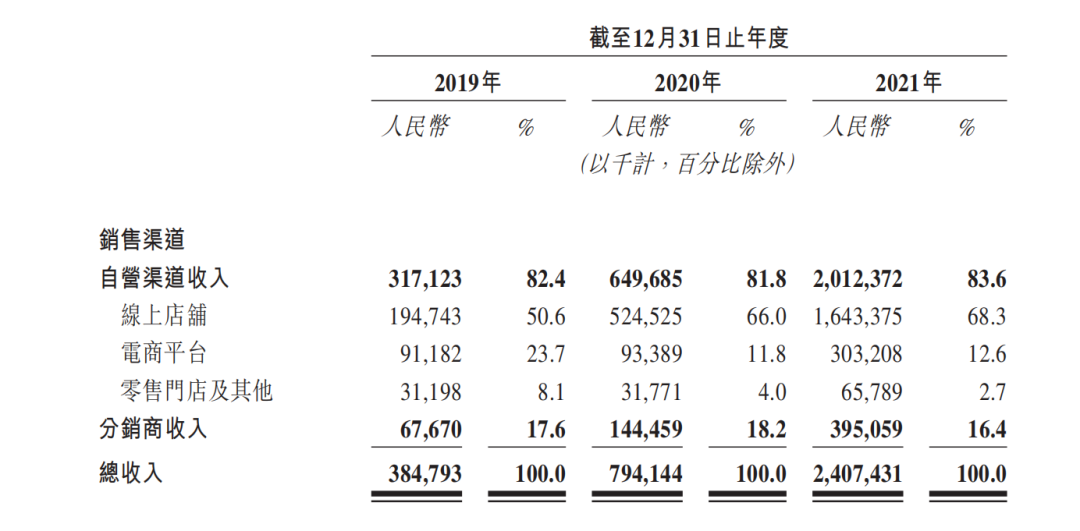

蕉下主要依赖第三方电商平台在线营销及销售产品。根据招股说明书,在线店铺及电商平台产生的收入由2019年的2.86亿元增至2020年的6.18亿元,并进一步增至2021年的19.47亿元,年复合增长率为160.9%。

线上店铺:主要包括自营的天猫、京东、唯品会等平台;

电商平台:主要指的是向电商平台的官方在线店铺销售产品,如天猫超市。

为提供全面购物体验及增加客户触点,蕉下一直不断建设线下渠道,线下零售门店数由截至2019年12月31日覆盖15个城市的39家增至截至2021年12月31日覆盖23个城市的66家。

通过零售门店及其他产生的收入由2019年的0.31亿元增至2020年的0.32亿元并进一步增至2021年的0.66亿元,年复合增长率为45.2%。

获红杉、蜂巧、华兴等风险投资机构支持

自从2013成立后,蕉下主要经历过三轮融资:

A轮:投资者为Sequoia Capital China Venture、Sequoia HK,投资总额为586万美元;

B轮:投资者为蜂巧资本、Meconopsis Limited、Borchid Onshore,投资总额为5240万元人民币;

C轮:投资者为 Fairy Marvel Limited,投资额为4500万美元;宏祺控股有限公司,投资额为100万美元

Sequoia Capital China Venture、Sequoia HK:隶属于红杉资本;

蜂巧资本:蜂巧投资由屠铮先生、常欣女士(同时担任蕉下的非执行董事)及吴霄先生分别拥有83%、15%及2%股权比例;

Meconopsis Limited:由Abies Fabri Limited全资拥有,拥有;

Borchid Onshore:其普通合伙人为常欣女士;

Fairy Marvel Limited:隶属于华兴资本;

宏祺控股有限公司:为一家投资控股公司,由独立第三方李文楣女士全资拥有。

截至最后实际可行日期,招股书显示,蕉下控股在上市前的股东架构中:

创始人及相关人士:

Fired Mud:持股29.07%,该公司由马龙先生最终控制;

Modern Fish:持股3.61%由王女士(马龙先生的配偶)最终控制;

Autumn Holding:持股27.91%,由林泽先生最终控制;

黄女士:持股0.63%,林泽先生的配偶;

LMJ Holdings:持股3.72%,由黄女士卒子红控制;

北京科牧元:持股0.99%,由马龙先生家庭成员最终控制;

北京盛港:持股0.25%,由林先生家庭成员最终控制。

资本方:

Sequoia Capital China Venture:持股 19.37%;

蜂巧资本:持股6.96%;

Fairy Marvel:持股1.54%;

Meconopsis Limited:持股0.97%

宏祺控股:持股0.03%。

员工激励平台:

Douman Group:持股4.11%;

Jianzi Group:持股0.84%。

图片来源:招股说明书、品牌官方微博

评论