文 | 北京海证

据网易云音乐(香港中概股:09899)此前披露的招股书显示,其在2018年到2020年归属股东利润分别为-20.06亿元、-20.16亿元、-29.51亿元。即使网易云音乐去年成功上市,但依旧难逃亏损的命运。其中,2021年网易云音乐调整后的净亏损为15亿元。

而国内最大在线音乐玩家腾讯音乐(美股:TME)目前虽已实现盈利,其在2018年到2020年的净利润分别为18.3亿元、30.8亿元、41.8亿元。但值得注意的是,腾讯音乐这三年在线音乐服务收入只占到当年总营收的29.2%、28.1%、32.1%。换句话说,音乐服务收入并不是腾讯音乐营收的大头。

而在去年国家要求腾讯音乐放开版权后,公司在第三、第四季度的归母净利润较同期增长比例分别为-34.63%、-55.22%。目前在线音乐平台的主要盈利模式为会员收入、广告收入、直播打赏分成收入等。看似盈利模式多样化,但我们却认为移动音乐未来盈利仍不明朗。为何这么说呢?

01、会员收入:依靠高额版权费用支撑

由于在线娱乐平台对用户的多年教育,国内互联网用户也逐渐接受通过付费以获得相应的服务。其中,据腾讯音乐(美股:TME)去年第四季度财报显示,其付费用户人数已突破7620万人,较2020年同期增长36.1%,当季度用户付费率为12.4%。

看似付费用户数量增长的背后,实则在线音乐依靠会员收入的瓶颈未来也即将来临。表面上来看,在线音乐平台对特定人群的渗透也达到峰值,国家将会持续加大对于“饭圈”文化的整顿,部分用户还是习惯互联网免费模式,第三方电商平台充斥着大量低价的会员难以整顿,在这些因素共同叠加的影响下,在线音乐平台未来付费会员数量的增长率将会趋于平稳。

比如,此前很多周杰伦的歌迷在腾讯音乐平台上已为周杰伦的歌曲付费,后续必然不会出现重复购买的情况。若在线音乐平台还想要实现会员收入的增长,只能通过会员涨价或通过引入更多的优质歌曲才能实现。但这就产生了一个新的问题,在线音乐平台必须要投入更多的版权费用才能实现,这必然会拉动公司运营成本的迅速上涨,不排除后续亏损持续增大的可能。

事实上,这种情况在长视频领域已经得到证实。虽然长视频领域的会员多次提价,但仍难逃亏损的命运。优酷以及阿里影业(香港中概股:01060)在去年三季度亏损为17亿元,营业利润率为-17%。爱奇艺(美股:IQ)同期亏损为14亿元,营业利润率为-18%。导致长视频始终陷入亏损的最大因素还是在于内容成本。比如,爱奇艺去年三季度的内容成本为70亿元,为会员收入的1.6倍。

没有好的内容,无法吸引用户留存以及后续付费。而若想实现这些,也只能通过烧钱买更多优质内容才能解决。如此循环往复,也让在线音乐平台的发展陷入到怪圈恶性循环之中。

而从国际社会上来看,欧美用户付费意愿虽相对较强,但互联网在线音乐也始终无法解决这个难题。据国际在线音乐平台Spotify(美股:SPOT)公司发布的2021年第二季度财报数据显示,月活用户为3.65亿,付费用户为1.65亿,占比为45.2%。但即使这样,Spotify在去年上半年的归母净利润也仅有0.03亿欧元,而在2020年财年的时候,其归母净利润更是为-5.81亿欧元。

显然,我国在线音乐平台的付费率很难达到Spotify这么高,未来盈利环境可想而知。深层次来看,用户对在线音乐平台并不具有成瘾性。成瘾性最大的特点就是用户对某类产品具有很强的依赖性。目前用户对抖音、快手等短视频的依赖性要远高于在线音乐平台。

据Questmobile数据显示,2021年12月,用户在抖音和快手(香港中概股:01024)上的总时长分别为17000亿分钟和11000亿分钟,其在用户上的领先优势已从此前的22%增长到54%。抖音、快手用户使用时长的增加,这也意味其他APP使用时间必定会缩短。

毕竟对一个用户而言,除社交以及工作外,每天所花费在移动互联网上的时间是有限的。对在线音乐平台而言,除要和同行抢夺用户外,还必须要和长视频平台、长音频平台等泛娱乐类平台共同抢夺用户时间。因此,在线音乐平台后续将面临APP打开率降低、用户大规模流失的情况,而这又是在线音乐平台想要提高会员收入的基础。

虽然目前腾讯音乐通过深度绑定音乐人,网易云音乐通过云村、睡眠功能来提高用户的成瘾性,但在短视频平台的强势围攻之下,其收效甚微。而正是由于这种焦虑,也让目前的音乐平台正在大力发展直播。

02、直播收入:高速增长的时代已结束

在过去的几年时间里,直播行业碎片化越来越明显。B站(香港中概股:09626)、抖音、快手等平台纷纷引入直播功能,这也意味着纯直播平台行业所面临的压力越来越大。由于这些新进入平台有着庞大的用户群,这也导致纯直播平台利润不断下降。

其中,虎牙(美股:HUYA)的归母净利润从2020年的8.842亿元下降到2021年的5.835亿元。同期,斗鱼(美股:DOYU)的归母净利润则从2020年的4.855亿元下降2021年到-5.049亿元,实现由盈转亏。结合当前直播行业现状,以及斗鱼和虎牙的情况,我们认为未来在线音乐平台的直播收入将会出现大幅度下降,其原因如下。

众所周知,直播平台和主播针对打赏收入是按照一定的比例进行分成,只是各家平台的分成比例有所不同。但直播打赏高速增长的时代已经过去,多家秀场直播面临着转型的命运。一方面,政策对于秀场直播的监管持续升级,行业承压之下,未来不确定因素增大。政策明确限制用户打赏,核心价值用户难以持续变现。

以2020年11月12日国家广电总局发出的《关于加强网络秀场直播和电商直播管理的通知》对直播打赏规定为例,政策明确禁止未成年打赏、平台必须要设置每日/每月的打赏上限。若用户单日打赏的金额超过平台规定,则平台必须要暂停用户当日或当月的虚拟打赏功能。

另一方面,直播打赏人群的渗透率也达到了天花板,公域流量将会出现明显的分流效应。以快手为例,其在2017年到2019年,直播付费用户的渗透率从9.94%上涨到13.15%。

而从这几年来看,快手直播用户付费率已从2019年前3个季度的13.71%下降到2020年的12.84%。同期,用户的平均收入更是从52.5元下降到47元,下降比例达到10.48%。结合这两项数据来看,直播打赏已经见顶,未来难以提升公司业绩。

直播打赏收入下降也是行业不争的事实,对个人主播或是工会培养的主播则必须要寻找新的赚钱途径。相对于抖音、快手等平台,在线音乐平台能够吸引主播的地方则是远远不够。

一方面,直播间在线用户数量是决定一场直播收入的关键。但正如我们刚刚所说,在线音乐平台后续将会面临APP打开率下降,用户流失的情况,这就会导致在线直播平台主播单场直播的用户数量有限,其单场直播的收入情况可想而知。

另一方面,对泛娱乐主播而言,通过和抖音、快手等平台合作,除可通过直播打赏获得收入外,第三方广告合作、视频流量收入也是额外的收入来源。在线音乐平台收入单一化,抖音和快手的来源多样化。显然,这必定会导致在线音乐平台丧失大量优秀主播,后续在线音乐平台的直播收入也将会持续走低。

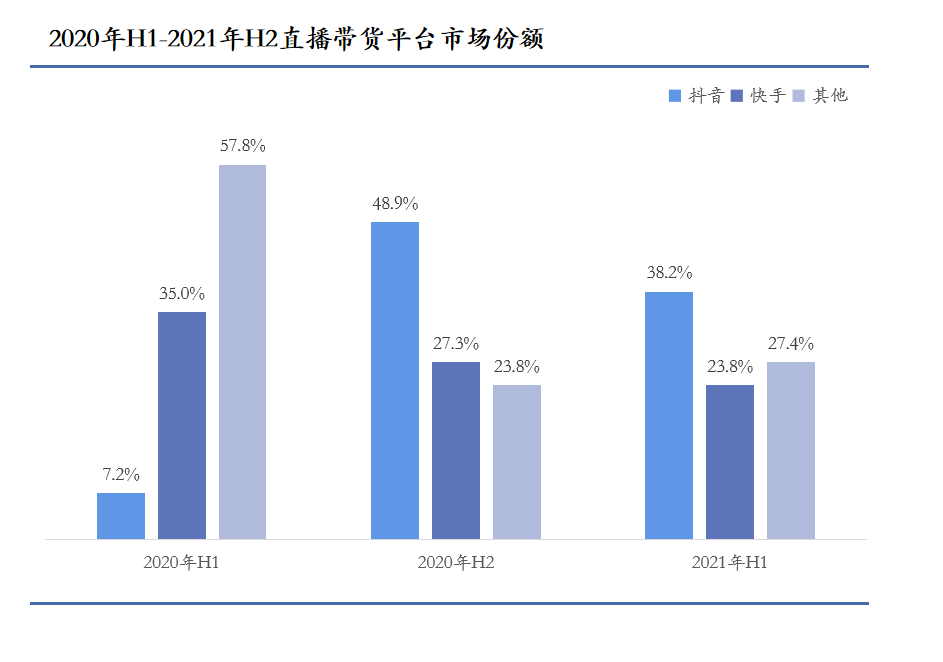

另外,我们并不认为在线音乐平台的直播并不具有发展直播电商的优势。首先,目前国内的直播电商基本上是被抖音、快手所垄断。据《【Fast data极数】2021中国直播电商行业报告》,抖音和快手合计在直播电商领域的市场份额在60%以上。在寡头垄断下,后来者很难入局。

其次,在线音乐平台各自所存在的问题,将导致直播电商难以进行下去。其中,电商一直是腾讯的最大短板。虽然此前腾讯想通过自营电商小鹅拼拼项目来补齐自身的短板,但小鹅拼拼并没有激起太大的水花。前段时间,小鹅拼拼项目更是被腾讯直接砍掉。

而网易云音乐旗下虽有网易严选,在电商领域虽比腾讯有经验。但主打情怀、小资的网易云,如今的直播却成为了一个充斥着各种大尺度的美女秀场直播,这本身就和网易云音乐的调性非常不符。在这种背景下,即使网易云音乐和网易严选进行电商领域的打通,转化率也可想而知。

最后,观看秀场直播的用户主要还是以娱乐为主,而非购物。这种观看目的,也决定了秀场直播的转化率并不是很高,很难吸引商家合作,更别提他们会愿意在直播间投入推广费用。

03、广告收入:如何满足广告主的需求?

相较于直播打赏收入和会员收入,广告收入是变现最为简单和快捷的方式。但我们认为未来音乐平台的广告收入很难出现大幅度增长。其一,受制于宏观经济影响,在疫情的重压之下,许多企业必定会缩减广告投入。据《2021年中国互联网广告数据报告》显示,自疫情爆发以来,国内互联网广告增速一直在降低,2021年增速仅有9.32%。不及疫情爆发前2019年的18.22%。

另据App Growing数据,2021年Q3全网广告投放量为3600万条,投放量出现明显下滑,已从当年7月份的1700万条下降到9月份的1000万条以下。综合考虑疫情对企业的重创、人们收入的下降、原材料成本的持续上涨、国内互联网流量的封顶等因素,我们认为国内互联网广告增速将会持续下降。

比如,电商一直是互联网广告行业的大客户。但随着人们收入的降低,购物意愿的下降,这就意味着电商平台通过投放互联网广告,其ROI数据会越来越差,不排除电商客户ROI会出现负的可能,这势必会让广告主缩减广告预算。

其二,在线音乐平台的广告形式为展示广告,但其所占的市场份额正在降低。据《2021年中国互联网广告数据报告》显示,展示类广告的市场份额也由2020年的34%下降到29%,搜索类广告的市场份额也下滑到11.9%。而同期以抖音和快手为代表的视频直播广告则强势增长,其市场份额达到20.4%。

我们认为后续展示类广告的市场份额则会持续走低,尤其随着广告主对于广告精准度、广告形式、广告传播度要求越来越高的背景下,展示类广告越来越难以满足客户的需求。综合以上两方面因素来看,在线音乐平台的广告收入后续增幅有限。

04、在线音乐行业的未来

我们认为在线音乐的未来,或许能从以下几点来突破。首先,重视小众音乐。相关数据显示,用户对以嘻哈为代表的小众音乐付费率在90%左右。目前类似于网易云音乐,腾讯音乐本身就具有很高的存量用户,而这正是将这些存量用户转化为付费用户的一个途径。

其次,重视粉丝经济。虽然国家在整顿饭圈文化,但对于当下的年轻人来说,仍愿意为自己的偶像歌曲买单。对在线音乐平台来说,合理利用好粉丝经济,则必定会带来新一轮付费用户的持续增长。

最后,丰富会员权益,提高会员的续费率。但很多在线音乐会员用户来说,成为平台的付费会员,其价值和普通会员的价值差别并不是很大。因此,通过缩减数字专辑转化到会员曲库的销售期限,增加更多的额外权益,进而丰富会员内容。

从早忙到晚,挣钱真叫难。你有你的苦,我有我的烦。或许华少瑞明的《赚钱难》这几句歌词,正是当下以及未来在线音乐的真实处境!

评论