文|极海品牌监测

4月11日晚间,瑞幸咖啡发布公告称公司已完成金融债务重组,在任何司法管辖区都不再受到破产或破产程序的约束。这意味着瑞幸咖啡终于全面解决了2020年财务造假暴雷所带来的历史遗留问题,迎来了新的开始。

极海长期关注瑞幸咖啡,不仅仅是因为我们服务的投资客户对瑞幸咖啡拥有浓厚兴趣,即使在市场低迷期仍对其满怀信心,付费支持我们的研究。更重要的是瑞幸咖啡在短短几年内的迅速崛起与跌宕起伏,用极高的试错成本为咖啡行业贡献了宝贵的经验和教训。

转折之年——瑞幸咖啡的2021

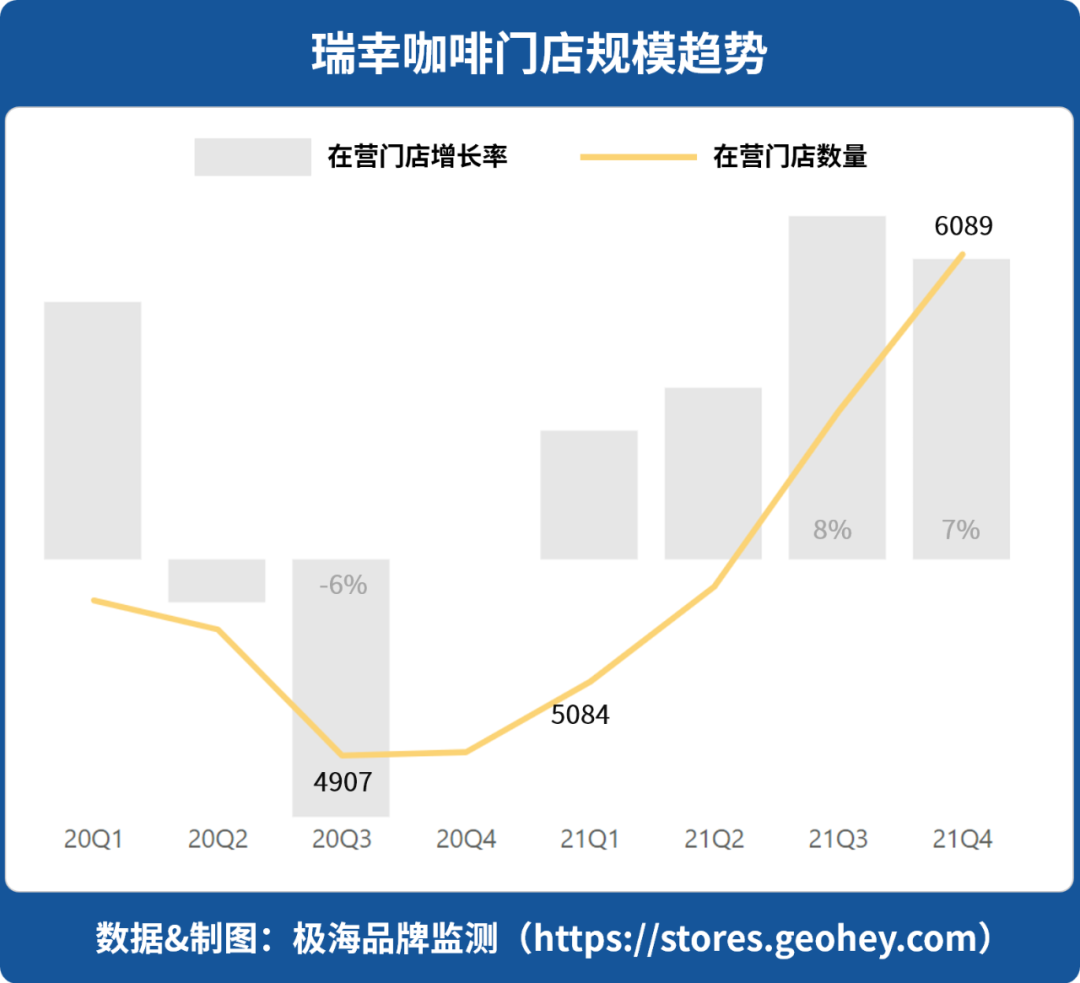

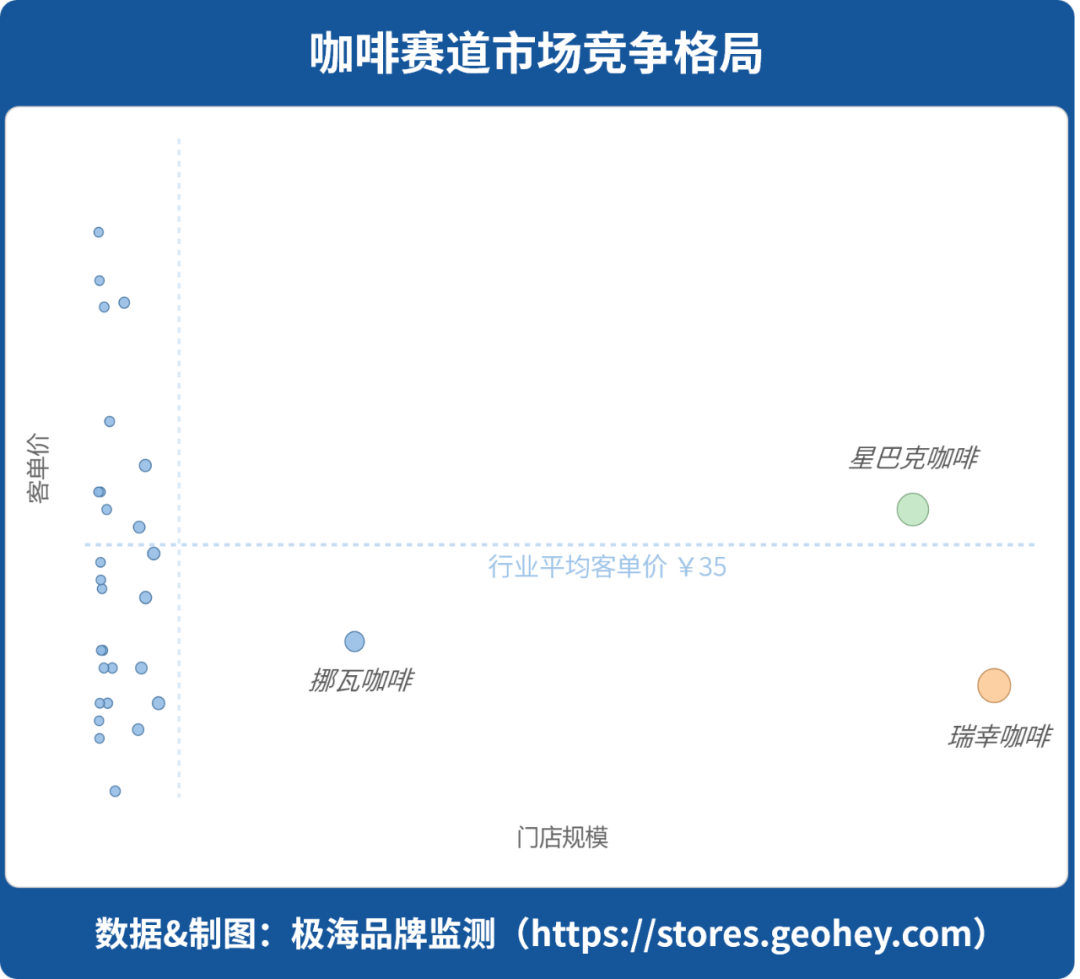

根据瑞幸咖啡发布的财报,2021年瑞幸咖啡总净收入同比增长97.5%,净新开门店1221家,同比增长25.4%,截至2021年底,共有6024家在营门店,打破星巴克一家独大的局面,成为国内门店规模最大的咖啡连锁品牌。

这一数据与我们监测到的情况非常接近。根据极海品牌监测平台的公开数据,截至2021年底,瑞幸咖啡超过星巴克的5637家,共有在营门店6089家,在营门店年增长率25%,火热的咖啡赛道进入“二强格局”。

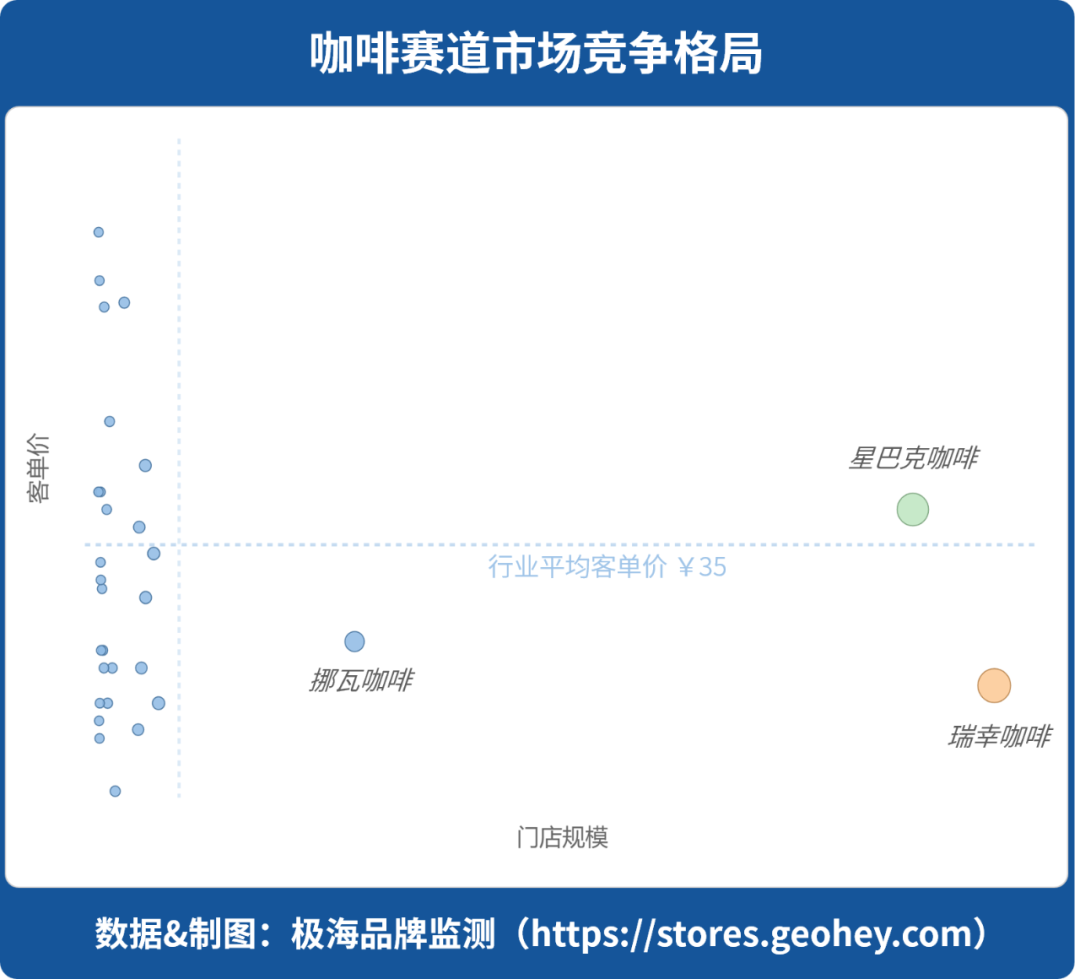

根据极海商业品牌库数据,2021年全国咖啡门店的规模超过10万家,但仍然不到奶茶门店规模的四分之一。与奶茶品牌的群雄并起不同,咖啡品牌呈现头部高度集中,尾部高度分散的特点。仅仅是瑞幸咖啡和星巴克两大品牌就占据11%的市场份额(以门店规模统计),但其后缺乏相对有力竞争的竞争对手,高度分散。目前的咖啡赛道,虽然资本火热,后有追兵,但主角依然是瑞幸与星巴克的对台戏。

当然,如果仅仅是门店数量的突破还不足以说明瑞幸真正的转变,毕竟瑞幸在过去有着更加疯狂的门店扩张记录,但带来的却是一地鸡毛。

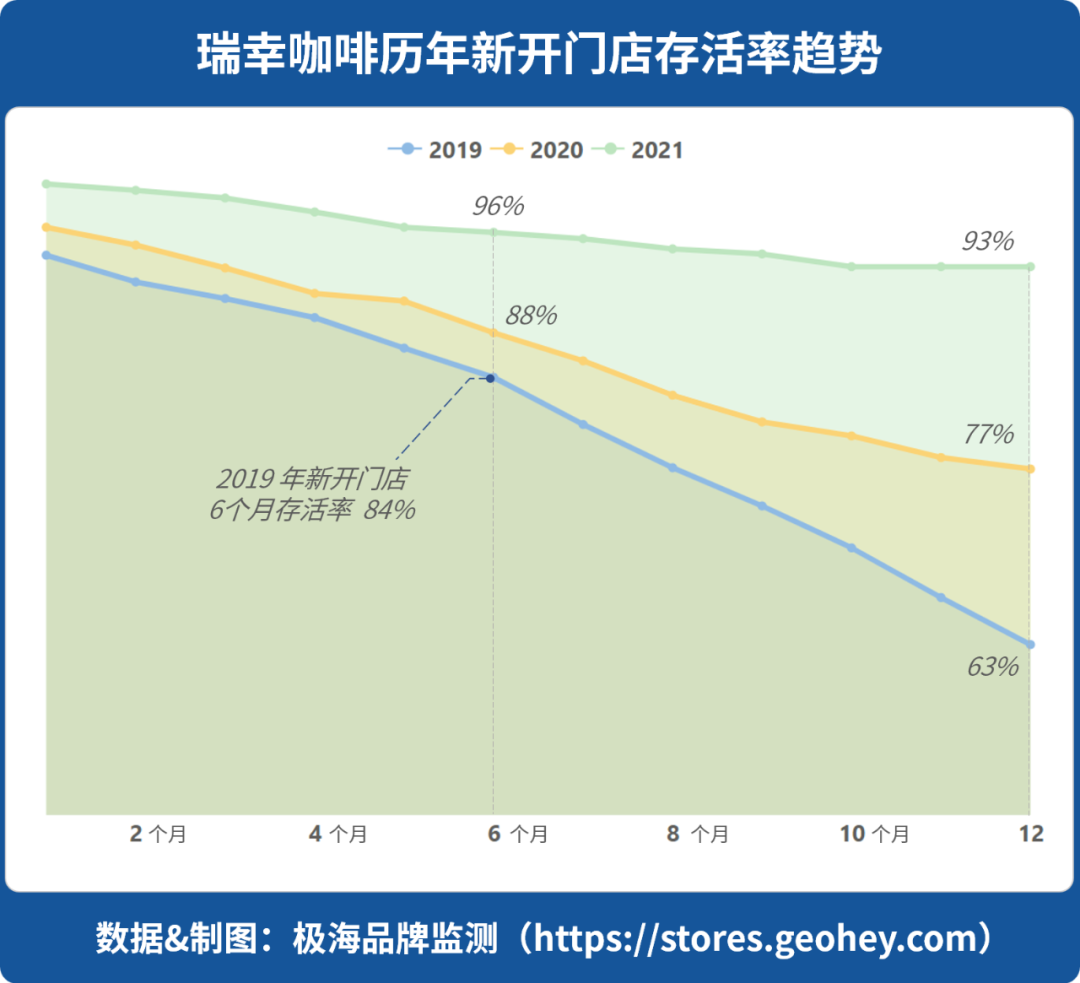

但我们研究了过去几年瑞幸咖啡新开门店的存活率,发现这次瑞幸真的不一样了。

2021年,瑞幸咖啡累计关店600余家,关店率超过10%,换作任何一个咖啡品牌,这都是个致命的数据。但进一步分析我们就会发现,今年关闭的门店很大一部分属于“历史遗留问题”,是过去几年快速扩张的历史欠账。

为了排除历史因素的干扰,更好地衡量瑞幸咖啡在不同年份的开店质量,我们对历年新开门店的存活率进行了计算。(存活率:门店持续经营超过特定时长的概率)

在2019年,瑞幸咖啡每新开100家门店,就有16家撑不过6个月,37家撑不到12个月,一年存活率还不到63%。2020年这一情况略有好转,但门店一年存活率也不过77%,这意味着有近四分之一的门店撑不到一年就关闭了。

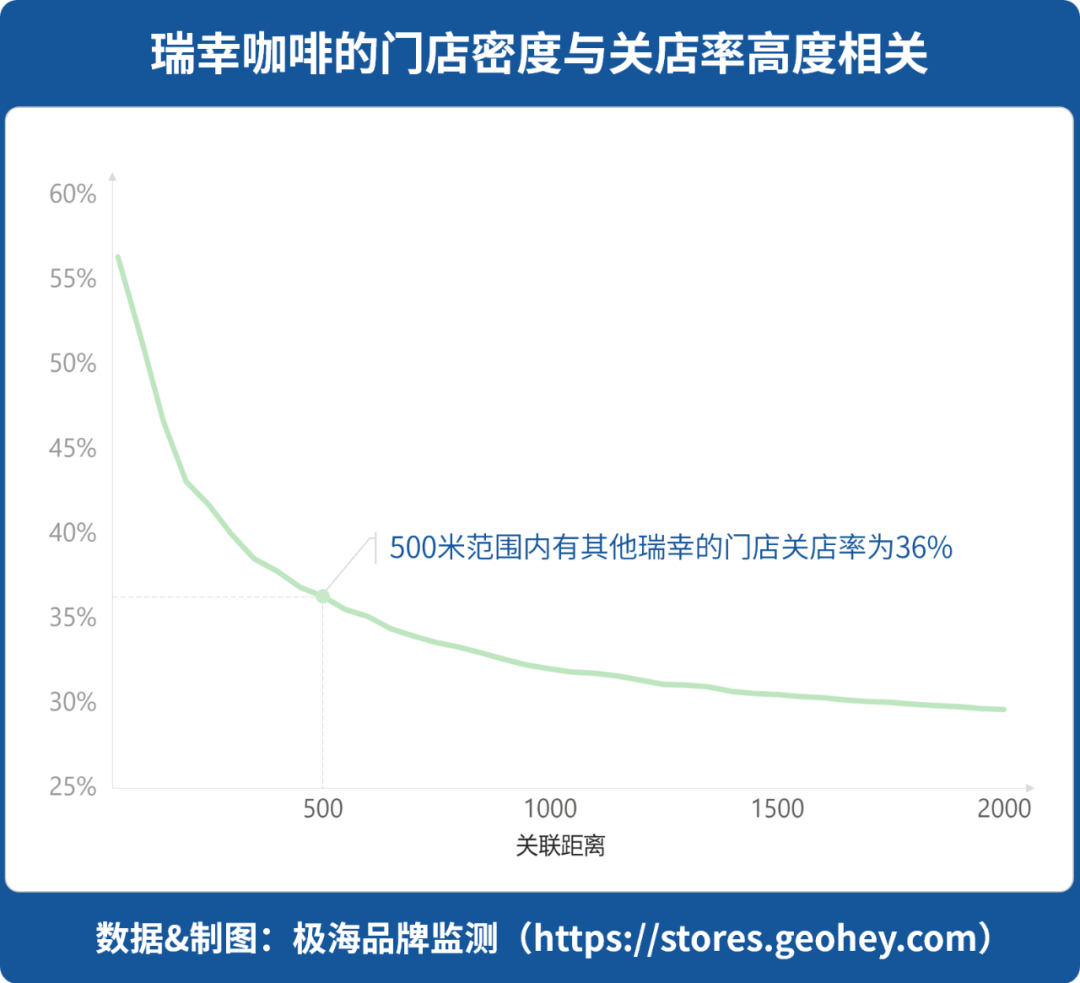

造成关店的因素有很多,选址不当、门店过密、管理不善是其主要原因。以门店过密为例,我们研究了瑞幸咖啡门店周边是否有其他瑞幸咖啡门店这一因素对关店率的影响。发现与其他门店的距离越近,关店率也就越高。比如,一家门店如果500米范围内有其他瑞幸咖啡,那么他就有36%的可能性要关闭。如果这一距离缩小到300米,这一概率就要提高到40%。

而在2021年,新开门店半年存活率一跃提升到96%,一年存活率保持在93%。相比于过去有了质的飞跃。这让我相信——瑞幸咖啡,它又行了!

咖啡——浮在水面上的生意

对于一家门店数量超过6000家的头部品牌而言,瑞幸关注的不仅仅是品牌,还有整个咖啡品类。

咖啡常常拿来与奶茶进行对比,但二者并不类似。

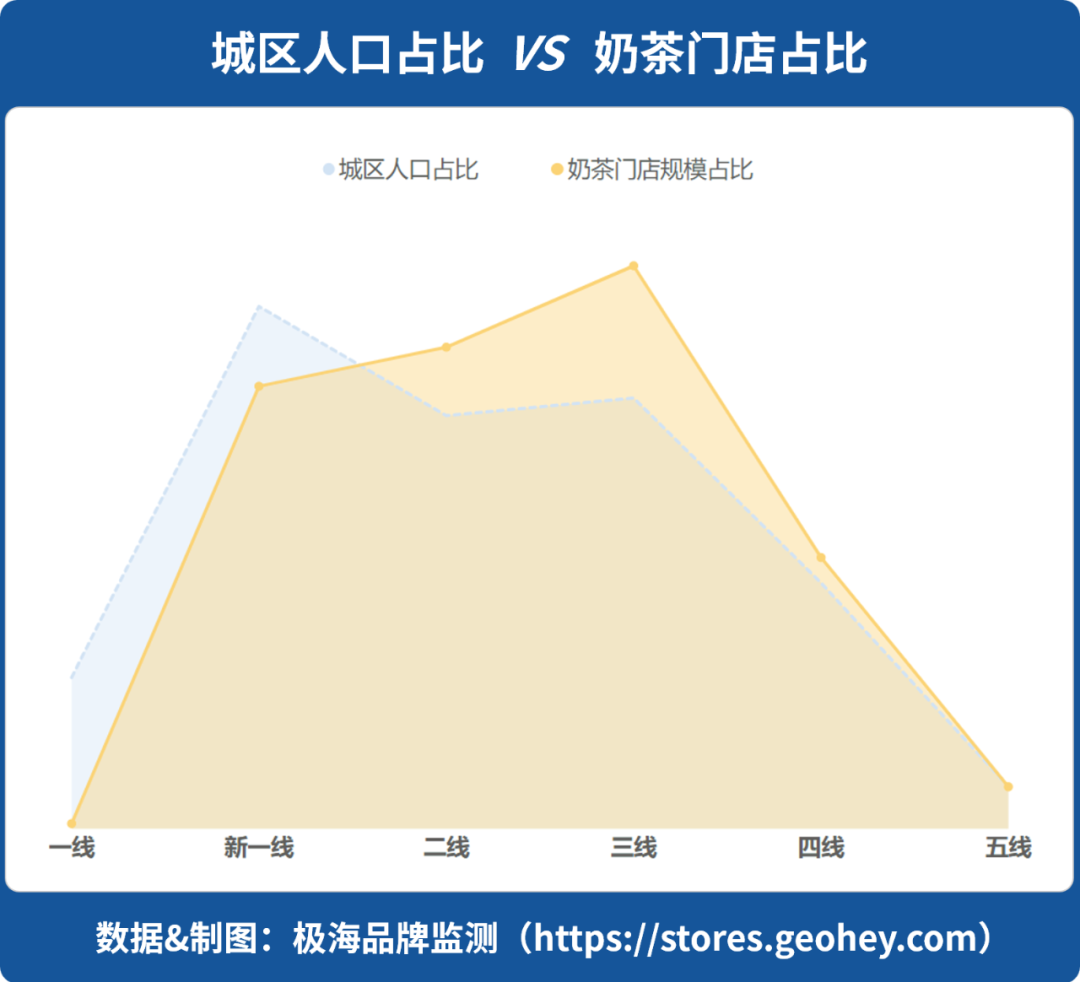

奶茶是本土生长出来的品类,拥有更加广泛的市场群众基础。我们以城区人口作为参照对象,就会发现在二线及以下城市,奶茶门店规模的占比还要高于人口占比。换句话说,低线级城市人均拥有的奶茶门店数量反而要高于一线、新一线城市。

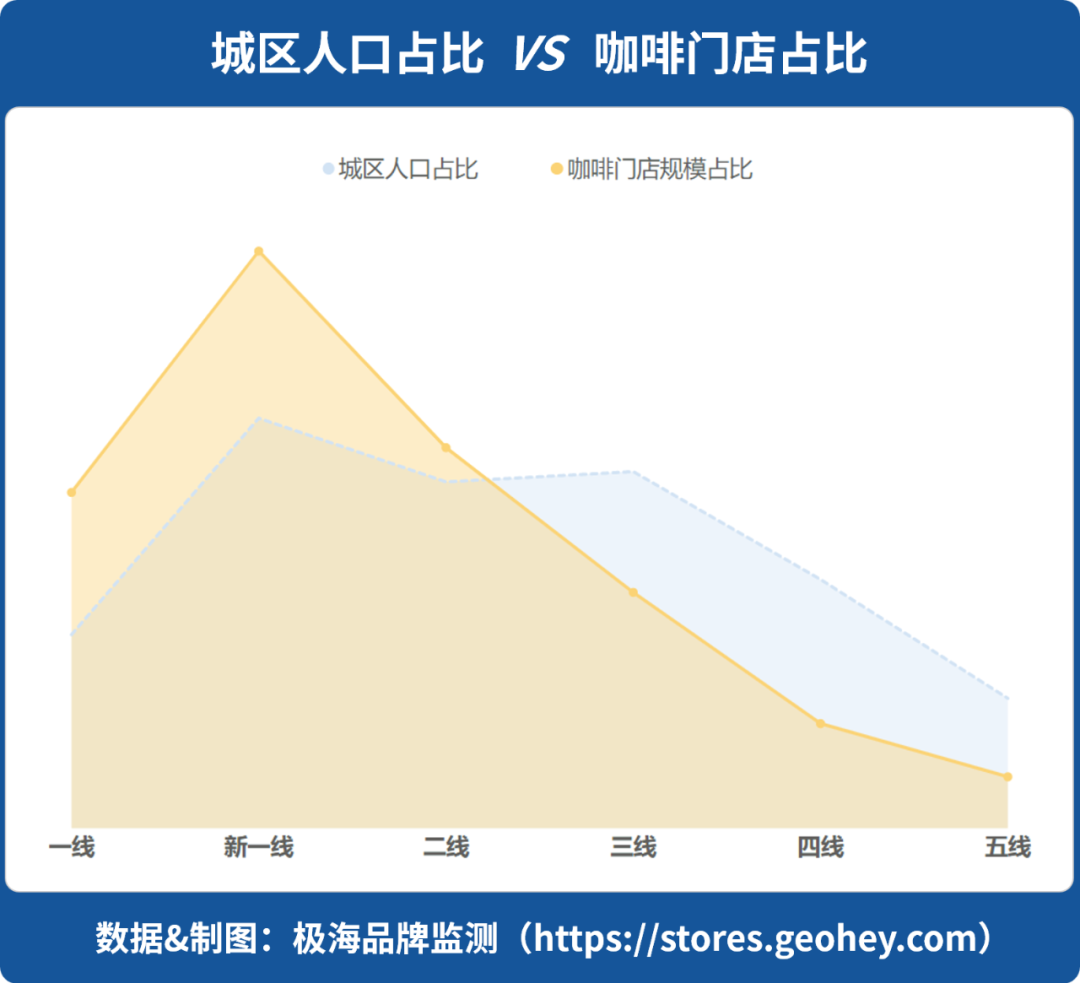

与此相反,咖啡作为舶来品,在中国的消费基础远不及奶茶。同时,咖啡略带苦涩的口感实际上是有饮用门槛的,远不如奶茶直接而纯粹的"甜"更容易让人接受。

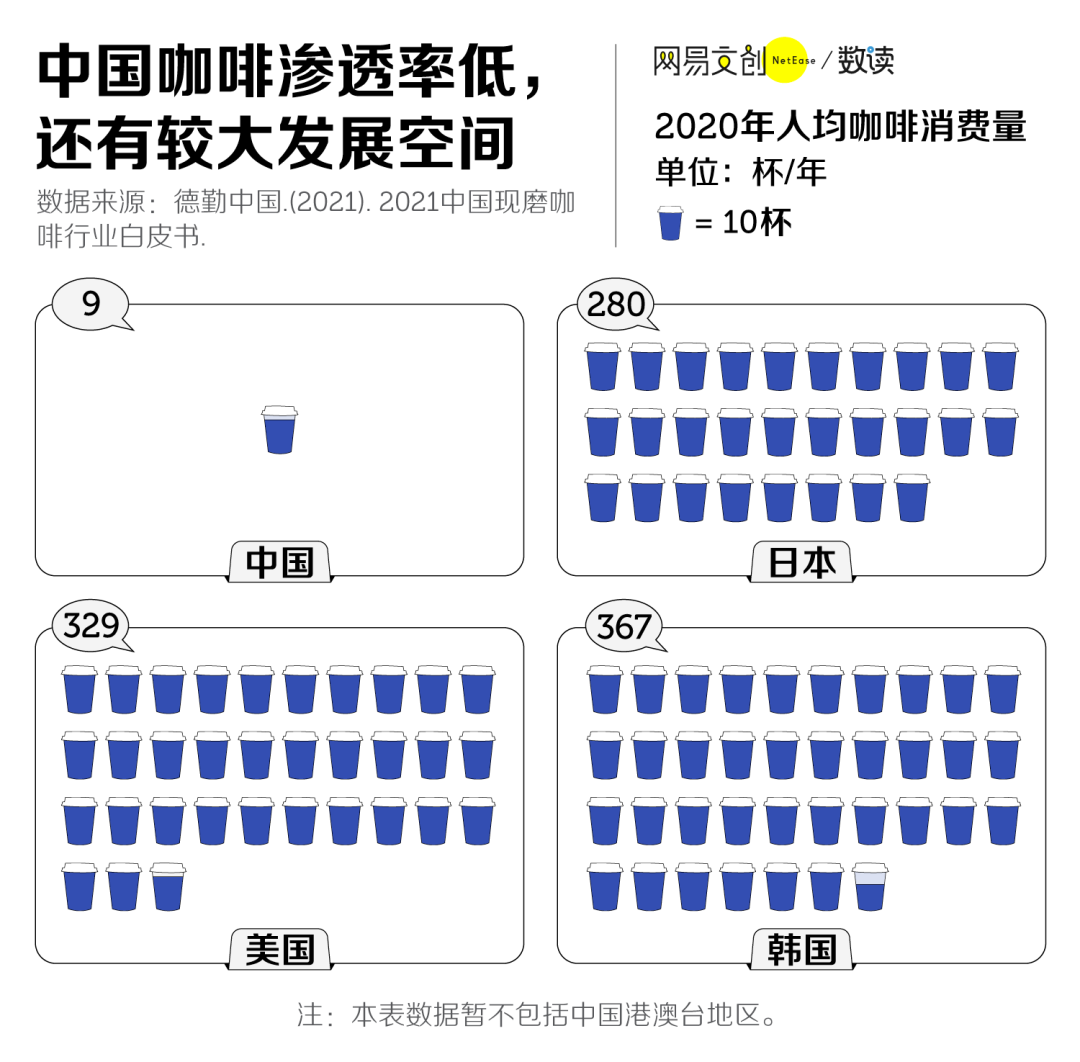

根据德勤中国的报告,中国咖啡渗透率极低,中国整体的人均年咖啡消费量只有 9 杯。反观国外,平均一个日本人一年要喝 280 杯咖啡,一个美国人要喝 329 杯,但这种差距究竟代表着潜力还是偏好,就是见仁见智的事情了,毕竟我们不能因为美国豆浆渗透率低就认为豆浆在美国的潜力很大。

这种差距表现在数据上,就是高级别城市的人均咖啡门店数量远高于低等级城市(如果你觉得这是一个想当然的结论,说明你没有认真阅读对奶茶品类的分析),咖啡并未真正融入到普通人的生活中去。

因此,与奶茶的“下沉”相比,现阶段的咖啡品类就像是“浮”在群众汪洋大海上的一层油,在低线级城市的接受程度并不高。

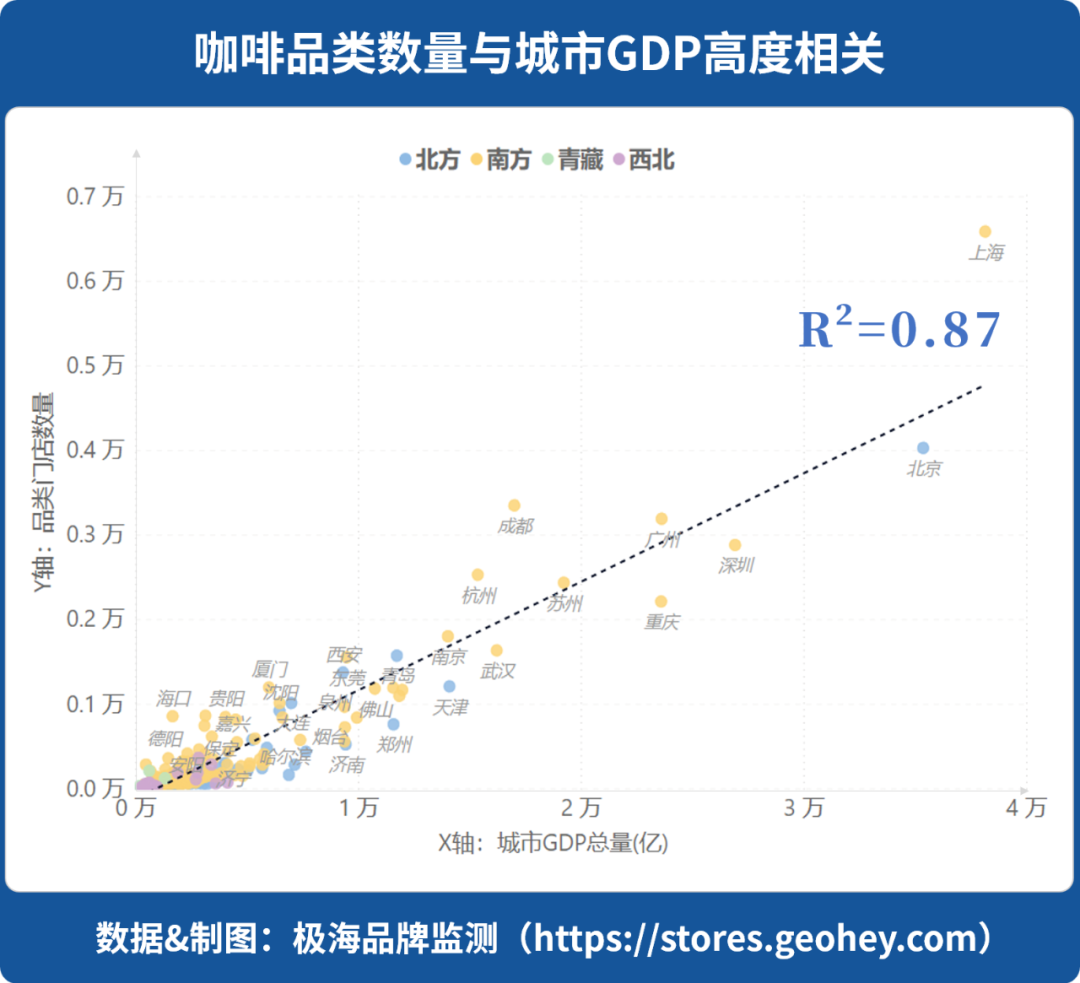

一个城市对咖啡的偏好是经济发展的副结果。这点可以我们从咖啡的城市分布上得到进一步的验证。

咖啡门店的城市分布与城市的GDP总值高度相关,决定系数可达0.87,通俗的解释也就是说,一个城市能开多少家咖啡店,看他的GDP水平就可以猜得八九不离十(准确率87%)。

咖啡的消费依赖于城市经济发展、产业升级不断壮大的白领阶层,一个城市经济越发达,咖啡需求量也就越高。尽管我认为现在的咖啡仍然是浮在水面上的生意,但随着经济的不断发展,产业在不断升级,白领阶层的扩大,咖啡的市场也将水涨船高。

基于以上判断,我们再来回顾一下咖啡市场的格局。前面我说目前的行业格局是低水平的“二强格局”,我没说的是,这个市场远非“双寡头市场“。随着咖啡消费的逐渐下沉,未来咖啡市场的机会将不断扩大,会有越来越多的新品牌诞生,不断冲击着瑞幸与星巴克的市场地位。

瑞幸的新征程——下沉市场

我们对品牌价值的评估,通常基于一个非常关键的判断,那就是它能否持续扩张。

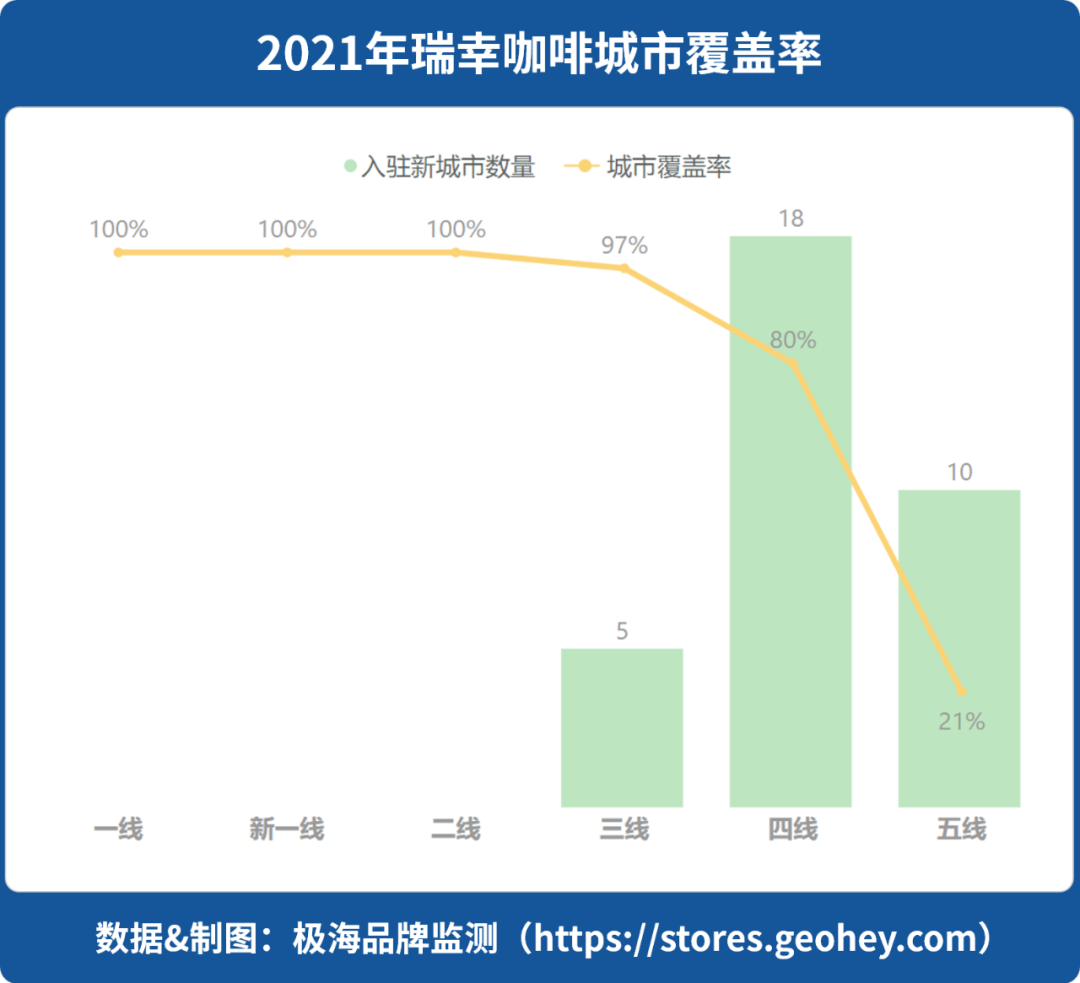

2021年,瑞幸咖啡新入驻城市33个,基本实现了从一线城市到三线城市的全覆盖,就连四线城市也有高达80%的覆盖率,可以说,瑞幸咖啡在城市上的布局上已渐近饱和。

开拓新城市不行,就深耕已有市场。那么,如何预估瑞幸在不同城市的市场规模呢?

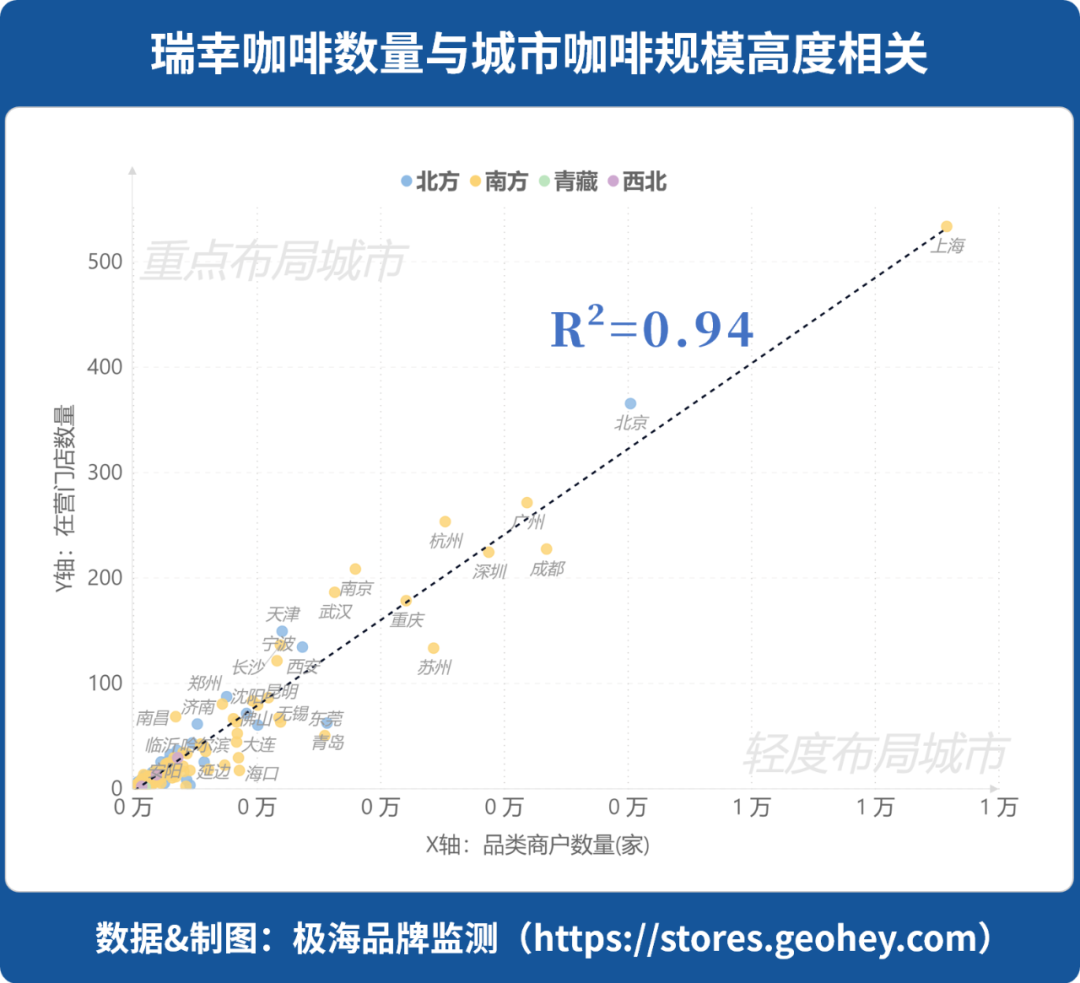

我们分别计算了瑞幸咖啡在营门店数量与十几类社会经济指标的关联性,发现瑞幸咖啡在规划城市门店规模时,更多参考了该城市的咖啡品类规模。

瑞幸咖啡的城市分布与咖啡品类的城市分布高度一致,达到0.94。这是一个什么概念呢,只要我知道任意一个城市的咖啡品类数量,就可以大致猜到瑞幸在这里开了多少家门店,总体的误差将不会超过6%。

这会不会是一种暂时性的巧合呢?我们时间因素考虑进去,发现这一规律的拟合度是在不断提高的,因此我们认为这一规律具有极高的趋势预测性。

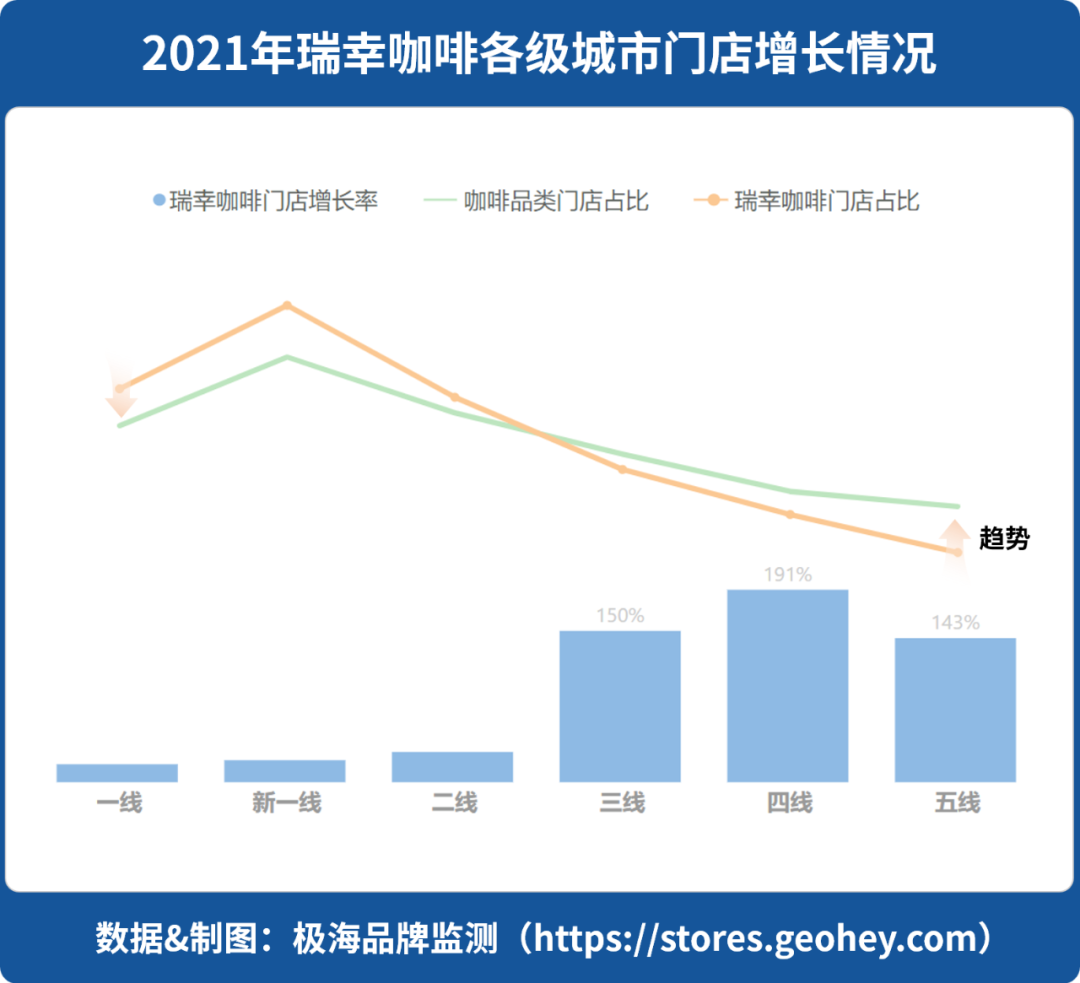

结合瑞幸咖啡2021年在不同级别城市的门店增长情况,我们不难发现,门店增速的主要贡献来自于三线及以下市场,平均增长率超过了150%,这将使得瑞幸咖啡在低线级城市的门店占比提高,高线级城市的门店占比下降,使得瑞幸咖啡的门店分布越来越接近于品类分布。

在可预测的未来,瑞幸咖啡将进一步开拓以三四线城市为主的下沉市场。要让缺乏足够咖啡群体的城市接受咖啡,瑞幸在产品上也下了很大的功夫,努力让自己更像"咖啡味的奶茶"而不是单纯的咖啡。

不仅仅是最近与椰树集团联名的"椰云拿铁",还是之前的爆款“生椰拿铁”,都是在产品上迎合更加广泛的受众群体,在当下的市场赢得更大的生存空间,为进一步的下沉创造有利条件。

评论